MAGAZINE ANNO XI –GENNAIO 2023 2023 , morte annunciata del quick commerce? SUCCESSI Tonitto 1939 raggiunge i 12 milioni di fatturato (+13%)

MAGAZINE ANNO XI –GENNAIO 2023 2023 , morte annunciata del quick commerce? INTERVISTA Crai sulla strada che porta a Futura SUCCESSI Tonitto 1939 raggiunge i 12 milioni di fatturato (+13%)

Intervista Crai sulla strada che porta a Futura

Le vendite di Terre Cevico: trainate dai mercati esteri. Fatturato a 190 milioni

Successi Tonitto 1939: raggiunge i 12 milioni di fatturato (+13%)

Social&Pr strategies Branded podcast: audio is everywhere!

Customer Microtrend 2022: l’importanza della strategia omnicanale

Real estate Il futuro del retail real estate

Digital club/Retail 2023 A.I.

Mercati I derivati del pomodoro accelerano su qualità e sostenibilità

Tecnologistica

Rational & Supermercati Dem: tecnologia e digitalizzazione per affrontare le sfide future

Osservatorio digital Gelati: quali sono i “gusti” più scelti online?

Gruber Logistics supera i 500 milioni di fatturato.

La formula della consegna in pochi minuti, che sembrava dovesse stravolgere i paradigmi del retail moderno trasformato dalla pandemia tra le acclamazioni di molti manager della distribuzione moderna, ha già segnato il passo lasciando sul campo decine di start-up fallite e le piume delle ali di molti business angel.

DM Magazine

Supplemento mensile di Distribuzione Moderna Testata giornalistica registrata presso il Tribunale di Milano

Registrazione n° 52 del 30/1/2007

Direttore responsabile Armando Brescia

Direttrice editoriale

Stefania Lorusso

Responsabile di redazione Maria Teresa Manuelli

Redattori Federica Bartoli, Stefania Colasuono, Carlo Costa, Alberto Deiana, Elisa Fabbi, Paolo Pelloni, Michele Rinaldi, Luca Salomone, Claudia Scorza, Marco Usai, Fabrizio Valente, Marco Zanardi

Progetto grafico Silvia Ballarin Editore Edizioni DM Srl Via A. Costa 2 20131 Milano P. Iva 08954140961

Contatti Tel. 02/20480344 redazionedm@edizionidm.it

Pubblicità Ufficio commerciale Tel: 02/20480344 commerciale@edizionidm.it

L’invio di materiale (testi, articoli, notizie, immagini, dati, grafiche, ricerche ecc.) da parte di autori esterni alla Redazione non garantisce che esso venga pubblicato, né in parte, né nella sua forma originale. Lo stesso, peraltro, potrebbe essere pubblicato in forma rimaneggiata per necessità di carattere editoriale. Si precisa altresì che l’invio del suddetto materiale costituisce automatica autorizzazione da parte di Edizioni DM Srl alla pubblicazione a titolo gratuito su tutte le proprie testate.

SOMMARIO DMM 3

4

12

17

Editoriale L’anno che verrà

Cover 2023, morte annunciata del quick commerce?

Imprese

30

32

38

39

40

42

19

20 Mercati Gelati, l’innovazione guida la crescita

Mercati Detergenza casa: lo scaffale si tinge di verde

Persone

44

46

54

56 News 57 Video e podcast 59 Prossimamente

International Food Exhibition

L’ANNO che verrà.

In genere, a fine anno, sono due le strade che si possono seguire. Quella più classica, con il bilancio dei dodici mesi appena passati, e quella meno ortodossa che tira una riga e riparte da zero. Per noi di Edizioni DM il 2023 rappresenta un ulteriore tassello del percorso iniziato una decade fa, quando il nostro DM magazine andava online per la prima volta, senza sapere cosa sarebbe successo negli anni successivi. Forse è stata una scelta coraggiosa, o totalmente azzardata, visto il periodo nero che attraversava - e che tuttora attraversa - l’editoria. Ma volontà e passione possono fare molto. Dieci anni fa eravamo l’unica rivista di settore cento per cento digitale e convincere i lettori che si potesse fare giornalismo “vero” e approfondito anche online non è stata una passeggiata. Nel tempo i numeri ci hanno dato ragione: siamo partiti quasi per gioco con una foliazione di 30 pagine e oggi viaggiamo su una media di 105 pagine a numero. Quello del magazine si è rivelato un tale modello di successo che, da quest’anno, abbiamo deciso di replicarlo anche per le altre nostre testate Technoretail, Greenretail e Ristorazione Moderna, che vedranno i portali affiancati da periodici di approfondimento. Il nostro unico obiettivo, del resto, era e rimane quello di garantire ai lettori un’informazione sempre più ricca e di qualità, sia che si tratti di news in tempo reale che di approfondimenti, attraverso interviste ai protagonisti della Gdo e delle aziende del largo consumo, reportage video, presentazioni di case history, strategie, trend di consumo, analisi di mercato e politiche distributive. Il tutto sempre presentato in modo chiaro e comprensibile. Nel 2023 intendiamo portare avanti questa mission con le nostre redazioni impegnate in prima linea a seguire le sfide che attendono il retail e le aziende produttrici. Buon anno a tutti.

EDITORIALE DMM

Stefania Lorusso, direttrice editoriale Edizioni DM

DM MAGAZINE 3

2023, morte annunciata

del quick commerce?

di Marco Usai

di Marco Usai

COVER DMM 4 DM MAGAZINE

La formula della consegna in pochi minuti, che sembrava dovesse stravolgere i paradigmi del retail moderno trasformato dalla pandemia tra le acclamazioni di molti manager della distribuzione moderna, ha già segnato il passo lasciando sul campo decine di start-up fallite e le piume delle ali di molti business angel.

Le roi est mort, vive le roi!”. Lo stato dell’arte del quick commerce in Italia potrebbe ricordare a qualcuno la celebre espressione con la quale, nella monarchia francese ante-rivoluzione, si annunciava al popolo la morte del re e il contemporaneo avvento del suo successore. La formula della consegna in pochi minuti, che sembrava dovesse stravolgere i paradigmi del retail moderno trasformato dalla pandemia tra le acclamazioni di molti manager della distribuzione moderna, ha infatti già segnato il passo lasciando sul campo decine di start-up fallite e le piume delle ali di molti business angel, che hanno visto volatilizzarsi svariati milioni di euro di investimenti. Quando a luglio dello scorso anno Gorillas ha deciso di dismettere il proprio business in Italia, operativo in cinque città con oltre 500 dipendenti, si è forse celebrato il funerale di un re “giovane” ma non la fine della monarchia: il Q-commerce sta, infatti, già cambiando pelle, facendo tesoro del percorso di tentativi ed errori fatto finora, provando a riproporsi come alternativa di valore nel sempre più complesso panorama dell’ecommerce e del delivery.

COVER DMM

DM MAGAZINE 5

“

Secondo i dati del Consumer Tracker di Deloitte, Osservatorio permanente sulle tendenze di consumo in Italia e nel mondo, nel settore del retail grocery solo il 40% degli operatori ha un e-commerce, a fronte di una percentuale del 42% di famiglie italiane che ha fatto acquisti grocery online nell’anno. «Un dato ancora lontano da quelli di Uk e Usa – commenta Enrico Cosio, partner retail Deloitte Italia, intervenuto alla tavola rotonda degli EDM Awards 2022 lo scorso 18 novembre – che pone i player italiani dinanzi a tre sfide fondamentali: incrementare la frequenza d’acquisto, sistemare i conti economici, che attualmente rasentano lo zero, gestire al meglio la fase di delivery: a oggi il 20% dell’online passa attraverso una società esterna, che copre l’ultimo miglio. Questa terza parte è diventata sempre più importante nella catena del valore – conclude Cosio – non solo per ciò che riguarda la consegna della merce ma anche per l’acquisizione e ritenzione del cliente, per una migliore conoscenza del mercato e come fonte di pubblicità e comunicazione. Un player che qualche anno fa non sapevamo esistesse e che, oggi, è entrato a pieno titolo nell’ecosistema».

COVER DMM 6 DM MAGAZINE

Nel mondo, solo il 40% del retail grocery ha un e-commerce

“

Il Q-commerce sta cambiando pelle, provando a riproporsi come alternativa di valore nel sempre più complesso panorama dell’e-commerce e del delivery.

Sogegross inaugura Basko Rapido. Test a Genova

È attivo da qualche mese, nella città di Genova, il servizio di Q-commerce Basko Rapido del gruppo Sogegross, fondatore del Network Agorà e parte della centrale ESD Italia. Un servizio che muove i primi passi in un contesto urbano molto articolato e che si propone di consegnare la spesa entro un’ora dall’ordine, in una zona attualmente circoscritta ad alcuni quartieri del capoluogo ligure ma in graduale allargamento. Per Giovanni D’Alessandro, direttore generale di Basko, il Q-commerce «è un servizio aggiuntivo e innovativo, che si aggiunge agli altri sette modi diversi di fare la spesa presso la nostra insegna. In alcuni momenti particolari o in determinate circostanze, infatti, l’esigenza del consumatore è quella di avere un riscontro molto veloce, comodo e affidabile alla sua esigenza d’acquisto: dal classico ingrediente che manca per completare una ricetta all’emergenza latte e pannolini per i neonati». Per Basko, pioniere dell’e-commerce già dal 2003, la consegna rapida deve sapersi coniugare con la sostenibilità ambientale, sociale ed economica: «Il nostro Q-commerce è gestito in partnership con una società di servizi che già lavora nei nostri punti vendita: una volta ricevuto l’ordine il personale dedicato prepara la spesa e inforca la bicicletta elettrica per consegnare a domicilio. Il tutto – sottolinea D’Alessandro – con il giusto riconoscimento in termini di retribuzione e tutele legali». Da sempre attenta all’innovazione, l’insegna porta avanti anche il servizio EuGenio, in collaborazione con Google e Jakala: basato su un algoritmo che analizza lo storico degli acquisti e i dati della carta fedeltà, l’assistente virtuale EuGenio compone settimanalmente una box ideale che viene consegnata direttamente a casa, ovviamente con ampi margini di modifica e integrazione. Una spesa in abbonamento, che ottimizza i tempi della spesa per il target di clienti alla ricerca di soluzioni time saving.

COVER DMM

La sostenibilità è un aspetto fondamentale per gli operatori di quick commerce, alle prese anche con l’inquinamento ambientale.

SOSTENIBILITÀ del servizio

La sostenibilità della prestazione resta il nodo gordiano da sciogliere per fare delle previsioni centrate sull’evoluzione del servizio: se la richiesta di cibo a domicilio crescerà ancora nei prossimi anni, sarà necessario trovare la quadra su tempi e modalità di consegna. Un tema che coinvolge i tre pilastri della sostenibilità: dal punto di vista sociale, le nostre bellissime città non sono sicuramente concepite per sostenere l’invasione di furgoncini, scooter e bici per le consegne, più o meno veloci, dei milioni di pacchetti ordinati ogni giorno sul web. E ancora c’è da gestire l’incontrollata diffusione dei dark-store, che sempre più riempiono i locali svuotati dalla pandemia da Covid-19, spesso sostituendo proprio i negozi di alimentari di vicinato, tra le inevitabili lamentele dei residenti per il via vai di mezzi e il chiacchiericcio dei riders nei momenti di pausa. Sono già molte le amministrazioni comunali che si stanno muovendo per porre dei limiti a un trend che rischia di trasformare interi quartieri in enormi depositi di merce.

Il nodo dell’inquinamento AMBIENTALE

Altro aspetto riguarda l’inquinamento ambientale, generato principalmente dal traffico stradale ma anche dall’aumento delle transazioni via web: il tema della carbon footprint digitale s’impone sempre più come principale indicatore di sostenibilità del servizio. Non meno importante la riflessione sulla velocità, che mette a rischio non solo il conto economico e la credibilità del servizio ma anche, e soprattutto, la salute dei lavoratori del settore. Nella chimica del Q-commerce si contrappone la dopamina, ormone dell’euforia prodotto nel cliente dall’effetto wow di una consegna iper-veloce, al cortisolo, ormone dello stress secreto da riders e drivers alle prese con i ritmi serrati degli algoritmi che governano i percorsi. Lo stesso concetto di quick sembra essere, ancora, oggetto di discussione: i dieci minuti promessi da Gorillas sembrano ormai un’utopia, mentre il target dei 30 minuti sembra essere più alla portata, anche

COVER DMM

“ 8 DM MAGAZINE

per un colosso come Walmart, che con una nota del 15 dicembre dichiara di aver incrementato la platea di clienti serviti dalla consegna veloce via drone. Il servizio di spesa al volo prevede appunto che, in circa trenta minuti, un pacchetto light dal peso massimo di cinque chili venga consegnato nel giardino di casa dei clienti residenti in alcune zone di Texas, Arizona e Florida, con un contributo di consegna di 3,99 dollari. Scenario impensabile per la vecchia Europa: a oggi il regolamento europeo sull’utilizzo dei droni impone il vincolo del volo esclusivamente in visibilità diretta del pilota.

Vico Food Box, start-up italiana da 2 milioni di euro

Vico Food Box è una start-up italiana che spedisce i prodotti alimentari italiani in tutta Europa in meno di 48 ore. Nel solo 2022 ha preparato e spedito oltre 37mila box, con un fatturato che supera i due milioni di euro. Un quick commerce di respiro europeo raccontato da Debora Celentano, cmo & co-founder dell’azienda con sede a Napoli

Dove nasce l’idea di business?

Dalla nostra esperienza di expat: come tanti italiani residenti all’estero, condividevamo l’esigenza di avere in casa prodotti italiani al giusto prezzo. Con il solo passaparola il famoso “pacco da giù”, che i nostri genitori ci spedivano mensilmente, è diventato presto un “pallet da giù”, da condividere con amici e vicini di casa. Abbiamo intuito il potenziale e siamo ritornati in patria per sviluppare il progetto: a oggi abbiamo un magazzino con oltre 5mila referenze e una squadra di trenta giovani collaboratori sempre in crescita.

Un mercato di grande potenziale…

Le nostre box viaggiano già in tutta Europa, con una community di oltre 50mila utenti fidelizzati che chiamiamo Vico-lovers e che sono i nostri veri Ambassador. Nella box degli italiani ci sono principalmente le specialità regionali e le grandi marche, che regalano un po’ di aria di casa anche a migliaia di chilometri di distanza. Non di rado riceviamo richieste extra assortimento, che prontamente proviamo a soddisfare: la felicità dei nostri clienti è il nostro principale obiettivo, il nostro Customer Happiness Team ha valutazioni molto positive su tutte le piattaforme di recensioni. Gli stranieri ci chiedono, invece, autenticità: il fenomeno dell’italian sounding è purtroppo molto diffuso all’estero, la nostra Vico box è una garanzia di qualità.

Quanto conta la velocità nel vostro business? Miglioriamo costantemente il nostro e-commerce per rendere la spesa semplice e veloce. Tra la ricezione dell’ordine e la partenza della box passano meno di 36 ore. La consegna deve essere necessariamente all’altezza, soprattutto per il fresco: siamo gli unici in Italia a spedire verdura e formaggi freschi in Olanda, servendoci di trasporti a temperatura controllata e di una partnership locale che copre l’ultimo miglio con Cargo-bike e furgoni refrigerati 100% elettrici.

COVER DMM

DM MAGAZINE 9

“

La chiave è la DIFFERENZIAZIONE

Differenziare il servizio di consegna a domicilio è, in ogni caso, una buona chiave di lettura: lo sa bene Esselunga, che propone un pacchetto di consegne a domicilio molto articolato. Dalla classica consegna di Esselunga a Casa al servizio Presto a Casa, con consegna entro tre ore, fino al click&collect entro 12 ore dall’ordine e al ritiro presso i locker in cinque ore. Dallo scorso settembre l’offerta dell’azienda di Limito di Pioltello si è aperta alla consegna quick, grazie alla partnership con Deliveroo e alla piattaforma Deliveroo Hop: nei quartieri di Milano in cui il servizio è attivo, sono già oltre 2.400 le referenze ordinabili attraverso l’app o i totem presenti negli store a insegna laEsse by Deliveroo Hop, ormai sempre meno dark, che rappresentano una vera e propria innovazione di formato nel panorama retail. Anche Carrefour ha siglato una partnership con il gigante inglese delle consegne, offrendo il servizio Hop anche su Roma. Interessante anche il progetto di Sezamo, marchio per il Sud Europa dell’azienda di e-commerce Rohlik, che a un anno dall’entrata nel mercato italiano, conta già una base di oltre 10mila clienti sulla sola città di Milano. Un modello a metà strada tra il delivery classico dei supermercati e il quick commerce, che coniuga un assortimento di circa 8mila referenze tra grocery e freschi con consegna in 90 minuti, con la possibilità di prenotare uno slot di 15 minuti con un extra-fee.n

Le tre sfide dei player italiani: incrementare la frequenza d’acquisto, sistemare i conti economici e gestire al meglio la fase di delivery.

COVER DMM

10 DM MAGAZINE

Edoardo Fornari: le promesse e le insidie del quick commerce

Con Edoardo Fornari, professore associato di Marketing presso l’Università Cattolica del Sacro Cuore e co-autore del paper “La ruota del retail gira ancora: Promesse, Compromessi ed insidie del Quick Commerce”, vincitore del premio Lucio Sicca 2022 conferito dalla Società Italiana di Marketing, facciamo il punto sull’evoluzione della formula del Qcommerce.

Professore partiamo dalle promesse…

La promessa del Q-commerce è semplice: far risparmiare tempo a un target di clienti Time Poor & Cash Rich, proponendo un’esperienza “wow” che diventa essa stessa il prodotto, da sfoggiare tra gli amici e sui social per marcare uno status symbol, per sentirsi più smart. Nella sostanza si tratta di replicare in ambito food il modello di business consolidato del no-food, che trova nella formula Prime di Amazon una delle espressioni di maggior successo.

Quali i compromessi?

Per ottenere quest’effetto “wow” è necessario un compromesso su altre dimensioni del servizio: il prezzo, innanzitutto, che risulta più elevato sia in termini di singoli item che di extra costo di consegna e l’assortimento, necessariamente limitato rispetto al negozio fisico o all’e-commerce standard soprattutto per gli alti costi gestionali di un dark-store.

E poi ci sono le insidie…

L’insidia principale è quella della non piena sostenibilità economica del servizio: al momento non ci sono player che abbiano raggiunto l’equilibrio nel conto economico. L’altro rischio, altissimo, è quello di tradire la promessa dei tempi di consegna: nella nostra ricerca è emerso chiaramente che uno dei driver di maggior soddisfazione è proprio la puntualità che, se viene meno, pregiudica in toto il servizio. Altra trappola, non meno insidiosa, è quella della crescita degli assortimenti sulla spinta dei contributi dei fornitori, che farebbero venire meno la promessa di una spesa rapida e semplice.

Quale prospettiva, dunque, per il Q-commerce?

La consegna veloce diverrà un servizio complementare e non alternativo rispetto a quelli già in essere, destinato a rappresentare un’alternativa premium a quanto già previsto dalle singole insegne. Un fenomeno di nicchia, che difficilmente troverà fortuna fuori dalle grandi città, che in nome della ragionevolezza dovrà gradualmente abbandonare la chimera dei dieci minuti per adattarsi a tempistiche meno arrembanti. Anche sugli assortimenti dovrà essere fatta un’attenta riflessione, che preveda l’allargamento di categorie sensibili come quella dei piatti pronti e del non food.

COVER DMM

DM MAGAZINE 11

Crai sulla strada che porta a Futura

Cambiamenti in corso per Crai che, a partire dal prossimo anno, svestirà i panni di distributore per trasformarsi in un gruppo unico che punterà sempre di più su marchio privato e tecnologia.

Crai sempre meno un distributore e sempre più un gruppo unico. Il prossimo marzo sarà comunicato il piano industriale e nei 3 anni successivi Crai punterà con decisione su risorse umane, sviluppo della Mdd e innovazione tecnologica: è questa la roadmap tracciata dall’amministratore delegato di Crai Secom, Giangiacomo Ibba, a Distribuzione Moderna. L’annuncio arriva subito dopo la nomina di alcuni manager chiave che lo affiancheranno in un nuovo piano industriale denominato Crai Futura. Si tratta di Grégoire Kaufman, dg dal 1° febbraio, Roberto Comolli, ad di Cuore dell’Isola, società di Gruppo Abbi, che assume la carica di dg della newco Food 5.0 (Mdd e sviluppo del format Tuttigiorni), e Mario La Viola neo direttore commerciale. Gruppo Crai dichiara una rete di 1.500 pdv, divisa tra food e drug. Fa parte della supercentrale Forum (6 miliardi di fatturato gestiti, di cui circa 2 per la rete Crai), in partnership con Despar, D.it - distribuzione italiana e Consorzio C3. Nella Crai Futura ci sarà anche posto per una new company consortile (Ibba ne accenna), a cui trasferire la gestione delle attività commerciali comuni e delle negoziazioni con l’industria di marca. Di sicuro la nuova Crai cambia passo e si lascia alle spalle una serie di operazioni che ne hanno se gnato profondamente gli ultimi anni. Per esempio, la sfida italo-francese, con il gruppo Casino, per i discount Price ha comportato, nel bilancio 2021 di Crai Secom, un buco di 4,4 milioni. Inoltre, il gruppo siciliano ritenuto di rescindere il contratto con Crai Secom, pagan do 5,2 milioni. Poi la grande forza di stata messa al servizio di Coop Alleanza 3.0. Una serie di errori di valutazione che, forse, hanno contribuito all’uscita dell’ex amministratore delegato, Marco Bordoli. Alla fine, nel bilancio 2021 di Crai Secom, firmato dal pre sidente Piero Boccalatte, il maxi provento di New Fdm ha più che compensato la svalu tazione di Leader Price Italia, anche se

INTERVISTA DMM

12 DM MAGAZINE

Di Luca Salomone ed Emanuele Scarci

la tagliola fiscale ha quasi azzerato l’utile d’esercizio. Da notare, infine, che i ricavi della centrale di Milano 2 sono repentinamente scivolati, da 90 milioni a circa 55, soprattutto per effetto del decentramento degli acquisti di merci nelle piattaforme di ortofrutta, spiegato con la necessità di una gestione assortimentale e locale differenziata tra i soci.

Cosa prevede, Giangiacomo Ibba, per il programma Crai Futura?

Il piano parte, intanto, dalla visione di Crai come una sola e grande azienda, con un solo conto economico. Dunque, abbiamo bisogno di definire la nostra strategia e i nostri obiettivi e di perimetrare, in modo preciso, la nostra filiera e la nostra rete, che è particolarmente numerosa e complessa: il suo fine è, e sarà sempre, di coprire tutto il territorio italiano, sia con negozi di prossimità, sia attraverso i supermercati. Questa fase preparatoria, richiesta proprio dalla nostra base sociale, durerà fino a marzo 2023, quando il piano sarà comunicato agli stakeholder. In seguito, nei tre anni successivi, passeremo alla fase più operativa, incentrata su una serie di pilastri: ulteriore valorizzazione delle persone, potenziamento del ruolo della Mdd (oggi attestata a 1.600 referenze e a un 20% di quota sul paniere totale, ndr), deciso raffor-

INTERVISTA DMM

DM MAGAZINE 13

zamento di tutto il versante tecnologico, il che non vuol dire solo e-commerce, ma soprattutto uno snellimento dell’operatività quotidiana e ricorrente. E questo si può fare solo se si passa da gruppo distributivo a grande azienda. Perciò anche la nostra parte retail drug, con la quale abbiamo un ottimo rapporto, sta costituendo un proprio consorzio, fortemente sinergico con la nuova Crai.

Quali sviluppi ci saranno per il nuovo format Tuttigiorni?

Posso dirle, intanto, che è un successo e ci sta dando soddisfazioni. L’Edlp è una tecnica che, rispetto allo schema hi-low, permette al consumatore una scelta veramente consapevole, in quanto svincolata dalle promozioni, che condizionano le vendite. Questo consente di misurare in modo molto preciso le performance dei prodotti e delle Mdd, per mettere al centro la marca privata. Il primo negozio, quello di Cagliari (aperto alla fine di maggio 2022, ndr), era già un punto vendita con tre anni di storia e performante prima della conversione, grazie a un fatturato sopra i 12mila euro al metro quadrato. Ma, a seguito della conversione, oggi sviluppa un +25-30 per cento. Il pdv di Sassari (inaugurato alla fine dell’estate scorsa, ndr) deve essere considerato ancora come un test: anche qui però i buoni risultati ci sono e sono superiori alle nostre aspettative. Queste due esperienze sono un “cantiere aperto”, che sta consentendo al nostro staff di capire la forza della Mdd. Stiamo immaginando ulteriori prove in altre aree come Piemonte, Campania e Veneto per comprendere se la formula può aggiungersi al nostro paniere distributivo.

Crai è anche sinonimo di formati più grandi, come Crai Extra, che parte dagli 800 metri quadrati. Questo avrà ulteriori sviluppi? Nato in Sardegna, questo format fa già parte della rete del gruppo e si rivolge, con orari più ampi e maggiori servizi, ai clienti che hanno la necessità di fare la spesa in un’ottica di prossimità medio-grande. Attualmente i pdv sono circa 80, ma il futuro è, dal nostro punto di vista, nella velocità e nella comodità di spesa, indipendentemente dalla conformazione del punto vendita.

INTERVISTA DMM 14 DM MAGAZINE

Recentemente siete anche entrati in Assobio. Per quale motivo?

Ritengo che, oggi più che mai, ogni distributore debba occuparsi di calmierare, per quanto possibile, l’inflazione, ma anche di dare buoni prodotti, che sono centrali. E questo spiega la nostra adesione a un’associazione che ha come compiti il confronto, il lavoro e la rappresentanza del settore in Italia e all’estero, per favorire la cultura del biologico, sinonimo dell’impegno e della promessa di un prodotto sano, realizzato nel totale rispetto dell’ambiente e garantito per legge.

Torniamo alle cronache. L’esperienza di Leader Price non è stata positiva, infatti avete ceduto gran parte della rete e svalutato la partecipazione. E ora? Sì, abbiamo svalutato la partecipazione in Leader Price, ma ora la nostra attenzione è appuntata sulla riconversione dei negozi rimasti.

Di che si tratta?

È un progetto che sto portando avanti da quando ho assunto la carica di amministratore delegato di Leader Price Italia. Stiamo lavorando su una razionalizzazione, su un progetto che comprende l’evoluzione del format che Casino ha in Francia: abbiamo deciso cioè di dedicare la struttura centrale non più alla gestione della rete, ma al lavoro sulla marca convenienza. Ora il progetto continua, in particolare sulla rete sarda, ma, penso, anche in altre aree: si punta su una prossimità di convenienza che possa esprimere una profondità più forte, grazie a una razionalizzazione degli assortimenti governata da una marca con un posizionamento più basso. Questo è il percorso che abbiamo tracciato. Infine, abbiamo ceduto la quasi totalità della rete perché i negozi non erano convertibili e non avevamo i soci per gestirli.

L’uscita di Radenza da Crai con i suoi circa 300 pdv ha azzerato la presenza di Crai in Sicilia. Qual è il progetto di rinascita? Abbiamo fatto un accordo con un partner di Forum, il gruppo Sammaritano, per lo sviluppo dell’insegna in Sicilia. E infatti si è iniziato ad aprire negozi a insegna Crai. Tra le altre cose, questa vicenda insegna che non sempre bisogna costruire Cedi, o piattaforme distributive nei territori in sviluppo, quando si può contare sulle sinergie con i colleghi di centrale.n

INTERVISTA DMM DM MAGAZINE 15

Sempre fresco. Sempre al supermercato.

E' tutta una questione di organizzazione.

Il cibo è qualcosa di cui essere orgogliosi, ed ora anche la produzione con iCombi Pro e iVario. Per risultati sempre ripetibili e sempre di alta qualità, senza errori e con un'efficienza straordinaria. Prodotti freschi e subito pronti per la spesa quotidiana dei tuoi clienti.

Reimmaginati. Reinventati.

rational-online.com

Le vendite di Terre Cevico: trainate dai mercati esteri. Fatturato a 190 milioni

L’azienda vitivinicola cresce nel 2022 con un fatturato aggregato che supera i 189 milioni di euro. A giocare un ruolo fondamentale è l’export, che guida la crescita e registra un +40%

di Emanuele Scarci

Terre Cevico termina l’esercizio 2021-2022 (chiusura a luglio) trainata dai mercati esteri. Il fatturato aggregato è di 189,6 milioni di euro (+15,3%) e l’export di 72,9 milioni, in crescita del 40%. L’incremento del giro d’affari si deve, in particolare, all’estero, così come all’acquisizione del 60% della trentina Orion Wines (fattura quasi 1 milione di euro nei vini da tavola). In crescita anche il patrimonio netto aggregato, a 86 milioni (+16,3%), mentre il plusvalore riconosciuto ai soci, ovvero l’incremento della liquidazione dei vini conferiti ai prezzi di mercato per l’esercizio 2020-2021, ammonta a 6,9 milioni di euro (6,4 milioni in precedenza). Cresce anche la quota di export che tocca 72,9 milioni (+40%) e incide per il 43% sui ricavi consolidati: quasi una bottiglia su due arriva dai mercati oltreconfine, con una presenza in 70 Paesi. I mercati di maggiore incidenza per quanto riguarda l’imbottigliato sono Giappone, Cina, Svezia, Danimarca, Usa, Francia e Germania. Gli investimenti ammontano a 7,4 milioni, con interventi nelle fasi di gestione e produzione e nell’impiantistica con particolare riferimento alla linea di confezionamento. Brand di punta della cooperativa guidata da Marco Nanetti sono i vini da tavola San Crispino, Galassi, Ronco ma anche i più pregiati vini veronesi di Giacomo Montresor (il primo step nelle diversificazioni di vini a maggiore valore), di cui la cooperativa romagnola detiene il 50% della joint venture con Vitevis e Cantina Valpantena. Nel 2021 Montresor ha realizzato un giro d’affari di 16,3 milioni. La scorsa settimana è stato inaugurato, nel cuore della Valpolicella, il Museo del vino che racconta 130 anni di storia della cantina.n

DMM IMPRESE

DM MAGAZINE 17

Come evolve il ruolo delle MDD e della Marca Industriale nell’offerta della GDO Giovedì 12 gennaio 15.00 - 16.30 Partecipazione gratuita a iscrizione obbligatoria Info: eventi@edizionidm.it in collaborazione con:con il patrocinio di: Partecipano: MATTEO BERTONI Direttore Commerciale RONCADIN MASSIMO BRAGOTTO G. M p.t. CULTIVA Ceo MBS|360 DOMENICO BRISIGOTTI Direttore Commerciale COOP ITALIA Modera: MARIA TERESA MANUELLI Direttrice Editoriale PLM PAOLO PALOMBA Managing Partner EXPERTISE ON FIELD Partner IPLC ITALIA ANGELO ARRIGONI Responsabile Filiera Qualità CARREFOUR ITALIA ALBERTO MIRAGLIA General Manager RETAIL INSTITUTE WEBINAR ISCRIVITI

Tonitto 1939 :

raggiunge i 12 milioni di fatturato (+13%)

L’azienda prosegue la sua crescita anche nel 2022 portando il proprio fatturato a 12 milioni di euro, con una quota export che pesa per circa il 45%. Per il futuro è in cantiere una linea di gelati high protein.

di Claudia Scorza

di Claudia Scorza

Tonitto 1939, azienda specializzata nel sorbetto e nel gelato senza zuccheri aggiunti, si conferma in costante crescita raggiungendo 12 milioni di euro di fatturato nel 2022. Per il terzo anno consecutivo la realtà ligure fa registrare un segno più a doppia cifra, in particolare +13% rispetto allo scorso anno: un dato che significa nuovo record assoluto per l’azienda, dal 2022 insignita anche del riconoscimento di Marchio storico d’interesse nazionale. I numeri testimoniano come Tonitto 1939, nel 2022, sia cresciuta all’estero di circa il 20%, mentre in Italia di circa il 10%. Attualmente, dunque, la quota del mercato estero pesa circa il 45% del fatturato totale, mentre quello italiano circa il 55%. L’anno che sta per terminare ha mostrato come Tonitto 1939 abbia saputo affrontare al meglio le avversità attraverso il consolidamento delle aree di eccellenza legate al mondo senza zuccheri aggiunti e a quello vegan, proseguendo la propria espansione sul mercato internazionale, in particolare in Nord Europa, nei Paesi del Golfo e, da ultimo, in Ucraina dove l’azienda, nonostante le difficoltà contingenti, ha realizzato un’importante partnership con uno dei più importanti retailer del Paese. «Non era per nulla scontato riuscire a ottenere un traguardo di questo genere», afferma Luca Dovo, amministratore delegato di Tonitto 1939. «Conosciamo il potenziale dei nostri prodotti, la qualità del nostro lavoro e la forza dei valori che ci contraddistinguono come bontà, autenticità, sostenibilità e innovazione, ma siamo stati messi a dura prova dalle vicende mondiali che hanno stravolto anche il nostro settore. Ci aspettavamo una crescita a doppia cifra anche per quest’anno, ma averla raggiunta ci rende particolarmente orgogliosi e ci permette di guardare con estrema fiducia al 2023, che consideriamo un anno cruciale per le nostre ambizioni». Tra le novità in programma per il 2023 c’è il lancio di una gamma di gelati high protein a brand Tonitto che riesca a intercettare, attraverso ingredienti di alta qualità e un processo realizzativo frutto di importanti studi di settore, il trend del gelato proteico, molto in voga negli ultimi anni. n

anche: “Surgital chiude il 2022 oltre le previsioni”.

SUCCESSI DMM DM MAGAZINE 19

Leggi

Gelati,

l’innovazione guida la crescita

di Claudia

MERCATI DMM 20 DM MAGAZINE

Scorza

Il comparto, in positivo sia a volume sia a valore, si caratterizza per una continua spinta verso l’innovazione di prodotto, alla ricerca di proposte che possano intercettare le tendenze di consumo emergenti, regalando momenti di piacere senza rinunciare al benessere e alla qualità.

Il mercato dei gelati ha registrato, nell’anno terminante a ottobre 2022, un incremento delle vendite sia a volume (+4%) sia a valore (+14,6%) rispetto all’anno precedente, con quasi 214 milioni di volumi commercializzati e un giro d’affari di oltre 1,4 miliardi di euro (dati Iri, totale Italia, Iper+Super+Lsp+Tradizionali+Discount).

Aree geogrAfiche e cAnAli di venditA

Nell’allocazione delle vendite per area, il NordOvest copre il 30,4% dei volumi e il 29,6% del valore, seguito da Sud (27% vol e 25,9% val), Centro+Sardegna (22,8% vol e 24,6% val) e NordEst (19,8% vol e 19,9% val). Per quanto riguarda i canali distributivi, invece, i supermercati hanno sviluppato il 50,6% delle vendite in volume e il 55% delle vendite in valore, seguiti dai discount con 28,1% a volume e 20,6% a valore. Chiudono Lsp (10,9% vol e 12,9% val), ipermercati (7% vol e 7,6% val) e tradizionali (3,2% vol e 4% val).

SCHEDE PRODOTTI

Atlante/Pavlakis

Nome prodotto: Biscotto ripieno di Yogurt Greco Caratteristiche: equilibrato come uno yogurt, goloso come un gelato: sandwich di biscotto ripieno di cremoso yogurt greco 2% di grassi. Formato multipack 4x70 g.

Ferrero/Kinder Chocolate Ice Cream

Nome prodotto: Kinder Chocolate Ice Cream

Caratteristiche: il gusto di Kinder Chocolate da oggi in un nuovo rinfrescante gelato al latte e due coperture croccanti, in un’unica forma a goccia.

G7/GelatoMadre

Nome prodotto: GelatoMadre Caratteristiche: linea di prodotti 100% naturali con pochi e selezionati ingredienti, proposta in una vaschetta ecocompatibile con plastica riciclata.

MERCATI DMM

DM MAGAZINE 21

AndAmento dei segmenti

Tra le diverse categorie che compongono il comparto, il segmento dei gelati impulso, con una crescita a doppia cifra pari a +41,2% a volume e +28,8% a valore, registra la performance migliore. Seguono i gelati multipack con +4% a volume e +17,5% a valore e le vaschette con +0,7% a volume e +9,9% a valore. Il segmento dei gelati dessert, invece, risulta in negativo a volume (-1,4%) e in positivo a valore (+4,4%). I primi tre produttori (Unilever, Sammontana e Froneri) coprono a valore il 46,6% di un mercato in cui la private label, al momento, pesa il 36,7%.

lArgo spAzio All’innovAzione di prodotto

L’innovazione è una componente fondamentale per il comparto dei gelati, capace di trainare la crescita del mercato con prodotti che rispondono in modo puntuale alle esigenze degli italiani. «Il consumatore – spiega Michela Mastropasqua, category manager di Atlante – ricerca Atlante, leader nel comparto delle specialità greche con un ruolo da protagonista nell’innovazione e nello sviluppo di private label, ha cavalcato i trend dello yogurt greco e dell’alto contenuto proteico arricchendo la propria offerta con referenze in linea con le richieste del consumatore. «I macro-trend dello yogurt greco e dei prodotti high protein – specifica Michela Mastropasqua –traspaiono anche nel comparto del gelato, traducendosi in nuove proposte per intercettare le esigenze di tutti quei consumatori attenti alla forma fisica, ma ricettivi a referenze golose. Anche le occasioni di consumo si sono modificate e affrancate dalla stagionalità: sempre più insegne, infatti, scelgono di tenere in assortimento continuativo sia il gelato di yogurt greco sia quello high protein».

MERCATI DMM

DM MAGAZINE 23

L’IMPORTANZA DI INTERCETTARE I PRINCIPALI TREND DEL MERCATO

Fonte: Elaborazioni DM su dati Iri, a.t. ottobre 2022, Totale Italia, Iper+Super+Lsp+T radizionale+Discount

TREND VENDITE A VOLUME

TREND

A

VENDITE

VALORE

1,4 mld/€ 214 mln/kg

un momento edonistico, ma è attento al benessere e all’equilibrio: per questo abbiamo pensato a proposte funzionali a ridotto contenuto di zuccheri ma gustose, presentando un’offerta inclusiva con referenze per ogni esigenza, dal senza lattosio all’high protein, dalle vaschette ai formati monoporzione». La richiesta di prodotti innovativi e originali, sfiziosi e perfetti per soddisfare uno shopper esigente viene riscontrata anche da Enrico Berloso, direttore vendite e marketing di Helados Estiu: «Il consumatore è sicuramente sempre alla ricerca della migliore relazione qualità-prezzo anche nel banco freezer, ma nel comparto dei gelati e dessert surgelati tende a ricercare la novità nel gusto proposto e nel format di prodotto. È in questo ambito che Helados Estiu può essere il giusto partner per incontrare le richieste dello shopper». Secondo Ferrero Italia, i consumatori riconoscono oggi il valore aggiunto dell’innovazione: «L’esplorazione di gusti nuovi e di accostamenti inediti è un trend crescente. Lo shopper cerca esperienze organolettiche sempre più raffinate, in grado di coniugare “indulgence” (soprattutto stecchi) e “nourishment” (come biscotti e coni), con il refreshment connaturato all’esperienza di consumo dei gelati. Ferrero ha intrapreso una strategia di innovazione progressiva, con l’intenzione di riportare la qualità e i gusti unici delle sue grandi marche anche nel mondo dei gelati».

MERCATI DMM

+14,6% +4% DM MAGAZINE 25

helados-estiu.com

Segmenti:

+28,8% val +41,2% vol

Multipack

+17,5% val +4% vol +9,9% val +0,7% vol

Vaschette

+4,4% val -1,4% vol

Dessert

Tonitto 1939 sta investendo sull’innovazione e sul potenziamento della sua offerta, utilizzando anche i media più in linea con la fase evolutiva dell’azienda. «Nel 2023 – precisa Alberto Piscioneri – faremo nuovi passi avanti sul nostro piano di comunicazione b2b e b2c: lato consumatore finale, rafforzeremo social media, pr, co-marketing e attivazione in store, mentre per il nostro piano b2b prevediamo di tornare con forte intensità a presidiare le fiere di settore più importanti a livello internazionale, di intensificare le nostre abilità di visibilità e di ingaggio anche a distanza, costruendo e rafforzando le nostre attività offline e online».

gusto, quAlità e sostenibilità AcquistAno sempre più rilevAnzA Se la spinta all’innovazione nella categoria si conferma il principale motore della crescita, secondo Alberto Piscioneri, sales marketing director di Tonitto 1939, «da quest’anno, gli sforzi saranno anche indirizzati nella ricerca di soluzioni tecniche rivolte a ricette in grado di rispondere meglio alle spinte inflattive, mantenendo costante o migliorando la performance in termini di gusto. Riscontriamo sempre di più l’interesse dei consumatori per soluzioni sostenibili a 360 gradi, attente alla qualità e innovative». Per Alberto Mangiantini, amministratore delegato di Gelati Pepino 1884, «a fronte di un fenomeno inflattivo importante, che ha portato alla perdita del potere d’acquisto dei consumatori, è diventata fondamentale una scelta che privilegia la qualità del prodotto, confermando quindi un acquisto più consapevole e maggiormente ponderato, finalizzato alla ricerca di referenze che rispondano a caratteristiche di alta qualità, tracciabilità e sicurezza». Inoltre, si evidenzia nel comparto una crescente attenzione verso referenze qualitativamente distintive e genuine: «Tra le tendenze in essere – precisa Sauro Tomei, responsabile commerciale Italia di G7 – si conferma la ricerca di prodotti naturali, sia per quanto riguarda numero, qualità e selezione degli ingredienti,

MERCATI DMM

Champagne

Impulso

Fonte:ElaborazioniDMsudatiIri,a.t.ottobre2022,TotaleItalia,Iper+Super+Lsp+Tradizionale+Discount

DM MAGAZINE 27

INNOVAZIONE E POTENZIAMENTO DELL’OFFERTA AL PRIMO POSTO

Siamo pronti ad accogliervi per condividere con voi percorsi di innovazione sostenibile e continuare a crescere insieme

food people planet energy

HALL 16

Gelati Pepino 1884/Slow Food –

Terra Madre

Nome prodotto: Sorbetti Bio “Food Regener Action”

Caratteristiche: sorbetti bio all’arancia rossa di Sicilia, al mandarino di Ciaculli e al bergamotto di Calabria, concreto esempio di cooperazione nel segno della sostenibilità e della qualità.

Helados Estiu/Icenack

Nome prodotto: Icenack Cookie Bites

Caratteristiche: piccoli morsi di gelato cremoso ricoperti da delizioso impasto di cookie, in vari gusti. Gustoso e resistente, il sottile strato di biscotto che ricopre ogni Cookie

Bite impedisce che il prodotto si sciolga facilmente e lo aiuta a mantenere la forma.

Tonitto 1939

Nome prodotto: Gelato High Protein

Caratteristiche: un gelato allo stesso tempo buono per il palato e per la salute, cremoso e realizzato con ingredienti di alta qualità.

sia per quanto concerne gli aspetti di servizio riconducibili a packaging ecocompatibili. In tale contesto si è inserito con successo il riposizionamento di GelatoMadre, da sempre capostipite del concept 100% naturale».n

UNA PROPOSTA DI QUALITÀ E INNOVATIVA

In Helados Estiu il dipartimento di ricerca e sviluppo è fondamentale per la creazione di gelati di elevata qualità. L’approccio dell’azienda spagnola si basa sull’anticipare i desideri degli shopper e, soprattutto, sull’offrire gelati sempre nuovi e sorprendenti con le migliori materie prime, texture piacevoli e sapori differenziati. «La nostra esperienza nel mercato italiano è agli inizi – spiega Enrico Berloso – ma ci stiamo proponendo a scaffale con un’offerta innovativa e attrattiva per il consumatore. A livello di strategie comunicative, nel retail europeo e britannico, dove i nostri casi di successo si moltiplicano, stiamo costruendo la nostra brand awarness con il supporto di campagne social, veicolate specialmente attraverso Instagram e TikTok. Inoltre, l’azienda e il marchio Wao sono rappresentati online dal nostro sito web».

MERCATI DMM

SCHEDE PRODOTTI DM MAGAZINE 29 Trend vendite per canale +76% +76% +76% Supermercati Discount Iper Tradizionale Lsp +7,6% val +4% val +55% val +20,6% val +12,9% val +7% vol +3,2% vol +50,6% vol +28,1% vol +10,9% vol Fonte:ElaborazioniDMsudatiIri,a.t.ottobre2022,TotaleItalia,Iper+Super+Lsp+Tradizionale+Discount

Gelati: quali sono i “gusti” più scelti online?

L’analisi dell’Osservatorio Digitale di Soluzione Group, attraverso le piattaforme di social listening Fanpage Karma e Talkwalker, ha indagato sull’attività online delle principali aziende del settore.

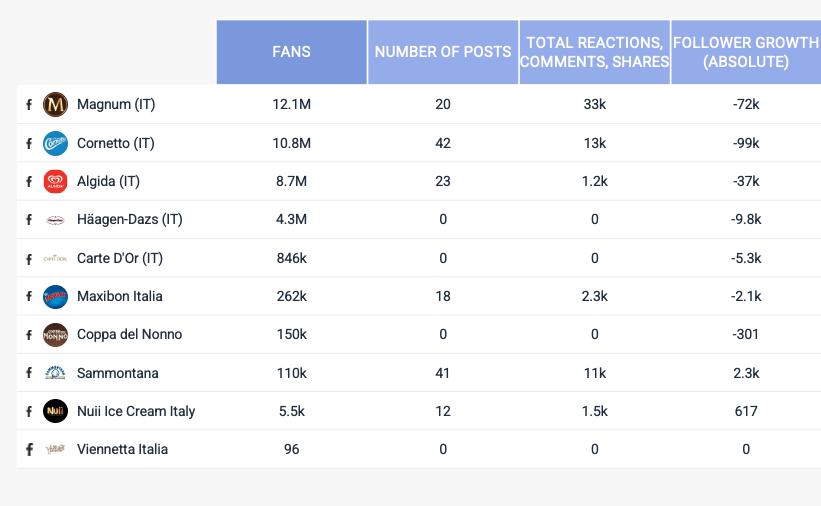

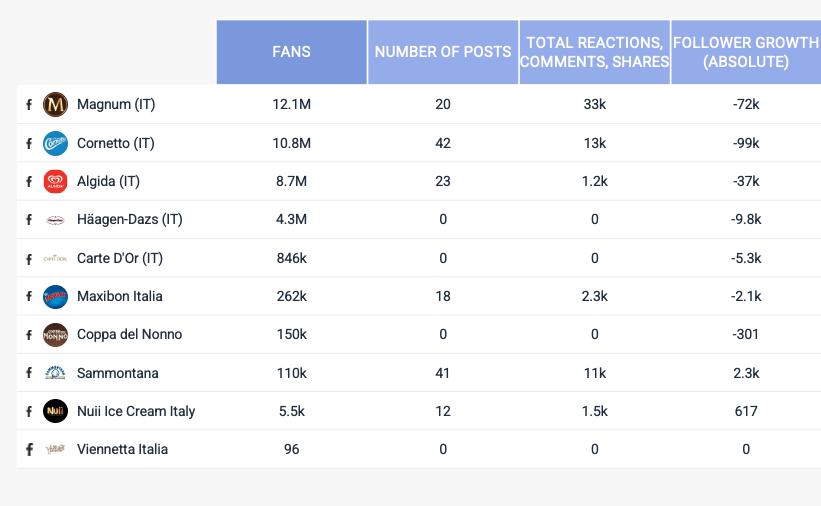

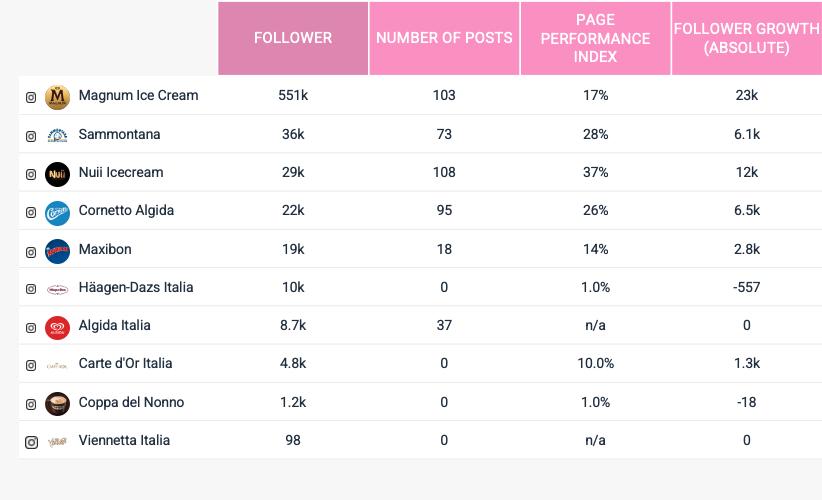

Come si comportano i marchi del comparto gelati in rete? Ce lo spiega l’analisi dall’Osservatorio Digitale di Soluzione Group, che attraverso le piattaforme di social listening Fanpage Karma¹ e Talkwalker², ha indagato sull’attività online delle principali aziende del settore, elaborando le informazioni raccolte per fornire dati di marketing utili per la ricerca e sviluppo.

L’indagine avviata su Fanpage Karma ha analizzato le strategie adottate dai vari player e i loro risultati in termini di numero di fan e di interazioni dei contenuti pubblicati durante l’intero 2022

A dominare la classifica per fan su Facebook è Magnum con una community di 12.1M di persone seguito da Cornetto con 10,8M di seguaci, entrambi marchi di proprietà Algida, che si piazza al terzo posto con 8,7M di utenti. La situazione non cambia di molto in termini di engagement: rimangono ai primi due posti Magnum (33k) e Cornetto (13k), mentre conquista il terzo posto Sammontana con 11k di interazioni. Senza sorprese, a trionfare tra i top post sono sempre Magnum e Cornetto con contenuti di prodotto.

1 Fonte Fanpage Karma: indagine avviata nel periodo tra l’1 gennaio 2022 e il 19 dicembre 2022

2 Fonte Talkwaker: indagine avviata nel periodo tra il 21 novembre 2022 e il 20 dicembre 2022

OSSERVATORIO DIGITAL DMM

30 DM MAGAZINE

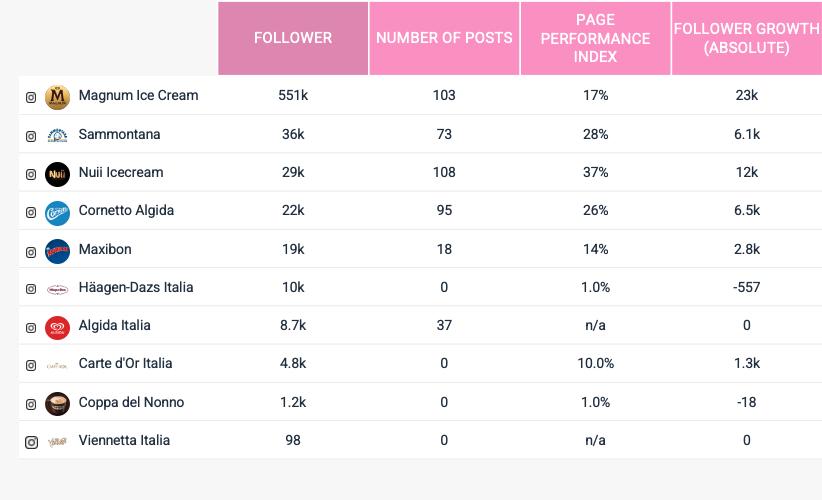

Le community su Instagram registrano numeri più contenuti in termini di follower ma più attive come frequenza di pubblicazione. Medaglia d’oro va nuovamente a Magnum con 551k follower, seguito da Sammontana con 36k e da Nuii con 29k, che ha conquistato, nonostante l’ingresso recente sul mercato, un’audience di consumatori ben fidelizzati. Quest’ultimo è infatti protagonista parlando di performance della pagina con il 37% di interazioni, grazie a una forte strategia di content marketing. Rimane sul podio Sammontana (28%), seguito da Cornetto (26%).

Rispetto alla stagionalità del prodotto, la strategia di quasi tutti i player è similare, con piani editoriali attivi principalmente da aprile-maggio ad agosto. Costante durante l’anno invece il dialogo di Sammontana con i suoi consumatori. Community ancora online ma totalmente inattive sia su Facebook che su Instagram nel 2022 sono quelle di Carte d’Or, Coppa del Nonno, Viennetta e Häagen-Dazs.

L’analisi di Talkwalker ha, invece, registrato 237 mention all’interno di conversazioni spontanee legate al prodotto gelato e ai marchi in analisi, coinvolgendo un pubblico di oltre 13M di persone #gelatoartigianale, #gelateria, #conogelato, #torta, gli hashtag più utilizzati dagli utenti, a dimostrazione di come l’acquisto del prodotto in Gdo vive parallelamente alla versione al dettaglio. Infine, i brand più citati ricalcano perfettamente la classifica delle aziende con le community social più ampie, quali Magnum e Cornetto n

OSSERVATORIO DIGITAL DMM DM MAGAZINE 31

www.soluzionegroup.com

Detergenza casa:

lo scaffale si tinge di verde

di Claudia Scorza

I player continuano a puntare sull’efficacia, sull’igiene e sulla disinfezione, spingendo l’acceleratore sulla sostenibilità attraverso un assortimento specializzato con prodotti dalle formulazioni attente all’ambiente e sempre più sicure per l’utilizzatore.

MERCATI DMM

32 DM MAGAZINE

Dpo l’exploit del 2020 generato dal bisogno di igiene e disinfezione profonde, il comparto della detergenza casa ha vissuto un generale ridimensionamento delle vendite, tornando sostanzialmente ai livelli pre-pandemici. Emerge, però, la tendenza sempre più accentuata dei consumatori a orientarsi verso referenze green: lo shopper non perde di vista l’efficacia e la praticità, ma è alla ricerca di prodotti sostenibili, rispettosi dell’ambiente e sicuri per le persone.

È quanto emerge anche dall’undicesima edizione dell’“Osservatorio Immagino GS1 Italy” (a.t. dicembre 2021), che incrocia le informazioni riportate sulle etichette di oltre 128mila prodotti del largo consumo con le rilevazioni NielsenIQ sulle vendite nella grande distribuzione. Tra gennaio e dicembre 2021, il giro d’affari realizzato in supermercati e ipermercati dai prodotti ecologici destinati alla cura della casa è arrivato a superare i 340 milioni di euro. Rispetto ai dodici mesi pre -

MERCATI DMM DM MAGAZINE 33

IL PUNTO DI VISTA DELLA DISTRIBUZIONE: GRUPPO DMO

Il mercato del cura casa, dopo gli incrementi del periodo pandemico, ha mantenuto un trend positivo anche nel 2022 nei punti vendita del Gruppo Dmo, come spiega Matteo Ghini, direttore marketing dell’azienda: «Dai nostri dati interni risulta diminuita la spinta dei disinfettanti superficie o dei guanti monouso, mentre non si arresta il trend di crescita dei pulitori per piccole superfici con forte componente di profumazione o di quelle categorie ad alto contenuto di servizio. Allo stesso tempo, cresce l’attenzione per i prodotti che rispettano l’ambiente, confermando un trend già in atto in altre categorie». Per Caddy’s lo sviluppo della private label rappresenta un asset fondamentale di crescita e di creazione di fedeltà all’insegna. «Solo in questa categoria abbiamo una gamma di oltre 100 articoli e, a breve, partiremo con una nuova linea di igienizzanti spray per piccole superfici, che include diversi segmenti come pulizia vetri, cucina, bagno e sgrassatori».

cedenti, il comparto ha registrato una crescita del 3,5%, attribuibile al contributo positivo dell’offerta distributiva (+6,6%), a fronte di una domanda in flessione (-3,2%). La pressione promozionale per queste 1.493 referenze che hanno almeno uno dei sette claim monitorati dall’Osservatorio è stata del 29,6%. In particolare, con il 5% di incidenza sulla numerica totale rilevata, il claim “biodegradabile” si conferma il più importante in termini di prodotti (645) e il trend del 2021 ne conferma l’attualità, in quanto ottiene la miglior performance annua: +8,8% il tasso di sviluppo, che porta le vendite a oltre 120 milioni di euro. Bilancio molto positivo anche per il claim “plastica riciclata”, che ha il 7,5% di quota sul giro d’affari complessivo e che, nel corso dell’anno, ha aumentato le vendite dell’8,4%, superando i 187 milioni di euro. Con una domanda in diminuzione (-8%) è stato fondamentale l’apporto dell’offerta, in significativo aumento (+16,5%). Risultano in contrazione, invece, gli altri cinque claim – “vegetale”, “senza nichel”, “meno plastica”, “senza fosfati”, “senza allergeni” – con flessioni anche a doppia cifra.

34 DM MAGAZINE

I numeri del mondo del cura casa “green”

verso prodotti efficAci sempre più rispettosi dell’Ambiente All’interno del comparto, efficacia, disinfezione e sostenibilità sembrano essere diventati elementi ormai imprescindibili per i consumatori. «Negli ultimi anni – dichiara Cristiano Giostra, marketing manager di Amuchina – il trend emergente più significativo è rappresentato dal rispetto per l’ambiente e per la sostenibilità dei prodotti. Resta, invece, sempre forte il bisogno di disinfezione e igiene, seppur con una rilevanza che si è leggermente attenuata rispetto al 2020. Alla luce delle ultime evidenze macroeconomiche, lo shopper sta anche diventando più attento al “value for money”: cerca pro -

MERCATI DMM

MERCATI DMM

13,7% Pressione promo: 29,6%

Trend % vendite: +3,5% Vendite: 340 mln/€

Prodotti: 1.493 11,5% Fonte: elaborazioni DM su dati Osservatorio Immagino Nielsen GS1 Italy, a.t. dicembre 2021

DM MAGAZINE 35

dotti a buon prezzo che siano efficaci nel pulire a fondo e che gli semplifichino la vita». Anche secondo Laura Lisanti, marketing director consumer Italy di Freudenberg home and cleaning solutions, «il consumatore continua a cercare l’efficacia dei prodotti, manifestando un forte interesse nei confronti di referenze in grado di pulire in profondità e di garantire l’igiene della casa, ma che siano allo stesso tempo pratiche, semplici da usare e capaci di rendere la vita domestica più facile. In aggiunta a questi elementi, oggi lo shopper è sempre più conscio dell’importanza dell’ambiente in cui vive; tale consapevolezza lo porta a orientarsi verso soluzioni più sostenibili, che possano assicurare un minore impatto sul pianeta». I player del settore investono molto sulla ricerca di formulazioni a basso impatto ambientale, per proporre soluzioni sempre più green, come spiega Daniela Antoniuzzi, vicepresidente di Icefor: «Il nostro reparto ricerca e sviluppo è costantemente allo studio di formule sempre meno impattanti per l’ambiente e sempre più sicure per l’utilizzatore. La nostra proposta comprende detergenti con formule con materie prime a basso impatto ambientale derivanti da fonti vegetali rinnovabili, dotati di certificazione Rspo - Roundtable on Sustainable Palm Oil, confezionati in imballaggi in plastica 100% riciclata post-consumo certificata Plastica Seconda Vita, che assicurano la rintracciabilità dei materiali, imballati in scatole di cartone Fsc, pallettizzati con un film completamente riciclato e non testati sugli animali».

SCHEDE PRODOTTI

Angelini phArmA/AmuchinA

Nome prodotto: Linea Igienizzanti Pavimenti flacone 100% plastica riciclata

Caratteristiche: la linea, già presente sugli scaffali con le varianti Freschezza Alpina, Limone e Fresh Aloe, da marzo 2022 ha il flacone al 100% in plastica riciclata e una nuova grafica.

euthAliA cosmetics/coccolAtevi

Nome prodotto: Profumatore per biancheria e casa

Caratteristiche: le fragranze di Coccolatevi Profumatore Biancheria e Casa, unite alla versatilità d’impiego e al corretto rapporto qualità prezzo ne determinano il successo al consumo.

36 DM MAGAZINE

SCHEDE PRODOTTI

fhp di r. freudenberg/viledA

Nome prodotto: Turbo Smart

Caratteristiche: sistema lavapavimenti con meccanismo di strizzatura del fiocco integrato a pedale, che non affatica la schiena e lascia le mani sempre asciutte.

Icefor/l’ecologico

Nome prodotto: L’Ecologico Lucida Bagno

Caratteristiche: detergente con azione anticalcare con acidi da fermentazione naturale. Senza coloranti, Edta e fosfati. Flacone in plastica 100% riciclata da raccolta differenziata, certificata Plastica Seconda Vita; prodotto consigliato da Legambiente, marchio Ecolabel.

reAl chimicA/chAnteclAir

Nome prodotto: Chanteclair Linea Forza&Igiene

Caratteristiche: i detergenti della linea uniscono tra loro massima efficacia pulente e igiene per le piccole superfici di casa. Le loro speciali formule assicurano un pulito brillante, aiutando inoltre a rimuovere germi e batteri. La gamma comprende: Sgrassatore con Candeggina, Anticalcare Universale, Multiuso Igienizzante, Bagno e Wc Spray Schiumattiva

Fonte: elaborazioni DM su dati Osservatorio Immagino Nielsen GS1 Italy, a.t. dicembre 2021

Le quote fanno riferimento al mondo del cura casa dell’Osservatorio Immagino (12.934 prodotti)

I consumAtori ApprezzAno uno scAffAle

Ampio e speciAlizzAto

La presenza di un’offerta ampia e specializzata, capace di garantire elevate prestazioni, e la ricerca di assortimenti profondi sono due aspetti rilevanti per il comparto della detergenza casa. Cresce, però, anche l’attenzione al rapporto qualità-prezzo dei prodotti in commercio: «la specializzazione e la ricerca di assortimenti profondi – spiega Tomas Beggio, direttore commerciale di Moroni Amato – assieme all’attenzione al prezzo d’acquisto, sono i driver che determinano la maggior crescita del cura casa nei drugstore e nei discount rispetto ai restanti canali distributivi. Il consumatore, sempre più attento nelle scelte d’acquisto, cerca prodotti dal giusto rapporto qualità-prezzo, non rinunciando però ad acquisti edonistici: l’andamento positivo del segmento dei profumatori ne è una chiara dimostrazione». Secondo Paolo Balletta, direttore marketing di Real Chimica, gli shopper oggi hanno diverse abitudini di acquisto e scelgono differenti canali alla ricerca di un assortimento profondo e segmentato: «stanno crescendo, ad esempio, i discount e gli specializzati, in quanto il consumatore cerca la convenienza nel canale distributivo, accompagnata da un’offerta assortimentale specializzata. Crescono, inoltre, le private label, ma anche i leader di mercato mostrano performance brillanti, specialmente nel mondo delle superfici; questo perché c’è sempre un’elevata attenzione alla qualità, elemento distintivo che, qualora diventi sinonimo di efficacia, può rappresentare anche un risparmio in termini di tempo e di quantità di prodotto usato». n

MERCATI DMM

DM MAGAZINE 37 +8,8% +8,4%

Lattuada (ex Esselunga) alle risorse umane di Acqua & Sapone.

A distanza di una manciata di giorni dall’addio a Limito di Pioltello, l’ex direttore delle risorse umane e organizzazione di Esselunga, Luca Lattuada, ha assunto la carica di direttore delle risorse umane, security e servizi generali per le società del gruppo Acqua & Sapone. Lattuada, poco più che cinquantenne ed ex bocconiano, è stato circa 22 anni in Esselunga, ricoprendo varie cariche. Il suo posto è stato subito occupato da Davide Sanzi.

Heiko De Simone nuovo chief operations officer di

Epipoli

Epipoli, gruppo italiano leader nelle carte prepagate e nei sistemi di engagement, ha assunto Heiko De Simone in qualità di chief operating officer della società. Professionista italo-tedesco, con oltre 35 anni di esperienza nella trasformazione digitale aziendale e nelle strategie di innovazione e omnicanalità, il manager avrà il compito di coordinare e armonizzare le strutture di sviluppo, definendo le linee guida strategiche per la creazione di nuovi progetti e soluzioni digitali, coerentemente con gli obiettivi di business e crescita aziendale.

Mangopay: Carlos Sanchez Arruti nuovo cfo

Mangopay, che fornisce infrastrutture di pagamento specifiche per le piattaforme, annuncia la nomina di Carlos Sanchez Arruti in qualità di chief financial officer. Arrivato dal suo precedente ruolo in Amazon come cfo Latam, Carlos porta con sé la grande esperienza di chi ha guidato la strategia finanziaria, il cambiamento trasformazionale e l'eccellenza operativa su larga scala. Con la progressiva espansione globale di Mangopay, il manager svolgerà un ruolo cruciale nel supportare questa forte crescita, operando al contempo con i più alti standard di disciplina e responsabilità fiscale.

Gruppo De' Longhi: Nicola Serafin nuovo direttore generale

Nella nuova posizione Nicola Serafin avrà le deleghe di ordinaria amministrazione per la gestione del gruppo. Il manager è entrato a far parte dell'azienda nel 2000 dopo esperienze in Danieli e nel gruppo Benetton. Ha ricoperto ruoli con responsabilità crescenti fino alla nomina nel settembre 2016 a chief operating and technology officer, con presidio su tutta la piattaforma di R&D, supply chain, produzione e logistica, oltre a essere membro dei consigli di amministrazione di varie società del gruppo.

DM MAGAZINE 38

PERSONE DMM 38 DM MAGAZINE

Il fenomeno del podcasting, esploso tra il 2020 e il 2021, diventa ora un efficace strumento di marketing utilizzato dalle aziende al fine di fidelizzare sempre di più i clienti. I branded podcast spopolano nel 2022, approdando in numerose categorie, tra cui il b2b.

Ibranded podcast stanno rivelando tutte le proprie potenzialità come strategia di marketing, attirando un crescente interesse da parte delle aziende e del pubblico, che ne decretano l’efficacia e il successo. Creati da (o per) l’azienda, questi contenuti audio permettono di veicolare i valori che contraddistinguono l’impresa, senza però che questa appaia in modo esplicito come promotrice di sé stessa. L’azienda incarna, dunque, i valori del podcast, ma non con l’intento di farsi pubblicità. L’obiettivo è quello di fidelizzare il cliente e creare valori condivisi e comuni in un processo intimo e diretto che permetta di instaurare una tipologia di rapporto completamente nuovo, basato su rispetto, fiducia ed empatia.

Se il 2020 e il 2021 hanno segnato l’esplosione del fenomeno del podcasting, il 2022 è stato soprattutto un anno di diversificazione: a livello contenutistico, di bacino d’utenza e di nuove categorie di inserzionisti che hanno deciso di inglobare i podcast all’interno delle loro strategie pubblicitarie.

Dagli ultimi report sulle tendenze nei podcast emerge che se da una parte i primi investitori appartengono al settore tecnologico, dei beni di consumo e dell'intrattenimento, dall’altra c'è una crescita impressionante in nuove categorie, come il b2b, i viaggi e il tempo libero, e il settore medico e farmaceutico.

Quali sono i principali format applicabili a un progetto di branded podcast?

➧ Editoriali: dossier/approfondimenti/comunicati stampa parlanti

➧ Interviste o talk show ispirati al modello radiofonico

➧ Corporate: gli approfondimenti, le storie, i dati dell’azienda e le presentazioni alla comunità degli investitori e/o in una logica di employer branding

➧ Tutorial/formativo: contenuti utili a guidare o ispirare le persone

➧ Sceneggiati (series): la narrazione è protagonista. Per un brand può essere un format utile a raccontare i valori aziendali sostenendo il messaggio che ogni storia racconta.n

SOCIAL&PR STRATEGIES DMM

Michele Rinaldi, head of strategy c/o Soluzione Group

DM MAGAZINE 39

Micro trend 2022:

l’importanza della strategia omnicanale

Cresce il peso dell’omnicanalità, che diventa indispensabile per accompagnare il consumatore nelle diverse fasi di acquisto.

Il percorso del cliente si compone di diverse fasi e è altamente dinamico e frammentato. Una strategia omnicanale ad alte prestazioni è essenziale per garantire che le aziende siano all'altezza degli standard e soddisfino le esigenze dei clienti. Ogni omnicanale è unico. La strategia omnicanale di ogni azienda deve essere specificamente adattata al proprio contesto. I rivenditori esclusivamente online devono collegare tutte le informazioni digitali e i canali di vendita. I rivenditori che lavorano online e offline devono anche integrare tutti i canali di vendita analogici e i punti di contatto nella loro strategia omnicanale. I clienti non pensano per canali. Poiché i clienti vogliono avere un'esperienza di acquisto uniforme, i rivenditori devono crearla attraverso i canali. Con l'approccio omnicanale, le attività nei singoli canali crescono in un unico grande insieme. Le strategie omnicanale sono complesse e ad alta intensità di dati, poiché tutti i dati su specifici clienti e gamme di prodotti devono essere preparati e resi disponibili in tempo reale per tutti gli altri canali. Un omnicanale ad alte prestazioni lega i clienti a lungo termine ed è in concorrenza diretta con le prestazioni di altri approcci omnicanale della concorrenza.

40 DM MAGAZINE

CUSTOMER DMM

Megatrend--> Seamless commerce

Macrotrend-->

MicroTrend-->

Omni channel performance

Live shopping

Shopping dal vivo alle vetrine dei negozi.

La piattaforma statunitense per lo shopping dal vivo TalkShopLive ha stretto una partnership con FrontRunner Technologies per trasmettere per la prima volta i suoi spettacoli da vetrine reali. A New York, diversi negozi hanno attirato i clienti nel periodo natalizio con eventi di shopping dal vivo. Il primo spettacolo di shopping dal vivo si è svolto con la star della musica Gloria Estefan che ha promosso il suo nuovo album di Natale "Estefan Family Christmas". I passanti possono scansionare un codice QR sulla vetrina e acquistare il prodotto mentre guardano lo spettacolo. Drew Barrymore, Dolly Parton e Shania Twain possono essere visti anche in altri spettacoli.

Megatrend--> Seemles commerce

Macrotrend--> Omni channel performance

MicroTrend--> Immersive retail experience

Netflix lancia un'esperienza di vendita al dettaglio coinvolgente. Nel complesso commerciale e di intrattenimento The Grove a Los Angeles, Netflix ha aperto un negozio pop-up chiamato "Netflix at The Grove" che presenta prodotti ed esperienze sui social media basati su serie come Squid Game, Stranger Things, Cocomelon e Ada Twist, Scienziato. Il negozio pop-up offre anche vignette con versioni a grandezza naturale dei personaggi della sua programmazione, fatte su misura per la condivisione sui social media. A dicembre, un secondo piano ha aggiunto esperienze interattive per arricchire la programmazione di Netflix per il periodo natalizio. n

CUSTOMER DMM DM MAGAZINE 41

Marco Zanardi, presidente Retail Institute Italy, vicepresidente Confindustria Intellect, presidente Iodounamano, partner Beready

Il futuro del retail real estate

Per ripristinare l’attrattività del mercato immobiliare è necessario che si verifichi una ripresa dei consumi generalizzata e stabile.

Occorre ancora del tempo prima che il mercato immobiliare del commercio al dettaglio recuperi posizioni nel portafoglio dei fondi e investitori. Il passaggio intermedio, obbligato, è che riacquisti appeal. Quel “fascino” di cui ha beneficiato negli anni passati e che attualmente ha perso per una serie di motivi: scarsità di prodotto, lungo time-to-market, meno garanzia di sostenibilità nel medio periodo, strategie di uscita dall’investimento meno immediate e certe. Al di là dei freddi numeri sul vantaggio comparato di un investimento rispetto a un altro e del ritorno temporale dello stesso, il percorso passa obbligatoriamente attraverso una ripresa dei consumi generalizzata e stabile.

L’aumento dell’inflazione indotta dal rincaro di materie prime e costi energetici ha fatto assistere, nel 2022, a una crescente ibridazione dei canali di acquisto: chi fa la spesa, in media, frequenta 7 diverse insegne distributive durante l’anno; una caccia al prezzo, alla promozione; non è un caso l’impennata dei risultati del format distributivo del discount, sempre più frequentato, nonché il ricorso all’industria di marca – entrambe situazioni win-win per recuperare valore per il consumatore e punti di margine per le insegne. Menzione sul commercio online tramite sito web o piattaforma digitale che, nel I semestre 2022, si attesta per il 17,5% del totale (fonte Istat). L’aumento del fenomeno digitale, tuttavia, è oramai riconosciuto quale elemento imprescindibile per la rete fisica al dettaglio, ovvero quale strumento di aumento delle vendite online e stimolo di quelle effettuate nel punto vendita.

42 DM MAGAZINE REAL ESTATE DMM

Notiamo che l’effetto recessivo conseguente al consolidamento delle variabili anzidette non si è ancora interamente manifestato e ciò grazie alla massiccia iniezione di liquidità nel sistema operata dal governo italiano e dalle istituzioni finanziarie europee nello scorso biennio 2020-2021. Sul lato dell’offerta ciò ha portato a un aumento degli investimenti e della capacità produttiva in diversi settori (si pensi alla ripresa dell’edilizia) che, a sua volta, ha generato un aumento dell’occupazione.

Ciò ha contribuito a sostenere la domanda di beni e servizi nel Paese: una recente ricerca di Iri retail conferma infatti che, mentre nel 2021 sul 2020 si è registrata una crescita media del 3% a valore e a volume del retail fisico, nel 2022 –dati ancora non definitivi - si registra un aumento di valore del 6,5% e volumi pressoché stabili. Un effetto recessivo, quindi, non pienamente manifestatosi e che sicuramente verrà ulteriormente alimentato dai recenti costanti interventi sui tassi di interesse che, con l’obiettivo di frenare l’inflazione, potrebbero penalizzare tutta l’economia.

Come segnala Cbre nei suoi bollettini trimestrali, il 2022 fa registrare una ripresa per gli investimenti nel commercial real estate anche se sono i sub-settori uffici e logistica a trainare; voce meno significativa è quella rappresentata dal dettaglio con poche operazioni sempre verso un prodotto primario e con attenzione sui valori Esg. Al contrario, rileva Confimprese, trova spazio un certo movimento degli investimenti di private equity e venture capital nel settore retail, ma si tratta di operazioni residuali. È ancora Cbre a riportare l’interesse degli investitori internazionali per i prodotti retail italiani con l’arrivo di nuovi player sul mercato e la conferma delle strategie di investimento sul territorio da parte degli investitori stranieri che si sono avvicinati al nostro mercato nel corso del 2021.

In conclusione, è poco ragionevole pensare al 2023 come un anno di brusca inversione di rotta rispetto all’attuale scenario. Sarà verosimilmente un anno da tenere costantemente sotto i riflettori, per verificare quantomeno l’avvio di una tendenza al miglioramento. La partita principale si giocherà sul fronte dei consumi, la cui ripresa riteniamo essere condizione indispensabile per restituire al retail real estate l’appeal perduto.n

REAL ESTATE DMM DM MAGAZINE 43

Alberto Deiana, project management and real estate executive Mi.No.Ter.

2023 A.I.

Predire il futuro è uno dei business più difficili, la cui arte principale spesso è nel trovare una spiegazione convincente del perché si ha fallito. Avrei voluto scrivere diverse cose, concludendo dicendo che l’A.I. sarà la tecnologia più significativa, complice anche la grande eco che sta riscuotendo il motore di chat alimentato dal deep learning. Poi mi sono detto, se è vero che ci toglierà il lavoro, come temono in diversi, perché non provare subito? Ecco, dunque, la mia domanda all’intelligenza artificiale e la risposta che ho ricevuto. Mi sono limitato a tradurre (con un altro motore di AI chiaramente) e fare qualche ritocco di italiano a mano. Lascio a voi decidere se il futuro passerà di qua o meno. Buon 2023.

DIGITAL CLUB/RETAIL DMM 44 DM MAGAZINE

Quale innovazione digitale ci aspetta in questo nuovo anno?

Quali saranno le principali innovazioni digitali nel retail nel 2023? È difficile prevedere con certezza quali saranno le principali innovazioni digitali nel settore della vendita al dettaglio nel 2023, in quanto il campo è in continua evoluzione e le nuove tecnologie e tendenze emergono continuamente. Tuttavia, alcune aree che probabilmente vedranno un'innovazione significativa nei prossimi anni includono:

•Intelligenza artificiale e apprendimento automatico : queste tecnologie vengono utilizzate in vari modi nel settore della vendita al dettaglio, tra cui raccomandazioni personalizzate sui prodotti, gestione dell'inventario in tempo reale e rilevamento delle frodi;

•Realtà virtuale e aumentata: le insegne utilizzano sempre più spesso la realtà virtuale e aumentata per le dimostrazioni dei prodotti, la progettazione dei negozi e la formazione;

•Assistenti vocali e chatbot: queste tecnologie vengono utilizzate per migliorare il servizio clienti e facilitare gli acquisti online;

•Pagamenti mobili e commercio elettronico: si prevede che la tendenza verso i pagamenti mobili e l'e-commerce continui, con un numero sempre maggiore di rivenditori che offrono siti web e applicazioni mobile-friendly e accettano metodi di pagamento digitali;

•Internet degli oggetti (IoT): si prevede che l'integrazione di sensori e altri dispositivi negli spazi di vendita al dettaglio diventerà sempre più comune, consentendo ai rivenditori di raccogliere dati sul comportamento e sulle preferenze dei clienti e di ottimizzare le loro operazioni di conseguenza;

•Robotica e automazione: si prevede un aumento dell'uso della robotica e dell'automazione nella vendita al dettaglio, in particolare in aree come il magazzino e la distribuzione;

•Blockchain: i retailer stanno iniziando a esplorare l'uso della tecnologia blockchain per la gestione della supply chain, la tracciabilità dei prodotti e altre applicazioni.

Nel complesso, le principali innovazioni digitali nel settore della vendita al dettaglio nel 2023 saranno probabilmente quelle che migliorano l'esperienza del cliente, aumentano l'efficienza e l'efficacia dei costi e stimolano le vendite e i ricavi.n

DIGITAL CLUB/RETAIL DMM DM MAGAZINE 45

Paolo Pelloni, Digital Club/Retail

I derivati del pomodoro accelerano su qualità e sostenibilità

di Claudia Scorza

di Claudia Scorza

46 DM MAGAZINE MERCATI DMM

Qualità certificata, tracciabilità della filiera, attenzione alla provenienza italiana della materia prima e segmentazione regionale sono i principali trend su cui si costruisce l’offerta delle aziende del settore per ampliare e valorizzare l’assortimento a scaffale.

Il mercato dei derivati del pomodoro, nell’anno terminante a fine ottobre 2022, registra una crescita delle vendite a valore pari al +1,5% rispetto allo stesso periodo dell’anno scorso. Il relativo giro d’affari arriva a quota 673,7 milioni di euro, con una crescita di 9,9 milioni rispetto all’anno precedente. In termini di vendite a volume, la categoria mostra una decrescita con un trend pari al -4,3%, attestandosi attorno a 456,1 milioni di chilogrammi, segnando oltre -20,4 milioni di kg rispetto al periodo corrispettivo (fonte: NielsenIQ, a.t. 30/10/2022, Totale Italia, Iper+Super+Liberi servizi+Discount+Specialisti Drug). «Il calo a volume del comparto – afferma Alessandro Cosentino di NielsenIQ – è trasversale a tutte le aree; in particolare il contributo maggiore è portato dall’Area 4 – prima per peso – che perde 9,4 milioni di chilogrammi rispetto all’anno scorso, mostrando un trend pari a 5,2%. In termini di store format, tutti i canali mostrano una decrescita nell’ultimo anno, in particolare i supermercati, che flettono del 4,7% a volume e portano a un calo di circa -9,5 milioni di chilogrammi».

AndAmento dei segmenti

Il principale contributo alla decrescita è dato dal segmento delle passate di pomodoro in bottiglia/vaso - primo segmento per pesoche perde quasi 15,6 milioni di chilogrammi rispetto all’anno precedente, con un trend pari al -6%. Tutti i segmenti mostrano una flessione a volume nell’ultimo anno, ad eccezione della passata di pomodoro in brick, che cresce a doppia cifra, segnando +18,3% rispetto al periodo corrispondente. «In termini di assortimento – specifica Alessandro Cosentino – il numero medio di referenze della categoria mostra una

MERCATI DMM

DM MAGAZINE 47

Nuove confezioni, il gusto di sempre.

flessione, passando da 33,3 item a 32,8 nell’ultimo anno. Tra i vari canali, si nota un calo generalizzato, ad eccezione del discount, che mostra una crescita (+0,7 referenze rispetto all’anno scorso). Il mondo dei derivati del pomodoro registra un incremento nel prezzo pari al +6,1%, raggiungendo 1,48 euro al chilogrammo. Tutti i canali mostrano un aumento del prezzo medio e, in particolare, il discount incrementa del 7,3% l’euro/kg, nonostante mantenga sempre un prezzo più basso rispetto alla distribuzione moderna (1,18 euro nel discount vs 1,59 euro in Iper+Super+Liberi Servizi). Cala, inoltre, la promozionalità nella categoria, raggiungendo un livello di intensità promozionale pari al 34,9% (-1,8 p.ti rispetto all’anno scorso). La flessione è trasversale a tutti gli store format e a tutte le aree, anche se la decrescita è più marcata nei discount e in Area 4».

I consumAtori prestAno mAggiore Attenzione Ai prezzi

In un contesto delicato e instabile come quello attuale, il comparto si trova a vivere un momento complesso tra una spirale di aumenti e una calo della produzione di pomodoro fresco destinato alla lavorazione da industria. Secondo Pasquale Petti, direttore generale di Italian Food, «la campagna di trasformazione da pomodoro fresco 2022 è stata una delle più difficili degli ultimi 30 anni, in una fase molto critica per l’industria italiana ed europea. Nel retail continuano a dominare i prodotti tradizionalmente più alto-vendenti, passate e polpe e, in

Despar Italia fotografa nei propri punti vendita un mercato in cui l’inflazione guida la crescita: «Il comparto – dichiara Luigi Borrelli, product manager food di Despar Italia –, nei dati progressivi a ottobre, fa registrare +7,7% a valore, con volumi pressoché stabili pari a +0,3%. Buone performance per pelati e pomodorini, con aumenti sia a valore (+17,6%) sia a volume (+6%). Le passate di pomodoro mostrano volumi stabili, mentre è in leggero calo la polpa (-2,8%). Performa molto bene la nostra Mdd, con una crescita a valore in linea con il comparto (+7,7%) e un incremento a volume del 6%. Si registrano andamenti molto positivi in tutte le famiglie, sia a valore sia volume, con una quota della Mdd che sul totale derivati del pomodoro supera il 21%. Attualmente abbiamo un assortimento con quasi 30 item, che vanno dal prodotto di filiera alle specialità premium, fino al biologico. L’obiettivo principale è di massimizzare il potenziale dei prodotti che abbiamo a disposizione, analizzando costantemente il mercato alla ricerca di nuove referenze che possano portare valore aggiunto alla nostra proposta».

MERCATI DMM

DM MAGAZINE 49 673,7 mln/€ 456,1 mln/kg TREND VENDITE A VALORE TREND VENDITE A VOLUME Fonte: Elaborazioni DM su dati NielsenIQ, a.t. 30/10/2022, Totale Italia, Iper+Super+Liberi Servizi+Discount+Specialisti Drug +1,5% -4,3%

IL PUNTO DI VISTA DELLA DISTRIBUZIONE: DESPAR ITALIA

RESTYLING DI GAMMA PER FESTEGGIARE I 40 ANNI DEL BRAND

Nel 2022 Casalasco Società Agricola ha voluto celebrare il 40° compleanno della marca Pomì con diverse iniziative. «La più rilevante –spiega Roberto Morelli – è sicuramente l’operazione di restyling del packaging di tutti i prodotti, con l’obiettivo di mantenere l’immagine di marca attuale e moderna, in linea con l’anima che caratterizzava il brand Pomì quando nacque nel 1982. I nuovi prodotti sono arrivati sugli scaffali proprio in queste settimane e per il 2023 prevediamo importanti investimenti in comunicazione a supporto, principalmente sul mezzo televisivo».

particolare, la polpa fine. Dopo il forte incremento della domanda durante i periodi di lockdown, assistiamo a un calo fisiologico, più accentuato nel consumo bio sul mercato nazionale, forse anche a causa di una maggiore attenzione al prezzo che inizia a farsi sentire negli ultimi mesi». L’attenzione ai prezzi e alla convenienza è sicuramente un aspetto importante per il settore che, tuttavia, non rinuncia ad alcuni elementi ormai fondamentali: qualità, tracciabilità e sicurezza. «In questo preciso momento storico – sottolinea Roberto Morelli, direttore vendite Pomì e De Rica Italia – la convenienza è un tema di grande rilevanza: il consumatore orienta le sue scelte verso i prodotti venduti in promozione o le private label. Resta comunque sempre alta la sensibilità nei confronti della sicurezza dei prodotti, della loro qualità e delle garanzie legate al controllo della filiera. In sostanza, lo shopper cerca la convenienza, ma vuole avere certezze circa la materia prima, vuole sapere dove e da chi è stato coltivato il pomodoro, vuole essere certo che, oltre che buono, sia italiano, sicuro e genuino».

MERCATI DMM 50 DM MAGAZINE -0,2% val -7,2% vol +1,9% val -3,9% vol +1,6% val -5,1% vol +0,9% val -4,6% vol

Passata Polpa Pelati

pomodorini

Concentrati

e

a.t. 30/10/2022,

Servizi+Discount+Specialisti Drug

Fonte: Elaborazioni DM su dati NielsenIQ,

Totale Italia, Iper+Super+Liberi

quAlità e sostenibilità rimAngono due trend rilevAnti

SCHEDE PRODOTTI

Casalasco Società Agricola/Pomì