MEMORIA ANUAL 2022

Impulsar la inclusión financiera de sectores productivos, vivienda social y educación nacional mediante el respaldo de sus operaciones financieras con el otorgamiento de garantías.

Impulsar la inclusión financiera de sectores productivos, vivienda social y educación nacional mediante el respaldo de sus operaciones financieras con el otorgamiento de garantías.

Ser la primera opción de las empresarias y empresarios hondureños garantizando su acceso, uso y calidad dentro del sistema financiero; constituirnos como la garantía predilecta por nuestros clientes por su facilidad, eficiencia y confiabilidad; y posicionarnos como referente regional en el esquema de garantías reciprocas.

Desdeunpuntodevistasocial continuamoscontribuyendoalcrecimiento ydesarrollodelpaís,algeneraralmenos61 milempleosdirectosy244milbeneficiarios indirectos

El año 2022 se ha puesto de manifiesto la importancia que tiene la Garantía Recíproca para todo el Sistema Financiero Nacional y en particular la relevancia de este instrumento como un mecanismo contra cíclico en la economía ante momentos de incertidumbre. Es aquí donde CONFIANZA SAFGR y los Fondos que administra, se convierten en un protagonista clave para la reactivación económica y para la inclusión financiera.

Este dinamismo económico que según cifras de el BCH alcanzo un crecimiento de 4.2% en el PIB y se vio reflejado al alcanzar la emisión histórica de más de 43 mil garantías en el año 2022, respaldando créditos al sector productivo con énfasis en destinos como ser; comercio, agricultura y servicios derramando en forma de crédito garantizado más de 4 mil millones de lempiras en la economía del país.

Desde un punto de vista social continuamos contribuyendo al crecimiento y desarrollo del país, al generar al menos 61 mil empleos directos y 244 mil beneficiarios indirectos, acompañando a 23,053 empresas lideradas por mujeres, esto representa el 53% de la colocación total del año. El 34% emitidas a jóvenes comprendidos en edades entre 21 y 35 años y el 14% de las Garantías totales se emitieron en los departamentos de mayor pobreza con un monto promedio de crédito de L. 43,000.00.

Como un hecho relevante, después de varios años en el 2022 felizmente se dio inicio a las operaciones del FONDO DE GARANTIAS PARA LA EDUCACIÓN (FOGADE), que sin lugar a duda es una respuesta oportuna a la necesidad de financiamiento para personas que deseen prepararse en niveles de educación media, técnica o superior, con el objetivo de obtener mejores oportunidades en el mercado laboral.

Como Institución reconocida a nivel regional, recibimos en el mes de marzo delegación de altos funcionarios de la Corporación Nacional de Finanzas Populares y Solidarias (CONAFIPS) de la República del Ecuador, quienes conocieron las mejores prácticas implementadas por la Sociedad en la Administración de Fondos de Garantía, este intercambio de experiencias también nos permitió conocer el programa de fortalecimiento institucional que desarrolla CONAFIPS con las Cooperativas de Ahorro y Crédito en Ecuador, lo cual se proyecta implementar por CONFIANZA como un servicio de asistencia técnica para nuestras instituciones socias y clientes.

Este año se firmó con SURECO PARTNERS (Empresa de Servicios de Consultoría y asesoramiento en financiación climática) un memorándum de entendimiento y se ha invitado al Banco Interamericano de Desarrollo (BID) a formar parte de esta iniciativa y propiciar la inclusión financiera climática de la población, a través de servicios de consultoría, asesoramiento y el respaldo de actividades y proyectos sostenibles con la posibilidad de crear un Fondo de Garantías para financiamientos verdes que contribuyan a disminuir la emisión de huellas de carbono.

Siendo la información de los clientes el activo más valioso para las instituciones financieras, hemos renovado la Certificación ISO 27001/2013, en Sistemas de Gestión de la Seguridad de la Información, lo que nos permite mantener las buenas prácticas bajo estándares internacionales basados en la transparencia y confidencialidad de la información.

Los resultados obtenidos por la Sociedad se han descansado en tres pilares fundamentales: la confianza depositada de sus accionistas; el buen gobierno corporativo y la efectiva gestión administrativa, lo que ha propiciado el mayor compromiso y dedicación a todo nivel dentro de la Sociedad, lo que se refleja en los resultados alcanzados al cierre del año.

Desde inicios del año 2022 se estableció un dialogo muy constructivo con la Comisión Nacional de Bancos y Seguros con resultados positivos para el crecimiento y la continuidad de nuestra Sociedad.

Los retos que quedan por delante aún son muchos y complejos, especialmente en lo que respecta al fortalecimiento patrimonial de los Fondos de Garantía, puesto que es fundamental la participación del sector Financiero Nacional, los diferentes actores como ser: el Gobierno de la República, Organismos Internacionales y Bancos de Desarrollo para lograr la capitalización de los mismos y de esa manera continuar potenciando a las MIPYMES y sectores productivos del país. En especial merece atención por su importancia, el dialogo sostenido con autoridades del Gobierno, encaminadas a lograr los aportes que por ley deben hacerse a los Fondos de Garantía, esperamos que en el 2023 se cumpla con esta obligación.

Reconocemos y agradecemos la labor de la Junta Directiva, la Administración de la Sociedad y sobre todo a los intermediarios financieros que han confiado en este poderoso instrumento de inclusión.

El Gobierno Corporativo de CONFIANZA SA-FGR está regido por su Estatutos, Ley del Sistema Financiero, Normativas emitidas por la Comisión Nacional de Bancos y Seguros y la aplicación de sanas prácticas. Integrado por los órganos siguientes:

Con el objetivo de aplicar el Marco Regulatorio, la Junta Directiva de la Sociedad cuenta con diferentes comité de apoyo a la gestión, que tienen como fundamento recomendar y asegurar el cumplimiento de los sistemas para la adopción y seguimiento de un sano y rentable negocio.

La Junta Directiva está representada por los principales Sectores económicos del país, de la manera siguiente:

LOS APORTANTES Y SOCIOS PROTECTORES DE CONFIANZA SA-FGR SON 43 INSTITUCIONES DE LOS PRINCIPALES SECTORES ECONÓMICOS DEL PAÍS, COMO SER:

BANCOS DE SEGUNDO PISO

RÉGIMEN DE APORTACIONES PRIVADAS (RAP)

BANCO INTERAMERICANO DE DESARROLLO (BID)

SECTOR BANCARIO

BANCO DE AMERICA CENTRAL HONDURAS, SA (BAC HONDURAS)

BANCO FINANCIERA COMERCIAL HONDUREÑA, SA (FICOHSA)

BANCO ATLÁNTIDA, SA

BANCO DE LOS TRABAJADORES, S.A. (BANTRAB)

BANCO DEL PAÍS, S.A. (BANPAIS)

BANCO DAVIVIENDA, S.A.

BANCO DE OCCIDENTE, SA

BANCO FINANCIERA CENTROAMERICANA, SA (FICENSA)

BANCO HONDUREÑO DEL CAFÉ SA (BANHCAFE)

BANCO LAFISE HONDURAS, SA

BANCO POPULAR, SA

BANCO DE DESARROLLO RURAL HONDURAS SA (BANRURAL)

SECTOR MICROFINANCIERO

FUNDACIÓN JOSÉ MARÍA COVELO INSTITUTO PARA EL DESARROLLO HONDUREÑO (IDH)

FINANCIERA FINCA HONDURAS SA

ASOCIACIÓN FAMILIA Y MEDIO AMBIENTE OPDF (FAMA OPDF)

FINANCIERA SOLIDARIA, SA (FINSOL)

FONDO PARA EL DESARROLLO LOCAL DE HONDURAS OPDF (CREDISOL)

FUNDACIÓN MICROFINANCIERA HERMANDAD DE HONDURAS OPDF

FUNDACIÓN PARA EL DESARROLLO EMPRESARIAL RURAL (FUNDER)

KATALYSIS RED MICROFINANCIERA DE CENTROAMÉRICA

ORGANIZACIÓN DE DESARROLLO EMPRESARIAL FEMENINO FINANCIERA, SA (ODEF)

SECTOR COOPERATIVO

FEDERACIÓN DE COOPERATIVAS DE AHORRO Y CRÉDITO DE HONDURAS (FACACH)

COOPERATIVA DE AHORRO Y CRÉDITO CACEENP LTDA

COOPERATIVA DE AHORRO Y CRÉDITO CHOROTEGA LTDA.

COOPERATIVA DE AHORRO Y CRÉDITO FRATERNIDAD PESPIRENSE

COOPERATIVA DE AHORRO Y CRÉDITO TAULABE LIMITADA.

COOPERATIVA MIXTA SAN ISIDRO LIMITADA

COOPERATIVA DE AHORRO Y CRÉDITO FE Y ESPERANZA LTDA

COOPERATIVA DE AHORRO Y CRÉDITO LA GUADALUPE LTDA

COOPERATIVA DE AHORRO Y CRÉDITO CEIBEÑA LTDA

COOPERATIVA DE AHORRO Y CRÉDITO INVERSIONES DE HONDURAS LTDA (CACIHL)

COOPERATIVA MIXTA PORTEÑA LIMITADA (COOMPOL)

COOPERATIVA DE AHORRO Y CRÉDITO INTIBUCANA LIMITADA (CACIL)

SECTOR SOCIAL DE LA ECONOMÍA

CONSEJO HONDUREÑO DEL SECTOR DE LA ECONOMÍA (COHDESSE)

SECTOR ASEGURADOR

CÁMARA HONDUREÑA DE ASEGURADORES (CAHDA)

SECTOR AGROPECUARIO

ASOCIACIÓN NACIONAL DE AVICULTORES DE HONDURAS (ANAVIH)

BOLSA DE PRODUCTOS Y SERVICIOS, SA (AGROBOLSA)

FEDERACIÓN NACIONAL DE AGRICULTORES Y GANADEROS DE HONDURAS (FENAGH)

SECTOR CONSTRUCCIÓN

CÁMARA HONDUREÑA DE LA INDUSTRIA DE LA CONSTRUCCIÓN (CHICO)

SECTOR EDUCATIVO

FUNDACIÓN CRÉDITO EDUCACIONAL HONDUREÑA (CREHO)

El Banco Mundial define la Inclusión Financiera como el acceso que tienen las personas y las empresas a diversos productos y servicios financieros útiles y asequibles, que atienden sus necesidades de transacciones, pagos, ahorro, crédito y seguro, que se prestan de manera responsable y sostenible. A la vez considera que la inclusión financiera es un elemento facilitador clave para reducir la pobreza extrema y promover la prosperidad compartida

Tener acceso a una cuenta para realizar transacciones es un primer paso hacia la inclusión financiera, ya que esta sirve como vía de acceso a otros servicios financieros facilitando la vida diaria, ayudando a las familias y las empresas a planificar desde objetivos a largo plazo hasta emergencias inesperadas Siendo titular de una cuenta, es más probable que las personas utilicen otros servicios financieros, como el crédito para iniciar y/o ampliar un negocio, invertir en educación o salud, lo que puede mejorar la calidad general de sus vidas

Las investigaciones indican que los países donde se han registrado los mayores avances hacia la inclusión financiera son los que adoptan un enfoque estratégico y elaboran estrategias nacionales reuniendo a diferentes actores como ser: los entes reguladores financieros, las empresas de telecomunicaciones, los órganos que regulan la competencia y los ministerios de educación.

El análisis y Ranking global del BIS (Bank for International Settlements) concluyen que el grado de inclusión financiera está determinado por la maximización del uso y el acceso a servicios formales, así como por la minimización de los obstáculos que generan exclusión involuntaria, por lo tanto, es esencial a la solución estructural de la problemática que se incluya información de las personas excluidas del sistema financiero. Esto permitirá revelar una panorámica integral hasta donde debe extenderse la inclusión del sistema

Las Sociedades de Garantías nacieron en Francia, como una respuesta a la necesidad de acceso a financiación de las Pymes después de la segunda guerra mundial, ya que ha mediados del siglo XX se tuvo la necesidad de reforzar o respaldar las actividades productivas en países como Japón, países que también impulsaron fuertemente este tipo de herramientas

Los sistemas y Sociedades de Garantías existen en más de 100 países alrededor del mundo y con la globalización se expandieron a nivel mundial como parte de las políticas públicas de promoción a las MIPYMES, con diversos modelos formando parte de los gobiernos, entidades financieras y empresarios, los cuales a su vez se clasifican en: Fondos de Garantías, Programas de Garantías y Sociedades de Garantías (Estudio BID 2020). Según el Banco Interamericano de Desarrollo (BID), la mayor limitación de las MIPYMES para su formalización es la falta de oportunidades en el acceso a financiamientos, asociados principalmente a la falta de garantías, además de costos operativos mayores para préstamos pequeños, sistemas financieros poco desarrollados, la percepción de alto riesgo en las MiPymes, requisitos de colaterales y asimetrías de la información.

Es por ello que para las instituciones financieras la garantía tiene un “valor” estratégico incuestionable. Asimismo, son un bien escaso, especialmente aquellas mejor calificadas ponderadas, hecho que resulta trascendente para que las micro, pequeñas y medianas empresas (MIPYME) puedan acceder al financiamiento y como consecuencia de la escasez de garantías, el acceso al crédito es más restrictivo

Por otra parte, la escasez de garantías produce imperfecciones en el financiamiento empresarial, dificultando el acceso y empeorando las condiciones de tipo de interés y plazo para las entidades. En definitiva, la garantía, que es un instrumento destinado a dar cobertura y mitigar el riesgo moral, se convierte en un criterio de selección. Esta situación produce efectos no deseados: por un lado, la MIPYME es una importante generadora de empleo y de riqueza; y por otro, las mismas reglas del sistema financiero las discriminan con respecto a otras estructuras empresariales, e incluso territoriales (Pablo Pombo 2008)

La industria de las Garantías es hoy una realidad mundialmente reconocida y en Honduras, el Sistema de Garantía ha demostrado ser un instrumento eficaz y eficiente y tiene un papel clave en el acceso al crédito en favor de las MIPYMES y Sectores Productivos.

La Sociedad Administradora de Fondos de Garantía CONFIANZA SA-FGR en sus 8 años de gestión ha generado impactos en materia de acceso al crédito logrando que los Intermediarios Financieros incorporen el instrumento financiero dentro de sus políticas crediticias, movilizando de forma histórica al cierre del año 2022 más de 15 mil millones de lempiras en créditos respaldados con la garantía, con impacto del 47% emitidas a mujeres el 41% a jóvenes y mas del 20% emitidas en los Departamentos de mayor pobreza.

Es así que la inclusión financiera y el sistema de garantías tienen una estrecha relación, la experiencia contracíclica de la pandemia fortaleció el esquema y lo preparó para respaldar segmentos tradicionalmente excluidos del crédito. Así, la colaboración entre Gobiernos, Agencias Multilaterales y Sector financiero y las instituciones responsables del esquema de garantías se vuelve crucial, diseñando estrategias de sostenibilidad, transformación digital e innovación.

La Garantía es un factor esencial para equilibrar y hacer los ajustes necesarios a los desequilibrios que la reglamentación, la tecnología y el mercado producen en la financiación de las PYMES

El año 2022 fue el período más exitoso en la historia de CONFIANZA SA-FGR. El crecimiento en la emisión de garantías registra un 78% con relación al año 2021. Destacando los principales destinos atendidos; Comercio (53%), Agricultura (22%), Servicios (11%), Pecuario (8%), Vivienda (4%) y Manufactura (2%).

187,206

GARANTÍAS E m i t i d a s

L15,958M

R e s p a l d a d o s

De igual forma el monto movilizado en los 6 Fondos Administrados y los indicadores económicos y sociales han sido en el año 2022 los más destacados, promoviendo el acceso al crédito productivo y contribuyendo al crecimiento y desarrollo económico del país.

A lo largo del 2022 se intensificaron los esfuerzos para mejorar la capacitación del personal de las Instituciones Intermediarias como: Bancos, Cooperativas de Ahorro y Crédito, Sociedades Financieras, OPDF,s y Microfinancieras sobre el uso y beneficios de este poderoso instrumento, que ha dado como resultadounaimportanteincidenciaen lossectoresproductivos

Garantías

Para alcanzar los resultados anteriores, la principal propuesta de valor ha sido poder contar con una robusta plataforma tecnológica que ha permitido tener un mayor alcance geográfico con presencia en el 100% de los municipios del territorio nacional, principalmente en las zonas rurales del país y en los departamentos de mayor pobreza.

La combinación de los esfuerzos anteriores, sumado al manejo adecuado del riesgo, monitoreo y control de las carteras ha llevado a CONFIANZA SA-FGR a una evolución constante, convirtiéndonos en una sociedad solida que más allá de emitir garantías, de la mano con nuestros intermediarios financieros se desarrollan oportunidades para las MIPYMES y se transforman vidas.

Nuestro reto es continuar creciendo y eso se logra mediante la innovación continua del modelo de negocios creando esquemas, alianzas y productos innovadores con los que se pueda acelerar el crecimiento económico, así como un trabajo de acompañamiento permanente a los intermediarios financieros y capacitación del recurso humano. Los frutos serán reflejados en el crecimiento patrimonial de la Sociedad, los Fondos de Garantía y sobre todo en el crecimiento continuo de los sectores productivos, especialmente aquellas MIPYMES, agricultores, asociaciones y personas vulnerables que hoy en día no cuentan con oferta del Sistema Financiero, por el riesgo implícito y su costo operacional.

Durante el período 2022 se consolidaron las iniciativas de Transformación Digital en la primera Sociedad Administradora de Garantías Recíprocas. En un año donde pese a los desafíos macroeconómicos se otorgó el número récord de 43,715 garantías recíprocas, los sistemas informáticos y operativos de CONFIANZA SA-FGR generaron de forma totalmente digital 43,715 certificados de garantía y 43,715 títulos de acciones para los Socios Beneficiarios. De esta manera se continúan realizando emisiones amigables con el ambiente obviando el uso de papel e insumos de impresión.

De la misma forma se implementó un flujo de trabajo digital para el proceso de las reclamaciones, donde los intermediarios financieros presentaron 913 reclamos de forma ágil y también reduciendo la huella de carbono del proceso. Esta innovación se enmarca en la mejora continua de la plataforma de automatización de garantías a la que se aplicaron 9 actualizaciones con 413 paquetes de mejoras y nuevas prestaciones tanto de funcionalidad como de seguridad. Se implementaron los CWA (Confianza Web Services) con lo que los intermediarios financieros (IFIs) pueden automatizar la emisión de garantías de punta a punta comunicando los servidores de la Sociedad de Garantías con los de las IFIs.

En el marco de la Estrategia de Ciberseguridad y resguardo de los activos informáticos se continua con el eje estratégico de los estándares de seguridad basados en el ISO-27001 el cual ha ido evolucionando aceleradamente. En la recertificación anual del 2022 se obtuvo una calificación sin inconformidades por parte de la firma internacional Instituto Colombiano de Normas Técnicas y Certificación (ICONTEC), lo que refleja cómo se ha ido incorporando al ADN de las áreas de operaciones, infraestructura y desarrollo de sistemas, la filosofía de gestión de riesgo tecnológico. Ante los riesgos y crecientes incidencias de fraudes cibernéticos en el ecosistema financiero, se hicieron más estrictos los controles y revisiones del Oficial de Seguridad de la Información, la Auditoria Interna, Auditores Externos y por supuesto el examen de recertificación de ISO 27001.

Finalmente, se continúa con iniciativas que propendan la excelencia del servicio; utilizando las metodologías ágiles para implementar mejoras e innovaciones en los esquemas de servicio al cliente se atendieron 3,332 solicitudes de las IFIs entre consultas (1,133), capacitaciones (30) y asistencias técnicas (2,169). Se han ampliado los horarios de la plataforma durante los periodos de cierre mensual de IFIs para poder atender las necesidades de crédito de los 125,935 Socios Beneficiarios que conjuntamente servimos.

CONFIANZA SA-FGR consciente de la importancia de la prevención, identificación y gestión de riesgos, en cumplimiento a su objeto social orientado en brindar garantías a los sectores productivos del país, durante el año 2022 continuó fortaleciendo la Gestión Integral de Riesgo, basado en el conocimiento y experiencia adquirida en los últimos años y bajo la asesoría de actores internacionales con experiencia en la materia, con el fin de conservar la calidad de los activos garantizados y la integridad del patrimonio de los fondos de garantías administrados; de esta manera y con el apoyo de la Unidad de Riesgos y Cumplimiento y el Comité; la administración y Junta Directiva supervisan que se cumplan los límites de exposición al riesgo aprobados en las diferentes políticas para el otorgamiento, seguimiento y control de los riesgos en la sociedad.

Gobierno Corporativo:

CONFIANZA SA-FGR es una institución supervisada por la CNBS, enmarcada en el cumplimiento de la Ley del Sistema de Garantías Recíprocas, los lineamientos mínimos de operación, estatuto social, políticas y directrices que rigen las relaciones concernientes a los órganos de gobierno de la entidad, tales como los Accionistas, la Junta Directiva, la Administración y demás grupos de interés.

Es así como, de conformidad a las nuevas exigencias regulatorias vinculadas con la adopción a las reformas contenidas en el nuevo Reglamento de Gobierno Corporativo para las instituciones supervisadas emitido por la CNBS a finales del año 2022, la Sociedad cuenta con un plan para la adopción de la norma contando para ello con el acompañamiento de asesores y consultores nacionales e internacionales expertos en el tema, a fin de sensibilizar toda la estructura organizacional de la sociedad y lograr ajustarse e implementar para el año 2023 las acciones que contempla la normativa.

El Riesgo de Garantías es entendido como aquel que asume la Sociedad Administradora de Fondos de Garantía Recíproca con cargo a los Fondos de Administrados por efecto del otorgamiento de Garantías. Debido a la naturaleza de la entidad, la emisión de Garantías constituye el giro principal del negocio. La sociedad fundamenta su gestión del riesgo de garantías en políticas para el otorgamiento, seguimiento, control de riesgos y en el establecimiento de límites de exposición para cada uno de los Fondos de Garantía Administrados.

Las políticas, procedimientos y estructura organizacional disponibles, hacen posible interactuar para identificar, medir y controlar el riesgo de garantías y estimar la suficiencia de las primas las reservas técnicas y asegurar la viabilidad financiera de la Sociedad y los Fondos de Garantía Recíproca Administrados.

Con el fin de fortalecer el sistema de administración del Riesgo de Garantías, durante el año 2022 se interactuó con actores internacionales de los sistemas de garantías de la región, a fin de aplicar mejores prácticas internacionales en cuanto al diseño de algunos modelos y para el 2023 se están ajustando metodologías relacionadas con la estimación de reservas y primas.

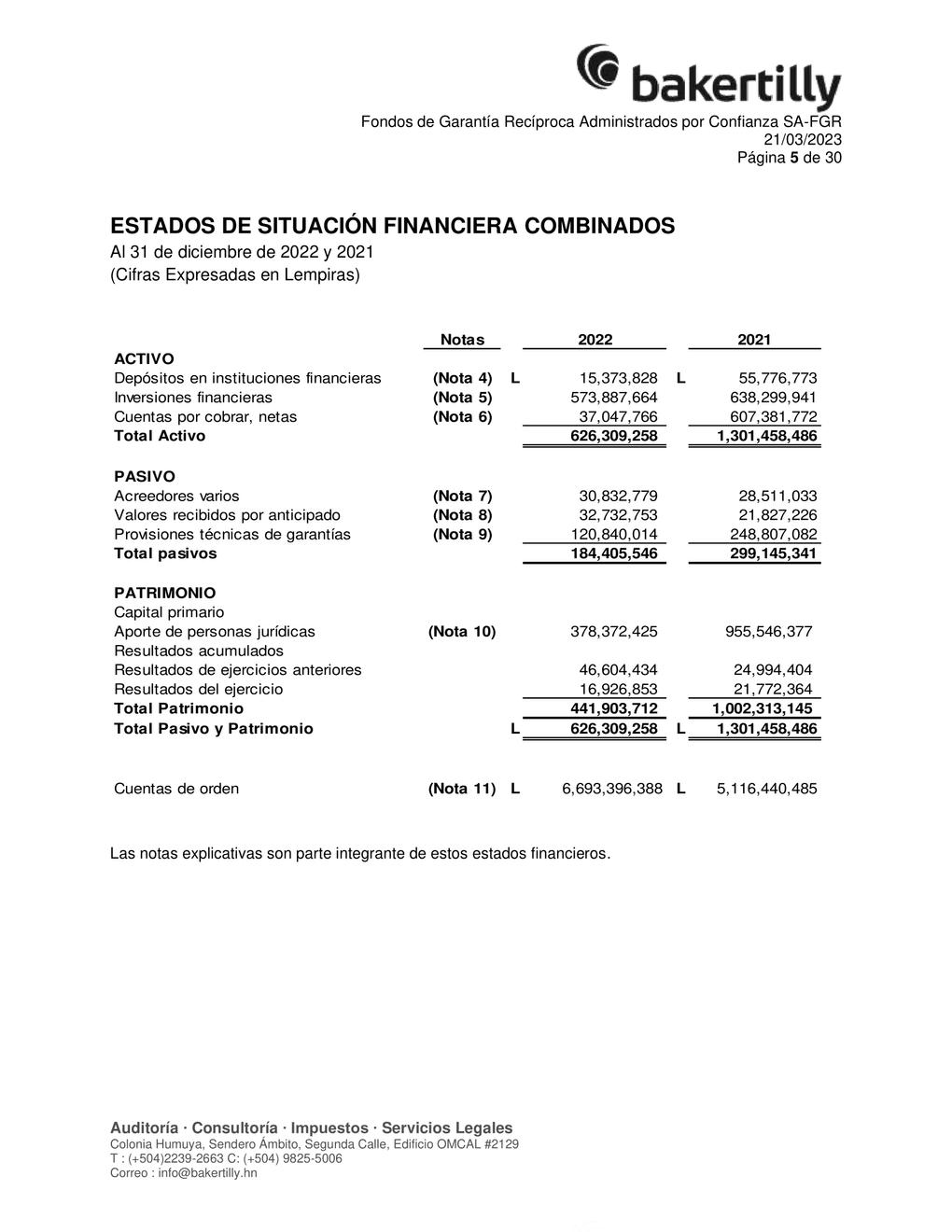

A continuación, se detalla el estado de los principales elementos del Riesgo de Garantías al cierre del 2022:

Composición de la cartera garantizada por FGR administrado: el número de operaciones vigentes al cierre del 2022, asciende a 58,578 garantías y el valor garantizado a L.2,734 millones, conforme a la siguiente distribución en los diversos fondos de garantía administrados.

Siniestralidad de la cartera de garantías: en el 2022 se pagaron 772 operaciones, ascendiendo a un monto de L 30.1 Millones que representa un 1.10% de la cartera garantizada vigente.

Las consecuencias de la pandemia han seguido mostrando efectos adversos en la siniestralidad y el deterioro de la cartera, reflejándose durante el periodo 2022 un incremento con relación a lo observado en años anteriores, debido también al rezago de las reclamaciones producto de las medidas de alivio decretadas a inicios de la pandemia.

Mediante un análisis actuarial y de la unidad de Riesgos se realizó una revisión de las reservas técnicas al cierre del año 2022, y en consecuencia se sugirió el establecimiento de reservas complementarias a partir de los excedentes acumulados del periodo 2022.

Como resultado las reservas técnicas se incrementaron en L 30.6 MM lo que representa un 34% sobre las reservas registradas, alcanzando L 120.8 MM.

Índice de solvencia patrimonial: al cierre del 2022 los Fondos de Garantía Recíproca administrados presentan un índice de Solvencia Patrimonial superior al límite del 12% establecido en la Ley.

Definido como la probabilidad de no cumplir con las obligaciones pactadas. Durante la vigencia 2022, se dio cumplimiento con las políticas establecidas para la administración del Riesgo de Liquidez conforme a los aspectos requeridos por la CNBS en sus procesos de inspección. La Unidad de Riesgos monitorea la exposición de este riesgo, y participa de forma activa en el Comité de Activos y Pasivos (CAPA), que se reúne de forma periódica.

La economía hondureña experimentó un año 2022 retador, la Unidad de Riesgos y Cumplimiento realiza el seguimiento de los principales indicadores macroeconómicos del país, principales acontecimientos internacionales y nacionales y las estrategias gubernamentales a nivel nacional para estimar el impacto en las tasas de interés de los productos pasivos del sistema que la sociedad hace uso.

En el Comité de Activos y Pasivos (CAPA) se monitorea los principales indicadores de los intermediarios financieros donde se realizan las inversiones para valorar el nivel de exposición al riesgo, así como el análisis de la evolución de las tasas de interés pasivas de los instrumentos financieros utilizados por la SA-FGR y los Fondos.

El riesgo operacional de CONFIANZA SA-FGR se encuentra gestionado a través del Sistema de Administración del Riesgo Operativo-SARO que incluye la metodología para la identificación de los riesgos operacionales de la SA-FGR, para plantear estrategias de control y seguimiento a las posibles consecuencias que éstos conlleven. La medición de los riesgos corresponde de forma conjunta entre el área de riesgos y las diferentes áreas a las que se encuentra asociado el riesgo; después de identificados y cuantificados los riesgos, concierne desarrollar una estrategia para poder afrontarlos.

En cuanto a la continuidad del negocio, se operó con alta disponibilidad de operación en la nube de Microsoft Azure, se realizó respaldos en la nube contratada, trabajos de reingeniería en la red, mantenimientos prevenidos, pruebas de restauración de información, instalación de sistemas de climatización de precisión y pruebas de continuidad del negocio satisfactorias.

Relacionado con la seguridad de la información, se realizó la prueba anual de Hacking ético, se llevaron a cabo auditorías y revisiones por parte del CISO (encargado de seguridad de la información y ciberseguridad) sobre el cumplimiento de los estándares ISO27001, actividades de concientización al personal, instalación de nuevas versiones del Firewall, validación del proceso de interconexión segura por parte de los intermediarios vinculados adquisición del sistema de prevención pérdida de datos, entre otras actividades.

La Sociedad cuenta con una política propia para la gestión de este riesgo. Para una adecuada administración de los riesgos, se brindó respuestas oportunas a los requerimientos realizados por la CNBS en cumplimiento a los informes, normas y resoluciones emitidas por el regulador. La administración de este riesgo involucra la participación del Área Legal, con la finalidad de brindar seguridad jurídica en las diferentes decisiones, operaciones y normas vinculadas con la Sociedad.

En CONFIANZA SA-FGR para la gestión del riesgo reputacional cuenta con un manual contentivo de sus políticas, con la finalidad de minimizar la probabilidad de pérdida como consecuencia por la formación de una opinión pública negativa sobre el servicio prestado por la SA-FGR, que fomente la creación de mala imagen o posicionamiento negativo ante los intermediarios financieros o beneficiarios finales de la garantía.

En este contexto, la gestión de este riesgo se apoya en la Gerencia de Negocios y el área de Relaciones Públicas e Imagen Corporativa, con el fin de mantener un monitoreo constante de las noticias de interés e impacto al negocio de la Sociedad, seguimiento del contenido y reacciones en redes sociales e información de la percepción de los grupos de interés.

CONFIANZA SA-FGR ha adoptado un modelo de prevención y control con el fin de fortalecer los controles orientados a identificar, medir, controlar y monitorear eficazmente el riesgo de que sus operaciones sean utilizadas como instrumento para Lavado de Activos y Financiamiento del Terrorismo (LAFT). Para ello, el Riesgo LAFT se gestiona y administra de conformidad con las normativas en la materia establecida por la CNBS, que fundamentan los principios y directrices del programa de cumplimiento y las políticas internas en prevención de lavado de activos.

En cuanto al cumplimiento de informes y reportes normativos, durante el periodo 2022, la Sociedad remitió en tiempo y forma lo correspondiente, así como los requerimientos recibidos mediante circulares de la Unidad de Inteligencia Financiera (UIF).

Para el periodo 2022, la Unidad de Auditoría Interna de CONFIANZA SA-FGR, mantuvo una evaluación constante del Sistema de Control Interno, el cual permitió observar y validar la eficiencia y eficacia de los controles con relación a todas sus operaciones, además de la confiabilidad de los registros contables, siendo esta acción como cada año, uno de los aspectos mas importantes en la operatividad de la Sociedad.

El Plan de Trabajo aprobado para el periodo 2022, se diseñó y efectuó en base a los procedimientos de auditoría que cumplen con los requerimientos de las Normas Internacionales de Auditoría (NIA's) y las normas prudenciales emitidas por la Comisión Nacional de Bancos y Seguros (CNBS), por lo que las revisiones periódicas realizadas buscaron dar respuesta y control a los riesgos inherentes a los que se encuentra expuesta la Sociedad, como ser: Riesgo de Liquidez, Mercado y Solvencia Patrimonial; Riesgo de Garantía Recíproca; Riesgo Operativo; Riesgo Legal; Riesgo Estratégico y de Cumplimiento Normativo; Riesgo de Lavado de Activos; y Riesgo Tecnológico, entre otros.

La Sociedad ha cumplido con todos los aspectos regulatorios y solicitudes especiales como Certificaciones en el área de Lavado de Activos y puntos exigidos en los exámenes realizados por el ente regulador en tiempo y forma.

Es importante mencionar que CONFIANZA SA-FGR, mantiene un buen sistema de Gobierno Corporativo apegado a sus políticas, normas, principios y procedimientos que regulan la estructura y su buen funcionamiento, situación que se refleja en los resultados presentados por la Sociedad anualmente. Asimismo, durante el periodo 2022 se comenzó con la planificación para la implementación de los cambios del nuevo Reglamento de Gobierno Corporativo para Instituciones Supervisadas.

El Comité de Auditoría durante el año 2022, fue uno de los pilares más importante para el desarrollo de las auditorias programadas y no programadas, ya que siempre mostró un interés y apoyo incondicional a todos los temas presentados en las respectivas reuniones, logrando obtener opiniones y análisis con un alto grado de profesionalismo, situaciones que evidencian el buen caminar de la Sociedad y la aplicación de sanas prácticas en sus procesos.

En mi opinión como Auditor Interno, los Estados Financieros tanto de CONFIANZA SA-FGR como de los Fondos de Garantía Recíproca administrados (FGR), se presentan razonablemente en todos sus aspectos significativos. La administración muestra una gestión oportuna y transparente de los recursos, apegada a los procedimientos de control interno, sanas prácticas, normativa aplicable y a la planificación efectuada y contenida en el Presupuesto General aprobado por la Asamblea General de Accionistas para el logro de los objetivos en bien de los accionistas.

Considerando que la evidencia obtenida, proporciona una base suficiente y apropiada para poder emitir mi opinión.

Por todo lo anterior puedo visualizar el futuro de CONFIANZA SA-FGR, como una sociedad SIN MIEDO AL ÉXITO.

En mi opinión, he podido observar la aplicabilidad de la normativa, políticas, procedimientos, registros contables que han sido aplicados de forma consistente, oportuna y transparente

A la Asamblea General Ordinaria de Accionistas de Confianza Sociedad Administradora de Fondos de Garantía Recíproca (CONFIANZA SA-FGR)

En mi carácter de Comisario, y en cumplimiento con lo dispuesto en el Artículo 22 del Estatuto de la Sociedad, rindo a ustedes mi informe sobre la veracidad, suficiencia y razonabilidad de la información financiera que ha presentado a ustedes la Junta Directiva, en relación con la marcha de CONFIANZA SA-FGR, por el año terminado el 31 de diciembre de 2022. He participado en las reuniones de la Junta Directiva donde obtuve de los directores y administradores, toda la información requerida sobre las operaciones de la sociedad. A la vez la administración me ha compartido la información solicitada sobre el portafolio de Inversiones tanto de CONFIANZA SA-FGR como de sus Fondos de Garantía Recíproca, asimismo los registros y movimientos de las operaciones que figuran como parte de las cifras que presentan los estados financieros de la Sociedad; y demás evidencia que considere necesario examinar en las diversas inspecciones presenciales que realice a la sociedad.

La administración de la Sociedad es la responsable de la preparación de los estados financieros y sus notas correspondientes, de acuerdo con los criterios contables establecidos por la Comisión Nacional de Bancos y Seguros (CNBS) aplicables a CONFIANZA SA-FGR.

He revisado los estados financieros al 31 de diciembre de 2022, apoyándome en el Informe que sobre dichos estados financieros emitió la firma auditora independiente Irías & Asociados S. de R.L. (BAKERTILLY).

En mi opinión, he podido observar la aplicabilidad de la normativa, políticas, procedimientos, registros contables que han sido aplicados de forma consistente, oportuna y transparente, así como sanas prácticas por parte de los administradores y contadores de CONFIANZA SA-FGR, para la preparación y emisión de los Estados Financieros presentados por los mismos a esta honorable asamblea, lo que refleja que la situación financiera de CONFIANZA SA-FGR y sus Fondos de Garantía Recíproca al 31 de diciembre de 2022, se presenten de forma veraz y razonable, y en cumplimiento de todos los aspectos requeridos y establecidos por la Comisión Nacional de Bancos y Seguros (CNBS) y las normativas aplicables a la sociedad.

Por otra parte deseo destacar, el empeño realizado por la Junta Directiva y la Administración de la Sociedad por estudiar e incorporar en los manuales de la Sociedad los lineamientos establecidos en el nuevo Reglamento de Gobierno Corporativo para las Instituciones Supervisadas emitido por la CNBS en octubre del 2022.

Asimismo, doy fe, de la valiosa y sólida gestión que desarrolla la Junta Directiva en bien de la sociedad y sus fondos, la cual está integrada por representantes de diversos sectores del país que brindan sus servicios a los sectores más vulnerables, incentivando la inclusión financiera a través del servicio de garantía recíproca, haciendo que CONFIANZA SA-FGR sea una solución para cada hondureño que requiera del acceso a un crédito con el objetivo de mejorar su situación económica y por ende su calidad de vida.

Agradeciéndoles el apoyo y la confianza que tuvieron en designarme como Comisario de la Sociedad, me ofrezco a su entera disposición para aportarles cualquier información adicional que ustedes consideren necesaria en relación con el informe que ahora someto a su consideración.

CONFIANZASA-FGR

Una nueva oportunidad se abre para el agro de Honduras porque mediante la tecnología Blockchain o encadenamientos productivos, se logra hacer producir la tierra, así lo demuestra el proyecto piloto que se desarrolla en la Cooperativa Cafetalera Capucas, ubicada en el municipio de San Pedro, Departamento de Copán.

Es un proyecto piloto que empezó en el 2020 y consiste en incorporar en la cadena productiva un conjunto de herramientas tecnológicas capaces de gestionar todos los procesos previos y posteriores a la cosecha a través de contratos inteligentes, que gestionen la trazabilidad, logística y liquidez reduciendo los principales riesgos.

La iniciativa, es una alianza entre la empresa GrainChain, la Sociedad de Garantías Recíprocas CONFIANZA SA-FGR y la Cooperativa Capucas, beneficiando a 800 afiliados y debido al éxito en su primera etapa se ampliará en la zona a mediano y largo plazo beneficiando a 10,000 productores.

CONFIANZA SA-FGR y GrainChain trabajan en la transformación digital de las cooperativas cafetaleras y se amplía a más cooperativas de los Departamentos de Copán y Ocotepeque, además de varias empresas que participan en la cadena de la caficultura.

Sepagan todoslos prestamosal productor

Calculael preciobasado enlas características

Trazabilidaden laentregade materiaprima

Cronograma decompra

Desembolsoenla cuentabancariao carteradigital

Aperturade cuentasbásicas

Solicituddigital decrédito

Evaluación automatizada degarantía

Firmadigital

Creacióndel contratointeligente.

Una delegación de la Corporación Nacional de Finanzas Populares y Solidarias (CONAFIPS), de Ecuador, visitó Honduras del 14 al 18 de marzo de 2022, para conocer el modelo de negocios que desarrolla CONFIANZA SA-FGR. El intercambio de conocimientos es parte del Convenio de la Cooperación Sur-Sur y la Comisión Mixta de Cooperación Técnica y Científica entre Honduras y Ecuador. Permitiendo a la CONAFIPS adoptar las mejores prácticas que desarrolla CONFIANZA SA-FGR, en materia de Inclusión financiera para los Micro, Pequeños y Medianos Empresarios (MIPYMES).

El intercambio consistió en diferentes jornadas virtuales y una visita presencial de 5 días donde ejecutivos de CONAFIPS pudieron conocer en vivo la experiencia de CONFIANZA y sus intermediarios financieros como: Bancos, Cooperativas, Microfinancieras y Fundaciones.

En cumplimiento a nuestra VISION de posicionarnos como referente Regional en el esquema de garantías reciprocas y producto del éxito alcanzado, CONFIANZA SA-FGR, en el marco de Cooperación Sur-Sur, brinda Intercambio de Experiencias con CONAFIPSRepublica de Ecuador.

Ejecutivos de Cooperativas afiliadas a la Federación de Cooperativas de Ahorro y Crédito de Honduras (FACACH) y miembros de la Red de Microfinancieras de Honduras (REDMICROH), participaron en la conferencia magistral “La Ruta Crítica de la Transformación Digital” desarrollada en el mes de agosto de 2022.

CONFIANZA SA-FGR organizó el evento con el objetivo de impulsar los procesos de inclusión financiera en beneficio de las Micro, Pequeñas y Medianas Empresas (MIPYMES), despertando el interés de las Instituciones vinculadas en la adopción de tecnologías emergentes. La conferencia fue impartida por el experto internacional en Banca de Inversiones del Sector Microfinanciero y Finanzas Sostenibles, Mauricio Ortega, Coordinador Académico de la maestría en Microfinanzas y Desarrollo Social de la Universidad de Alcalá, España, quien en su mensaje insto a las instituciones a ofrecer diversos productos y servicios financieros útiles y asequibles que atiendan las necesidades, como ser; transacciones, pagos, ahorro, crédito y seguros, de manera responsable y sostenible.

Una misión del Banco Interamericano de Desarrollo (BID) que estuvo en el país, visitó la Sociedad Administradora de Fondos de Garantía Recíprocas CONFIANZA SA-FGR para conocer las experiencias de inclusión financiera que implementa este esquema de préstamos avalados a las MIPYMES.

La visita fue encabezada por el Sr. Christian Schneider, Especialista Senior en Mercados Financieros División de Conectividad del BID. El Gerente de CONFIANZA SA-FGR, Francisco Fortín y su equipo presentaron los resultados alcanzados y su aporte en la Inclusión Financiera en Honduras en 7 años de operaciones.

Los indicadores de impacto económico y social conocidos por los ejecutivos del BID fueron acompañados del testimonio de dos beneficiarios de la garantía, propietarios de la Fabrica de Hielo “ICE TROPIC” y de la DIFRANH (Distribuidora y Franquiciados de Honduras) quienes manifestaron que fue gracias a la garantía de CONFIANZA SAFGR que pudieron tener acceso a crédito, manteniendo a flote sus negocios y generando empleo durante la pandemia.

En San José, Costa Rica, destacados especialistas nacionales e internacionales, incluyendo Honduras con la representación de CONFIANZA SA-FGR, expusieron la importancia de los sistemas de garantías como un mecanismo de acceso al crédito para las MIPYMES en América Latina y Europa.

El ll Encuentro Latinoamericano denominado “El Impacto de los Sistemas de Garantías en el Desarrollo del Sector Empresarial”, se celebró el 25 de agosto de 2022 y fue organizado por el Banco Popular y de Desarrollo Comunal, el Fondo para el Desarrollo de las Micro, Pequeñas y Medianas Empresas (FODEMIPYME) de Costa Rica y la Asociación Latinoamericana de Instituciones de Garantía (ALIGA).

El Gerente General de la Sociedad Administradora de Fondos de Garantía Recíproca CONFIANZA SA-FGR, Francisco Fortín, participó en el primer panel sobre “Los Instrumentos Financieros en América Latina y el Caribe”, junto a sus homólogos de Colombia, Argentina y Costa Rica donde se dio a conocer el impacto que ha alcanzado la Sociedad de Garantías en siete años de operaciones en Honduras. Así como, la satisfacción por el aporte en materia de asistencia técnica que se ha bridado al FODEMIPYME Costarricense desde noviembre de 2021.

En su exposición, el presidente de la ALIGA, Francisco Martinotti, instó a que se comprometan todos los sectores de Costa Rica, entre ellos el gobierno, sistema financiero, el regulador y, sobre todo, las autoridades del Banco Popular para que se reforme la Ley del FODEMIPYME y pueda utilizar el aval individual y la garantía digital en créditos y favorecer a los micro y pequeños empresarios que están excluidos.

Más de 200 estudiantes de la facultad de Ciencias Económicas de la Universidad Nacional Autónoma de Honduras (UNAH), participaron en el conversatorio “La Garantía Recíproca como Instrumento de Acceso al Crédito”.

La jornada se realizó como parte de las actividades de la celebración del 38 aniversario de la carrera de Banca y Finanzas, donde la Sociedad de Garantías Recíprocas CONFIANZA SA-FGR destacó los beneficios que ofrece el instrumento financiero.

El Gerente de Riesgos de CONFIANZA SA-FGR, César Álvarez, ilustró que en el mundo las garantías recíprocas son una respuesta ante las crisis, como la que provocó la pandemia de la COVID-19 y contribuyen a la reactivación económica de las Micro, Pequeñas y Medianas Empresas (MIPYMES), mejorando las condiciones crediticias en cuanto a monto, tasa y plazo de préstamos en el sistema financiero.

Hubo testimonios de dos MIPYMES. Los gerentes propietarios de la fábrica de hielo “Ice Tropic”, Margarita Amador Laínez; su esposo, Eddie Amador Bulnes, y su hijo Rafael Amador, compartieron que, tras buscar crédito sin éxito, escucharon de CONFIANZA SAFGR y su área de negocios les facilitó el acompañamiento necesario y obtuvieron un financiamiento con la Garantía Recíproca.

También, Stefany Cuéllar, la Gerente General de DESACAFÉ 504, empresa que fabrica maquinaria para procesar granos, en especial café, contó haber visitado alrededor de diez instituciones financieras sin éxito para obtener un crédito, pero luego con el acompañamiento de CONFIANZA SA-FGR logró el financiamiento con garantía recíproca.

Jóvenes de educación media, técnica o superior, podrán recibir el aval o Garantía Recíproca en créditos del sistema financiero, gracias al convenio entre la Sociedad de Garantías Recíprocas CONFIANZA SA-FGR y la Fundación Crédito Educacional Hondureño (CREHO).

El Gerente General de CONFIANZA SA-FGR, Francisco Fortín, firmó el acuerdo con el representante legal de la Fundación CREHO, Sr. Abel García Bonilla, alianza que permitirá a jóvenes hondureños obtener una garantía recíproca en créditos para realizar estudios de educación media, técnica o superior.

CONFIANZA SA-FGR avalará hasta 20 mil dólares o su equivalente en lempiras, mediante el Fondo de Garantía para la Educación Técnica y Superior (FOGADE), y así se posibilitará el acceso a financiamiento educativo a alumnos de escasos recursos económicos.

La Fundación CREHO aporta financiamiento para la educación de hondureños y hondureñas que deseen superarse realizando estudios técnicos o profesionales en el país o el extranjero, y actúa como un nuevo mecanismo de desarrollo en el ámbito educativo nacional.

Mediante la garantía recíproca en el crédito educativo se financian los rubros de matrícula, mensualidad, equipo y materiales, derechos de graduación y manutención a nivel de educación técnica, media o superior.

+504 2280-3470

+504 2280-3880

confianzasafgr

confianza hn

www.confianza.hn