Complejidad de las Operaciones

Complejidad de las Operaciones

Sector económico y tipo de industria Sector económico y tipo de industria

El riesgo es específico para cada contribuyente o sujeto pasivo y depende de “factores”queloincrementenodisminuyan:

Tamaño de la operación y tipo de contribuyente

Tamaño de la operación y tipo de contribuyente

Indeterminaciones de aplicación normativa

Indeterminaciones de aplicación normativa

Relación con el sector externo (exp. O imp.)

Relación con el sector externo (exp. O imp.)

Ajuste en la Declaración Formal: Sancionatorio

Transacciones con partes relacionadas

Transacciones con partes relacionadas

Carencia o debilidades en control interno

Carencia o debilidades en control interno

La Administración Tributaria es la encargada del control y la gestión del riesgo tributario: Código Tributario:

Art. 9.- Gestión tributaria.- La gestión tributaria corresponde al organismo que la ley establezca y comprende las funciones de determinación y recaudación de los tributos, así como la resolución de las reclamaciones y absolución de las consultas tributarias.

Art. 68.- Facultad determinadora.- La determinación de la obligación tributaria, es el acto o conjunto de actos reglados realizados por la administración activa, tendientes a establecer, en cada caso particular, la existencia del hecho generador, el sujeto obligado, la base imponible y la cuantía del tributo.

Art. 90.- Determinación por el sujeto activo.- El sujeto activo establecerá la obligación tributaria, en todos los casos en que ejerza su potestad determinadora, conforme al artículo 68 de este Código, directa o presuntivamente.

UNIVERSO DE CONTRIBUYENTES

La Administración Tributaria es la encargada del controlylagestión del riesgo

La Administración Tributaria también tiene un riesgo en la identificación de los contribuyentes más riesgosos, pero con recursos limitados:

Mayor accesibilidad a un menor costo.

Información actualizada a un menorcosto.

Mayor alcance a un menor costo.

Menor grado de conflictividad a unmenorcosto.

Mayor recaudación a un menor costo.

Es en este sentido que la Administración Tributaria plantea su trabajo con un enfoque de gestión de riesgos para minimizar su riesgo de auditoría:

Fuente: CIAT, 2020, Manual sobre Gestión de Riesgos de Incumplimiento para Administraciones Tributarias. https://biblioteca.ciat.org/opac/book/5741

Las Administraciones Tributarias que operan bajo la metodología de administración del riesgo integral buscan la optimización de la eficiencia del sistema en su totalidad. Deestamanera,seleccionanaquellos contribuyentes con mayor riesgo de incumplimiento de sus obligaciones tributarias, maximizan los niveles de recaudación y llevan a cabo acciones de fiscalización haciendo uso óptimo de los recursos tecnológicos y humanos.

Fuente: CIAT, 2020, Manual sobre Gestión de Riesgos de Incumplimiento para Administraciones Tributarias.

https://biblioteca.ciat.org/opac/book/5741

Establecimiento

Normas anti elusión en la Ley para la Reactivación de la Economía, Fortalecimiento de la Dolarización y Modernización de la Gestión Financiera. Implementación de estándares internacionales SISTEMAS

Sistema CRS para la recepción de Anexos INSTITUCIÓN

Implementación de medidas de seguridad y confidencialidad FORO GLOBAL

Integramos un Organismo Multilateral para el intercambio de información, transparencia y aplicación de estándares. ASISTENCIAS

Banco Mundial: Normativa y Asesoría en Intercambio de información.

SAT México: Asesoría en Intercambio y transmisión de información.

Departamento del Tesoro Estados Unidos: Manuales de procesos intensivos de control tributario.

OCDE: Asistencia en “Inspectores Fiscales sin Fronteras”

Identificación de Riesgos: Identificar los riesgos que podrían impedir, degradar odemorar el cumplimiento de los objetivos estratégicos y operativos de la organización, así como las oportunidades que puedan contribuir al logro de los referidos objetivos.

La Administración Tributaria al ejecutar sus acciones de control, también tiene implícito un riesgo importante: Art. 87.- Concepto.- La determinación es el acto o conjunto de actos provenientes de los sujetos pasivos o emanados de la administración tributaria, encaminados a declarar o establecer la existencia del hecho generador, de la base imponible y la cuantía de un tributo.

Al iniciar un proceso de determinación la Administración Tributaria tiene el riesgo de NO detectar hechos imponibles generados por errores u omisiones del contribuyente.

En este sentido se aplica una estructura de procedimientos de auditoría, basados en la NORMA INTERNACIONAL DE AUDITORÍA 315 sobre el ENTENDIMIENTO DE LA ENTIDAD Y SU ENTORNO Y EVALUACIÓN DE LOS RIESGOS DEREPRESENTACIÓN ERRÓNEA DE IMPORTANCIA RELATIVA.

Riesgo Inherente: posibilidad de errores importantes en una aseveración por las características propias de una entidad o cuenta contable.

Riesgo Control: posibilidad de errores importantes en una aseveración que no hayan sido corregidos oportunamente por los sistemas contables o de control interno.

Riesgo Detección: posibilidad de errores importantes en una aseveración no corregidos por el sistema de control interno y tampoco considerados por el auditor.

Riesgo de Auditoría: posibilidad de la emisión de una opinión inapropiada sobre información financiera o contable errónea.

La Auditoría tributaria y los controles tributarios en general tienen por objeto Descubrir errores importantes en la información financiera y no financiera que incidan en los resultados imponibles y en este sentido establecer incumplimientos sustanciales y formales al igual que posibles fraudes tributarios.

Código Tributario: Art. 68.- Facultad determinadora.- La determinación de la obligación tributaria, es el acto o conjunto deactosregladosrealizadospor la administración activa, tendientesaestablecer,encada caso particular, la existencia del hecho generador, el sujeto obligado, la base imponible y la cuantíadeltributo.

En este sentido, el trabajo de la Administración Tributaria va más allá de la opinión, sino que busca establecer diferencias o errores que devienen en obligaciones de tipo tributario. El resultado de su trabajo es un Acto Administrativo cuyos resultados deben estar respaldados en evidencia y regulaciones legales, es decir jurídicamente deben estar MOTIVADOS:

Art.81.- Forma y contenido de los actos.- Todos los actos administrativos seexpediránporescrito.Además,serán debidamente motivados enunciándose lasnormasoprincipiosjurídicosquese haya fundado y explicando la pertinencia de su aplicación a los fundamentos de hecho cuando resuelvan peticiones, reclamos o recursos de los sujetos pasivos de la relación tributaria, o cuando absuelvan consultassobreinteligenciaoaplicación delaley.

•Análisis de Riesgos: El análisis debería considerar el rango de consecuencias o riesgos potenciales y sus respectivas probabilidades de ocurrencia. Las consecuencias y la probabilidad se combinan para producir un nivel estimado de riesgo.

Adicionalmente se deben identificar y analizar las respectivas medidas de mitigacióndelriesgo.

Comunicación y Consulta: Definir y utilizar mecanismos para comunicar y consultarconlos interesados internos y externos, según resulte apropiado en cada etapadelProcesodeGestión de Riesgos. Dichos mecanismos deben permitir a las autoridades tomardecisionesoportunas conrelaciónalosriesgosconmayores desviaciones respecto de los niveles deriesgoaceptables.

En un entorno micro, se puede aplicar un enfoque similar en la gestión de riesgos internos. para identificar de manera preventiva los riesgos internos

CONTROL TRIBUTARIO

- Ejecuta el Sujeto Activo.

- Evitar riesgos (probabilidad de NO identificar hechos imponibles).

- Seleccionar Contribuyentes de riesgo.

- Base a principios establecidos en Manuales Internos, Asesoramiento Internacional y Estudios Internacionales

Ejecuta el Sujeto Pasivo.

- Evitar riesgos (No ocurrencia de errores que lleven a sanciones o ajustes técnicos).

- Seleccionar elementos o eventos de riesgo en nuestras operaciones.

- Base a principios de auditoría interna con referencia al COSO (Committee of Sponsoring Organizations of the Treadway)

El control interno es una necesidad empresarial. En materia tributaria se debe recordar que vamos más allá de una opinión ya que los errores u omisiones generan contingencias y obligaciones tributarias.

La herramienta más utilizada para establecer gestión del riesgo empresarial (ERM) es el Marco integrado de Control Interno emitido por el Committee of Sponsoring Organizations of the Treadway Commission (COSO).

El Control interno-Marco integrado (el Marco) de COSO permite a las organizaciones desarrollar, de manera eficiente y efectiva, sistemas de control in terno que se adapten a los cambios del entorno operativo y de negocio, mitigando riesgos hasta niveles aceptables y apoyando en la toma de decisiones y el gobierno corporativo de la organización.

Técnico: Ajuste en la Declaración Formal: Sancionatorio

El control interno es un proceso llevado a cabo por el consejo de administración, la dirección y el resto del personal de una entidad, diseñado con el objeto de proporcionar un grado de seguridad razonable en cuanto a la consecución de objetivos relaciona dos con /as operaciones, la información y el cumplimiento. En materia Tributaria se requiere de un compromiso ético de la administración. La Gestión de riesgos no se debe entender como evitar que la administración tributaria identifique errores sino EVITAR QUE SUCEDAN.

El Marco establece tres categorías de objetivos, que permiten a las organizaciones centrarse en diferentes aspectos del control interno:

• Objetivos operativos: Hacen referencia a la efectividad y eficiencia de las operaciones de la entidad, incluidos sus objetivos de rendimiento financiero y operacional, y la protección de sus activos frente a posibles pérdidas.

• Objetivos de información: Hacen referencia a la información financiera y no financiera interna y externa y pueden abarcar aspectos de confiabilidad, oportunidad, transparencia, u otros conceptos establecidos por los reguladores, organismos reconocidos o políticas de la propia entidad.

• Objetivos de cumplimiento: Hacen referencia al cumplimiento de las leyes y regulaciones a las que está sujeta la entidad.

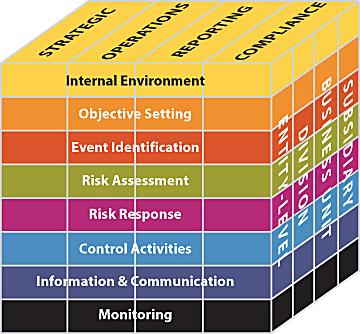

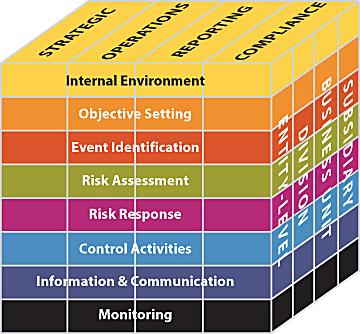

Existe una relación directa entre los objetivos, que es lo que una entidad se esfuerza por alcanzar, os componentes, que representa lo que se necesita para lograr los objetivos y la estructura organizacional de la entidad (las unidades operativas, entidades jurídicas y demás) . La relación puede ser representada en forma de cubo.

• Las tres categorías de objetivos operativos, de información y de cumplimiento están representadas por las columnas.

• Los cinco componentes están representados por las filas

• La estructura organizacional de la entidad está representada por la tercera dimensión.

O

P O N E N T E S D E C O N T R O L

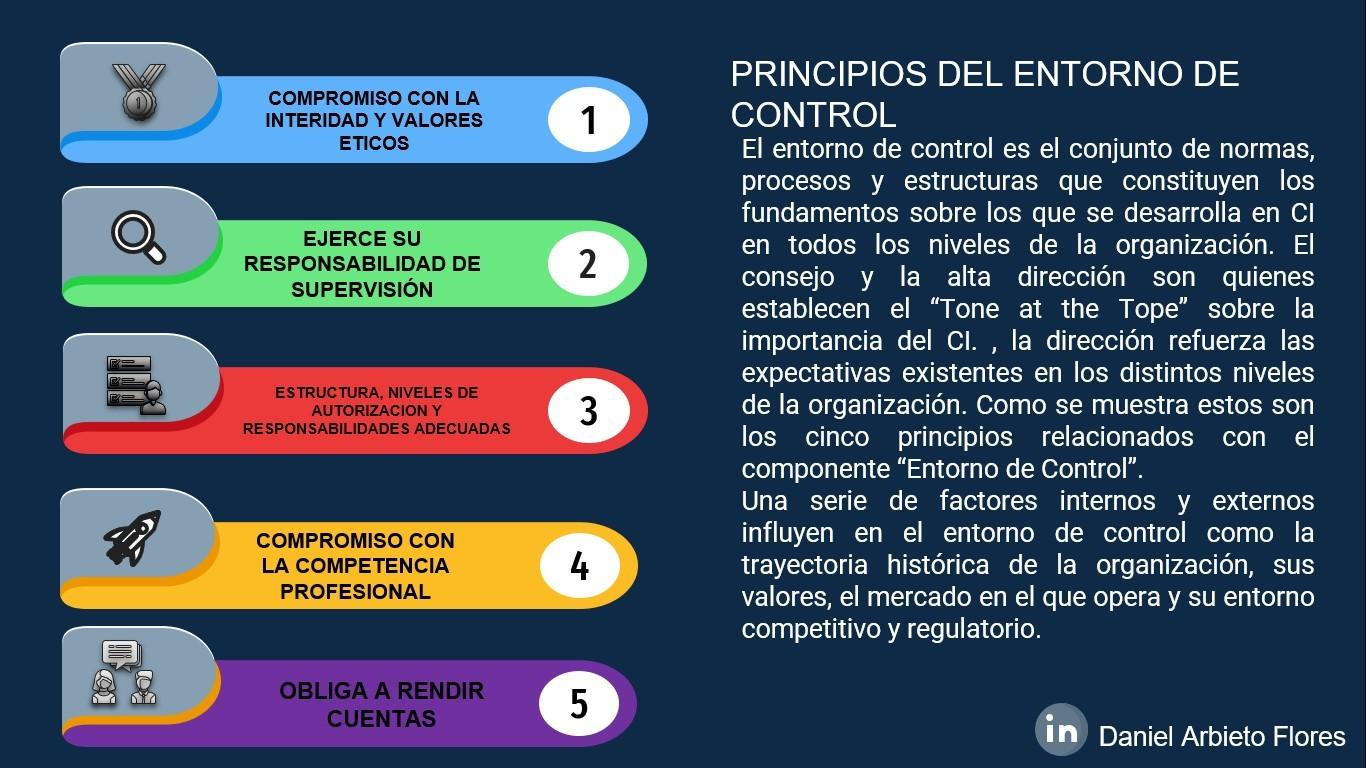

Entorno de Control: implica conocer en detalle y en materia tributaria

Filosofía corporativa frente a la gestión de riesgos.

Cultura organizacional frente al riesgo y la gestión de riesgos.

Impacto de la gestión de riesgos en la cultura de las empresas.

Planteamiento de Objetivos: hacia donde queremos ir en términos de riesgos tributarios

Cual es la visión estratégica en materia de riesgos tributarios (quiero solo cumplir o generar una planificación ordenada)

Cual es el grado de aversión al riesgo.

Identificación de eventos de riesgo: identificar las espadas de Damocles en términos tributarios

Hay que diferenciar entre los riesgos y oportunidades de mejora Aspectos operacionales e institucionales que pueden generar eventos negativos

Identificar incidentes ocurridos previamente Causalidades internas o externas

Valoración del Riesgo: cual es el impacto en posibles ajustes o sanciones en el caso de que se generen errores. Cuantificar el error Entender integralmente el impacto (Cualitativa y Cuantitativamente)

Valorar el impacto

Medidas de respuesta: que voy a hacer frente a los riesgos identificados

Evaluar las posibles respuestas Evaluar los cursos de acción

Seleccionar la mejor opción de respuesta

Actividades de control: que voy a hacer para evitar los riesgos nuevamente Políticas

Procedimientos Controles

Información y Comunicación: comunicar la información y hallazgos a los responsables y personal pertinente

Monitoreo: Monitorear y evaluar las acciones de control en la mitigación del riesgo