LA BANCA PRIVADA COMO PROTAGONISTA

UNA INICIATIVA PARA PROFESIONALES DEL SECTOR

Producido por FundsPeople en asociación con BNY Mellon Investment Management, Think Tank BNY Mellon es una iniciativa pensada para profesionales del sector. Nació en 2012 y celebra ahora el décimo aniversario del lanzamiento de su primer suplemento, distribuido junto con la revista FundsPeople, con la banca privada como protagonista.

Desde entonces se han distribuido ya más de 200.000 ejemplares de estos folletos, en los que se han resumido las reflexiones y conclusiones de más de 40 mesas redondas con los principales actores del sector.

En total, más de 100 directores y responsables de bancas privadas nacionales e internacionales,

responsables de redes de agentes, asesores independientes y EAF han debatido sobre los retos de la industria en el marco del Think Tank BNY Mellon.

En 2016 se lanzó la página web www.thinktankdebate.com, un sitio dedicado en exclusiva a recoger y divulgar las principales conclusiones de los debates y mesas redondas. Las noticias sobre estos debates publicadas en la web se han convertido en referencia obligada en el ámbito de la información sobre banca privada en España

El año pasado, con motivo del décimo aniversario, se creó el primer suplemento digital e interactivo.

suplementos distribuidos con la revista FundsPeople

100

200.000 40

participantes de las grandes bancas privadas nacionales e internacionales, EAF, agentes… Mesas redondas

El Think Tank se ha convertido en un referente en el sector de la banca privada

Utilizan el talento de los grandes bancos nacionales e internacionales

Extraen conclusiones y tratan temas de actualidad y que les preocupan

Se publica la I encuesta de Banca Privada en España, de la que se extraen las principales conclusiones de temas actuales y que preocupan al sector

El Think Tank se adapta a los nuevos tiempos que marcó la pandemia con desayunos virtuales

Después de 10 años juntos en

se lanza el primer encarte digital

Coincidiendo con el quinto aniversario se publica la II Encuesta de Banca Privada

Creación de un microsite específico en la web thinktankdebate.com

Se celebra el evento por el 10º Aniversario del primer encarte del Think Tank.

Se publica el I Barómetro de Altos Directivos de la Banca Privada en España

I Barómetro de Altos Directivos de Banca Privada en España

METODOLOGÍA

MÁS DE 40 DIRECTIVOS DE ENTIDADES DE BANCA PRIVADA PARTICIPAN EN LA III ENCUESTA DEL THINK TANK BNY MELLON

En 2014, KPMG Abogados realizó una primera encuesta a consejeros delegados y directores generales de entidades de banca privada. En aquella ocasión se recogieron respuestas de 33 entidades y los resultados se presentaron en un evento organizado por Think Tank BNY Mellon.

Con motivo del quinto aniversario, se quiso recabar una opinión más amplia de la mano de los banqueros, agentes y asesores financieros independientes sobre los retos y las oportunidades que se presentan para el negocio. En esa edición, con la ayuda de Intelect Search, se recogieron 157 respuestas de profesionales de 76 entidades de ciudades de toda España.

10 años después de la primera, de nuevo de la mano KPMG Abogados, volvemos a centrarnos en las perspectivas de los altos directivos de la banca privada en España. Un total de 42 responsables han valorado los puntos críticos para el negocio de cara a los próximos cinco años. Por primera vez, los resultados se presentan separados según el tipo de entidad para el que trabaja el profesional encuestado.

Desde Think Tank BNY Mellon queremos agradecer a todos los participantes su colaboración y el haber querido compartir con el resto del sector los resultados de este estudio.

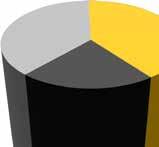

¿Cómo es tu mix de ingresos en la actualidad?

Retrocesiones

Comisión por asesoramiento

Comisión por gestión discrecional de carteras Comisión

Los ingresos por comisiones en el servicio de gestión discrecional crecen 10 puntos en cinco años

Nuevos desafíos para la banca privada

Pilar Galán Gavilá Socia responsable Legal y regulatorio del Sector Financiero, KPMG Abogados

La banca privada afronta importantes desafíos que requieren adaptar su modelo de negocio para poder aprovechar nuevas oportunidades.

En los últimos cinco años, la implementación de MiFID II, los efectos del COVID en los mercados y sucesivas tensiones geopolíticas han impactado a la banca privada. En el ámbito normativo en particular, durante este período entre 2017 y 2023, la distribución de instrumentos financieros se ha visto alterada por las restricciones en el régimen de prohibición de incentivos de

MiFID II, traduciéndose en una apuesta por servicios como el asesoramiento de producto propio y la gestión discrecional de carteras (donde se ha producido un incremento de diez puntos en ingresos por comisiones) frente a una bajada de cinco puntos en los ingresos por retrocesiones.

Considerando este pasado reciente, entendemos que la normativa se identifique como el elemento que más impactará el negocio en los próximos cinco años, por delante incluso de la evolución de los mercados y tipos y de la digitalización, sobre todo tras la publicación de la propuesta de modificación de MiFID II (que, a través de la denominada Retail Investment Strategy, introduce la prohibición adicional de retrocesiones en el servicio de comercialización y la obligación de justificar el Value for Money ofrecido al cliente). La adaptación del modelo de prestación de servicios y de comisiones

al nuevo marco regulatorio requiere una reflexión sobre impactos en el modelo de negocio y diseñar medidas que permitan aprovechar nuevas oportunidades. La mayoría de las entidades encuestadas (66%) considera que en cinco años más de la mitad del patrimonio de sus clientes estará en servicios sin retrocesiones. Será determinante asimismo continuar con la digitalización de la prestación de servicios, para lo que se prevén mayores inversiones. Preocupa también, y mucho, la rotación de profesionales y la pérdida de rentabilidad. De hecho, el 74% considera que, aunque en cinco años tendrá mayor patrimonio bajo gestión y asesoramiento, éste será menos rentable que actualmente. Las mayores oportunidades para ganar cuota de mercado se identifican en las firmas especializadas no pertenecientes a grupos bancarios y

¿Crees que una nueva normativa MiFID acabará con las retrocesiones en cinco años?

En cinco años, ¿qué porcentaje del patrimonio de los clientes estará en servicios sin retrocesiones?

Próximos cinco años: el futuro de la banca privada

¿Cuál será el elemento que más impactará en tu negocio en los próximos cinco años?

Entrada de nuevos actores no financieros Riesgos geopolíticos

Sostenibilidad

Evolución de los tipos Digitalización y cambios tecnológicos

Marcha de los mercados Normativa

El gráfico muestra el orden de respuestas de los encuestados. Los directivos tenían que ordenar del uno al ocho las opciones que más impactarán en su negocio, representando el uno la de mayor impacto y el ocho la de menor impacto.

¿A qué vais a destinar más recursos en los próximos años?

Inteligencia artificial

Incremento costes salariales

Sostenibilidad Ciberseguridad

Reforzar plantilla Formación de la plantilla Operativa Digitalización

El gráfico muestra el orden de respuestas de los encuestados. Los directivos tenían que ordenar del uno al ocho las opciones que más impactarán en su negocio, representando el uno la de mayor impacto y el ocho la de menor impacto.

Todos los grupos coinciden en que la normativa, la evolución de los mercados y los tipos de interés y la digitalización son los elementos críticos

Sin embargo, después de la digitalización, las firmas independientes e internacionales destinarán mayor inversión a reforzar la plantilla

La inteligencia artificial, la sostenibilidad o la ciberseguridad todavía no son la prioridad para los directivos de banca privada

Próximos cinco años: el futuro de la banca privada

¿Cómo valoras la rotación de profesionales en la industria?

Notas de valoración de los encuestados: 1 muy negativo, 2 negativo, 3 neutral, 4 positivo y 5 muy positivo.

¿Esperáis la entrada en banca privada de actores no financieros?

¿Consideráis que seguirán produciéndose fusiones y adquisiciones en el negocio de banca privada?

¿Creéis que el segmento de agentes financieros de banca privada tendrá más peso que en la actualidad?

La mitad de los responsables considera que habrá plantillas menos numerosas

Un 55% de los directivos espera plantillas con una mayor remuneración

Tendrá más patrimonio bajo gestión y asesoramiento y será menos rentable que en la actualidad

Tendrá más patrimonio bajo gestión y asesoramiento y será más rentable que en la actualidad

Tendrá menos patrimonio bajo gestión y asesoramiento y será menos rentable que en la actualidad

Tendrá menos patrimonio bajo gestión y asesoramiento y será más rentable que en la actualidad

¿Cuál de los siguientes tipos de entidades de banca privada ganarán cuota de mercado?

Acuerdo total respecto a un incremento patrimonial del negocio de la banca privada

Solo el 21% piensa que el sector será más rentable que en la actualidad

Las firmas especializadas son las que parten con mayor ventaja para ganar cuota en los próximos años

Solo uno de cada tres cree que los grupos bancarios nacionales, que hoy acaparan cerca del 70% de cuota, seguirán incrementándola

La rotación de profesionales en la industria de la banca privada sigue viendose de forma negativa, aunque en menor medida que en 2017

En los próximos cinco años la banca privada...

INFORMACIÓN IMPORTANTE

Dirigido exclusivamente a Clientes Profesionales

10 Aniversario

o

De no indicarse otra cosa, todos los pareceres y opiniones expresados corresponden a los participantes de esta mesa redonda y no constituyen consejo o asesoramiento de inversión

Copyright Think Tank BNY Mellon.

BNY Mellon Investment Management EMEA Limited (BNYMIM EMEA) no ha estado implicada en la elaboración o edición de este contenido de terceros, y las opiniones expresadas no representan necesariamente los pareceres de BNYMIM EMEA. BNYMIM EMEA no se hace responsable de ningún consejo de inversión basado en la información proporcionada. BNY Mellon es la marca corporativa de The Bank of New York Mellon Corporation y sus filiales. Emitido en España por BNY Mellon Fund Management (Luxembourg) S.A. (BNY MFML), una sociedad anónima (“Société Anonyme”) constituida conforme a las leyes de Luxemburgo, con número de registro B28166 y domicilio social en 2-4 Rue Eugène Ruppert L-2453 Luxemburgo, regulada por la Commission de Surveillance du Secteur Financier (Comisión de Vigilancia del Sector Financiero, CSSF).

MAR001106. Exp 31 Dec 2023