DAŇOVÉPRIZNANIA

k dani z príjmov za rok 2022

fyzické osoby

právnické osoby

subjekty verejnej správy a územnej samosprávy

rozpočtové a príspevkové organizácie

ISBN 978-80-8186-124-6

k dani z príjmov za rok 2022

fyzické osoby

právnické osoby

subjekty verejnej správy a územnej samosprávy

rozpočtové a príspevkové organizácie

ISBN 978-80-8186-124-6

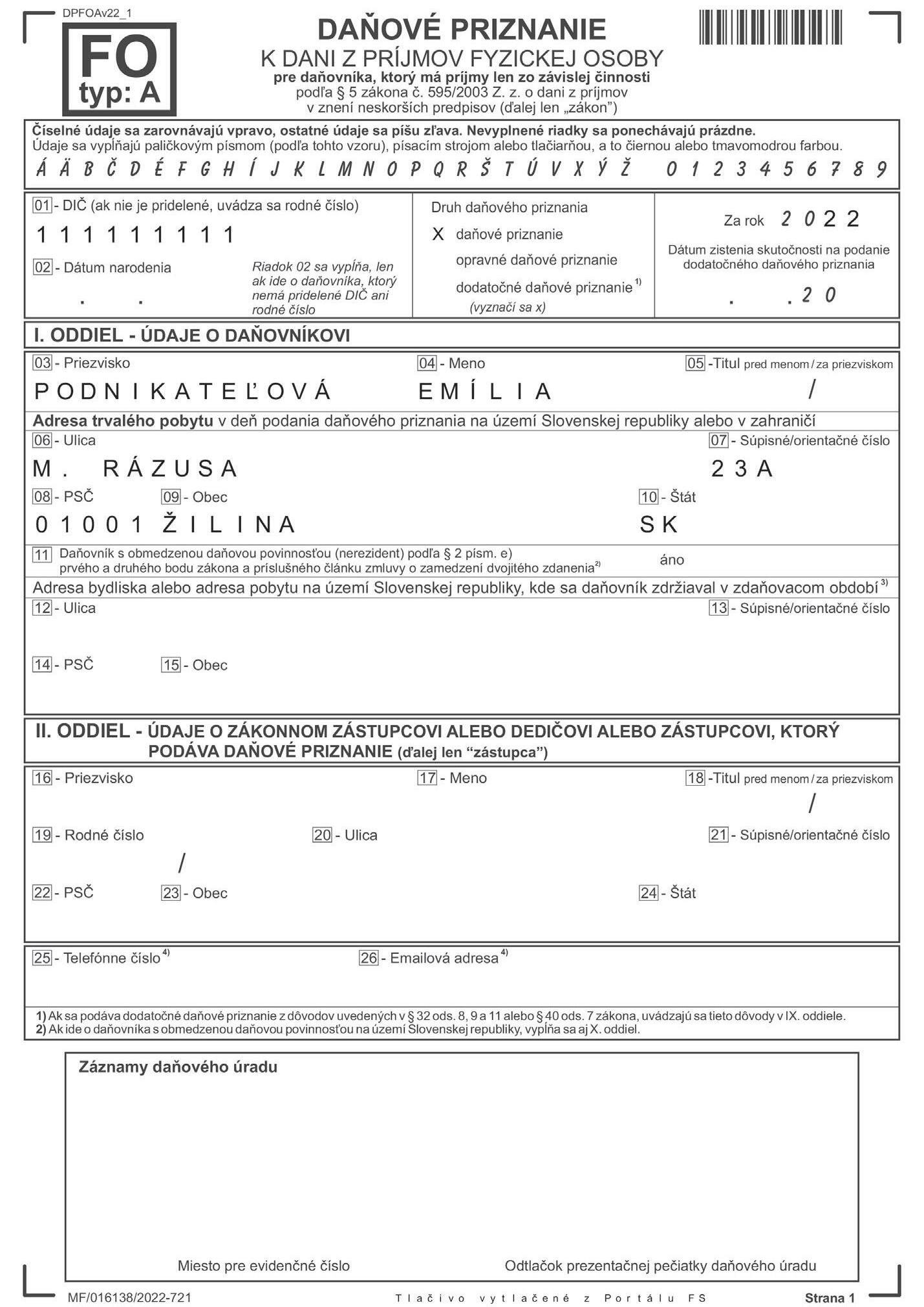

Vážení čitatelia, faňovépriznaniekdanizpríjmovfyzickýchosôbzarok2022jefyzickáosobapovinná podaťvprípade,akjejcelkovézdaniteľnépríjmydosiahnuté vroku2022presiahnu sumu 2289,63 eur(svýnimkouuvedenouv§32ods.4ZDP),aleboakvykazujedaňovústratu.Vzávislostioddruhudosiahnutýchpríjmov,fyzickéosobypodávajúdaňové priznanie k dani z príjmov na dvoch typoch tlačív:

– typuA, ktoréjeurčenépretiefyzickéosoby,ktorédosiahliibapríjmyzozávislej činnosti (§ 5 zákona o dani z príjmov),

– typuB, ktoréjeurčenépretiefyzickéosoby,ktorévroku2021dosiahliajinéalebo len iné zdaniteľné príjmy (§ 6 - § 8 zákona o dani z príjmov).

Oproti minulému roku sa všetky vzory tlačív zmenili.

–Typ A = tlačivo č. MF/ 016138/2022 - 721

–Typ B = tlačivo č. MF/ 016139/2022 - 721

–Tlačivo pre Právnické osoby = tlačivo č. MF/ 016108/2022 - 721 ZmenyvovzoredaňovéhopriznaniatypuAzarok2022nastávavoddiele III.aVI. VoddieleIIIsanaúčelyuplatneniadaňovéhozvýhodnenianavyživovanédieťadopĺňa novýriadok32aaodkaz7a.Uvedenýriadokvypĺňalentendaňovník,ktorývroku2022 začalvykonávaťzávislúčinnosť,zktorejdosahujezdaniteľnépríjmypodľa§5zákona, počnúc1.7.2022.Vnadväznostinazmenuzákonnýchpodmienokprivýpočteauplatňovaní daňového bonusu, dochádza k doplneniu riadkov 57a a 57b a to v oddiele VI.

ZmenyvovzoredaňovéhopriznaniatypuBzarok2022: VoddieleIIIsadopĺňa novýriadok34aaodkaz9a.Uvedenýriadokvypĺňatendaňovník,ktorývroku2022 začalvykonávaťzávislúčinnosť,zktorejdosahujezdaniteľnépríjmypodľa§5zákona alebo § 6 ods. 1 a 2 zákona, počnúc 1. 7. 2022.

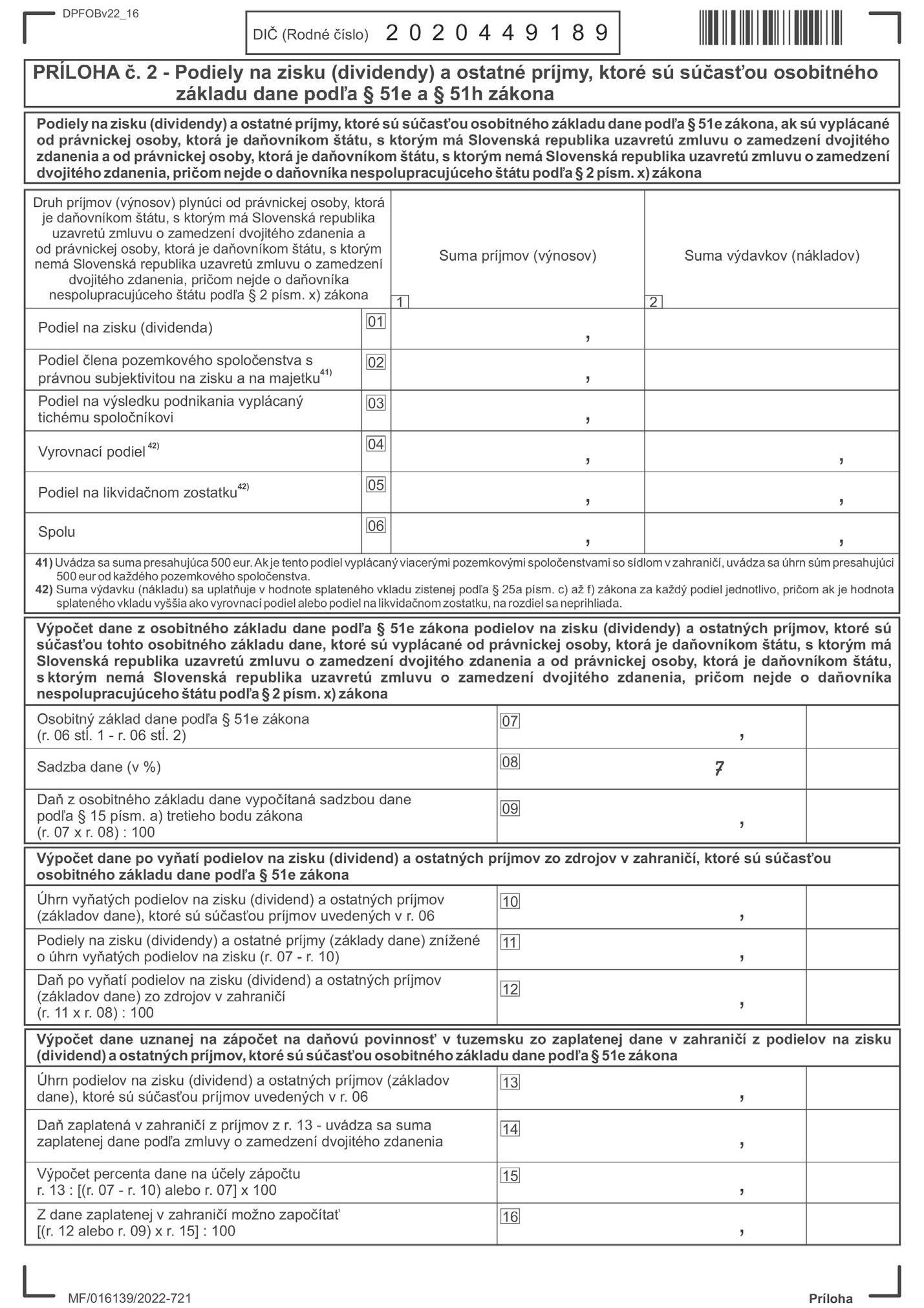

VoddieleVIsanadväznenaposunrokovvsúvislostisuplatňovanímdaňovejstratysa meníobsahovánáplňstĺpcov,resp.riadkov47až54.VoddieleIX.vzhľadomnazmenyvuplatňovanídaňovéhobonusuprišlokúpravetextunariadku117adoplneniunových riadkov 117a a 117b. Zmeny nastali aj v častiach: –uplatnenieodpočtuvýdavkov(nákladov)navýskumavývojpodľa§30czákona a odpočtu výdavkov (nákladov) na investície podľa § 30e zákona – riadok 56 –príloha č. 1b, –výpočetdanezosobitnéhozákladudanezpríjmukontrolovanejzahraničnejspoločnosti u fyzickej osoby podľa § 51h (príloha 2, riadky 29 až 35).

Zmeny vo vzore daňového priznania k dani z príjmov právnickej osoby: –uplatnenieodpočtuvýdavkov(nákladov)navýskumavývojpodľa§30czákona a na investície podľa § 30e zákona

–pridaná príloha k § 30e, –vypustenie tabuľky K.

Novépoučenianavypĺňaniedaňovýchpriznaníkdanizpríjmovzarok2022nájdete spoluseditovateľnýmitlačivaminanašichwebstránkachmzdovéhocentra,daňového centra a VSSR.

Veríme,ženašapríručkavámpomôžeprizostavenídaňovéhopriznania,abybolo správne a bez chýb.

Vprvomštvrťrokukalendárnehorokamádaňovník,ktorýmjefyzická osoba,aleajprávnickáosoba,každoročnúpovinnosťvyrovnaťsvojudaňovúpovinnosťzapredchádzajúcezdaňovacieobdobie(prípadnesidaňovúpovinnosťvyrovnávzákonnom,odloženomtermíne).Včlánkusabudeme venovaťdaňovejpovinnostifyzickejosoby,ktorápoberázdaniteľnépríjmyzozávislejčinnostipodľa§5zákonač.595/2003Z.z.odanizpríjmov(ďalejlen „ZoDzP“).

Daňovúpovinnosťmôžedaňovník,ktorýpoberázdaniteľnýpríjemzozávislejčinnosti,vyrovnať:

– prostredníctvomzamestnávateľavykonanímročnéhozúčtovaniadane(§38ZoDzP), – prostredníctvom podania daňového priznania k dani z príjmov fyzickej osoby typu A.

Oročnézúčtovaniemôžepožiadaťzamestnanec(daňovník),ktorýpoberallenpríjmyzo závislejčinnostizozdrojovnaúzemíSlovenskejrepublikyanepoberalpríjmy,zktorých sadaňvyberázrážkoupodľa§43,priktorýchuplatnilpostuppodľa§43ods.7,aleboktorýniejepovinnýzvýšiťzákladdanepodľa§11ods.11ZoDzP.Oročnézúčtovaniezarok 2022môžezamestnanecpožiadaťnajneskôrdo15.2.2023.Ročnézúčtovaniesavykoná zúhrnnejsumyzdaniteľnejmzdyodvšetkýchzamestnávateľov,uktorýchzamestnanec dosahovalzdaniteľnépríjmyvroku2022,pričomoročnézúčtovaniemôžepožiadaťktoréhokoľvekztýchtozamestnávateľov.Žiadosťovykonanieročnéhozúčtovaniamápovinnosťzamestnanecdoručiťzamestnávateľovivlistinnejpodobe,aksanedohodnúnajej doručeníelektronickýmiprostriedkami.Zamestnanecjepovinnýpredložiťvšetkypríslušnédokladyspolusožiadosťoudolehoty15.2.2023.Aktútopovinnosťsplní,zamestnávateľ vykoná ročné zúčtovanie najneskôr do 31. 3. 2023.

Zamestnávateľzamestnancovipovykonaníročnéhozúčtovania,najneskôrvšakprizúčtovanímzdyzaapríl2023,vrátipreplatoknadanizamestnancoviavyplatídaňovýbonus na dieťa alebo jeho časť, daňový bonus na zaplatené úroky alebo jeho časť.

Akjevýsledkomročnéhozúčtovaniadaňovýnedoplatokpresahujúcisumu5 €,takýtonedoplatokmusízamestnávateľzraziťzamestnancovizozdaniteľnejmzdynajneskôrdo konca rok 2023.

Aksizamestnanecuplatňujedaňovýbonus,daňovýbonusnazaplatenéúroky,zrážasa nedoplatokajvsumenižšejako5 €.Pričomakchcezamestnanecdarovaťčasťsvojejdanepodľa§50ZoDzP,nedoplatoksamusízraziťajvsumenižšejako5 € najneskôrdo 2. 5. 2023 (zákonná lehota 30. 4. 2023 pripadla na nedeľu, 1. 5. 2023 je sviatok).

Daňovépriznaniezazdaňovacieobdobiejepovinnýpodaťdaňovník,akzazdaňovacie obdobiedosiaholzdaniteľnépríjmypresahujúce50%sumynezdaniteľnejčastizákladu nadaňovníka. Sumanezdaniteľnejčastizákladudanenadaňovníkajezarok2022vo výške4579,26 €.Zarok2022 jepovinnosťpodaťdaňovépriznanievprípade,akdaňovníkdosiaholzdaniteľnéprímyvyššieako 2289,63 € (50%x4579,26 €). Daňovépriznaniejepovinnýpodaťajdaňovník,ktorého zdaniteľnépríjmyzarok2022sícenepresiahlisumu2289,63 €,alevykázalzpríjmovzpodnikaniaainejsamostatnejzárobkovej činnosti daňovú stratu.

Dosumynaposúdeniepovinnostipodaťdaňovépriznanie(2289,63 €)sanezahŕňajúpríjmy,zktorýchsadaňvyberázrážkoupodľa§43,akvybranímtejtodanejesplnenádaňovápovinnosť(§43ods.6)alebodaňovníkneuplatnípostuppodľa§43ods.7(príjmy, zktorýchsadaňvyberázrážkou,sarozhodolzahrnúťdoúhrnupríjmovaznichzrazenú daňdopreddavkovnadaň).Daňovépriznaniejepovinnýpodaťajdaňovník,ktorýzazdaňovacieobdobiedosiaholzdaniteľnépríjmylenzozávislejčinnosti(§5ZoDzP), presahujúce sumu 2 289,63 €, ak:

plynúodzamestnávateľa,ktorýniejeplatiteľomdaneaanizahraničnýmplatiteľom dane podľa § 48 ZoDzP,

plynúzozdrojovvzahraničíokremprípadov,ktorésúuvedenév§32ods.4ZoDzP,

nemožnozpríjmovzozávislejčinnostizraziťpreddavoknadaň[§35ods.3písm.a) ZoDzP]–ideozamestnanca,ktoréhozdaniteľnámzdaspočívalenvnepeňažnomplneníalebonepeňažnéplnenietvoríväčšiučasťzdaniteľnejmzdy,keďnemožno zrážkuvykonať,apretosanezaplatenýpreddavokvyrovnánajneskôrpripodanídaňovéhopriznania,akmuvzniknepovinnosťjehopodaniaalebosadaňovníkrozhodol hopodať,resp.privykonaníročnéhozúčtovaniazdaniteľnýchpríjmov,akmupovinnosť podania daňového priznania nevznikla alebo sa sám nerozhodol ho podať,

daňovníknepožiadalzamestnávateľaovykonanieročnéhozúčtovaniapreddavkovna daň z príjmov zo závislej činnosti,

požiadalzamestnávateľaovykonanieročnéhozúčtovania,alenepredložilvlehotedo 15. 2. 2023 potrebné doklady na vykonanie ročného zúčtovania,

jepovinnýzvýšiťzákladdanepodľa§11ods.11ZoDzP–akboldaňovníkovivyplatenýpredčasnývýberzdoplnkovéhodôchodkovéhosporeniaavpredchádzajúcich zdaňovacíchobdobiachsiuplatnilnezdaniteľnúčasťzákladudanenadoplnkovédôchodkové sporenie.

Daňové priznanie je povinný podať aj daňovník, ktorý:

poberalpríjmyzozávislejčinnostiodviacerýchzamestnávateľovazamestnávateľovi, ktorýmuvykonalročnézúčtovanie,nepredložilpožadovanédokladyodkaždéhozamestnávateľa,

poberalinédruhypríjmovpodľa§6až8ZoDzPvrátanepríjmov,zktorýchsadaňvyberázrážkoupodľa§43,priktorýchdaňovníkuplatnípostuppodľa§43ods.7(považujedaňvybratúzrážkouzapreddavoknadaň)alebojepovinnýzvýšiťzákladdane podľa § 11 ods. 11 ZoDzP,

ak zamestnávateľ zanikol bez právneho nástupcu.

Priznanýavyplatenýdaňovýbonuszamestnávateľom(43,60 € x6)+(70 € x6+70 € x1)751,60

Základ dane

Nezdaniteľná časť na daňovníka (9 638,25 - 1/4 z 25 980,00)3 143,25

Nezdaniteľná časť na manželku (4 186,75 - 3 952,30) / 12 x 358,62

Nezdaniteľná časť na DDS, max. 180 € 180,00

Daňový bonus na zaplatené úroky 143,45 € x 50 %71,73

Ročný prepočet nároku na daňový bonus na dieťa:

Zamestnanec si uplatňoval daňový bonus na 1 dieťa – 11-ročné nasledovne:

– Za 01/2022 až 06/2022 – 43,60 € x 6 mesiacov = 261,60 €

– Za 07/2022 až 12/2022 – 70 € x 6 mesiacov = 420 €

Za dieťa narodené v 12/2022 mu zamestnávateľ vyplatil daňový bonus.

Výpočet daňového bonusu v daňovom priznaní:

Za I. polrok:

– zamestnancovinevznikánároknadoplateniedaňovéhobonusu,keďžehomalmesačnevyplácanýza celý I. polrok.

Za II. polrok:

– za mesiace 07/2022 až 12/2022:

– privýpočtepodľaplatnejlegislatívydo30.6.2022vznikázamestnancovinároknadaňovýbonusvsume 308,74 € (43,60 € x 6 mesiacov + 47,14 € x 1 mesiac),

– nárok na daňový bonus podľa platnej legislatívy od 1. 7. 2022:

- Za 07/2022 až 11/2022 na 1 vyživované dieťa: 70 € x 5 mesiacov = 350 €

Najviac však 1/2 ČZD = 1/2 x 25 980 € = 12 990 €

- 12 990 € x 20 % = 2 598 €

2 598 € / 6 mesiacov = 433 €

433 € x 5 mesiacov = 2 165 €

Nároknadaňovýbonusvsume350 € spĺňaposudzovanúsumudaňovéhobonusuvzávislosti odpríslušnéhopercentazozákladudaneapercentavzávislostiodpočtudetí (2165 € >350 €)

– Za 12/2022 na 2 vyživované deti: 70 € x 2 mesiace = 140 €

Najviac však 1/2 ČZD = 1/2 x 25 980 € = 12 990 €

– 12 990 € x 27 % = 3 507,30 €

3 507,30 € / 6 mesiacov = 584,55 €

584,55 € x 1 mesiac = 584,55 €

Nároknadaňovýbonusvsume140 € spĺňaposudzovanúsumudaňovéhobonusuvzávislosti odpríslušnéhopercentazozákladudaneapercentavzávislostiodpočtudetí (584,55 € >140 €).

Doplnenímúdajovdodaňovéhopriznaniadopríslušnýchriadkovzistímedaňovúpovinnosťzamestnancaači jevýsledkomdaňnaúhradualebomuvzniknedaňovýpreplatok.(Vzorvyplnenéhodaňovéhopriznaniana str. 44)

Vdanomprípadejesplnenápodmienkaročnéhovlastníctvacennéhopapieravmomentejehopredaja(od 12/2019do9/2022),aledruhánovápodmienka,atoročnálehotaodprijatianaregulovanýtrh,nebolasplnená.Vzhľadomnatútoskutočnosťnemožnopríjemzpredajaoslobodiťpodľa§9ods.1písm.k)zákonaodani zpríjmov.Udaňovníkaideozdaniteľnýpríjempodľa§8ods.1písm.e)zákona.Základdane(„zisk“)zpredaja je1000eur(3800-2800),pričomdaňovníksimôžeuplatniťešteoslobodenie500eurpodľa§9ods.1 písm.i)zákonaodanizpríjmov.Dodaňovéhopriznaniatedauvediepríjemzpredajacennýchpapierovvsume500 eur (1 000 - 500).

Akbyboliakcieprijaténaregulovanýtrhzačiatkomroka2021,prípadneskôr–napr.hneď,akoichp.Bystrý obstaral(vroku2019),celýpríjemzpredajabyboloslobodený.Splnilbypodmienkuročnejlehotymedziich nadobudnutím a predajom a taktiež i podmienku ročnej lehoty od prijatia na regulovaný trh do ich predaja.

Fyzickáosobamôžedeklarovaťvdaňovompriznanípreukázateľnéalebopaušálnevýdavkyapodľatohoajzohľadní,čimávyplniťtabuľkuč.1a(daňováevidencia)alebo1b (paušálne výdavky) daňového priznania typu B:

Preukázateľné výdavky Paušálne výdavky – § 6 ods. 10 zákona

Jednoduché účtovníctvo

Daňová evidencia – § 6 ods. 11

Nárok: Neplatiteľ DPH alebo platiteľ DPH len časť roka, neuplatnia sa, ak ide o príjem z prenájmu nepodnikateľa podľa § 6 ods. 3 zákona o ZDP.

Podvojné účtovníctvo

Výdavky 60% z úhrnu príjmov, max. 20 000 eur.

Platí pre príjmy podľa § 6 ods. 1,2,4. zákona o ZDP

+ zaplatené poistné a príspevky

Príklad č. 6

SZČOsipredĺžilehotynapodaniedaňovéhopriznania(DP)rok2022.NajprvpodáriadneDPkdesiuplatni skutočnévýdavky,potompodáopravnéDP,kdesiuplatnípaušálnevýdavky.Jetotaktovporiadku?

V danom prípade je nutné zohľadniť ustanovenie § 6 ods. 14 ZDP.

Akdaňovníkvpodanomdaňovompriznanízapríslušnézdaňovacieobdobieuplatnilpreukázateľnédaňové výdavky,nemôžeichpouplynutílehotynapodaniedaňovéhopriznaniazatotozdaňovacieobdobiezmeniťna výdavkyuplatňovanéspôsobompodľaodseku10.Toplatíajopačne.Aksavpodanomdaňovompriznaníza príslušnézdaňovacieobdobieuplatnilipercentuálnevýdavkypodľa§6odseku10,nemôžeichpouplynutílehotynapodaniedaňovéhopriznaniazatotozdaňovacieobdobiezmeniťnapreukázateľnédaňovévýdavky.

Zuvedenéhovyplýva,žesanemôžumeniťvýdavkyvdodatočnomdaňovompriznanípodanompouplynutílehotynapodanieDP(zohľadňujesaajpredĺženálehota).Vopravnomdaňovompriznanísaalevýdavkymôžu zmeniť, keďže sa podáva v čase, keď ešte lehota (aj predĺžená) neuplynula.

25 %

udaňovníkaspríjmamizpríležitostnejpoľnohospodárskejvýroby,lesnéhoavodnéhohospodárstva [§ 8 ods. 1 písm. a) ZDP], najviac do výšky 5 040 eur za rok

§8ods.9zákonaoZDP:Akdaňovníkpripríjmochzpríležitostnejpoľnohospodárskejvýroby,lesnéhoavodnéhohospodárstva[§8odsek1písm.a)]neuplatnívýdavkypreukázateľnevynaloženénadosiahnutiepríjmu,môžeuplatniťvýdavkyvovýške25%ztýchto príjmov najviac do výšky 5 040 eur ročne.

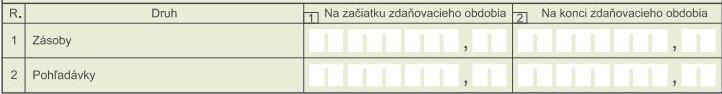

Daňová evidencia (§ 6 ods. 11) sa vedie o:

a)príjmochvčasovomsledevčlenenípotrebnomnazisteniezákladudane(čiastkového základudane)vrátaneprijatýchdokladov,ktoréspĺňajúnáležitostiúčtovnýchdokladov,

b)daňovýchvýdavkochvčasovomsledevčlenenípotrebnomnazisteniezákladudane (čiastkovéhozákladudane)vrátanevydanýchdokladov,ktoréspĺňajúnáležitostiúčtovných dokladov,

c)hmotnommajetkuanehmotnommajetkuzaradenomdoobchodnéhomajetku[§2 písm. m)],

d)zásobách a pohľadávkach, e)záväzkoch.

Tabuľkač.1adaňovéhopriznaniatypuB(daňováevidenciapodľa§6ods.11ZDP):

AkjefyzickáosobaajplatiteľDPH,potomokremtejtoevidenciejepovinnáviesťnavyšeaj evidenciuDPH,keďžemusídodržiavaťustanoveniazákonač.222/2004Z.z.odanizpridanejhodnotyvzneníneskoršíchpredpisov(konkrétne§70hovoríovedenízáznamov u platiteľa DPH).

Súčasťoupríjmovuvádzanýchvdaňovejevidenciisúvšetkypeňažnéajnepeňažnépríjmy,pričomvšakzákladdaneztýchtodruhovpríjmovovplyvnialenzdaniteľnépríjmy(príjmy,ktorésúpredmetomdaneaniesúoddaneoslobodenéanipodľazákonaodanizpríjmov a ani podľa medzinárodnej zmluvy).

Zároveňplatí,ževdaňovejevidenciisaevidujúlendaňovévýdavkyspĺňajúcepodmienky daňovejuznateľnostivymedzenévustanoveniach§2písm.i)a§19ods.1zákona(výdavkyupravenéustanovením§21zákonaniesúdaňovýmivýdavkamianeuvádzajúsavdaňovejevidencii).Hocivdaňovejevidenciipodľa§6ods.11zákonaoZDPmajúbyťlendaňovouznanévýdavky,pridotáciáchPrvápomocodministerstvapráce(kedynastáva

Daňové priznanie k dani z príjmov fyzickej osoby typ B za rok 2022

oslobodeniepríjmupodľa§9zákonaoZDP)platíšpecifikum.Keďže podnikateľmusízdaňovýchvýdavkovvylúčiťvýdavkyhradenézoslobodenéhoposkytnutéhoplnenia,finančná správaodporúčavedenieevidencieotýchtovylúčenýchvýdavkochvrátanepreukazných dokladov.Jetozdôvodupreukázateľnostifaktu,žeposkytnutýpríspevokdaňovníkpoužil naúhradudeklarovanýchvýdavkov.Jetotižnutnétovedieťvbudúcnostipreukázať.

Príkladč.7:Špecifickásituácia–vedenievýdavkovvylúčenýchzozákladudaneprioslobodených dotáciách

Predpokladajme,žepodnikateľdostaloslobodenú dotáciu„Prvápomoc“(opatrenieč.2)vsume 900eur.Prijatýpríjemjevsúlades§9ods.2písm.d)ZDPoslobodenýoddane,daňovníkhovdaňovej evidenciipodľa§6ods.11ZDPzaevidovalakopríjemnezahrnovanýdozákladudane.Vpriebehuroku 2022deklarovalrôznevýdavkyvovýške11000 €,pričomichuhrádzalzosvojichzdaniteľnýchpríjmov, resp.zúveruodbanky.Poskytnutú(oslobodenú)dotáciu„Prvápomoc“použilafyzickáosoba,podnikateľ,naúhradupoistnéhoapríspevkovnazdravotnéasociálnepoisteniesplatnýchvdecembri2022 vovýške240 € aúhradusplátkypodnikateľskéhoúveruvovýške150 €,zčoho130 € bolasplátkaistiny a20 € boliúroky.Zvyšokposkytnutéhopríspevkubolpoužitýnaosobnúpotrebu.Žiadneinévýdavky vsúvislostisosvojímpodnikanímpoprijatíoslobodenéhoplneniadaňovníkneuhradil.

Podnikateľvýdavkyvovýške260 € (poistnéapríspevkynazdravotnéasociálnepoistenievhodnote240 € aúrokvsume20 €),ktoréuhradilzprijatéhooslobodenéhoplneniaaktoré,akbyichneuhrádzalzoslobodenéhoplnenia,bybolidaňovýmivýdavkami,nezahrniedodaňovýchvýdavkov.Takistosazadaňovývýdavoknepovažujeanisplátkaistinyvsume130 €,pretoženiejedaňovýmvýdavkombezohľadunato,zakýchzdrojovje uhrádzaná[niejetotižpredmetomdanepodľa§3ods.2písm.b)zákonaoZDP].PodľavyjadreniaFRSRsamá zdaňovýchvýdavkovvylúčiťajhodnotavýdavkovzaevidovanýchdodaňovýchvýdavkovdoprijatiapríspevku vrámciprojektuPrvápomoc+podľaopatreniač.2vovýškerozdielumedziprijatýmoslobodenýmplnením(900 eur)asumouvýdavkov,ktorýchúhradarealizovanázoslobodenéhoplneniasúvisísjehopodnikaním,t.j.výške 510 € (900 € -260 € -130 €).Tietonedaňovévýdavkybysamalitiežzaevidovaťvdaňovejevidencii,abyichvedelpodnikateľpriprípadnejkontrolepreukázať.Účelomtohtovyjadreniajedocieliťneutrálnyzákladdane.

FRSRvydalakoslobodenýmdotáciámprefyzickéosobyusmernenie,ktoréjeajvroku 2023 platné, je možné ho nájsť na portáli:

Zložka: Metodické usmernenia, podoblasť: Priame dane a účtovníctvo

Tabuľkač.1bdaňovéhopriznaniatypuB(daňováevidenciapodľa§6ods.10–paušálne výdavky):

Daňováevidencia(všeobecne)nemápredpísanúžiadnuformu,rozhodujeonejdaňovník.Musísauchovávaťpodobu,vktorejzanikneprávodaňvyrubiťalebododatočnevyrubiťpodľa§69zákonač.563/2009Z.z.osprávedaní(daňovýporiadok)vzneníneskoršíchpredpisov.Následnevdaňovompriznanívyplnítabuľkuč.1aaleboč.1bpodľaobsahovejnáplne.Daňovníkmôžeuplatniťpaušálnevýdavkypodľa§6ods.10,aleaj preukázateľne zaplatené poistné.

Do(čiastkového)základudanezpríjmovpodľa§8ods.1písm.a)ZDP–t.j.zpríjmov zpríležitostnýchčinnostívrátanepríjmovzpríležitostnejpoľnohospodárskejvýroby,lesnéhoavodnéhohospodárstvaazpríležitostnéhoprenájmuhnuteľnýchvecísazahŕňa zdaniteľnýpríjemzníženýopreukázateľnévýdavkyvynaloženénajehodosiahnutie.Ak súvýdavkyvyššieakopríjem,narozdielsaneprihliada.Toznamená,žepripríjmezpríležitostnejčinnostisavýdavkymôžuuplatniťnajviacdovýškypríjmu(niejemožnéztohto príjmu vykázať stratu).

Špecifickúskupinutvoriapríjmyzpríležitostnejpoľnohospodárskejvýroby,lesnéhoavodnéhohospodárstva(aknejdeosamostatnehospodáriacehoroľníka,ktorýjedefinovaný v§6).Pritýchtopríjmochjemožnéuplatniťajpaušálnevýdavkyvovýške25%ztýchto príjmov,najviacvšakdovýšky5040eurročne,aksafyzickáosobanerozhodneuplatniťskutočnépreukázateľnévýdavky.Zároveňplatí,žezákladdaneznižujeajpoistné nazdravotnépoistenie,ktoréboldaňovníkpovinnýzaplatiťzpríjmovzpríležitostných činností.

Upozorňujemenasituáciuvoväzbenaoslobodenietýchtopríjmovdovýšky500eur[podľa§9ods.1písm.g)zákonaodanizpríjmov].Vtedyplatí,žedozákladudanezahrnie ibapríjmynaduvedenúsumu.Preukázateľnévýdavkykpríjmomzahrnovanýmdozákladudanezistiarovnakýmpomerom,akojepomerpríjmovzahrnovanýchdozákladudane kcelkovýmpríjmom.Pripaušálnychvýdavkochsapočíta25%zosumyzdaniteľnéhopríjmu (po oslobodení vo výške 500 eur).

Príklad č. 9: Daňovník s príjmami z príležitostnej poľnohospodárskej výroby

DaňovníčkaAnnaZacharovábolacelýrokzamestnaná.Dosiahlapríjmyzozamestnaniavúhrnnej výške13200eur.Reálnezinkasovalaajpríjemzpríležitostnejpoľnohospodárskejvýrobyvovýške 1200eur(predajzeleninysusedom,pričomnejdeopríjemsamostatnehospodáriacehoroľníka).Daňovníčkaviepreukázaťskutočnépreukázateľnévýdavkynadosiahnutietohtopríjmuvsume200eur. Vpodstatemádvealternatívy,atouplatniťbuďpreukázateľné,alebopaušálnevýdavky.Zohľadnísa ajoslobodenie500eurpodľa§9ods.1písm.g)ZDP.Vyplácajúcastrananebolpodnikateľskýsubjekt (ale susedia z dediny).

PaniZacharovázahrniedozdaniteľnýchpríjmovzpríležitostnejpoľnohospodárskejvýrobysumu700eur (1200-500),pretože500eurjesumaoslobodenáoddane.DaňovníčkajepovinnápodaťdaňovépriznanietypuBzarok2022,kdeokrempríjmovzozamestnania(nazákladepotvrdeniaodzamestnávateľa) uvedieajzdaniteľnýpríjemzpredajapoľnohospodárskychproduktovvhodnote700eur.Hocidosiahla preukázateľnévýdavky200eur,nemôžusauplatniťvplnejsume.Vyčíslisapomer700/1200x200= 116,67 eura.

Priuplatnenískutočnýchpreukázateľnýchvýdavkovtedavykážečiastkovýzákladdanezpríjmovzpríležitostnej poľnohospodárskej výroby vo výške 583,33 eura (700 - 116,67).

AksapaniZacharovározhodne,uplatnípaušálnevýdavkyvovýške25%zúhrnuzdaniteľnýchpríjmov zpríležitostnejpoľnohospodárskejvýroby,potomhodnotapaušálnychvýdavkovpredstavujesumu 175 eur (25 % zo 700 eur). Základ dane by bol vo výške 700 - 175 = 525 eur.

Možnovyvodiťzáver,ževýhodnejšiajealternatívauplatneniapaušálnychvýdavkov,kedydosiahladaňovníčka nižší základ dane.

účtovníctva

Fyzickáosobadeklarujúcapríjmypodľa§6zákona,ktorájeúčtovnoujednotkou,nemôže podľa§16ods.9zákonaoúčtovníctveotváraťuzavretéúčtovnéknihy,zdôvodu,ženemáobdobieschvaľovaniaúčtovnejzávierky.Zuvedenéhodôvoduplatí,žeúčtovnázávierkafyzickejosobyjezostavenáataktiežajschválenápripojenímpodpisovéhozáznamukjednotlivýmsúčastiamúčtovnejzávierky.Nemôžeuzatvorenéúčtovnéknihyopätovne otvoriť (§ 16 ods. 10 zákona o účtovníctve).

Účtovnázávierkavsústavejednoduchéhoúčtovníctvaokremvšeobecnýchnáležitostí obsahuje tieto súčasti: – výkaz o príjmoch a výdavkoch, – výkaz o majetku a záväzkoch.

Podáva sa do lehoty na podanie daňového priznania (§ 49 ods. 11 ZDP).

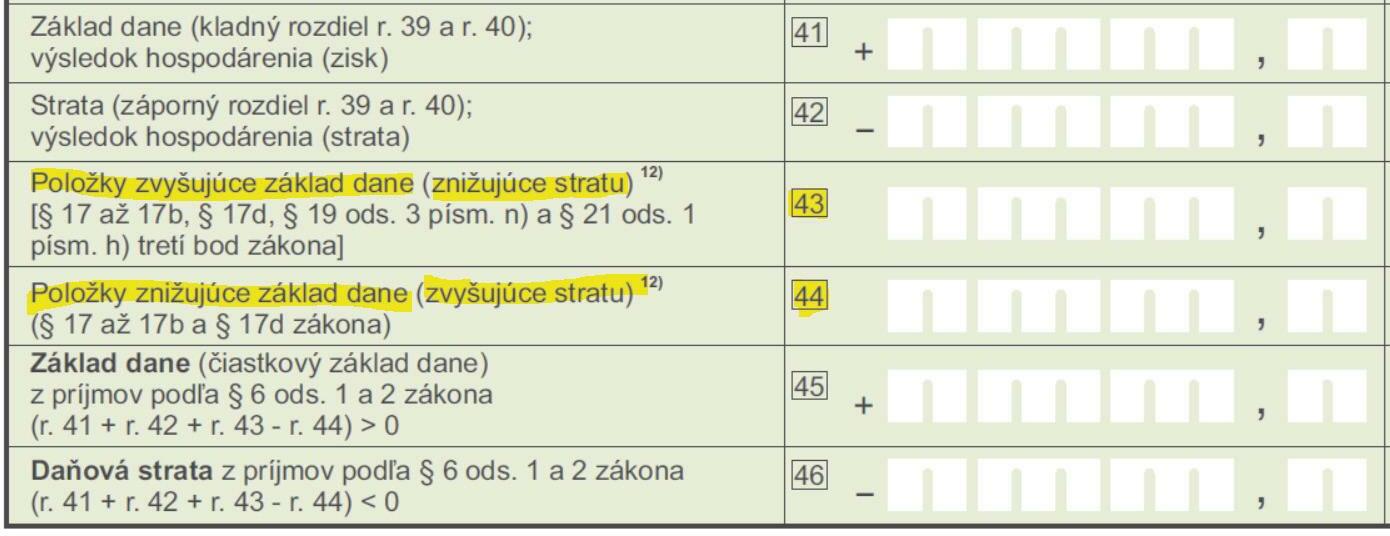

Uzávierkovéoperáciesaúčtujúvpeňažnomdenníku.Totoúčtovníctvojehotovostne orientované(nazákladdanevplývajúzinkasovanézdaniteľnépríjmyvroku2022ataktiež preukázateľnévýdavkyvintenciáchzákonaodanizpríjmov).Neriešiasanákladyavýnosy(ktorévznikajúbezohľadunaúhradu)takakojetovpodvojnomúčtovníctve.Daňovník, ktorýopríjmochpodľa§6zákonaúčtujevsústavejednoduchéhoúčtovníctvavnadväznostina§8ods.4postupovJÚ,vrámciuzávierkovýchúčtovnýchoperáciíupravujevšetkyuhradenépríjmyavýdavkyzaúčtovanévpeňažnomdenníkuopríjmy,resp.výdavky, ktorésanezahrnujúdozákladudanezpríjmovalebosazahrnúdozákladudanevovýške avzdaňovacomobdobívsúladesustanoveniamizákona(položkyzvyšujúceaznižujúce príjmyavýdavky),apretotakýtodaňovníkužriadky43,44,63ani64daňovéhopriznania typ B nevypĺňa, s výnimkou niektorých špecifických prípadov.

Špecifikásútie,žefyzickáosobavyplnípredmetnériadky,lenaksapodávadodatočné daňovépriznaniealeboaksapodávadaňovépriznanieposkončenípodnikaniaaleboinej

samostatnejzárobkovejčinnostialeboprenájmuapostupujesapodľa§32ods.12zákona, okrem pripočítateľných položiek, ktoré súvisia s úpravami ustanovenými v:

– § 17 ods. 19 písm. h) – sponzorské u sponzora v športe,

– §17ods.34a35–nadlimitnéautomobily(vstupnácenarovnáalebovyššia48000eur),

– § 19 ods. 3 písm. n) – nepovinné členské príspevky,

– § 21 ods. 1 písm. h) treťom bode zákona – alkoholické nápoje.

Tietosazohľadniaažpostanovenízákladudane(výškazákladudanejetotižkľúčovápre posúdenieuznateľnostidaňovéhovýdavkuvtýchtoprípadoch).Pripočítateľnépoložky (vužzmienenýchštyrochvyššieuvedenýchbodoch)sauvádzajúvr.43a63daňového priznania.Odpočítateľnápoložkypodľa§17ods.37zákona(praktickévyučovaniažiakov na základe učebnej zmluvy) sa zas vykáže v r. 44 a 64 daňového priznania.

Riadky 43 + 44 sú pre základ dane podľa § 6 ods. 1 a ods. 2 ZDP.

Riadky 63 + 64 sú pre základ dane podľa § 6 ods. 3 a ods. 4 ZDP.

Tabuľka: Časť daňového priznania s riadkami 43 + 44

Otázka č. 3

Prečosataktooddelenenaosobitnýchriadkochvykazujúprípadypodľavyššieuvedenýchinštitútov zákonaodanizpríjmovnapr.nariadkoch43a44upodnikateľovsaktívnymipríjmamiaupasívnych príjmochnariadku63a64daňovéhopriznania?Jemožnéuviesťkonkrétnepríkladyvpraxi?Jevzákoneodanizpríjmovvôbectentopostupstanovenýalebovyplývalenzpoučeniakvyplneniudaňového priznania?

Východiskovýmparagrafomje§17ods.38zákonaodanizpríjmov,ktorýpredmetnúskutočnosťbližšieupravuje. Podľa tohto ustanovenia sa vyčísľuje základ dane v dvoch krokoch:

a)rozdielpríjmovavýdavkovudaňovníkaúčtujúcehovsústaveJÚ(vrátanedaňovejevidenciepodľa§6 ods. 11 ZDP) sa upraví na základ dane podľa jednotlivých ustanovení § 17 – § 29 ZDP,

b)následnetaktovyčíslenýzákladdanesaupravíešteoddeleneotiepoložky,ktorésúlimitovanévýškou vykázaného základu dane.

Pripočítateľnou položkou k ZD je:

1.sumasponzorskéhopríspevku,aknevykázalzákladdane–§17ods.19písm.h)ZDP;pričomposkytnutý sponzorskýpríspevokjepripočítateľnoupoložkoukzákladudane,aksponzornevykázalzákladdane(t.j. aspoň 1 euro);

ukončenieuplatňovaniaosobitnéhospôsobuzahrnovaniakurzovýchrozdielovdozákladu dane podľa § 17 ods. 17 ZDP, – daňovníksobmedzenoudaňovoupovinnosťou(nerezident)podľa§2písm.e)tretieho bodu ZDP a podľa príslušného článku zmluvy o zamedzení dvojitého zdanenia, – ekonomické,personálnealeboinéprepojeniepodľa§2písm.n)ZDPsozávislými osobami, – uplatnenie oslobodenia podľa § 13a alebo § 13b ZDP, – mikrodaňovník podľa § 2 písm. w) ZDP.

Mikrodaňovník

Vsúladesdefinícioumikrodaňovníkauvedenouv§2písm.w)ZDPjemikrodaňovníkom ajdaňovník,ktorýjeprávnickouosobou,ktoréhozdaniteľnépríjmy(výnosy)zazdaňovacieobdobieneprevyšujúsumu49790 € ustanovenúv§4ods.1zákonač.222/2004Z.z. vz.n.p. Viackvymedzeniuzdaniteľnýchpríjmov(výnosov)jeuvedenépririadku560daňového priznania.

Mikrodaňovníkomniejedaňovník,ktorýsícespĺňapodmienkudosiahnutiazdaniteľných príjmov (výnosov) do 49 790 € vrátane, avšak:

– jezávislouosoboupodľa§2písm.n)ažr)ZDParealizujekontrolovanútransakciuza toto zdaňovacie obdobie, – bolnaňhovyhlásenýkonkurz,vstúpildolikvidáciealebomubolpovolenýsplátkový kalendár, – jehozdaňovacieobdobiejekratšieako12posebenasledujúcichkalendárnychmesiacov okrem daňovníka, ktorý má kratšie zdaňovacie obdobie z dôvodu úmrtia.

Viac ku kontrolovanej transakcii je uvedené pri riadku 110 daňového priznania.

Poznámka:

Podľa§52zzbods.1ZDPdaňovníkmôžepostaveniemikrodaňovníkapodľa§2písm.w)ZDPnadobudnúťprvýkrát za zdaňovacie obdobie začínajúce najskôr 1. 1. 2021.

Daňovník,ktorýjemikrodaňovníkom,mámožnosťvýhodnejšieodpisovaťhmotnýmajetok zaradenývodpisovejskupine0až4,odpočítavaťdaňovústratupodľa§30ZDPaždo výškyvykázanéhozákladudaneamožnosťtvoriťdaňovéopravnépoložkyknepremlčaným pohľadávkam podľa § 20 ods. 23 ZDP v súlade s účtovníctvom.

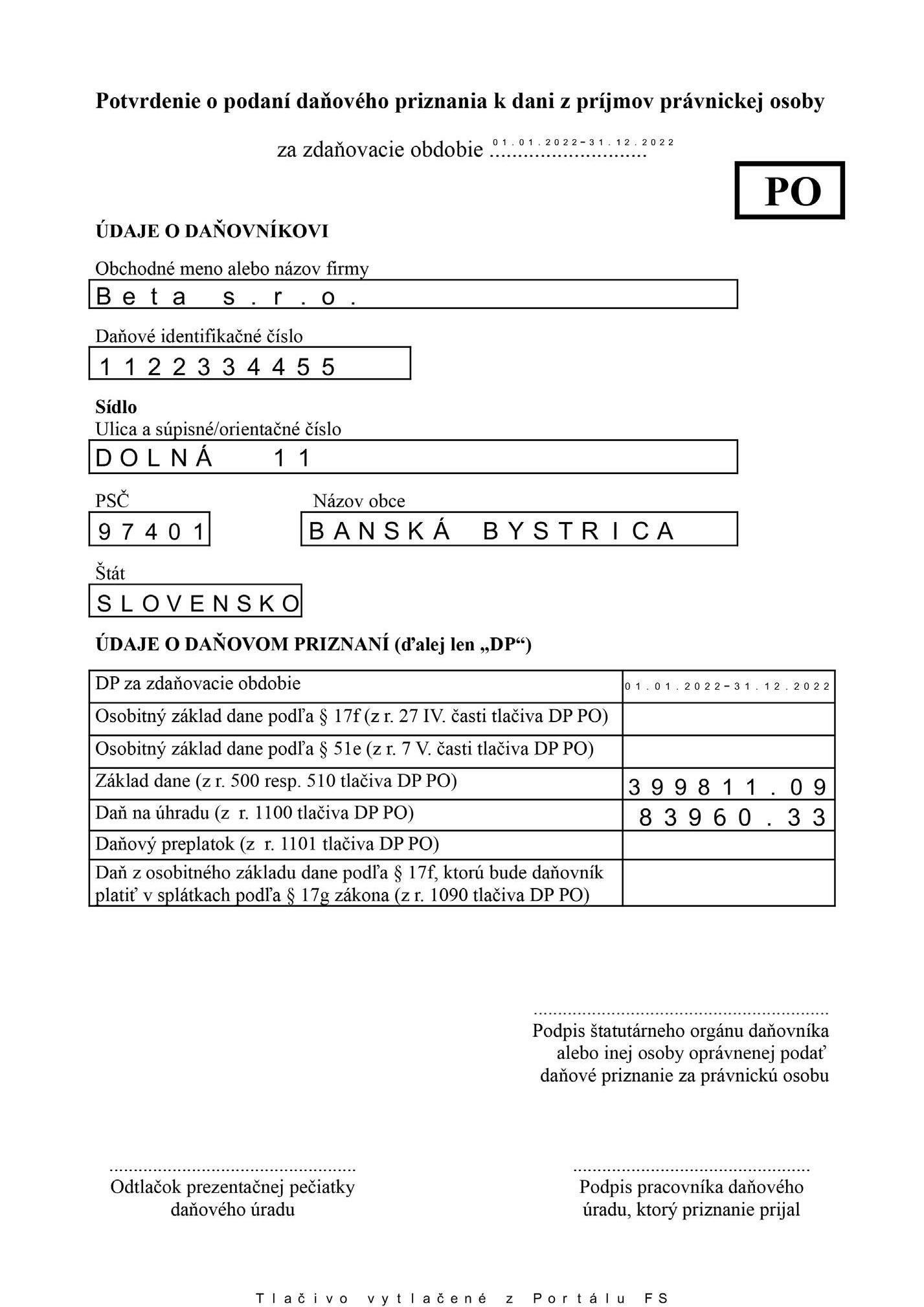

Daňovník,ktorýnemánaúzemíSRsídloamánatomtoúzemíumiestnenústáluprevádzkareň,vypĺňariadky13až17.Základnéúdajeospoločnosti,prektorúbudemevypĺňať daňové priznanie:

SpoločnosťBETA,s.r.o.(ďalejlen„spoločnosť“),vzniklavroku2018,jerezidentom Slovenskejrepubliky,uplatňujezdaňovacieobdobiekalendárnyrok,jeplatiteľom DPH.

Sídlo spoločnosti: Dolná 11, 974 01 Banská Bystrica

DIČ: 1122334455 166

IČO: 11111111

Právna forma: 112

SK NACE: 30.12.0 Stavba rekreačných a športových člnov

Prípady,ktorévzniklispoločnostivroku2022amôžumaťvplyvnaúpravuvýsledkuhospodáreniaprijehotransformáciinazákladdane,súuvedenépodľajednotlivýchriadkov daňového priznania.

Tátočasťslúžinazisteniezákladudaneaurčenievýslednéhovzťahukštátnemurozpočtu.

• Riadok 100

Daňovníkúčtujúcivsústavepodvojnéhoúčtovníctva prizisťovanízákladudanealebodaňovejstratyvychádzazvýsledkuhospodárenia.Vriadku100uvádzavýsledokhospodáreniapredzdanením(ziskalebostratu)zistenývúčtovníctve.Kriadku100daňovník účtujúcivsústavepodvojnéhoúčtovníctvavyplní tabuľkuF–Doplňujúceúdaje. Rozdiel riadku1(súčetvýnosovzhospodárskejčinnostiazfinančnejčinnosti)ariadku2(súčet nákladovnahospodárskučinnosťafinančnúčinnosť)uvádzavriadku3(výsledokhospodáreniazaúčtovnéobdobiepredzdanením),tentoúdajjetotožnýsúdajomvriadku100.

Tútotabuľkuvypĺňaajdaňovníksobmedzenoudaňovoupovinnosťou[§2písm.e)tretí bodZDP],ktorýprizisťovanízákladudanealebodaňovejstratystálejprevádzkarnevychádzazvýsledkuhospodáreniazistenéhovúčtovníctvepodľa§17ods.1písm.b)ZDP.

Daňovníkúčtujúcivsústavejednoduchéhoúčtovníctva uvádzavriadku100rozdiel medzi príjmami a výdavkami (kladný alebo záporný).

Akjevýsledkomhospodáreniaziskaleboakjerozdielmedzipríjmamiavýdavkamikladný,riadok100saoznačíznamienkomplus(+).Akjevýsledkomhospodáreniastrataaleboakjerozdielmedzipríjmamiavýdavkamizáporný,riadok100saoznačíznamienkom mínus (-).

Daňovníkvykazujúcivýsledokhospodáreniapodľamedzinárodnýchštandardov prefinančnévýkazníctvo uvádzavriadku100výsledokhospodáreniaupravenýpodľa § 17 ods. 1 písm. c) ZDP (riadok 3 tabuľky G2 alebo riadok 4 tabuľky G3).

TabuľkuG1–Výsledokhospodáreniavykázanývindividuálnejúčtovnejzávierkepodľamedzinárodnýchštandardovprefinančnévýkazníctvo vypĺňakaždýdaňovník,ktorývykazujevýsledokhospodáreniavindividuálnejúčtovnejzávierkepodľamedzinárodnýchštandardovprefinančnévýkazníctvopodľa§17azákonaoúčtovníctveazákladdane podľa§17ods.1písm.c)ZDP.Vriadku1takýtodaňovníkuvádzaprevádzkovévýnosyafinančnévýnosypodľanariadeniaEurópskehoparlamentuaRady(ES)č.1606/2002 z19.7.2002ouplatňovanímedzinárodnýchúčtovnýchnoriemvplatnomznení.Vriadku2 uvádzaprevádzkovénákladyafinančnénákladyvzmyslevyššieuvedenéhonariadenia. Vriadku3uvádzavýsledokhospodáreniavykázanývindividuálnejúčtovnejzávierkepodľa medzinárodnýchštandardovprefinančnévýkazníctvo.

TabuľkuG2–Výsledokhospodáreniavykázanýpodľaevidencievrozsahuaspôsobomustanovenýmpresústavupodvojnéhoúčtovníctvapodľa§4ods.2zákona oúčtovníctve vypĺňadaňovník,ktorývykazujevýsledokhospodáreniavindividuálnejúčtovnejzávierkepodľamedzinárodnýchštandardovprefinančnévýkazníctvopodľa§17a zákonaoúčtovníctveaprizisťovanízákladudanevychádzazvýsledkuhospodárenia, ktorýbyvyčíslil,akbyúčtovalvsústavepodvojnéhoúčtovníctvavsúlades§4ods.2zákona o účtovníctve.

Vriadku1uvádzasúčetvýnosovzhospodárskejčinnostiazfinančnejčinnosti,vriadku2 uvádzasúčetnákladovnahospodárskučinnosťafinančnúčinnosťavriadku3uvádzavýsledokhospodáreniavykázanýpodľaevidencievrozsahuaspôsobomustanovenýmpre sústavupodvojnéhoúčtovníctvapodľa§4ods.2zákonaoúčtovníctve.Tentodaňovník nevypĺňa tabuľku F.

DaňovníkvyplňujúcitabuľkuG2predkladáakoprílohudaňovéhopriznaniaevidenciu vrozsahuúčtovnejzávierky,zktorejbysavyčíslilvýsledokhospodárenia,akbydaňovník účtovalpodľaopatrenívydanýchMinisterstvomfinanciíSRpodľa§4ods.2zákonaoúčtovníctve,napr.prebanky,poisťovne,správcovskéspoločnostiapod.okrempoznámok. Daňovník–obchodnáspoločnosťpodľa§17aods. 2a3zákonaoúčtovníctvepredkladá evidenciuvrozsahuúčtovnejzávierkypodľaopatreniavydanéhoMinisterstvomfinancií SRpodľa§4ods.2zákonaoúčtovníctvevzávislostiodtoho,doktorejveľkostnejskupiny by sa podľa § 2 ods. 5 až 8 zákona o účtovníctve zatriedila okrem poznámok.

TabuľkuG3–Úpravavýsledkuhospodáreniavykázanéhovindividuálnejúčtovnej závierkepodľamedzinárodnýchštandardovprefinančnévýkazníctvo vypĺňadaňovník,ktorývykazujevýsledokhospodáreniavindividuálnejúčtovnejzávierkepodľamedzinárodnýchštandardovprefinančnévýkazníctvopodľa§17azákonaoúčtovníctveaupravujetentovýsledokhospodáreniapodľaopatreniaMinisterstvafinanciíSRz15.februára 2006č.MF/011053/2006-72vzneníopatreniaMinisterstvafinanciíSlovenskejrepubliky z19.decembra2006č.MF/026217/2006-72aopatreniaMinisterstvafinanciíSRzo 16. februára 2015 č. MF/006689/2015-721.

Vriadku1uvádzavýsledokhospodáreniazpokračujúcichčinnostípredzdanenímavýsledokhospodáreniazukončenýchčinnostípredzdanenímvykázanývindividuálnejúčtovnejzávierkepodľamedzinárodnýchštandardovprefinančnévýkazníctvo,vriadku2 uvádzapoložkyzvyšujúcevýsledokhospodáreniapodľavyššiecitovanéhoopatrenia, vriadku3uvádzapoložkyznižujúcevýsledokhospodáreniaavriadku4upravenývýsledok hospodárenia.

AkoprílohudaňovéhopriznaniapredkladádaňovníkvyplňujúcitabuľkuG3prehľadúprav vykonanýchpodľacitovanéhoopatreniazvýsledkuhospodáreniavykázanéhopodľamedzinárodnýchštandardovprefinančnévýkazníctvonaupravenývýsledokhospodárenia.

Daňovníknezaloženýalebonezriadenýnapodnikanie,ktorýúčtujevsústavepodvojnéhoúčtovníctva, uvádzavriadku100výsledokhospodáreniavúhrnezhlavnej nezdaňovanej a zdaňovanej (podnikateľskej) činnosti uvedený v riadku 1 tabuľky C1.

Naúčelyzákonač.595/2003Z.z.odanizpríjmovvz.n.p.(ďalejlen „ZDP“)sarozpočtovéapríspevkovéorganizáciepovažujúzadaňovníkovnezaloženýchalebonezriadenýchnapodnikanie.Títodaňovníci predstavujúsamostatnúskupinudaňovníkov,ktorívzhľadomnavykonávanieosobitnýchúlohmajúoprotiinýmdaňovníkomodlišnestanovenýspôsobzdaňovania príjmov,vymedzeniepredmetudane,uplatňovaniedaňovýchvýdavkovavýnimky z povinnosti podania daňového priznania za zdaňovacie obdobie.

Povinnosťpodaniadaňovéhopriznaniakdanizpríjmovprávnickýchosôb(ďalejlen„daňové priznanie“) vymedzujú 2 osobitné predpisy: – zákonč.563/2009Z.z.osprávedaní(daňovýporiadok) aozmeneadoplneníniektorýchzákonovvzneníneskoršíchpredpisov(ďalejlen„daňovýporiadok“),ktorý upravujenapr.spôsobpodaniadaňovéhopriznania,spôsoburčeniavzorutlačivadaňového priznania a typy daňového priznania,

– ZDP, ktorýupravujepovinnosťpodaniadaňovéhopriznania,lehotynajehopodanie a platenie dane.

Vsúlades§15daňovéhoporiadkujedaňovépriznaniepovinnýpodaťkaždý,komutáto povinnosťvyplývazosobitnýchpredpisov,aleboten,kohonatosprávcadanevyzve.

VprípadedaňovéhopriznaniakdanizpríjmomjetýmtoosobitnýmpredpisomZDP.Podľa §41ods.1ZDPjedaňovépriznaniepovinnápodaťkaždáprávnickáosobabezohľadu nato,čivykonávalasvojučinnosť,dosiahlaúčtovnýziskalebostratualebodosahovala príjmy,atozapredpokladu,žeideoprávnickúosobu,ktorámánaúzemíSRsvojesídlo alebo miesto svojho skutočného vedenia.

Daňovépriznanieprávnickáosobapodávazapríslušnézdaňovacieobdobie.Subjektyverejnejsprávy,kuktorýmpatriaajrozpočtovéapríspevkovéorganizácie,môžumaťúčtovnéaj daňovéobdobieibakalendárnyrok,t.j.obdobieplynúceod1.1.do31.12.príslušnéhoroka.

Povinnosťpodaniadaňovéhopriznaniakdanizpríjmovpodľa§41ods.1ZDPsavzťahuje ajnarozpočtovéapríspevkovéorganizácie,avšakZDPvymedzujesituácie,kedytítodaňovníciniesúpovinnípodaťdaňovépriznanie. Rozpočtovéapríspevkovéorganizácie nemusiapodaťdaňovépriznanie,ak vpríslušnomzdaňovacomobdobídosahujúiba príjmy, ktoré:

– nie sú predmetom dane podľa § 12 ods. 2 a 7 ZDP,

– sú od dane oslobodené podľa § 13 ZDP,

– podliehajú zdaneniu daňou vyberanou zrážkou podľa § 43 ZDP.

Príklad č. 1

Príspevkováorganizáciavrámcisvojejhlavnejčinnostiprenajímačasťbudovy.Jepovinnáztohto dôvodu podať daňové priznanie k dani z príjmov?

PríjmyzprenájmupredstavujúprepríspevkovúorganizáciupodľaZDPzdaniteľnépríjmybezohľadunato,či saprenájomuskutočňujevhlavnejalebopodnikateľskejčinnosti.Príspevkováorganizáciasiktomutopríjmu môžeuplatniťvýdavkysúvisiacesprenájmomdodaňovýchvýdavkovzapodmienokstanovenýchvZDP. Vzhľadomnato,žepríjemzprenájmujezdaniteľnýmpríjmomanespĺňapodmienkyprenepodaniedaňového priznaniakdanizpríjmovpodľa§41ods.1ZDP,jepríspevkováorganizáciapovinnápodaťtotodaňovépriznanie.

Príklad č. 2

Rozpočtováorganizáciavroku2022predalanepotrebnýmajetok.Jetakýtopríjemprerozpočtovúorganizáciu predmetom dane a je z tohto dôvodu povinná podať daňové priznanie?

Príjemzpredajamajetkujeprerozpočtovúorganizáciuvždypredmetomdane.ZDPtakýtopríjempriamovymedzujev§12ods.2ZDP.Avšakvprípaderozpočtovejorganizáciejetakýtopríjemoslobodenýoddane zpríjmovpodľa§13ZDP.Vzhľadomnato,žepríjemzpredajamajetkujeoslobodenýmpríjmompodľa§13 ods.1písm.b)ZDP,zdôvodudosiahnutiatohtopríjmurozpočtováorganizácianiejepovinnápodaťdaňové priznanie k dani z príjmov právnickej osoby.

Akrozpočtovejapríspevkovejorganizáciivyplyniepovinnosťpodaniadaňovéhopriznaniazapredchádzajúcezdaňovacieobdobie,jepovinnátakurobiťvlehotepodľa §49 ods.2ZDP,atodo3kalendárnychmesiacovpouplynutízdaňovaciehoobdobia.Za zdaňovacieobdobie2022 jevšeobecnálehotanapodaniedaňovéhopriznaniastanovenána piatok31.marca2022, aksidaňovníknepredĺžilehotunapodaniedaňovéhopriznania podľa § 49 ods. 3 ZDP.

Vsúlades§49ods.3ZDPmádaňovníkmožnosťvyužiťpredĺženielehotynapodaniedaňovéhopriznania.Predĺžiťlehotusipríspevkováaleborozpočtováorganizáciamôžena základeoznámeniapodanéhosprávcovidanevzávislostiodzákonomstanovenýchpodmienok.

Vprípadepredĺženialehotynapodaniedaňovéhopriznanianazákladeoznámeniajedaňovníkpovinnýtotooznámeniepodaťpríslušnémusprávcovidanedouplynutialehotyna podanie daňového priznania, pričom daňovník si môže predĺžiť túto lehotu najviac o:

3celékalendárnemesiace –vtomtoprípadedaňovníknemusíuvádzaťdôvod predĺženia,lenjepovinnývoznámeníuviesťnovúlehotu,ktoroujekonieckalendárneho mesiaca, v ktorom podá daňové priznanie,

6celýchkalendárnychmesiacov, aksúčasťoupríjmovsúzdaniteľnépríjmyplynúce zozdrojovvzahraničí,pričomvoznámenídaňovníkuvedieskutočnosťopríjmochplynúcichzozdrojovvzahraničíanovúlehotu,ktoroujekonieckalendárnehomesiaca, vktorompodádaňovépriznanie.Preúčelypredĺženialehotynapodaniedaňového