98

Podvojné účetnictví 2024

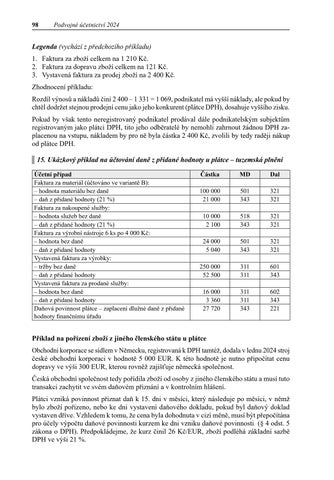

Legenda (vychází z předchozího příkladu) 1. Faktura za zboží celkem na 1 210 Kč. 2. Faktura za dopravu zboží celkem na 121 Kč. 3. Vystavená faktura za prodej zboží na 2 400 Kč. Zhodnocení příkladu: Rozdíl výnosů a nákladů činí 2 400 – 1 331 = 1 069, podnikatel má vyšší náklady, ale pokud by chtěl dodržet stejnou prodejní cenu jako jeho konkurent (plátce DPH), dosahuje vyššího zisku. Pokud by však tento neregistrovaný podnikatel prodával dále podnikatelským subjektům registrovaným jako plátci DPH, tito jeho odběratelé by nemohli zahrnout žádnou DPH zaplacenou na vstupu, nákladem by pro ně byla částka 2 400 Kč, zvolili by tedy raději nákup od plátce DPH. ▌15. Ukázkový příklad na účtování daně z přidané hodnoty u plátce – tuzemská plnění Účetní případ Faktura za materiál (účtováno ve variantě B): – hodnota materiálu bez daně – daň z přidané hodnoty (21 %) Faktura za nakoupené služby: – hodnota služeb bez daně – daň z přidané hodnoty (21 %) Faktura za výrobní nástroje 6 ks po 4 000 Kč: – hodnota bez daně – daň z přidané hodnoty Vystavená faktura za výrobky: – tržby bez daně – daň z přidané hodnoty Vystavená faktura za prodané služby: – hodnota bez daně – daň z přidané hodnoty Daňová povinnost plátce – zaplacení dlužné daně z přidané hodnoty finančnímu úřadu

Částka

MD

Dal

100 000 21 000

501 343

321 321

10 000 2 100

518 343

321 321

24 000 5 040

501 343

321 321

250 000 52 500

311 311

601 343

16 000 3 360 27 720

311 311 343

602 343 221

Příklad na pořízení zboží z jiného členského státu u plátce Obchodní korporace se sídlem v Německu, registrovaná k DPH tamtéž, dodala v lednu 2024 stroj české obchodní korporaci v hodnotě 5 000 EUR. K této hodnotě je nutno připočítat cenu dopravy ve výši 300 EUR, kterou rovněž zajišťuje německá společnost. Česká obchodní společnost tedy pořídila zboží od osoby z jiného členského státu a musí tuto transakci zachytit ve svém daňovém přiznání a v kontrolním hlášení. Plátci vzniká povinnost přiznat daň k 15. dni v měsíci, který následuje po měsíci, v němž bylo zboží pořízeno, nebo ke dni vystavení daňového dokladu, pokud byl daňový doklad vystaven dříve. Vzhledem k tomu, že cena byla dohodnuta v cizí měně, musí být přepočítána pro účely výpočtu daňové povinnosti kurzem ke dni vzniku daňové povinnosti (§ 4 odst. 5 zákona o DPH). Předpokládejme, že kurz činil 26 Kč/EUR, zboží podléhá základní sazbě DPH ve výši 21 %.