LOS MERCADOS NO COTIZADOS SE ABREN CAMINO EN LA BANCA PRIVADA ESPAÑOLA

SEGÚN EL SEGUNDO RANKING FUNDSPEOPLE DEL PATRIMONIO DE LA BANCA PRIVADA EN ACTIVOS ALTERNATIVOS ILÍQUIDOS, MÁS DE 29.000 MILLONES DE EUROS ESTÁN EN ESTOS VEHÍCULOS, UN 4,5% DEL PATRIMONIO TOTAL EN ESTAS ENTIDADES.

Con la colaboración de Allfunds ENTREVISTA MIKE GITLIN, RESPONSABLE DEL NEGOCIO DE RENTA FIJA, CAPITAL GROUP PLANIFICACIÓN LAS CARAS DE LA PLANIFICACIÓN FINANCIERA EN LA BANCA PRIVADA ASESORAMIENTO LA OFERTA DE LAS GRANDES ENTIDADES BANCARIAS EN GESTIÓN DISCRECIONAL RENTA FIJA EL ATRACTIVO DE LA RENTA FIJA DE EE.UU. VS. EL COSTE DE COBERTURA DEL DÓLAR NÚMERO 155 SEPTIEMBRE 2022

DWS Invest Top Dividend

Porque la selección de compañías que mantienen altas rentabilidades por dividendo y dividendos crecientes sostenidos, puede ser una de las bases fundamentales de una cartera exitosa, incluso en tiempos de volatilidad.

Las inversiones están sujetas a riesgos

Más información

Sólo para inversores profesionales (MiFID Directiva 2014/65/UE Anexo II).

Prohibida su distribución a inversores privados/minoristas. Este documento pretende ser una comunicación de marketing. DWS es la marca bajo la cual DWS Group GmbH & Co. KGaA y sus subsidiarias hacen negocios. Los clientes recibirán productos y/o servicios de DWS a través de una o más entidades legales identificadas en la documentación pertinente. No se puede asegurar que cualquier meta u objetivo de inversión pueda ser alcanzado. Las previsiones se basan en suposiciones, estimaciones, opiniones y modelos o análisis hipotéticos, que pueden resultar inexactos o incorrectos. Las previsiones no son un indicador fiable de los resultados futuros. Se podrá encontrar la información completa del fondo en el folleto informativo y/o DFI, al que debería adjuntarse el último informe anual auditado y el correspondiente informe semestral en caso de que éste sea más reciente que el último informe anual. Estos documentos constituyen la única base vinculante para la compra de participaciones del fondo. Si un producto financiero está expresado en una divisa diferente a la del inversor, cualquier fluctuación en el tipo de cambio puede afectar negativamente al precio o valor del producto financiero o a los ingresos derivados del mismo, por lo que el inversor asume en su totalidad el riesgo de cambio. El producto descrito en este documento puede no ser apropiado para todos los inversores y con anterioridad a cualquier operación o transacción debe seguir los pasos necesarios para asegurarse de que entiende completamente la operación y que ha realizado un estudio independiente de la adecuación de la operación a sus propios objetivos y circunstancias, incluyendo los posibles riesgos y beneficios de realizar dicha operación. Podrá obtener la información mencionada anteriormente de forma electrónica o impresa sin coste de su asesor financiero, DWS International GmbH, sucursal en España, o en la dirección www.dws.com. La empresa de inversiones puede decidir finalizar los acuerdos realizados para la comercialización de este fondo.

CRC 091584. August 2022

EDI

TO RIAL

NUEVOS RETOS PARA NUEVOS TIEMPOS

Han pasado 14 años desde aquel septiembre de 2008 en que os propusimos construir una comunidad de la gestión de activos y patrimonios. Nuestra idea era crear una plataforma donde com partir conocimientos, ayudar a las gestoras de fondos a acercar sus ideas a los inversores profesionales y facilitar a estos el encontrar los vehículos que mejor se adapten a sus necesidades. Hoy FundsPeople ayuda a conectar a más de 200.000 profesionales y es un referente en la industria de la gestión de activos del sur de Europa.

DEJAMOS ATRÁS UN

PRIMER SEMESTRE DE RENTABILIDADES NEGATIVAS, CON INTERÉS POR

LOS ACTIVOS PRIVADOS Y LA SOSTENIBILIDAD. INFLACIÓN Y CRECIMIENTO MARCARÁN EL

PASO DE UN NUEVO ESCENARIO PARA LA RENTA FIJA.

En estos 14 años hemos asistido a una transformación del negocio de gestión. Nosotros también nos hemos visto inmersos en el cambio, al pasar de ser una comunidad basada en la noticia a una plataforma de servicios de comunicación, marketing y comerciales para las gestoras, sus clientes y proveedores Esto ha supuesto en el último año importantes cambios organizativos e in corporaciones. Hemos afrontado una transformación de la organización y los procesos con el objetivo de ofreceros soluciones en sentido amplio a partir de la innovación. Para este reto hemos constituido la división de Redacción & Análisis, formada por 10 profesionales, donde las prácticas del trabajo de análisis se extienden a redacción. La principal novedad es la división de Soluciones & Innovación, donde 10 especialistas en diferentes temas y tipología de cliente se encargan de desarrollar soluciones conjuntamente con vosotros tanto para productos comerciales como para Redacción & Análisis. El área Comercial, con cuatro profesionales, tiene como misión entender vuestras necesidades, lo que nos permitirá ofreceros un servicio más adaptado. La nueva división de Data diseña una nueva propuesta de valor, aprovechando la información que genera la actividad diaria de más de 200.000 profesiona les. En definitiva, una nueva estructura que busca afrontar con vosotros los nuevos retos que se presentan por delante

Dejamos atrás un primer semestre de rentabilidades negativas y de reembolsos en los fondos en Europa, con España como excepción con unas captaciones en fondos nacionales de 6.000 millones de euros y entradas en los servicios de gestión discrecional de carteras. Septiembre aparece como un nuevo escena rio para la renta fija, un activo que, con permiso de la inflación y el crecimiento, algunos ven como principal fuente de oportunidad para los próximos años. Al tiempo, asistimos al aumento del peso de los activos privados en las carteras. También de la sostenibilidad, un activo no tan favorecido en rentabilidad este año, pero que atrae el dinero de los clientes, como vimos en la primera mitad del ejercicio cuando el patrimonio de los fondos españoles artículo 8 y 9 creció un 11%, mientras el del sector caía un 6,5%. Habrá que ver el efecto que tiene en los flujos de dinero hacia estos vehículos la reciente inclusión de la sosteni bilidad en los test de idoneidad de los clientes.

FERNÁNDEZ

Viviremos juntos todos estos temas. Muchas gracias a todos y en especial a nuestros partners y a todas las entidades que nos han apoyado estos 14 años. Esperamos seguir contando con vuestra confianza.

SEPTIEMBRE I FUNDSPEOPLE 3

GONZALO

Director, FundsPeople 155 I SEPTIEMBRE 2022

Más de 25.000 boletines electrónicos cada mañana

Más de

mundo de

Gracias a nuestros partners... ...y a todos los que nos han apoyado en estos

años

market portfolio asset management

14

200.000 profesionales del

la gestión* *Suma global de las webs según datos de Google Analytics.

SU MA RIO

TENDENCIAS

PORTADA

Los mercados no cotizados

abren camino en la banca privada española

NEGOCIO

grandes tendencias en el negocio de fondos

o recesión?

La era pos MiFID II en

¿impulso de la distribución de fondos?

PLANIFICACIÓN

Las caras de la planificación en la banca privada

MARKETING

Gestoras de patrimonio, rumbo a lo digital y a la escalabilidad

LEARNING

La importancia de la estructuración en los fondos de inversión alternativa

ASESORAMIENTO

La oferta de las grandes entidades bancarias en gestión discrecional

FUNDSTAGE

Entidades custodias: el PTI ya no es obligatorio

ENTREVISTAS

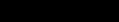

GURÚ

Gitlin

DIRECTIVO

Satrústegui

GESTOR

Bañuls

6 FUNDSPEOPLE I SEPTIEMBRE 104 98 102

58

se

64

Tres

europeo 70 ESTRATEGIAS ¿Estanflación

74 LEGISLACIÓN

España:

78

82

86

90

94

98 EL

Mike

102 EL

Santiago

104 EL

ESPAÑOL Salvador

155 I SEPTIEMBRE 2022

Nordea

nordea.es/ManténgaseCubierto

publicitario sólo para clientes profesionales, según la definición de la MiFID. Fuente (a menos que se indique lo contrario): Nordea Investment Funds S.A. Periodo considerado (a menos que se indique lo contrario): 29/01/2019 - 31/07/2022. Rendimiento calculado en función de la variación del valor del patrimonio neto, expresada en la moneda de la respectiva Clase de acciones, ingresos brutos y dividendos reinvertidos, y excluyendo la comisión de suscripción y de rescate, a fecha 31/07/2022. Las comisiones de suscripción y de rescate pueden afectar el valor del rendimiento. La rentabilidad presentada es histórica. Las rentabilidades pasadas no constituyen un indicador fiable de los resultados futuros, y los inversores podrían no recuperar la totalidad del importe invertido. El valor de su inversión puede aumentar o disminuir, y usted podría perder la totalidad o una parte del capital invertido. Si la moneda de la respectiva Clase de acciones difiere de la moneda del país donde el inversor reside, el rendimiento presentado podrá variar debido a las fluctuaciones en las cotizaciones de las diferentes divisas. Los subfondos citados forman parte de la SICAV Nordea 1, una sociedad de inversión colectiva de capital variable luxemburguesa (Société d’Investissement à Capital Variable) constituida y debidamente autorizada conforme a las leyes de Luxemburgo, de acuerdo con lo establecido en la Directiva Europea 2009/65/CE del 13 de julio de 2009, y registrada en el registro oficial de instituciones de inversión colectiva extranjeras de la CNMV bajo el número 340 para su comercialización pública en España. El presente documento es material publicitario y no divulga toda la información relevante relativa a los subfondos. Cualquier decisión de inversión en los subfondos deberá realizarse sobre la base de la información contenida en el último folleto informativo y del Documento de Datos Fundamentales para el Inversor (KIID), que se pueden solicitar de forma gratuita, junto con el último informe anual y semestral, en versión electrónica en inglés y en el idioma del país en el que la citada SICAV se encuentra autorizada para su distribución, a Nordea Investment Funds S.A., 562, rue de Neudorf, P.O. Box 782, L-2017 Luxembourg o en la dirección de cada uno de los distribuidores autorizados de la SICAV y también en www.nordea.lu. El agente representativo es Allfunds Bank S.A.U., C/ de los Padres Dominicos, 7, 28050 Madrid, España. La lista completa de los distribuidores autorizados está disponible en la página web de la CNMV (www.cnmv.es). La entidad depositaria de los activos de la SICAV es J.P. Morgan Bank Luxembourg S.A. Publicado por Nordea Investment Funds S.A., 562, rue de Neudorf, P.O. Box 782, L-2017 Luxemburgo, autorizada por la Commission de Surveillance du Secteur Financier en Luxemburgo. El presente documento está dirigido a inversores profesionales y, en ningún caso, podrá reproducirse ni divulgarse sin consentimiento previo y no podrá facilitarse a inversores privados.

+1.2% IBOXX EUR Corporates -8.27% -9.51% -6.40% IBOXX EUR High Yield IBOXX EUR Covered Nordea 1European Covered Bond Opportunities Fund (BI-EUR) Material

1 - European Covered Bond Opportunities Fund *Con efectos 14/12/2020, el índice oficial de referencia del fondo es Iboxx Euro Covered Interest Rate 1Y Duration Hedged. Con anterioridad a dicha fecha, el fondo no tenía un índice de referencia oficial. El índice de referencia se utiliza para realizar comparativas en términos de rentabilidad. Don’t worry. Stay covered. ¿Te está costando obtener rentabilidades positivas este año en renta fija? ¿Buscas serenidad, un bajo riesgo de impago y flexibilidad para generar alfa? Covered Bonds de Nordea. Renta fija fuera de lo común. Rentabilidad a un año (31/07/2022) Rentabilidad anualizada Fondo Índice de referencia* 2019 +4.96% 2020 +3.34% +0.60% 2021 +0.92% -1.38%

SU MA

RIO

CINCO MINUTOS

Mark Mobius

CINCO MINUTOS

Enrique Castro

COMPARATIVA

China: atisbando un suelo

EMERGENTES

Latinoamérica, región de oportunidades e incertidumbres

CARTERAS

Renta fija emergente

RENTA FIJA

El atractivo de la renta fija de EE.UU. vs. el coste de cobertura del dólar

126 ALTERNATIVOS

Récord en infraestructuras y recursos naturales

130 GESTIÓN PASIVA

El 63% de los clientes del segmento wealth pide la inclusión de ETF en sus carteras

SOSTENIBILIDAD

La inversión de impacto se consolida en España: 2.400 millones de euros

INSTITUCIONAL

Fondos soberanos e inversión de impacto: retos y preguntas

CON ESTILO

140 VIAJE

Cuenca, una ciudad en la que la prisa es irrelevante

ESTILO

Cape Epic: amor por los valores del deporte y solidaridad

GASTRONOMÍA

Valencia: buena materia prima

ASUNTOS PERSONALES Nina Petrini

CEO GONZALO FERNÁNDEZ gonzalof@fundspeople.com

REDACCIÓN & ANÁLISIS

GEMA VELASCO, Editor Spain gema.velasco@fundspeople.com

NACIONAL

ARANTXA RUBIO, Reporter arantxa.rubio@fundspeople.com

ANA PALOMARES, Reporter ana.palomares@fundspeople.com

INTERNACIONAL

OSCAR RODRÍGUEZ , Reporter orodriguez@fundspeople.com

REGINA RIVERA , Reporter regina.webb@fundspeople.com

FILIPPO LUINI , Reporter filippo.luini@fundspeople.com

GRETA BISELLO, Reporter greta.bisello@fundspeople.com

ANÁLISIS

MIGUEL RÊGO, Head of Analysis miguel.rego@fundspeople.com

DIOGO VERDE, Fund Analyst diogo.verde@fundspeople.com

SAMUEL CAPUCHO, Junior Fund Analyst samuel.capucho@fundspeople.com

SOLUCIONES & INNOVACIÓN

JAI ME PINTO, Private Banking jaime.pinto@fundspeople.com

CRISTINA GIRÓN, Institutional Investors cgiron@fundspeople.com

MARÍA FOLQUÉ, Head of Sustainability mfolque@fundspeople.com

MONTSERRAT FORMOSO, Alternative Investment mformoso@fundspeople.com

ARANTXA RUBIO, Securities Services & Legal arantxa.rubio@fundspeople.com

GEMA VELASCO, Insurance gema.velasco@fundspeople.com

ANA PALOMARES, Head of Learning ana.palomares@fundspeople.com

LAURA REY, Learning lrey@fundspeople.com

ADOLFO PÉREZ , Newsletter Content adolfo.perez@fundspeople.com

DANAE MORILLO, Support danae.morillo@fundspeople.com

COMERCIAL

RAQUEL ALONSO, Marketing Manager raquel.alonso@fundspeople.com

ÍÑIGO IMBERT, Business Development Manager iimbert@fundspeople.com

BEATRIZ DÍEZ-BARTUREN, Senior Business Development beatrizdiez@fundspeople.com

JORGE ROMERO, Senior Business Development jorge@fundspeople.com

DAVIDE PASIMENI, Head of Italy davide.pasimeni@fundspeople.com

DATA

RAQUEL ALONSO, Head of Data raquel.alonso@fundspeople.com

CAROLINA PÉREZ, Data carolina.perez@fundspeople.com

ADMINISTRACIÓN administracion@fundspeople.com

ALICIA FRAGIO, alicia.fragio@fundspeople.com

TALENTO

JAVIER BLANCO, Director javier.blanco@fundspeople.com

CONSULTORIA: ANTONIO SALIDO, NUVIX DISEÑO Y MAQUETACIÓN: ANTONIO CAPA Y RODRIGO PÉREZ, KEMBEKE ESTUDIO

FOTOGRAFÍA Y VIDEO: MÁXIMO GARCÍA (JEFE DE FOTOGRAFÍA) Y ADRIÁN MIGUELÁÑEZ, OJIPLÁTICO

TRADUCCIÓN: CRISTINA JAOUEN, FULLY INVESTED TRANSLATION

IMPRESIÓN: RIVADENEYRA

EDITADO por © Primer Decil Consultores y Editores S.L. Todos los derechos reservados

SUSCRIPCIONES: fundspeople.com/es/registrate/ DEPÓSITO LEGAL M-48220-2008

REDACCIÓN MADRID Paseo de la Castellana, 91, Planta 2. Madrid, 28046 info@fundspeople.com

REDACCIÓN LISBOA

Espaço Amoreiras . Rua D. João V, 24, 1.03, E.261250-091 Lisboa. portugal@fundspeople.com

REDACCIÓN MILÁN Piazza Vetra, 17, 20123, Milano. italia@fundspeople.com

PUBLICIDAD publicidad@fundspeople.com

8 FUNDSPEOPLE I SEPTIEMBRE

106 107 106

107

PRODUCTOS 108

114

118

122

134

137

142

144

145

155 I SEPTIEMBRE 2022 Difusión de la publicación bajo el control de OJD.

DI

ABC

A&G 16, 25, 78, 143

A&G Banca Privada 59

A&G Fondos 38

Abaco Capital 40

Abanca 16, 40, 59, 107

Abante Asesores 25, 40, 38, 59, 78, 102

ABE Capital 143

Abrdn 41, 54

Acacia Inversión 40

Acatis 28

ACCI Capital Investments 40

Adepa 16

Advisor Group 20

Alantra 40, 78

Alantra WM 38, 59

Allfunds Bank 25

AllianceBernstein 41 Allianz 40

Allianz GI 28, 41, 54

Altair Finance 40

Altamar Capital Partners 40

Altan 40

Altegui Gestión 40

American Portfolios Financ. Serv. 20

Amundi 28, 40, 41, 54, 93, 119

Andbank 40, 59, 78

Aquasphere AM 18

Arbarin Sicav 40 Arcano 25, 40

Asesores y Gestores 40

Atl Capital 12, 40, 78

Capital Gestión 38

Attitude Asesores 40 Augustus 40

Auriga Securities 40 Austral Capital 40 Aviva 54

AXA 20, 54

AXA IM 41 AXA Pensiones 40

Azvalor AM 38, 40 Banca March 40, 59 Banco Caminos 40

Banco de Crédito e Inversiones 20

Sabadell 40

Bankinter 17, 40, 91

Bankinter Banca Privada 59

Bankinter Gestión de Activos 38 Barclays 54

BBVA 40, 54, 78

BBVA AM 38

BBVA Banca Privada 59

Beka Finance 16

Beka Finance Private Bank 78

Bellevue 41

Bestinver 25, 40

BlackRock 24, 28, 41, 54

Blackstone 41 Bluebay 41

BNP Paribas 40, 54

BNP Paribas AM 24, 41, 108

BNP Paribas WM 21

BNY Mellon IM 21, 28, 41, 115

Brown Advisory 41

Buy & Hold Capital 40

NOTA DE LA REDACCIÓN

n FundsPeople es una revista dirigida exclusivamente a profesionales del sector financiero y en particular a entidades consideradas como contrapartes elegibles o inversores profesionales bajo la normativa aplicable. La información sobre instituciones de inversión colectiva u otros instrumentos financieros incluida en FundsPeople se presenta únicamente con fines informativos e ilustrativos y no debe interpretarse en ningún caso como una oferta de venta o recomendación de inversión. La información no constituye una descripción completa de las instituciones de inversión colectiva u otros instrumentos financieros, mercados o desarrollos a los que se hace referencia.

CaixaBank 17, 24, 40, 54, 78, 91

CaixaBank AM 104, 38

CaixaBank Banca Privada 59

Caja Arquitectos 40

Caja Ingenieros 40

Caja Juan Urrutia 40

Caja Laboral Gestión 38

Caja Rural 40 Cajamar Vida 40

Candriam 41

Capital Group 28, 41, 88, 99

Carmignac 41 Cartesio Inversiones 40 Caser 40

Catalana Occidente 40

Cecabank 96

Citi 78

Citibank Europe PLC España 96

CNP Partners 40

Cobas AM 40 Columbia Threadneedle 41

Creand WM 36, 40, 78, 144

Credit Suisse 24, 40

Credit Suisse AM 41

DEF

Deloitte 83 Deutsche Bank 25, 40, 78 DPAM 41

Dunas Capital 40 Dunas Capital AM 26, 38

Dux Inversores 102 DWS 28, 41, 54, 120

Edmond de Rothschild 78 Edmond de Rothschild AM 41

EFG 16

Eleva Capital 41 Elkarkidetza 40 ETF Securities 21 Eurizon Capital 41, 54 Evli 41

Exane 54

Federated Hermes 54, 109 Fidelity International 41, 54, 80, 108

Financière de l’Échiquier 113 Finlayer 82 FinReg360 91, 96

First Trust 20

FLAB 40

Flossbach von Storch 41 Fonditel 40 Franklin Templeton 41, 54 FundPartner Solutions 54 FundRock 54 Fundsmith 41

GHI

GAM 41, 143

General Atlantic 139 Generali 40, 54

Generali IP 113 Geroa Pentsioak 40 Gesconsult 25, 40 Gescooperativo 38 Gesiuris 40 Gesnorte 40

Ginvest 40

Goldman Sachs 78

Goldman Sachs AM 41, 54, 118, 125

Groupama AM 41

GVC Gaesco 40

Handelsbanken 54

Ibercaja 40, 78

Ibercaja Gestión 38

iCapital 20

iCapital WM 59

IEAF-FEF 25

iM Global Partner 41

Imantia Capital 16, 24, 38, 40

Indosuez 40, 78

Intermoney 40

Inversiones Naira Sicav 40

Inversis 16

Invesco 24, 41, 54

iShares 54

Itzarri 40

JKL

J.P. Morgan 24, 40, 54, 78

J.P. Morgan AM 20, 28, 41, 57, 108

Janus Henderson Investors 41, 76

Julius Baer 40

Jupiter 41

Kutxabank 40, 54

Kutxabank Gestión 38

La Française 25, 41

Laboral Kutxa 40

Lantern Structured AM 54

Lazard Fund Managers 41, 54

Linklaters 68

Lombard Odier 40, 41

Loreto Mutua 40 Lumyna Investments 41

MN

M&G Investments 41, 71, 114, 116, 118

Magallanes 40 Man Group 41 Mapfre 40, 102

March AM 25

Maybank Securities Thailand 21 Mediolanum 40, 41 Mercer 41

Metagestión 40

MFS IM 25, 28, 41

Mirabaud 25, 41, 78

Mirae Asset 21

Miralta AM 38

Mirova 20

Mobius Capital Partners 106, 113

Morgan Stanley IM 41, 54

Mutua Madrileña 40 Mutuactivos 24, 38

MUZA Gestión de Activos 40 Muzinich 41

Nationale Nederlanden 40

Natixis IM 20, 24, 41, 72

Neuberger Berman 24, 41, 118

Ninety One 41, 109

NN IP 41

Nordea 41

OPQ

Oddo BHF AM 28, 109

Olea Gestión de Activos 40

Omega 40

Orienta Capital 32, 59

Pactio 40

Patrivalor 40

Pictet AM 24, 41, 70, 113, 128

PIMCO 54, 41, 118

Polar Capital 41

Preqin 126

Principal 41 Profit 40

PwC 24

Qatar Investment Authority 139

RST

Renta 4 17, 40

Rentamarkets 25

Robeco 25, 41

Sa Nostra Vida 17

Sabadell 78, 91

Sabadell AM 32, 38

Santalucía 40

Santander 40, 91

Santander AM 25, 38

Schroders 41, 54, 62, 70, 109, 116

Seguros El Corte Ingles 40

Seilern AM 41

Sequoia Capital 139

Sinergia 40

Singular Bank 16, 40

Solventis 38, 40

SpainNAB 25

SPDR State Street 41

StashAway 21 State Street 54

SunFunder 20

Surne Mutua Seguros 40 Swiss Life 54

Swisscanto 54

T. Rowe Price 41

Talenta Gestión 59

Temasek 139

Tikehau Capital 41, 71

Trea AM 16, 38, 40

Tressis 40, 59, 78

UWXYZ

UBP 41 UBS 16, 40, 54

UBS AM 32, 41, 71, 109, 145

Unicaja 40, 78

Unigest 38

Valentum 40

Vanguard 41, 54

Varianza Gestión 40

VDOS 91

Veriti Management 20

Vontobel 41

Wealth Solutions 59

Wealthprivat AM 17

Welcome AM 17

Wellington Management 41, 54 Welzia 40

WisdomTree 54

Xtrackers 54

n Primer Decil Consultores y Editores, S.L. le informa de que sus datos de carácter personal, obtenidos en su condición de suscriptor de la revista FundsPeople, forman parte del fichero 397084/2010 inscrito en la Agencia Española de Protección de Datos, tratándose los mismos con la finalidad de remitirle puntualmente aquella y, adicionalmente, proporcionarle información sobre los productos y/o actividades de la entidad y/o de aquellas entidades con las que se suscriba un acuerdo a tal fin, así como productos y/o actividades de patrocinadores y/o colaboradores de la revista y/o de la entidad, incluyéndose el envío de comunicaciones comerciales a través de medios de comunicación a distancia, efectuando, de igual modo, actuaciones estadísticas y/o históricas. Ud. tiene reconocidos los derechos de acceso, rectificación, cancelación y oposición de sus datos de carácter personal mediante comunicación personal al efecto que deberá dirigirla a la dirección electrónica: protecciondatos@fundspeople.com.

10 FUNDSPEOPLE I SEPTIEMBRE

SE PROHIBE LA REPRODUCCIÓN TOTAL O PARCIAL DE ESTA OBRA POR CUALQUIER MEDIO SIN EL CONSENTIMIENTO POR ESCRITO DE PRIMER DECIL.

REC TO RIO ÍNDICE DE EMPRESAS 155 I SEPTIEMBRE 2022

¿Qué impulsará los mercados financieros en los próximos cinco años?

Luca PaoLini Estratega jefe arun sai Estratega senior

La división más o menos uniforme de las inversiones de una cartera entre renta variable y renta fija desarrollada ha demostrado ser una estrategia ren table en las últimas décadas. La renta bilidad anualizada que los inversores han obtenido siguiendo este enfoque ha sido cercana al doble dígito, unas

ganancias logradas gracias a un creci miento económico constante, una ba jada casi continua de los tipos de inte rés y la inflación, y unas condiciones de calma relativa en los mercados finan cieros.

Renta variable china

Renta variable zona euro

Renta variable Reino Unido

Renta variable Latinoamérica

Renta variable suiza

Renta variable Asia emergente

Renta variable emergente Renta variable global de pequeña capitalización Renta variable Japón Renta variable de mercados fronterizos Bonos emergentes en moneda local Renta variable emea Renta variable global Renta variable desarrollada Bonos “high yield” zona euro Bonos emergentes en usd Renta variable de ee.uu. Bonos suizos Deuda pública del Reino Unido a 10 años Bonos con grado de inversión zona euro Bonos corporativos emergentes Bonos “high yield” de ee.uu.

Deuda pública zona euro Deuda pública china a 10 años Bonos con grado de inversión ee.uu. Deuda pública Japón a 10 años Deuda pública global Bonos alemanes a 10 años Bonos ee.uu. ligados a la in ación Bonos del Tesoro ee.uu. a 10 años

Private equity

Inmobiliario Reino Unido Inmobiliario Suiza Inmobiliario ee.uu. Oro

Préstamos directos ee.uu. Inmobiliario Europa Materias primas Fondos alternativos

ComuniCaCión de marketing

12.9% 12.6% 11.9% 11.1% 11.0% 10.8% 10.5% 10.4% 10.3% 10.1% 9.3% 8.5%

Sin embargo, nuestras previsiones para los próximos cinco años indican que los inversores tendrán que trazar un rumbo diferente para conseguir un resultado similar. Esto podría implicar asignar menos capital al mundo desa rrollado, incrementar posiciones en ac tivos emergentes e invertir mucho más en activos alternativos, especialmente materias primas y oro.

Una de las principales conclusiones de nuestro análisis es que las rentabili dades de los mercados de renta varia ble serán víctimas de un cambio desfa vorable en el ciclo económico. La economía global se está acercando al final de su fase expansiva post- coViD.

5.2% 5.0% 5.0% 4.8% 4.6% 4.5% 4.2% 4.0% 3.4% 3.1% 10.6% 8.6% 7.6% 7.6% 7.5% 7.4% 5.9% 4.8% 4.0%

moneda local

divisa (ganancia/pérdida frente al usd)

Fuente: Pictet Asset Management, previsión para el período 30/04/2022 -> 30/04/2027

En los próximos cinco años los in versores se enfrentarán a un dilema. Pueden seguir siendo fieles a la tradi cional cartera equilibrada de renta va riable y renta fija convencionales o bien pueden tomar un camino menos conocido y asignar más capital a acti vos alternativos. Nuestro análisis indi ca que la segunda opción es la más sensata.

Descubra más leyendo nuestro Secular Outlook:

Este material está dirigido únicamente a inversores profesionales. No está destinado a ser distribuido a ninguna persona o entidad que sea ciudadana o residente de cualquier localidad, estado, país u otra jurisdicción en la que dicha distribución, publicación o uso sea contrario a la ley o a la normativa. Toda inversión conlleva riesgos, incluido el riesgo de pérdida de capital inicial invertido. La información y los datos presentados en este documento no deben considerarse como una oferta o sollicitación para comprar, vender o suscribir valores o instrumentos financieros o servicios.

Secular Outlook 2022

Rentabilidad en

Impacto

7.9% 7.5% 7.5% 7.1% 6.2% 5.7% 5.6% 5.4%

0 5 10 15% Proyecciones de rentabilidad de las clases de activos en los próximos 5 años

3 factores que respaldan la inversión alternativa en China

A pesar de que tanto la renta varia ble como la renta fija china siguen siendo oportunidades atractivas, la inversión en el país ya no se limita únicamente a las clases de activos tradicionales, ni a la disyuntiva en tre inversiones onshore frente a las offshore. Esto es así porque en los últimos años el gigante asiáti co ha dedicado grandes esfuerzos a reformar su sector financiero, lo que está creando oportunidades para operar con estrategias de va lor relativo. Los mercados chinos se están convirtiendo en una gran fuente de alfa. Es más, esta tran sición será una de las principales tendencias de la inversión en valor relativo, como mínimo en los próxi mos 5-10 años.

Hay al menos tres novedades del mercado que respaldan un enfoque de valor relativo en este mercado. En primer lugar, la elevada partici pación de los inversores particula res y la relativa falta de inversión por parte de los inversores inter nacionales e institucionales -espe cialmente en las acciones de clase A - proporcionan interesantes puntos de entrada y salida. Esto también otorga a los inversores en valor re lativo la capacidad de operar en tor no a esa elevada rotación. El merca do de acciones de clase A (onshore) ha tenido una correlación muy baja con el mercado offshore, lo que per mite a los inversores institucionales invertir grandes cantidades con fa cilidad. Aunque la influencia del in versor institucional es cada vez ma yor, creemos que tardará años en superar a los particulares. En nues

tra opinión, este desequilibrio crea una atractiva oportunidad para los inversores activos.

En segundo lugar, la escasa co bertura de compañías por parte de los analistas implica que no existe mucha información disponible, lo que favorece la generación de alfa en las estrategias de valor relati vo (siguiente gráfico). Además, sólo una pequeña parte de las empre sas que cotizan en el mercado de acciones de clase A tiene cobertura de análisis en inglés, lo que impli ca una limitación en el conjunto de oportunidades visibles para los in versores globales.

Por último, el uso de las ventas en corto como herramienta de ges tión del riesgo para proteger las posiciones largas se ha visto limita do por la disponibilidad de contra partidas en operaciones en corto en China. Sin embargo, la aplicación de nuevas normativas para mejo

rar la liquidez mediante la apertu ra del mercado de capitales chino, permite a los inversores activos en Long/ short (corto/largo) llegar a los inversores nacionales. Esto ha duplicado el tamaño del fondo de préstamos y podría suponer un crecimiento cinco veces mayor para el mercado de valor relativo cuando madure a largo plazo, se gún nuestras estimaciones. Estas reformas normativas cambiarán fundamentalmente las característi cas de funcionamiento del mercado chino de acciones clase A, al per mitir a los inversores de fondos de inversión ponerse en corto.

Teniendo en cuenta estos facto res, creemos que existe una gran oportunidad de inversión en China. Estas estrategias pueden aportar mucha más eficiencia y permiten invertir de forma mucho más diver sa en los mercados de renta varia ble onshore.

DIOGO GOMES

Senior CRM de UBS AM Iberia Source: Reuters Eikon; UBS HFS, as of April 2021. Universe is based on companies with >=$500m market cap and >=$0,5m average daily turnover. Universe is based on stocks listed in Japan, China, United States, countries within MSCI AC Asia, countries within MSCI AC Europe. >3 ANALYSTS <=3 ANALYSTS Asia ex Japan ex A-share China A-shares Japan US Europe

792 1.934 1.409 816 571 2.091 523 377 316 1.394

+

VISTO

Perfiles

PROFESIONALES

NOTICIAS

1. Singular Bank obtiene las autorizaciones regulatorias y cierra la adquisición de la unidad de banca privada de UBS en España

2. Primeros análisis de las gestoras internacionales a la subida de tipos de la Fed

3. Miguel Ángel Paz Viruet, nuevo director general de Unigest

4. Los fondos más votados por los selectores españoles para 2022

5. Reflexiones de la banca privada

para 2022: la opinión de Atl Capital, Orienta Capital, Pictet WM y Citi

6. Reflexiones de la banca privada para 2022: la opinión de Edmond de Rothschild, Lombard Odier, Mirabaud & Cie y Goldman Sachs

7. Los 100 días de Íñigo Martos en Deutsche Bank se saldan con una decena de fichajes

8. Credit Suisse amplía su equipo con la llegada de siete nuevos banqueros

14 FUNDSPEOPLE I SEPTIEMBRE

LO

155 I SEPTIEMBRE 2022

más visitados en

fundspeople.com/es del 23 de julio al 21 de agosto de 2022.

Enrique Castellanos Instituto BME

Miguel Ángel Paz Viruet Unigest

Antxon Elosegui Alantra Wealth Management

Luis Bononato Auriga Global Investors

Juan Alcaraz López Allfunds

Victoria Mio Fidelity International

Álvaro Guzmán de Lázaro Azvalor Asset Management

Alberto Rodríguez-Fraile Díaz A&G Banca Privada

EMPRESAS

Bankia Fondos Allfunds

Mapfre

BlackRock Unigest Imantia Capital Vanguard Banco Madrid

PRODUCTOS Renta 4 Valor Europa I EUR Santander Gestión Global Crecimiento S Santander GO North American Equity B Quality Inversión Conservadora Morgan Stanley Investment Funds Global Brands Fund A Seilern World Growth EUR H R BlackRock Global Funds ESG Multi Asset Fund E2 EUR Robeco Global Consumer Trends D €

Cuando los expertos colaboran, se obtienen grandes resultados

Juntos, somos expertos en renta variable, renta fija, ASG, inversión temática e inversiones alternativas. Descubra The Expert Collective > IM.NATIXIS.COM SOLO PARA INVERSORES CUALIFICADOS. Este material se proporciona únicamente con fines informativos. Toda inversión implica un riesgo, incluido el riesgo de pérdida de capital. Es proporcionado por Natixis Investment Managers International S.A, Sucursal en España. Domicilio social: Serrano n°90, 6th Floor, 28006 Madrid, España. Natixis Investment Managers S.A., Sucursal en España está autorizada y supervisada por la Comisión Nacional del Mercado de Valores (CNMV) en relación con sus actividades en España.

COMUNICACIÓN PUBLICITARIA

LAS ENTIDADES MUEVEN FICHA Y

CIERRAN VARIAS OPERACIONES

Durante los meses de verano han anunciado nuevas compras Abanca, Beka Finance, A&G, Inversis y CaixaBank.

Ha sido un verano in usualmente activo.

Durante los meses de julio y agosto se han cerrado varias opera ciones corporativas realizadas en el último año, además de anunciarse otras nuevas. Pero también ha sido intenso en la parte regulatoria, con varias publicaciones por parte de la Comisión Nacional del Mercado de Valores (CNMV).

Si nos centramos en el plano cor porativo, la última operación que se ha anunciado ha sido la de Abanca, que ha comprado el 61,65% del ca pital social de Imantia Capital, hasta entonces en manos de Miurex Inver siones Hispania. Una t ransacción con la que ha logrado hacerse con el control total de la gestora. Así, posee un 91,65% de su capital social, siendo el 8,35% restante autocartera.

Al mismo tiempo, Singular Bank obtenía las autorizaciones regulato

rias para cerrar la adquisición de la unidad de banca privada de UBS en España. Una compra anunciada en octubre del año pasado y gracias a la cual la entidad contará en total con más de 170 banqueros y agentes y 11 centros de asesoramiento. Como par te de esta integración, Singular Bank se daba de alta también como entidad depositaria en la CNMV.

Por otra parte, Beka Finance ce rraba la adquisición del 100% de Trea AM, que cuenta con alrede dor de 6.000 millones de euros bajo gestión entre mandatos de diversas instituciones financieras, planes de pensiones y fondos de inversión pro pios. Mientras, A&G completaba la recompra de la participación que EFG mantenía en su accionariado desde 2008, tras recibir las pertinen tes aprobaciones regulatorias.

Asimismo, a comienzos del ve rano Inversis compraba el 40% de la gestora luxemburguesa Adepa, con

por

Arantxa Rubio 16 FUNDSPEOPLE I SEPTIEMBRE PANORAMA EL MES EN FONDOS

gestoras

fondos españolas

un patrimonio

CaixaBank

compra a Caser el 81,3% de Sa Nostra.

HITOS DEL MES

Welcome AM formaliza la adquisición de Wealthprivat AM. 2

Renta 4 lanza el Asesor Digital Inteligent. 3

Inversis compra el 40% de Adepa. 4

la opción de hacerse con el 100% de la gestora en siete años. También se autorizaba la operación de compra de Wealthprivat AM por parte de Welcome AM; y la adquisición de la aseguradora Sa Nostra Vida por parte de CaixaBank.

NUEVO FOLLETO Y DFI

A principios de agosto se publicaba la Circular 3/2022 de la CNMV sobre el folleto de las IIC y el registro del documento con los datos fundamen tales para el inversor (DFI), prevista en el plan de actuación de la CNMV de 2022. La fecha de entrada en vi gor de la Circular será el 1 de enero de 2023. No obstante, las entidades deberán haber enviado antes al regu lador el documento con los DFI.

Además, con motivo de la entrada en vigor el pasado 2 de agosto de la obligación de tener que preguntar al cliente por sus preferencias de soste nibilidad, la CNMV publicó durante

el verano varios documentos expli cativos. Por un lado, un comunica do con las pautas que deben seguir las entidades a la hora de incorporar las preferencias de sostenibilidad de sus clientes en los test de idoneidad que les realizan. Por otro, una actua lización del documento Preguntas y respuestas sobre la normativa de sos tenibilidad aplicable a los productos financieros: Reglamento 2019/2088 (SFDR) y Reglamento 2020/852 (Taxonomía) para recoger las últimas novedades.

Por otra parte, ha habido algunas novedades en los servicios de algu nas entidades. Renta 4 ha lanzado el Asesor Digital Inteligent, una herramienta de selección de carteras de fondos basada en la inteligencia artificial. Por último, Bankinter ha decidido cambiar el nombre a Pop coin, su gestor 100% digital de inver siones, que ha pasado a denominarse Bankinter Roboadvisor.

A&G completa la recompra de acciones a EFG.

Beka Finance cierra la adquisición del 100% deTrea AM. 6

La CNMV explica a las entidades cómo preguntar al cliente por sus preferencias de sostenibilidad.

La CNMV publica una Circular sobre el folleto de las IIC y el registro del DFI.

7

Singular Bank se da de alta como depositario para ultimar la integración de la unidad de banca privada de UBS.

9

10

Abanca recompra el 62% del capital de Imantia Capital y logra el control total de la gestora.

11

5 Alantra cierra la compra del 24,5% de Access Capital Partners.

PATRIMONIO EN FONDOS ESPAÑOLES Las

de

cerraron julio con

de 303.600 millones de euros, tras haberse incrementado en el último mes en 7.000 millones (un 2,3% más) y haber captado 828 millones en suscripciones netas. Fuente: Inverco. Datos en millones de euros a cierre de julio de 2022.2019 2020 2021 2022 275.690 276.497 317.547 303.600

1

8

SEPTIEMBRE I FUNDSPEOPLE 17

ERIC MARLES

Este tipo de inversiones tiene un componente alto de diversificación y descorrelación frente a los mercados tradicionales, pero exige un equipo gestor ágil y altamente cualificado.

DAFO SIMPLIFICADO DE LA INVERSIÓN

ALTERNATIVA

Mucho se habla hoy en día de la inver sión en activos alternativos, y más ahora que estamos sumergidos en un entorno muy cambiante y difícil de predecir. La inversión alternativa es muy interesante y atractiva, pero a la vez merece un gran respeto por los posibles riesgos en los que se puede incurrir.

Para poner en contexto deberíamos definir algunas ventajas que nos podremos encontrar. Por un lado, tienen un componente de diversificación muy alto, ya que hay variados sectores y tipologías de activos; y por otro, son inversiones descorrelacionadas de los mercados tradicionales, al invertir más estrechamen te en activos reales que están más vinculados a los ciclos económicos. Además, el entorno aflora perió dicamente grandes oportunidades de inversión, in cluso en activos que suelen ser desconocidos.

Desde otro punto de vista, también conlleva algunos inconvenientes que hay que tener en cuenta. En la actualidad se puede considerar aún una tipología de inversión de difícil acceso para inversores minoris tas. Además, requiere de un equipo gestor ágil en la toma de decisiones y altamente cualificado. La na turaleza ilíquida de gran parte de estos activos y el riesgo de elección implica, a su vez, una maduración temporal mayor en las inversiones.

Muchas veces adquirimos rápidamente el sesgo de obviar los inconvenientes para realzar, únicamente, las ventajas de este tipo de inversión frente a la tra dicional. Por ello, no se debe dejar de visualizar am bas ópticas porque con buenas estrategias, equipo y expertise puede convertirse en un excelente com plemento diversificador de nuestras carteras.

Como ya nos anticipaban Alternative Ratings y FinReg360 en el estudio que presentaron conjunta mente hace algunos meses, algunas de las principa les motivaciones de este tipo de inversiones radican en el carácter novedoso, el amplio horizonte de in versión y la fragmentación del mercado. Estiman el crecimiento de esta área de negocio en España en el doble en los próximos tres a cinco años. En el res to de Europa, la situación es muy parecida, con una previsión de alcanzar un capital bajo gestión de 20 billones de euros en 2026.

Hoy en día puede haber oportunidades en materias primas, coleccionismo, energía, industria, etc. Sin embargo, estadísticamente se observa que el grueso de la inversión va al private equity, emisiones corpo rativas de deuda, infraestructuras y activos vincula dos a la ASG. Este tipo de inversión está madurando de forma ágil, con un crecimiento imparable, pre viendo que va a ser una parte clave en la gran mayo ría de las carteras en los próximos años.

18 FUNDSPEOPLE I SEPTIEMBRE

Gestor del Oryzon Epsilon Fund, Aquasphere AM TRIBUNA

Invierte en algo más grande. Sostenibilidad, sin complicaciones con los ETFs de iShares. Consigue la claridad que necesitas para crear una cartera más sostenible. FACTORES CLIMA ÉTICA AGUA ACTIVO INVERSIÓN FONDO INTEGRADO REPORTES ESG BONOS SOSTENIBLE VERDES EVITAR MEDIO AMBIENTE SOCIAL CON BUEN GOBIERNO OPTIMIZADO CO2 CONVERSIÓN CAMBIO CLARIDAD HUELLA CARBONO CLIMA FACTORES Este contenido es emitido por BlackRock (Netherlands) B.V. está autorizado y regulado por la Autoridad de losMercados Financieros de los Países Bajos. Domicilio social Amstelplein 1, 1096 HA, Amsterdam, Tel: 020 - 549 5200, Tel: 31-20-549-5200. Registro mercantil nº 17068311. Para su protección, las llamadas telefónicas suelen ser grabadas. Este documento es solo para propósitos de información y no constituye una oferta o invitación a nadie a invertir en ningún fondo de BlackRock y no ha sido preparado en conexión con ninguna de tales ofertas. © 2022 BlackRock, Inc. Todos los derechos reservados. 2096907 Capital en riesgo. El valor de las inversiones y el ingreso que obtengas puede variar, y no se puede garantizar la cantidad inicial invertida.

EE.UU.

First Trust adquiere una sociedad de indexación directa

First Trust se ha hecho con Veriti Management, sociedad de indexación directa con sede en Boston y unos 1.000 millones de dólares en activos gestionados. Gracias a esta operación, First Trust intentará proveer de mejores soluciones a los clientes que deseen una mayor personalización que la que ofrecen los fondos y ETF existentes.

EE.UU. Advisor Group compra una entidad competidora

El broker dealer independiente Advisor Group ha adquirido el negocio de American Portfolios Financial Services, una operación con la que sumará 40.000 millones de dólares en activos asesorados. Respaldado por la sociedad de capital riesgo Reverence Capital Partners, Advisor Group gestiona activos por un valor cercano a los 515.000 millones de dólares.

CHILE BCI ofrecerá a sus clientes productos de J.P. Morgan AM

El Banco de Crédito e Inversiones (BCI) ha firmado un acuerdo comercial con J.P. Morgan AM para que sus clientes puedan acceder a los productos de la gestora estadounidense. Gracias a esta alianza, la oferta del banco chileno se ampliará con fondos de inversión de renta fija, renta variable, activos alternativos y ETF.

FRANCIA AXA IM Alts se alía con iCapital

AXA IM Alts, la división de inversiones alternativas del Grupo AXA, ha firmado un acuerdo de colaboración con iCapital por el que la estrategia Global Health Private Equity estará disponible en la plataforma de la fintech. En el futuro esta relación se ampliará para incluir soluciones de inversión en inmuebles, infraestructuras y deuda privada.

FRANCIA Mirova se hace con SunFunder

Mirova, la filial de Natixis IM especializada en inversión de impacto, ha comprado SunFunder, sociedad de deuda privada que financia proyectos de energía renovable en África y Asia. Con esta operación, Mirova amplía su propia plataforma de inversión en mercados emergentes.

COMPRAS PARA SEGUIR

CRECIENDO

20 FUNDSPEOPLE I SEPTIEMBRE PANORAMA RADAR

FRANCIA

BNP Paribas WM lanza una solución digital para activos privados

BNP Paribas WM ha lanzado Private Assets

Portal, una nueva solución digital de inversión en capital riesgo, activos inmobiliarios e infraestructuras. La plataforma ofrece a los clientes acceso en tiempo real a toda la información relacionada con sus fondos de activos privados.

TAILANDIA

Nuevo socio local para BNY Mellon IM

BNY Mellon IM ha sellado una alianza comercial con Maybank Securities Thailand (MST) orientada al mercado local. MST utilizará los servicios de las carteras modelo de la gestora estadounidense para mejorar sus capacidades en gestión patrimonial.

AUSTRALIA Mirae Asset

completa la compra de ETF Securities

Mirae Asset, sociedad independiente asiática, y Global X ETF, proveedor de soluciones pasivas con sede en Nueva York y filial de Mirae Asset, han completado la compra de ETF Securities, proveedor australiano de ETF que gestiona activos por valor de 3.300 millones de dólares.

MALASIA

StashAway estrena una plataforma de carteras personalizadas flexibles

La gestora de inversiones online StashAway ha lanzado carteras personalizadas flexibles para sus clientes de Singapur y Malasia.

La plataforma permitirá ajustar las exposiciones, introduciendo o eliminando las ponderaciones a distintas clases de activo, temas o áreas geográficas.

CRECIENDO

Nuevas operaciones impulsan el desarrollo del sector de la gestión de activos a nivel global en ámbitos muy diversos.

SEPTIEMBRE I FUNDSPEOPLE 21

ACT. Súmese a las innovaciones que impulsan la economía limpia.

Esto es una comunicación publicitaria. Consulte el folleto de AXA WORLD FUNDS SICAV y el

de datos fundamentales para el inversor antes de tomar una decisión Financieros). La información reseñada tiene una finalidad meramente informativa y en ningún

a clientes minoristas y/o inversores finales. Igualmente, no supone decisiones inversoras ni supone una garantía de rentabilidad futura de inversiones

está

El mercado

es fluctuante y está sujeto a variaciones que inciden directamente producto o productos mencionados en esta comunicación en un país de la

mediante notificación a su autoridad de supervisión de acuerdo con las normas del pasaporte información sobre nuestra política de quejas disponible en axa-im.es/resumen-de-los-derechos-del-inversor).

También tiene derecho a emprender acciones legales o extrajudiciales (ec.europa.eu/consumers/odr/main/index.cfm?event=main.home2.show&lng=ES)

documento

caso

dirigida

financieras.

financiero

Unión Europea

y le informa, en función de su jurisdicción, sobre sus vías de recurso (ec.europa.eu/consumers/odr/main/?event=main.adr.show2). de la Castellana núm. 93, 6ª planta, se encuentra inscrita en el Registro Mercantil de Madrid, hoja M-727252, tomo 41006, folio 1; y se encuentra registrada en la CNMV bajo el número luxemburgués adaptada a la Directiva 2009/65/CE (UCITS IV) domiciliada en 49 Avenue J.F. Kennedy L-1855 (Luxemburgo), registrada en la CSSF y en el Registro Mercantil de Luxemburgo

AXA WF ACT Clean Economy

Invertir en la economía limpia no sólo tiene sentido desde el punto de vista ecológico, sino también financiero. Las empresas donde invertimos están a la vanguardia en energías limpias, transporte de bajas emisiones, optimización agroalimentaria, y preservación de los recursos naturales. Súmese con nosotros a la innovación que impulsa la economía limpia.

La inversión conlleva riesgos, incluyendo la pérdida del capital.

Invierta en un futuro mejor. Invierta ahora por un futuro sostenible.

final de inversión. Comunicación destinada y dirigida exclusivamente

con las normas MiFID (Directivas sobre Mercados de Instrumentos asesoramiento en materia de inversión ni una promoción

o inversión, ni constituye, por sí misma, una base para la toma de directamente en la rentabilidad de las inversiones, tanto al alza como a la baja. Tenga en

se reserva el derecho, en cualquier momento, de dejar de comercializar el pasaporte Europeo. En caso de insatisfacción con los productos o servicios, usted tiene

que la sociedad

a presentar

queja ante el comercializador o directamente ante la sociedad gestora (más en cualquier momento si reside en uno de los países de la Unión Europea.

a clientes profesionales de conformidad

financiera ni invitación o recomendación de adquisición

cuenta

gestora

derecho

una

La plataforma europea de resolución de litigios online le permite introducir un formulario de reclamación (ec.europa.eu/consumers/odr/main/?event=main.adr.show2). Documento distribuido en España por AXA INVESTMENT MANAGERS PARÍS, S.A., SUCURSAL EN ESPAÑA, tiene su domicilio social en Madrid, Paseo 38 como Sociedad gestora UCITS del espacio económico europeo con sucursal. AXA WF ACT CLEAN ECONOMY es un compartimento de AXA WORLD FUNDS, SICAV de derecho Luxemburgo bajo el número B-63.116 e inscrita en la CNMV con el número 239. © AXA INVESTMENT MANAGERS 2022. Todos los derechos reservados. AXA-IM.ES/ECONOMIA-LIMPIA Comunicación publicitaria. Solo para clientes profesionales. que

ALBERTO GRANADOS

INVESCO

Alberto Granados se incorpora al equipo de Ventas de gestión activa de Invesco para Iberia. Se trata de un profesional que cuenta con más de 15 años de experiencia en la industria de fondos. Llega a la entidad que dirige Íñigo Escudero desde Neuberger Berman, donde realizaba funciones similares desde 2018.

ANDRÉS FERNÁNDEZLÓPEZ

CREDIT SUISSE

La entidad de banca privada de origen suizo sigue reforzando su presencia en España e incorpora a Andrés López Fernández como gestor de renta fija. Se une desde Imantia Capital, firma en la que ha trabajado durante los últimos seis años como gestor de fondos de inversión de renta fija.

DAVID YAGÜE LORA

J.P. MORGAN

La unidad de banca privada de J.P. Morgan en España anuncia el fichaje de David Yagüe Lora como responsable de Asesoramiento Patrimonial. Se unirá al equipo que dirige Borja Astarloa para asesorar a clientes y empresas familiares. Desarrolló su carrera en PwC Global durante 23 años.

JAIME BOTELLA

NATIXIS IM

Jaime Botella se une a la gestora como ventas en la oficina de Madrid. Proviene de Mutuactivos, donde ha sido asesor sénior de inversiones en los últimos cinco años. Reportará a Daniel Pingarrón, ventas sénior en Natixis IM Iberia. La firma tiene previsto seguir reforzando su equipo en la región.

PEDRO GONZÁLEZ GRAU

PICTET WM IBERIA

El grupo suizo anuncia el fichaje de Pedro González como director de Pictet Wealth Management Iberia y consejero delegado de Pictet & Cie (Europe) S.A. Grau cuenta con 25 años de experiencia en banca privada y sustituye en ambos cargos a Luis Sánchez de Lamadrid, que llevaba 11 años liderando Pictet WM Iberia.

MIRELLA SANTOS

BLACKROCK

La gestora ficha a Mirella Santos como responsable de Marketing para España y Portugal. Se trata de una profesional procedente de CaixaBank, donde durante los últimos seis años había trabajado en el departamento de Desarrollo y Transformación.

PEDRO SANTUY

BNP PARIBAS AM

La firma incorpora a Pedro Santuy a su equipo comercial en Madrid para impulsar el negocio de gestión indexada de la entidad en España y Portugal. Su objetivo será desarrollar la actividad comercial de la firma en el negocio de ETF. Reportará a Sol Hurtado de Mendoza, directora general para Iberia.

NO SE PIERDA cada día los nombramientos en nuestra web FUNDSPEOPLE.COM/ES

24 FUNDSPEOPLE I SEPTIEMBRE PANORAMA MOVIMIENTOS

JULIÁN DE LA CUESTA LA FRANÇAISE AM

La gestora francesa ficha a Julián de la Cuesta como nuevo ventas para España y Portugal. De la Cuesta reportará a Reyes García-Reol, responsable de Ventas para Iberia. Antes de incorporarse a La Française AM, desempeñaba el cargo de especialista de producto sénior para Allfunds en España.

MACARENA MUÑOZ FOLGUERAS

MFS IM

Macarena Muñoz

Folgueras se incorpora a la gestora americana como responsable de Marketing para España, Latinoamérica y Américas offshore. Se trata de una profesional que cuenta con más de 15 años de experiencia en el sector. La gestora refuerza su apuesta por Iberia.

SILVIA MERINO

A&G

La entidad de banca privada sigue creciendo y suma un nuevo miembro a sus filas. Silvia Merino es la nueva responsable de Negocio Institucional, departamento liderado por José María Úbeda. Merino, que cuenta con una dilatada experiencia profesional, se une a A&G desde Gesconsult, donde ha trabajado los últimos seis años.

BREVES

■ ABANTE. El grupo de asesoramiento financiero y gestión de patrimonios continúa creciendo con la contratación de 45 profesionales en julio, de los cuales 32 son consejeros financieros. El equipo de Abante supera los 280 profesionales en el año de su 20º aniversario.

SONIA PÉREZCASTRO

ARCANO

La compañía de asesoramiento y gestión de activos independiente suma a su equipo a Sonia Pérez-Castro como nueva Chief Marketing Officer (CMO) para liderar la estrategia de comunicación y márketing de la firma. Pérez-Castro ha trabajado los últimos cinco años en Robeco.

■ BESTINVER. La gestora propiedad de Acciona sigue conformando su equipo de inversiones con nuevos fichajes. Bestinver incorpora a Juan Díaz-Jove como analista industrial. Procede de Miraltabank, hasta ahora denominada Rentamarkets. No ha sido el único fichaje de la entidad. La gestora ha incorporado también a Joan Arnau como analista experto en datos y criterios ASG.

■ DEUTSCHE BANK. La entidad sigue transformando su negocio en el mercado español. Esta vez refuerza el área que engloba tanto el segmento de banca privada y de wealth management como el de banca de empresas. Juan de Gonzalo dirigirá esta área que recibe el nombre de Bank for Entrepreneurs (BfE).

■ IEAF-FEF. El Instituto Español de Analistas Financieros y de la Fundación de Estudios Financieros elige a Lola Solana nueva presidenta. Es la primera mujer que ostenta este cargo en los 57 años de actividad que tiene la institución. Solana es miembro de la Junta Directiva del IEAF desde el año 2018 y en la actualidad es responsable de los fondos de small caps en Santander AM.

■ MIRABAUD. La entidad anuncia la incorporación de Francisco Javier Muñoz de la Llana a su equipo de banqueros. Cuenta con más de 17 años de trayectoria en el ámbito de la gestión tras su paso por entidades de referencia como Deutsche Bank, Mutuactivos o Santander.

■ SPAINNAB. Marta González Labián se suma al equipo de SpainNAB como directora de Finanzas de Impacto y Sostenibles. González Labián ha decidido dejar la gestión de activos tradicional que ha desarrollado durante 14 años en March AM.

SEPTIEMBRE I FUNDSPEOPLE 25

CARLOS GUTIÉRREZ

Más allá de la exclusión obvia de compañías involucradas con armas controvertidas o prohibidas hay que tratar a este sector como a cualquier otro, buscando firmas rentables y sostenibles.

LAS EMPRESAS DE DEFENSA ¿PUEDEN SER ASG?

Ninguno de nosotros podríamos estar aquí, debatiendo sobre el tema de la sostenibilidad (ni sobre ningún otro), si no hubiese paz en la mayor parte de los países, si no hubiese combustibles fósi les y si no tuviésemos infraestructuras y empleo. Esta mos convencidos de que es mucho más constructivo financiar, invertir e involucrarse con las empresas que garanticen estos cimientos, pero que lo hagan de la manera más comprometida con la mejora de la soste nibilidad, que optar por la hipocresía populista de no invertir o financiar a empresas de combustibles fósiles, de defensa, cementeras o acereras, mientras necesita mos sus productos a diario.

En Dunas Capital AM integramos el análisis de in formación no financiera en nuestras decisiones de inversión, buscando encontrar empresas con las me jores practicas en materia de ASG o en proceso de adopción de todas las medidas necesarias para lle gar a conseguir la excelencia ASG dentro de su sec tor. En el caso del sector de defensa, prácticamen te a nadie le agrada un conflicto o una guerra, pero

por desgracia, a lo largo de la historia recurrente mente aparece algún ser humano beligerante, con ambiciones expansionistas y hegemónicas, que persigue dominar y someter a otros seres huma nos, y que convierte en absolutamente necesario disponer de unas fuerzas y cuerpos de seguridad y unas armas que defiendan las normas y derechos de la sociedad, que disuadan y nos protejan de es tas personas. Pero es más, ¿alguien puede dudar de que una empresa que fabrica radares capaces de detectar misiles o drones y destruirlos antes de que impacten no sea ASG?

Por todo ello, más allá de la exclusión obvia de em presas involucradas con armas controvertidas o prohibidas, nosotros tratamos al sector de defensa como a cualquier otro sector industrial, buscando empresas rentables y sostenibles, en lo más amplio del término, como es el caso de Hensoldt y Thales que, además de superar nuestro análisis ASG, cuen tan con rating ESG A por MSCI y Low Risk por Sustai nalytics, y rating ESG A por MSCI y Riesgo Medio por Sustainalytics, respectivamente.

26 FUNDSPEOPLE I SEPTIEMBRE

Responsable de Renta Variable, Dunas Capital AM TRIBUNA

CUANDO SENCILLEZ Y FLEXIBILIDAD SE UNEN

FONDO JANUS HENDERSON BALANCED Morningstar Rating™

Flexible. Defensivo. Dinámico.

Durante 30 años la estrategia

Balanced ha combinado renta variable y renta fija de una forma óptima y sencilla para aprovechar las mejores oportunidades en todos los ciclos del mercado.

La fecha de lanzamiento de la cuenta representativa de la estrategia es el 01/09/1992. Fondo lanzado 24/12/1998.

Para más información sobre el fondo, regulación y rentabilidad, visita

Comunicación publicitaria. Sólo para profesionales. Janus Henderson Capital Funds Plc es un OICVM constituido en virtud de la ley irlandesa, con responsabilidad separada entre fondos. Antes de tomar cualquier decisión de inversión definitiva, consulte el folleto del OICVM y el documento de datos fundamentales para el inversor. El presente documento no constituye asesoramiento de inversión ni una oferta de venta, compra o recomendación, ni debe servir de base para tomar (o dejar de tomar) cualquier decisión en relación con valores, salvo en virtud de un acuerdo que cumpla las leyes, normas y reglamentos aplicables. Para ver los aspectos relacionados con sostenibilidad, visite janushenderson.com. Janus Henderson Capital Funds Plc es una institución de inversión colectiva (IIC) inscrita en el registro de la Comisión Nacional del Mercado de Valores (CNMV) con el número de registro 265. Las inversiones subyacentes a este producto Financiero (denominado el «Fondo») no tienen en cuenta los criterios de la UE para actividades económicas sostenibles ambientalmente. El Gestor de inversiones no tiene en cuenta los efectos adversos de las decisiones de inversión en los factores de sostenibilidad según se estipula en el SFDR con respecto al Fondo, porque no está clasificado ni en virtud del artículo 9 ni del artículo 8 del Reglamento (UE) 2019/2088. La calificación Morningstar corresponde a la clase de acciones H2 HEUR (código ISIN: IE00BD860H78) a 30 de junio de 2022.

© 2022 Morningstar, Inc. Todos los derechos reservados. La información que se incluye en el presente documento: (1) es propiedad de Morningstar y/o de sus proveedores de contenidos; (2) no se puede copiar ni distribuir; y (3) no incluye garantías en relación con su precisión, exhaustividad ni oportunidad. Ni Morningstar ni sus proveedores de contenidos son responsables de los daños y perjuicios provocados por cualquier uso de esta información. La rentabilidad histórica no predice las rentabilidades futuras. Publicado en Europa por Janus Henderson Investors. Janus Henderson Investors es el nombre bajo el cual Henderson Management S.A. (n.º de registro B22848, en 2 Rue de Bitbourg, L-1273, Luxemburgo y regulada por la Commission de Surveillance du Secteur Financier) ofrecen productos y servicios de inversión. El Resumen de los derechos de los inversores está disponible en español en www.janushenderson.com/summary-of-investors-rights-spanish. Henderson Management SA puede decidir dar por finalizados los acuerdos de comercialización de este organismo de inversión colectiva atendiendo a lo dispuesto en la regulación pertinente. © Janus Henderson Group plc. Anuncio publicado el 05/09/2022. 200-99-119023 05-22

janushenderson.com/es/balanced

POSICIÓN DEFENSIVA EN ACCIONES Y EN BONOS

Las condiciones de mercado siguen aconsejando prudencia ante la posibilidad de una recesión en los principales bloques económicos. Los gestores mantienen la tendencia a reducir el riesgo, con la consiguiente pérdida de peso de la renta variable a favor de la deuda.

La cartera Smart Consensus está compuesta por los fondos de las categorías Mixtos Moderados, Mixtos Flexibles y Mixtos Defensivos que en 2022 cumplían al menos uno de los tres criterios para lograr el Rating FundsPeople en los tres países analizados (España, Portugal e Italia). El resultado es una cartera formada por 10 fondos multiactivos con el mismo peso, seis de ellos moderados, dos flexibles y dos defensivos. Fuente: FundsPeople y Morningstar Direct.

CARTERA SMART CONSENSUS FUNDSPEOPLE EN 2022 FONDO CATEGORÍA MORNINGSTAR Acatis Gané Value Event Fonds Mixtos Moderados Allianz Income and Growth Mixtos Moderados Amundi Fds Multi Asset Sustainable Future Mixtos Defensivos BGF Global Multi Asset Income Fund Mixtos Moderados BNY Mellon Global Real Return Fd (EUR) Mixtos Flexibles Capital Group Global Allocation Fd (LUX) Mixtos Moderados DWS Concept Kaldemorgen Mixtos Flexibles JPM Global Balanced Fund Mixtos Moderados MFS Meridian Prudent Wealth Fund Mixtos Moderados Oddo BHF Polaris Moderate Mixtos Defensivos 20 22 por Samuel Capucho 28 FUNDSPEOPLE I SEPTIEMBRE PANORAMA SMART CONSENSUS

El verano no ha traído buenas noticias a los inversores. Las prin cipales clases de acti vos llevan generando rentabilidades negativas desde prin cipios de año y crece el temor a que la desaceleración de la economía acabe convirtiéndose en recesión.

Peter Rieth, gestor de carteras de Oddo BHF AM, comenta que, en los últimos meses, han adoptado una posición defensiva en el Oddo BHF Polaris Moderate. “Desde el 14 de fe brero estamos ligeramente infrapon derados en renta variable”, explica. Añade que, ante la creciente posibi lidad de recesión en los principales bloques económicos han reducido aún más la asignación a esta clase de activo hasta dejarla en torno al 17% a finales de junio. Rieth defiende que, en el entorno actual, “es crucial con tar con una selección de valores de calidad y una amplia diversificación, teniendo en cuenta las diferencias en tre empresas, sectores y países”.

En el mismo sentido, Joerg Mos huber, gestor principal del Amundi Funds Multi Asset Sustainable, des taca que el fondo ha mantenido en los últimos meses un posicionamiento defensivo tanto en el mercado de ac ciones como en el de bonos. “En ren ta variable nos hemos decantado por empresas de sectores que considera mos más resilientes, como el sanitario o el de suministros públicos, dado el entorno de elevada inflación y el ries go de recesión”, explica.

En cuanto al componente de renta fija, Moshuber señala que su opción ha sido hacer “algo de arbitraje a fa

vor de la deuda soberana europea a corto plazo frente a vencimientos más largos, ya que el aumento de los tipos de interés ha beneficiado a las valo raciones de este segmento de merca do”. Moshuber también señala que, más recientemente, han reducido la exposición a deuda soberana de Ita lia, un movimiento que justifica por el “riesgo de fragmentación financie ra de la eurozona”. En contraposición a estos movimientos defensivos, han reforzado la exposición a la temática ASG, tanto en renta fija como en ren ta variable.

MEJOR EE.UU. QUE EUROPA

Teniendo en cuenta el posiciona miento de los gestores, no resulta sorprendente que se mantenga la ten dencia a reducir el riesgo. En concre to, en el conjunto de la cartera Smart Consensus, el componente de renta variable, que había ganado peso en abril y mayo, lo perdió en junio para situarse en el 41,95%, uno de los valo res de exposición más bajos de 2022.

En términos geográficos, aunque el valor medio de exposición conjunta a la Europa desarrollada se ha incre mentado con respecto a los primeros meses del año, los gestores muestran una preferencia por la bolsa esta dounidense frente a la europea.

LA CARTERA DE

J. HENRIK MUHLE E DR. UWE RATHAUSKY

“Creemos que los valores de calidad con balances sólidos y poder de fijación de precios ofrecen una buena protección incluso en el actual escenario”.

“Estamos más positivos en China, gracias a su desincronización con la economía mundial y a las políticas expansivas”.

EL COMPONENTE DE RENTA VARIABLE,

Geadf asasdf asdf asdfa sdfa sdfasd asfdasdfasd

JUSTIN KASS

Geadf asasdf asdf asdfa sdfa sdfasd asfdasdfasd

PETER RIETH Gestor de carteras, Oddo BHF AM

JOERG MOSHUBER Gestor principal del Amundi Funds Multi Asset Sustainable

Geadf asasdf asdf asdfa sdfa sdfasd asfdasdfasd

JUSTIN KASS

Geadf asasdf asdf asdfa sdfa sdfasd asfdasdfasd

PETER RIETH Gestor de carteras, Oddo BHF AM

JOERG MOSHUBER Gestor principal del Amundi Funds Multi Asset Sustainable

QUE HABÍA GANADO PESO EN ABRIL Y MAYO, LO PERDIÓ EN JUNIO PARA SITUARSE EN EL 41,95% SEPTIEMBRE I FUNDSPEOPLE 29

LA ASIGNACIÓN A RENTA FIJA REGISTRA EL VALOR MÁS

Distribución por activos

BONOS ACCIONES LIQUIDEZ Y RENTA FIJA CORTO PLAZO OTROS

Tanto las carteras Smart Consensus como las de perfilados tienen en común que han optado por reducir el peso en renta variable. Sin embargo, mientras que las primeras eligieron como alternativa la renta fija, las segundas se decantaron por elevar el peso en liquidez.

DE LOS TÍTULOS

Distribución geográfica

CARTERA SMART CONSENSUS

Es el caso, por ejemplo, del fondo de Amundi. Joerg Moshuber afirma que mantendrán una posición prudente en el mercado de renta variable, sobre todo en Europa, al tiempo que segui rán “diversificando geográficamente, con preferencia por Estados Unidos”. Sin embargo, China también empieza a llamar la atención del gestor: “En mercados emergentes, estamos más positivos en China, gracias a su desin cronización con la economía mundial y a las políticas expansivas”.

Por su parte, Peter Rieth ve oportu nidades en varios sectores, como “los valores sanitarios, que se están benefi ciando de la necesidad de ponerse al día con los tratamientos aplazados tras el descenso de los casos de COVID-19”.

En cuanto a la asignación al com ponente de renta fija, la cartera Smart Consensus registró en junio el va lor medio más elevado de 2022, el 35,37%. Al desglosar esta asignación, se observa una clara preferencia por la deuda soberana, en detrimento de los títulos corporativos.

El gestor de Oddo BHF AM ex plica que en esta parte del portfolio, “estamos adoptando una posición de baja duración en vista de los ries gos asociados a una nueva subida de los tipos de interés”. Por su parte, el experto de Amundi asegura que “el

EUROPA (INCLUYE REINO UNIDO) NORTEAMÉRICA (EE.UU. Y CANADÁ) EMERGENTES (INCLUYE PAÍSES ASIÁTICOS DESARROLLADOS) JAPÓN Y AUSTRALASIA

EE.UU. sigue siendo en ambas carteras la región favorita a la hora de asignar patrimonio. No obstante, llama la atención que, al menos en las perfiladas, se está viendo una preferencia por aumentar también la exposición a uno de los pocos países no preocupados por la inflación: Japón.

Comparamos la evolución de la cartera modelo Smart Consensus de FundsPeople, compuesta por algunos de los fondos mixtos internacionales (moderados, flexibles y defensivos) más destacados de nuestro mercado, con tres carteras compuestas por fondos perfilados españoles.

significativo aumento de los rendi mientos de los bonos a ambos lados del Atlántico justifica la construc ción gradual de posiciones en las car teras”. “En crédito, dado el nivel de los rendimientos, seguimos viendo oportunidades en el segmento grado de inversión”, concluye.

Los movimientos de los gestores indican que la tendencia a reducir el riesgo se mantendrá en los próximos meses, aunque, como apuntan los expertos consultados, todo depen derá de los niveles de inflación y de las próximas acciones de los bancos centrales.

70% 60% 50% 40% 30% 20% 10% 0% 70% 60% 50% 40% 30% 20% 10% 0%

J A S O N D E F M A M J J A S O N D E F M A M J 2021 20202022 J A S O N D E F M A M J J A S O N D E F M A M J 2021 20202022 (De la parte de renta variable de las carteras)

ELEVADO DE 2022, EL 35,37%, CON CLARA PREFERENCIA POR LA DEUDA SOBERANA EN DETRIMENTO

CORPORATIVOS 30 FUNDSPEOPLE I SEPTIEMBRE PANORAMA SMART CONSENSUS

por Ana Palomares

CAUTELOSOS

PERFILADOS ARRIESGADOS

l primer semestre del año apenas ha dejado títere con cabeza en lo que se refiere a los acti vos financieros. El dó lar, el sector energético y el de metales preciosos han sido las tres excepciones en un mercado que se ha cubierto de rojo. Los gestores de fondos perfilados han tratado de minimizar las pérdidas de sus productos acudiendo al refugio que siempre ofrece la liquidez.

Eso no ha impedido que de me dia despidieran el primer semestre del año con caídas en rentabilidad del 7,20% en el caso de los fondos perfi lados conservadores, del 10,78% en el de los moderados y del 14,22%

La desconfianza e incertidumbre siguen instaladas en los mercados y los gestores optan por buscar refugio hasta que escampe la tormenta. EL REGRESO DE LA LIQUIDEZ E SEPTIEMBRE I FUNDSPEOPLE 31 PANORAMA FONDOS PERFILADOS FundsPeople analiza la cartera de los fondos de fondos perfilados existentes en España. Para ello, agrupa la oferta en tres carteras modelo (conservadora, moderada y agresiva), según la escala de riesgo de la CNMV. La cartera conservadora incluye 34 fondos con un volumen de 32.046 millones de euros; la moderada, 36 fondos con 29.439 millones, y la agresiva, 43 fondos con 5.294 millones. Fuente: elaboración propia con datos de Morningstar Direct. Datos de los gráficos a 30 de junio de 2022. PERFILADOS

70% 60% 50% 40% 30% 20% 10% 0% 70% 60% 50% 40% 30% 20% 10% 0% J A S O N D E F M A M J J A S O N D E F M A M J 2021 20202022 J A S O N D E F M A M J J A S O N D E F M A M J 2021 20202022 PERFILADOS MODERADOS 70% 60% 50% 40% 30% 20% 10% 0% 70% 60% 50% 40% 30% 20% 10% 0% J A S O N D E F M A M J J A S O N D E F M A M J 2021 20202022 J A S O N D E F M A M J J A S O N D E F M A M J 2021 20202022

70% 60% 50% 40% 30% 20% 10% 0% 70% 60% 50% 40% 30% 20% 10% 0% J A S O N D E F M A M J J A S O N D E F M A M J 2021 20202022 J A S O N D E F M A M J J A S O N D E F M A M J 2021 20202022

LA CARTERA DE

PABLO VALDÉS

todas ellas se ha visto un aumento en la ponderación de los fondos de liquidez.

OPINIÓN

Un claro ejemplo de la importancia que dan a la liquidez los gestores es que la primera posición de la cartera de sus perfilados es la cuenta corriente. El resto del portfolio está repartido en fondos como Polar Renta Fija, Acurio European Managers, Azvalor Internacional e Invesco Physical Gold

“Nuestro posicionamiento sigue siendo defensivo, con un fuerte com ponente de liquidez en cartera que nos aporta una gran protección y flexibi lidad para aprovechar la actual vola tilidad de mercado”, defiende Pablo Valdés, director del Departamento de Gestión y Producto de Orienta Capital.

No en vano, hay que tener en cuen ta que los grandes riesgos siguen ahí: probabilidad de recesión, dudas so bre cómo de agresivos serán los ban cos centrales e inflación disparada. Un contexto que sigue animando a la prudencia.

EE.UU., ALGO MEJOR

INVERTIR EN TRANSICIÓN CLIMÁTICA: VER MÁS ALLÁ DE LO VERDE

Cuando invertimos en transición climática se suelen priorizar empresas vinculadas, por ejemplo, a las energías renovables, aunque no son las únicas. Como inversores debemos dejar de ignorar aquellos sectores que, por herencia, han sido más contaminantes, ya que resultarán clave a la hora de alcanzar el objetivo net zero.

FÉLIX SÁNCHEZ

El fondo de inversión que tiene más peso en la cartera de perfil prudente de Sabadell AM es el Sabadell Rendimiento. En el portfolio equilibrado y también en el dinámico la mayor exposición es al Sabadell EE.UU. Bolsa

En renta fija, por ejemplo, se sigue op tando por duraciones cortas y crédito de alta calidad. A la hora de invertir en renta variable se mantiene la preferen cia por estilos de valor en detrimento de los de crecimiento y, en líneas genera les, más por EE.UU. que por Europa. “En renta variable también mantene mos una posición de cautela, especial mente en bolsa europea. Dentro de los estilos de inversión favorecemos el value y la calidad frente al growth. Geográficamente nos decantamos por EE.UU., seguido de Europa, países emergentes y Japón”, resume Félix Sánchez, director de Fund Solutions de Sabadell AM.

en el de los agresivos, según da tos de Morningstar recopilados por FundsPeople

Si esas pérdidas no han ido a más ha sido porque si hay algo en lo que coinciden los tres tipos de carteras de perfilados analizados (moderadas, conservadoras y agresivas) es en que en

Aunque Japón y Australia siguen pesando poco en las carteras, sí se ha observado que su ponderación se ha elevado de media tanto en los fondos más arriesgados como en los modera dos. De hecho, el peso de esta zona geo gráfica en los segundos no era tan alta desde noviembre de 2021.

Tenemos que adoptar una estrategia de transición eficaz, lo que se puede realizar mediante una descarbonización del modelo de negocio o pasando de una actividad tradicional contaminante a otra sostenible. En ambos casos, el compromiso de las empresas e inversores resultará esencial para impulsar acciones tangibles, como destinar recursos a las tecnologías de reducción de emisiones.

Además, los inversores que busquen oportunidades de inversión sostenibles más allá de lo que ya se considera como verde pueden obtener exposición a otros activos de soluciones climáticas que hayan pasado desapercibidos y cuyas valoraciones ofrezcan descuentos. A medida que estas compañías evolucionen, creemos que serán catalogadas como verdes y obtendrán valoraciones más altas. Así, desde UBS AM esperamos que la carrera hacia el net zero se acelere y se convierta en el principal diferenciador de rentabilidad en los sectores intensivos en emisiones.

Director del Departamento de Gestión y Producto, Orienta capital

Director de Funds Solutions, Sabadell AM

ÁLVARO CABEZA Country Head, UBS AM Iberia

LA

DE RAPTREN PAR T NER 32 FUNDSPEOPLE I SEPTIEMBRE PANORAMA FONDOS PERFILADOS

Threadneedle

Credit

Búsqueda de las mejores oportunidades frente a cada subida y bajada del mercado

Fondo de gestión activa que busca generar rentabilidades positivas tanto en mercados alcistas com bajistas invirtiendo en las mejores oportunidades de crédito global y europeo.

n Selección de emisores y valores para impulsar retornos estables.

n Enfoque fundamental y una cultura de trabajo en equipo que nos permiten descubrir las mejores ideas en todo el espectro crediticio.

n Cartera de más de 1.000 millones de euros con un riesgo de tipos de interés muy bajo y un histórico acumulado a lo largo de varios ciclos económicos y crediticios.*

Riesgos a tener en cuenta:

Riesgos relacionados

El fondo puede estar expuesto a riesgos de crédito, mercado, apalancamiento, tipos de interés y liquidez adicionales, debido a la naturaleza de las inversiones en los mercados de crédito mundiales y en derivados relacionados.

Riesgos de inversión

El fondo está sujeto a riesgos relacionados con la inversión en títulos de deuda, divisas, posiciones cortas y derivados.

Perfil del inversor

Este fondo es adecuado para inversores que pueden tolerar niveles moderados de riesgo y que presentan un horizonte de inversión a medio plazo.

está autorizada en España por la Comisión Nacional del Mercado de Valores (CNMV) y está registrada con el número

Threadneedle (Lux) es

sociedad

inversión

capital variable (Société d’investissement à capital variable, o

constituida conforme a la leg islación del Gran Ducado de Luxemburgo. La SICAV emite, reembolsa y canjea acciones

(Lux)

Opportunities

columbiathreadneedle.es *Fuente: Columbia Threadneedle Investments, a 31 de diciembre de 2021. Para fi nes de marketing. Información importante: Exclusivamente para uso de clientes profesionales (no debe entregarse a clientes particulares ni emplearse con ellos). El valor de las inversiones y cualquier ingreso no está garantizado y puede tanto au mentar como disminuir; dicho valor puede verse afectado por las fl uctuaciones de los tipos de cambio. Esto signifi ca que un inversor podría no recuperar el importe invertido. Su capital está sujeto a riesgos. El presente documento tiene carácter meramente informativo y no debe considerarse como una oferta o una invitación para realizar una oferta de compra o venta de cualquier título u otro instrumento fi nanciero, ni para prestar asesoramiento o servicios de inversión. Threadneedle (Lux)

177.

una

de

de

«SICAV»)