Ένδειξη

Ένδειξη

Putting humans at the center.

At STIRIXIS Group we share an amazing and unique journey with our clients to help them Dream big, Realize their dreams and Feel Proud of the outcome. Workplaces are no exception! For more than 25 years, we are known for bringing True Workplace Prosperity to our clients, their people and society as a whole. And with more than 750 outstanding and internationally awarded projects completed in 27 countries, you can rest assured we deliver our promises. Give us a call and start your own amazing journey with us today.

#famc22

22 & 23.06.2022

To

Panel Ι:

Panel ΙΙ: “Η

Panel ΙΙΙ: “AK & ESG investing”

Panel ΙV:

GOLD SPONSORS

SILVER SPONSORS

PREMIUM CORPORATE PARTICIPATIONS

Panel V: “Τραπεζικά

Panel VI: “Επενδύοντας

Private Equity Funds”

Panel VII

ASSOCIATE SPONSOR BRONZE SPONSOR

(κατά

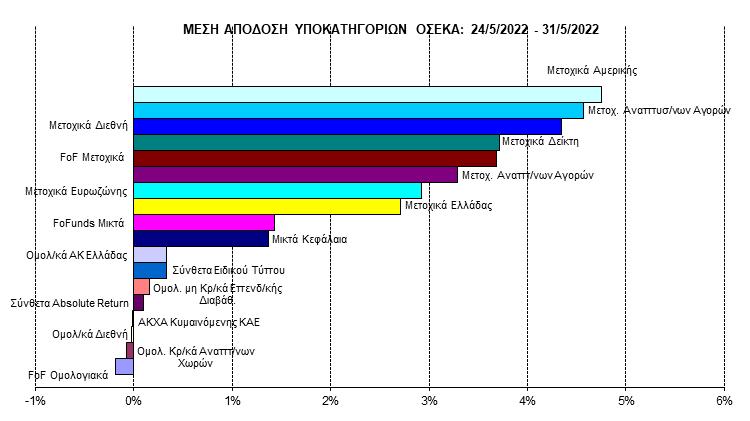

• Μετά την αργία στο City, χθες, «πήρε