Todas las empresas están inmersas en el rompecabezas que suponen las nuevas obligaciones que origina el también “nuevo invento” del conocido coloquialmente como impuesto sobre el plástico. Como sabéis, estamos visitando y ayudando en lo posible a nuestros clientes de forma presencial en la implantación del impuesto y todo lo que ello implica. Como una parte de este proceso, Sandra ha preparado un resumen sobre las obligaciones en la facturación que se generan con el nuevo impuesto. Verlo con atención y preguntadnos lo que consideréis oportuno. En este trabajo ha incluido algunas noticias publicadas al respecto. En febrero, de nuevo tenemos la obligación de presentar el modelo 347. Hemos actualizado y preparado un monográfico que os será muy útil para preparar adecuadamente dicha información.

Insistimos en daros información en los temas más novedosos para el 2023. En concreto os presentamos unos trabajos sobre la Ley de las STARTUPS.

Por último hemos prestado atención, a raíz de innumerables consultas que nos habéis planteado, al hecho de la importancia que tiene calcular adecuadamente el importe de la CIFRA DE NEGOCIO de la Sociedad, dado que la misma afecta a multitud de alternativas impositivas.

Las NOTICIAS DE INTERES de este número de nuestra CIRCULAR se presentan casi como monografías de los temas que abordan, dado que las agrupamos en forma homogénea para conseguir una información más elaborada y próxima de cada uno de estos temas.

En cuando al CALENDARIO FISCAL de obligaciones del mes de febrero y marzo ya os fue enviado hace unos días, pero lo reiteramos en esta CIRCULAR. Saludos.

E. de la Orden Ondategui

C. Vinzo Gil

X. Vendranas Ramón

S. de la Orden Montoliu

E. de la Orden Ondategui

C. Vinzo Gil

X. Vendranas Ramón

S. de la Orden Montoliu

1.- NOTICIAS DE INTERES

1.1. Autónomos. Cuotas Seguridad Social. Calendario. Nuevo sistema de cotización para autónomos en 2023.

El próximo 1 de enero entra en vigor el nuevo sistema de cotización de autónomos, desde ese momento se desplegará progresivamente (durante 3 años) un sistema de quince tramos que determina las bases de cotización y las cuotas en función de los rendimientos netos del autónomo, como transición al modelo definitivo de cotizaciones por ingresos reales que se producirá como muy tarde en nueve años.

Te contamos todas las fechas que tienes que marcar en rojo en tu calendario desde ahora, hasta que acabe 2023.

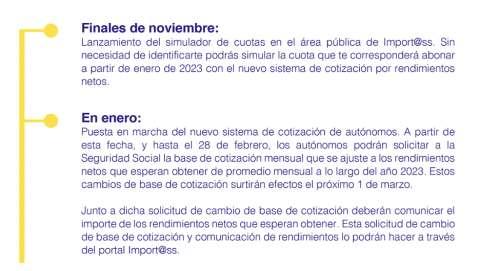

Finales de noviembre de 2022:

Lanzamiento del simulador de cuotas en el área pública de Import@ss. Sin necesidad de identificarte podrás simular la cuota que te corresponderá abonar a partir de enero de 2023 con el nuevo sistema de cotización por rendimientos netos.

Este simulador te pedirá elegir uno de los 15 tramos en los que se ha dividido el nuevo sistema de cotización y calculará la cuota mínima y la máxima que podrás elegir en función del tramo seleccionado.

Si tienes dudas sobre cómo calcular tus ingresos netos, encontrarás un enlace a la guía práctica del trabajo autónomo de import@ss donde se responde a esta pregunta, dentro del apartado específico sobre el nuevo sistema.

Enero 2023

Entra en vigor el nuevo sistema. A lo largo del mes y hasta el 28 de febrero, los autónomos podrán solicitar a la Seguridad Social la base de cotización mensual que se ajuste a los rendimientos netos que esperan obtener de promedio mensual a lo largo del año 2023. Estos cambios de base de cotización surtirán efectos el próximo 1 de marzo.

Junto a dicha solicitud de cambio de base de cotización deberán comunicar el importe de los rendimientos netos que esperan obtener. Esta solicitud de cambio de base de cotización y comunicación de rendimientos lo podrán hacer a través del portal Import@ss.

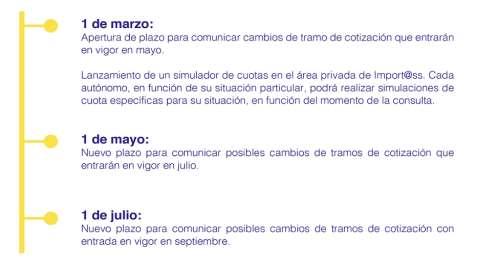

1 de marzo de 2023

Apertura de plazo para comunicar cambios de tramo de cotización que entrarán en vigor en mayo. Lanzamiento de un simulador de cuotas en el área privada de Import@ss. Cada autónomo, en función de su situación particular, podrá realizar simulaciones de cuota específicas para su situación, en función del momento de la consulta.

1 de mayo de 2023

Nuevo plazo para comunicar posibles cambios de tramos de cotización que entrarán en vigor en julio.

1 de julio de 2023

Nuevo plazo para comunicar posibles cambios de base de cotización con entrada en vigor en septiembre.

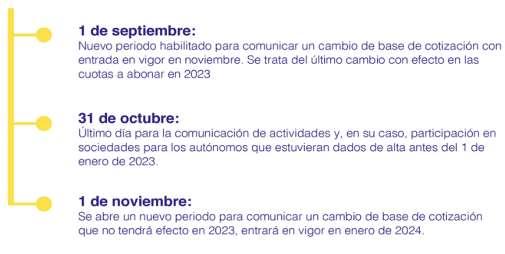

1 de septiembre 2023

Nuevo periodo habilitado para comunicar un cambio de base de cotización con entrada en vigor en noviembre. Se trata del último cambio con efecto en las cuotas a abonar en 2023.

31 de octubre de 2023

Último día para la comunicación de actividades y, en su caso, participación en sociedades para los autónomos que estuvieran dados de alta antes del 1 de enero de 2023.

1 de noviembre de 2023

Se abre un nuevo periodo para comunicar un cambio de base de cotización que, en este caso, no tendrá efecto en 2023 y entrará en vigor en enero de 2024.

1.2. Estado de la cuestión del nuevo Impuesto a Grandes Fortunas

1.2.1. Ayuso recurre ante el Constitucional el impuesto a grandes fortunas por «invasión de competencias»

Considera que el tributo estatal ya en vigor invade las competencias fiscales y financieras de las CCAA recogidas en la Carta Magna, y solicita su su suspensión cautelar

El Gobierno de la Comunidad de Madrid, que preside Isabel Díaz Ayuso, ha recurrido ante el Tribunal Constitucional (TC) el nuevo impuesto de solidaridad de las grandes fortunas del Gobierno central, que modifica determinadas normas tributarias.

En el recurso de inconstitucionalidad, interpuesto el pasado 31 de enero, pide su suspensión cautelar.

Las estimaciones del Ejecutivo regional son que este nuevo tributo del Gobierno puede suponer que dejen de llegar a la Comunidad de Madrid más de 1.200 millones de inversión extranjera al año, además de ocasionar la pérdida de 13.000 contribuyentes y 5.000 millones de ingresos.

El Gobierno autonómico considera que el tributo estatal, ya en vigor, invade las competencias fiscales y financieras de las CCAA recogidas en la Carta Magna, según ha expuesto el vicepresidente y consejero de Educación y Universidades

Un impuesto «contra el ahorro y la inversión», declara Ayuso. «Invade competencias autonómicas, rompe la autonomía financiera, perjudica a Madrid, con nocturnidad, provoca inseguridad jurídica y es injusto», sostiene la presidenta de la Comunidad de Madrid.

El Ejecutivo madrileño destaca en los fundamentos jurídicos del recurso, que el nuevo impuesto «suplanta las competencias autonómicas para la gestión de los tributos cedidos, como el Impuesto sobre el Patrimonio, que en la Comunidad de Madrid está bonificado al 100% desde 2008».

Expone que el diseñado por el Gobierno central «impone una cuota nacional para todas las regiones de régimen común, invadiendo la gestión de las autonomías en la materia, lo que perjudica de manera especial a los contribuyentes madrileños».

Señala que por este motivo supone «una ruptura de autonomía financiera de las comunidades», ya que afecta a su política fiscal (artículo 156 de la Constitución ).

Además, el Gobierno madrileño critica que su tramitación se ha llevado a cabo a través de una enmienda en un Proyecto de Ley que «no tenía que ver con este tributo, obviando el procedimiento parlamentario ordinario, sin someterse a consulta pública y sin contar con memoria económica ni dictamen del Consejo de Estado».

Esto ha impedido, apunta, el debate y la presentación de enmiendas al texto, «en contra del derecho de representación política consagrado en el artículo 23 de la Constitución».

«INSEGURIDAD JURÍDICA» DEL NUEVO IMPUESTO

El Ejecutivo madrileño subraya también que el nuevo impuesto «atenta contra la seguridad jurídica, ya que su aplicación tiene efectos retroactivos para todo 2022, a pesar de que entró en vigor el 29 de diciembre de ese año».

«Esto supone un grave perjuicio para los ciudadanos que no contaban con soportar esta carga fiscal en ese ejercicio, que han realizado operaciones de inversión o que han decidido ahorrar (confiando en que no estaban sujetos a una nueva tributación) y ahora se van a ver obligados a hacerlo», señala.

También aduce que se vulneran los principios de capacidad económica y confiscatoriedad recogidos en el artículo 31.1 de la Carta Magna, que señalan que se contribuirá al sostenimiento de los gastos públicos en función a la capacidad económica y que en ningún caso, tendrá alcance confiscatorio.

El Gobierno de la Comunidad de Madrid estima que es una tasa temporal, inicialmente exigible para dos años, período para el cual se han determinado unos tipos imponibles que son estimativos y que «presuponen una manifestación de riqueza ficticia, sin tener en cuenta los rendimientos reales de los recursos del contribuyente».

En el recurso alega, asimismo, que no está justificada la creación del gravamen al no existir una necesidad recaudatoria real, ya que se han alcanzado cifras récord en estos momentos debida a la coyuntura económica por la alta inflación y la política fiscal del Gobierno de España. De esta manera, el Gobierno madrileño remarca que se ha ignorado lo recogido en la Carta Magna en cuanto a la arbitrariedad de los poderes públicos.

1.2.2. Foment del Treball impulsará recurso de inconstitucionalidad por el impuesto a los ricos

• Aduce tres causas y critica las "decisiones precipitadas" del Gobierno en materia fiscal

• Reprocha que PSOE y Podemos "están maltratando" a la economía productiva

• Confía en mantener su peso en la nueva junta de la CEOE pese a su candidatura crítica

La patronal Foment del Treball buscará el apoyo de los grupos parlamentarios en las Cortes para impulsar un recurso de inconstitucionalidad contra el impuesto temporal de solidaridad de las grandes fortunas que prevén aprobar antes de fin de año los dos partidos que conforman el Gobierno: PSOE y Unidas Podemos.

En una rueda de prensa muy crítica, el presidente de la patronal catalana, Josep Sànchez Llibre, ha reprochado que las "decisiones precipitadas" que están impulsando ambas formaciones políticas "afectan a la economía productiva, están perjudicando a la confianza empresarial y afectan gravemente a la seguridad jurídica y financiera de las compañías, y se están realizando sin ningún tipo de diálogo previo".

En este sentido, ha afirmado que la "voracidad fiscal" del Gobierno ya está afectando a decisiones de inversión y generación de empleo, especialmente en el caso de empresarios no residentes en el país, y ha puesto como ejemplo la paralización de los planes de un empresario mexicano afincado en Miami que quería desarrollar una plataforma audiovisual en España, así como casos de inversiones importantes inmobiliarias de momento paradas.

"Están maltratando a la economía productiva y el sector empresarial. Pedimos más respeto a los empresarios, autónomos y todas aquellas personas que conforman la economía productiva, y más prudencia en las manifestaciones públicas del Gobierno de PSOE y Unidas Podemos", ha aseverado.

Sànchez Llibre ha reprobado los mecanismos legales que está utilizando el Gobierno para introducir cambios fiscales a través de enmiendas que se saltan los mecanismos de control y consulta pública, así como "sorpresas" como el anuncio a través de los medios de comunicación de un impuesto extraordinario a las grandes superficies "sin ningún tipo de concreción", o normativa sobre la semana laboral de cuatro días.

Tres argumentos legales

Hace un año y medio, Foment del Treball ya impulsó un recurso de inconstitucionalidad a través del PP contra el impuesto de Patrimonio, actualmente en trámite en el Tribunal Constitucional (TC). Ahora hará lo mismo con el impuesto estatal a las grandes fortunas, que se prevé aprobar antes de fin de año con efectos a 31 de diciembre, y que los gobiernos del PP en Comunidad de Madrid y Andalucía ya han dicho que recurrirán.

Argumentan que vulnera la autonomía fiscal de las comunidades autónomas porque se solapa con un impuesto autonómico (el de Patrimonio) y lo recauda el Estado; vulnera el principio de seguridad jurídica porque se prevé aplicar a 31 de diciembre cuando se espera aprobar apenas unos días antes, y vulnera el principio de capacidad económica de los contribuyentes porque es un impuesto confiscatorio

Foment pondrá su informe jurídico a disposición de la CEOE, de los partidos y de los particulares que lo deseen, con el objetivo de "buscar el máximo de complicidades" y batallar en los tribunales con todos los argumentos posibles.

Silva ha incidido en que el nuevo impuesto a las grandes fortunas no cumple los criterios legales para ponerse en marcha de manera precipitada, y que los contribuyentes tienen derecho a disponer de margen para tomar

sus "decisiones lícitas" ante cambios normativos: "No se pueden cambiar las reglas del juego el día 355 del año".

Desde la patronal catalana agregan que, al tramitarse como una enmienda a la proposición de ley de PSOE y Podemos sobre los impuestos temporales a las energéticas y la banca, no se le aplica "ningún mecanismo para garantizar que se legisla bien", como la inclusión de informes del Consejo de Estado, la Comisión Nacional de los Mercados y la Competencia (CNMC) y el Consejo de Consumidores y Usuarios, ni pasa por audiencia pública previa.

1.2.3. Las 4 bazas de Madrid y Andalucía para tumbar el tributo a las fortunas por inconstitucional

Siete catedráticos de Derecho Tributario consultados por el IEE señalan unánimemente que el nuevo tributo adolece de serios defectos de forma y fondo que consideran que supondrá su anulación al llegar al Constitucional. Denuncian errores de trámite, invasión de competencias, retroactividad y confiscatoriedad.

La batalla fiscal abierta entre algunas comunidades autónomas y el Gobierno central, con Madrid y Andalucía a la cabeza de la ofensiva contra la armonización tributaria territorial impulsada por Hacienda, se encamina al terreno de los tribunales.

1.2.4. Graves fallos en la tasa a las grandes fortunas

Los expertos en fiscalidad avalan los argumentos de Madrid en su recurso al Constitucional.

El rechazo al impuesto a las grandes fortunas se extiende al mundo académico. Y es que el gravamen diseñado ex profeso por el Gobierno para dejar sin efecto las bonificaciones del 100% en el Impuesto sobre el Patrimonio aprobadas por Madrid, Andalucía podría llegar a ser inconstitucional.

1.2.5. Los expertos avisan de la inconstitucionalidad del impuesto a los ricos: “por el fondo y la forma”

El tributo se habría tramitado “en fraude de ley”, invadiendo “competencias autonómicas”, provocado retroactividad, con doble imposición, confiscatorio

El impuesto temporal a las grandes fortunas es “innecesario, inoportuno, extemporáneo y con difícil encaje en un sistema tributario moderno”, además de tener un “pobre efecto recaudatorio” en el corto plazo y nulo a medio y largo plazo, creando una enorme “inseguridad jurídica” y una gran “distorsión” que acabará generando una “recaudación negativa” por la “huida de la inversión”. Se pueden decir más altas pero no más claras las principales conclusiones del último estudio sobre este gravamen publicado por el Instituto de Estudios Económicos (IEE), que ha publi-

cado conjuntamente con siete catedráticos de derecho Financiero y Tributario, que han puesto en “seria duda” su constitucionalidad.

En su presentación, el presidente del ‘think tank’ de la CEOE, Íñigo Fernández de Mesa, calificó este tributo de es inconstitucional “en forma y fondo”, que va a provocar una “deslocalización de patrimonios” y una “pérdida de la inversión. Según se explica en el informe, la tramitación del impuesto a grandes fortunas como enmienda limita “de manera absoluta” el debate parlamentario y, por tanto, la posibilidad de mejora del texto legal. Además, para los expertos dicha enmienda es “incoherente” con el resto de la norma en la que se inserta, “lo que está expresamente prohibido según la jurisprudencia del Tribunal Constitucional”.

El segundo motivo de inconstitucionalidad, en cuanto a la forma, lo constituye el objetivo de armonizar la fiscalidad autonómica prescindiendo de modificar, como hubiera sido adecuado según los expertos, el bloque de constitucionalidad de la financiación de las comunidades autónomas. Ello supone, una vulneración de la reserva de ley orgánica contenida en el artículo 157.3 de la Constitución. “Es un fraude de ley a las comunidades autónomas” , han denunciado los expertos durante la presentación en rueda de prensa del informe.

El resto de motivos de inconstitucionalidad se encuentran en el fondo jurídico. Por un lado, por la vulneración del principio de seguridad jurídica que supone aprobar el impuesto en el mes de diciembre, con el añadido de que el texto de la enmienda no fue conocido hasta el 11 de noviembre de 2022. Otro aspecto tiene ver con la entrada en vigor del impuesto para el ejercicio 2022, cuando la enmienda tuvo entrada en el Congreso de los Diputados en el mes de noviembre de dicho año, lo que constituye “una retroactividad de grado medio o impropia, contraria la doctrina del Tribunal Constitucional sobre el principio de seguridad jurídica”.

A esto se añade otro argumento, que el impuesto sea confiscatorio al añadirse al IRPF y el impuesto de patrimonio autonómico, de manera que el contribuyente “se vea obligado a vender parte de su patrimonio para afrontar sus obligaciones fiscales”. Los autores señalan que el impuesto es “potencialmente confiscatorio” puesto que puede generar imposiciones muy superiores al 60% en patrimonios no productivos, frente a los principios de capacidad económica, como parámetro o medida de la imposición, y de prohibición de la confiscatoriedad si la carga tributaria total resulta desproporcionada. Además podría aducirse que se estaría produciendo una doble imposición, al “gravarse el mismo patrimonio dos veces”, algo que es “único en el mundo”.

Los catedráticos desgranaron punto por punto la base sobre la que entienden pueden sustentarse los recursos de inconstitucionalidad, cuestionando primero que el impuesto se haya creado mediante “una enmienda a una proposición de ley”, lo que ha limitado la posibilidad de los grupos políticos de debatir y enmendar el texto, por lo que ha podido cometerse fraude de ley, ya que “se recurre a un procedimiento que no es el previsto para eludir ciertos controles, desde el propio debate público al informe del Consejo de Estado”, manifestó Luis Manuel Alonso González, catedrático de Derecho Financiero y Tributario de la Universidad de Barcelona, que cuestionó que en vez de seguir un análisis “planificado, sosegado y complejo”, que hubiese incluido reformar los instrumentos legales del sistema de financiación autonómico, el Ejecutivo optó por introducir una enmienda en la proposición de ley de los impuestos a la banca y las empresas energéticas. Para Alonso, se ha producido una situación “similar” a la del auto del Tribunal Constitucional que suspendió el pleno del Senado el pasado mes de diciembre que iba a aprobar el cambio en la elección del método de los magistrados del propio tribunal, pues la enmienda debe tener una “relación sustancial” con la propuesta de ley.

También se puso en duda que se utilice esta vía para armonizar el impuesto de patrimonio autonómicocomo recoge la propia exposición de motivos de la ley-, “ya que contraviene la obligación de que las relaciones económicas entre las comunidades autónomas y el Estado se regulen por ley orgánica”, explicó César García Novoa, de la Universidad de Santiago de Compostela. Según este jurista, existe un uso “bastante perverso” con esta intención, pues, en su opinión, se debe armonizar “cuando hay diferencias de legislación”, pero, en el caso del impuesto de patrimonio “hay una legislación uniforme”, con competencias cedidas a las autonomías, y lo que se pretende es “restringir” estas decisiones autonómicas, en especial de aquellas, como Madrid y Andalucía, que han decidido deducir al completo el tributo.

García Novoa se refirió a la creación del impuesto de depósitos bancarios aprobado por el Ejecutivo de Mariano Rajoy como un “precedente” armonizador. No obstante, señaló que este caso “no se parece en nada” ya que fue el Estado quien creó un nuevo impuesto para evitar que las autonomías tributasen de manera libre esta cuestión, mientras que en el impuesto a las grandes fortunas se crea un nuevo impuesto sobre una “materia imponible que ya existía”, gravada por “otro impuesto de titularidad estatal”.

De nuevo, según los expertos, se ha recurrido a una “extravagancia” normativa para evitar ciertos procedimientos -por ejemplo, convocar al Consejo de Política Fiscal y Financiera (CPFF)- con el objetivo de limitar la capacidad normativa de las comunidades autónomas en materia del impuesto de patrimonio.

Desde el punto de vista del fondo, el catedrático Javier Martín advirtió de que el impuesto “afecta al ejercicio 2022 aunque no se conoció hasta noviembre y se aprobó ya en diciembre, lo que vulnera la seguridad jurídica y podría implicar retroactividad”. Asimismo, resaltó la “inseguridad jurídica” que planteaba el marco temporal de aprobación del tributo, ya que su anuncio a mediados de noviembre hacía “imposible” que alguien “dejara de ser residente fiscal en España” y, por tanto, tuviera que enfrentarse al pago del impuesto. El experto puso como ejemplo una sentencia sobre un cambio tributario en 1997, que ponía de manifiesto la alteración de “las reglas del juego” a mediados del ejercicio, conocida por los juristas como “retroactividad en grado medio o impropia”. Aunque reconoció que, en términos técnicos, no se produce una retroactividad como tal, sí se vulnera el “derecho del contribuyente a adaptar su comportamiento” a la tributación vigente.

El catedrático también apuntó que la redacción del texto del impuesto ha producido una modificación normativa a través de la cual será posible que el titular o partícipe de una sociedad extranjera con inmuebles en España tenga que tributar con este nuevo impuesto, un cambio de “mucha trascendencia”, que le hace poner “en duda” que la recaudación del impuesto, al menos a corto plazo, vaya a ser “bastante pequeña”. La modificación podrá “incidir sustancialmente en la Administración”, aunque también hay que tener en cuenta si esta cuenta con los “medios necesarios” para hacer cumplir esta cuestión. Según el experto, la dirección general de Tributos “venía manteniendo” que las personas físicas titulares o partícipes “no tributaban por el impuesto de patrimonio”, pero la nueva norma conllevaría poder gravar esta “titularidad indirecta de bienes inmuebles”, lo que provocará que el número de contribuyentes se vaya a “ampliar”.

El director general del IEE, Gregorio Izquierdo, señaló al respecto que no es una cuestión “baladí” porque se trata de un elemento que fomentará la “desinversión y la deslocalización” en el mercado inmobiliario español, impactando en su “atractivo”. No obstante, García Novoa indicó que una teórica “no aplicación del mínimo exento” es “difícilmente compatible” con el derecho de la Unión Europea. Además, habría que estudiar cómo se encaja esta tributación con los convenios de doble imposición que España tiene acordados con más de un centenar de países, pues estos tratados “tienen preferencia sobre la ley interna”.

Con el nuevo tributo, el Gobierno pretende gravar a aquellos patrimonios superiores a tres millones de euros para que no puedan quedar eximidos por las bonificaciones de los gobiernos regionales. Este gravamen, que entró en vigor en 2022 para recaudar ya desde este año, será del 1,7% para los patrimonios de entre 3 y 5,3 millones de euros; del 2,1% para los patrimonios entre 5,3 y 10,6 millones, y del 3,5% para aquellos patrimonios superiores a 10,6 millones de euros. Además, para la determinación de la base imponible de este impuesto, resultarán aplicables las reglas contenidas en la ley del impuesto del patrimonio, de manera que se incluye una reducción en concepto de mínimo exento de 700.000 euros.

1.2.6. La Justicia vasca abre nuevas vías para recurrir por el Impuesto sobre Patrimonio

La Justicia vasca ha abierto el camino a nuevos recursos sobre el Impuesto sobre Patrimonio (IP) y ratifica la primacía del Derecho de la Unión para que los no residentes se apliquen los beneficios fiscales autonómicos, como sucede en el Impuesto sobre Sucesiones desde el pronunciamiento del Tribunal de Justicia europeo (TJUE). En concreto, el Tribunal Superior de Justicia (TSJ) del País Vasco, extrapola al Impuesto sobre Patrimonio la doctrina del Supremo y del propio TJUE sobre la restricción al principio de libre circulación de capitales.

El fallo confirma la aplicación directa del Derecho comunitario por razón de su primacía independientemente de "cuándo, cómo y con qué alcance" se produzca la transposición de ese ordenamiento al derecho interno o la acomodación de éste al primero. La Sentencia termina imponiendo costas a la Administración Tributaria y no ha sido recurrida en casación por la Abogacía del Estado, por lo que ya es firme.

"El fallo, a priori, trae consigo importantes consecuencias (positivas) para los contribuyentes no residentes del Impuesto sobre el Patrimonio con activos localizados fundamentalmente en Madrid (bonificación 100%) y, en menor medida, Galicia (bonificación 25%)", explica el abogado Ignacio Gomeza Ochoa, especialista en derecho tributario, que ha llevado la dirección del caso el caso en su despacho de Bilbao. "Estos contribuyentes, tienen derecho a optar por la normativa autonómica de referencia y, por tanto, deberán reclamar la devolución total (Madrid) o parcial (Galicia) del importe satisfecho en los Impuestos sobre el Patrimonio presentados y no prescritos incluyendo los intereses de demora correspondientes y manteniendo el contencioso vivo y a la espera de que nuestro Alto Tribunal se pronuncie, dada la contradicción evidente en la resolución de los TSJ autonómicos", añade.

Entre los fallos, hay una sentencia del TSJ de Madrid referida a un contribuyente residente en Irlanda con todos los bienes sujetos a gravamen sitos en la Comunidad de Madrid que presentó Impuesto sobre el Patrimonio del año 2012 sin aplicar la bonificación general autonómica de toda la cuota del impuesto. La demandante solicitó la aplicación de la bonificación invocando la sentencia del Tribunal europeo pero el TSJ resolvió desestimándola.

Sin embargo, en esta nueva sentencia el TSJ vasco determina lo contrario al estudiar el caso de un contribuyente residente en México con todos los bienes sujetos a gravamen sitos en la Comunidad de Madrid que presentó Impuesto sobre el Patrimonio del año 2019 sin aplicar la bonificación general autonómica de toda la cuota del impuesto. La demandante, representada por Ignacio Gomeza, solicitó la aplicación de la bonificación. El Tribunal ha admitido las pretensiones de la afectada y abre nuevas vías de recursos.

1.2.7. Cinco opciones legales para “ escapar ” del impuesto a las grandes fortunas

• Los contribuyentes tienen margen de cara a la liquidación de 2023

El Gobierno anunció el Impuesto Temporal de Solidaridad de las Grandes Fortunas en el último cuarto del año pasado y su publicación definitiva se produjo el pasado 28 de diciembre en el Boletín Oficial del Estado (BOE). Tras conocer la creación de este gravamen a final de año, los contribuyentes afectados tuvieron poco margen de maniobra para intentar mitigar el efecto del impuesto en relación con 2022 y cuya liquidación se hará entre mayo y junio de este ejercicio. Sin embargo, con el arranque del año aún hay tiempo por delante para sortear legalmente este tributo de cara a 2023 y que se tendrá que presentar en la primavera de 2024. El objetivo del Gobierno con este impuesto que grava la riqueza por encima de los tres millones de euros netos (bonificando para los residentes los primeros 700.000 euros) es recaudar unos 1.500 millones de euros al año y afectará a unos 23.000 contribuyentes.

Los expertos consultados por este periódico explican cuáles son las principales medidas para mitigar el Impuesto Temporal de Solidaridad de las Grandes Fortunas, pero matizan: las decisiones a tomar dependerán de las circunstancias personales, familiares, geográficas, profesionales y de patrimonio de cada contribuyente.

Dudas de anticonstitucional

Varios de los expertos consultados, tanto abogados como fiscalistas, muestran sus dudas sobre la constitucionalidad de este impuesto. De un lado, señalan que para los residentes, el tributo empieza a gravar a partir de los 3,7 millones de euros porque 700.000 euros están exentos, sin embargo, para los no residentes empieza a gravar a partir de los 3 millones de euros, un punto que ven "discriminatorio".

De otro lado, también consideran que el Impuesto Temporal de Solidaridad de las Grandes Fortunas atenta contra la Ley de Financiación de las Comunidades Autónomas. La norma establece una delegación de facultades que se permite a las CCAA aumentar o reducir los tipos impositivos respecto a los impuestos cedidos, por tanto, si se establece un impuesto de cobertura como este, anula cualquier medida que se adopte y se estaría infringiendo las competencias de las CCAA, explican los expertos.

Precisamente, el Instituto de Estudios Económicos (IEE), conocido también por el thik tank de CEOE, presentó a inicios de esta semana un informe sobre la posible anticonstitucionalidad del nuevo tributo llamado 'El Impuesto sobre las Grandes Fortunas. Un análisis académico y doctrinal de su inconstitucionalidad'. En el documento, elaborado por varios catedráticos en Derecho Financiero Tributario y Hacienda Pública, se incide en hasta cinco elementos esenciales de fraude de ley. La primera de las cuestiones que destacan es respecto a la tramitación del impuesto, de forma precipitada, sin debate parlamentario y mediante una enmienda introducida en un proyecto de ley sin ningún tipo de relación con el resto del texto, lo que está prohibido por el Tribunal Constitucional. Asimismo, al igual que indican los expertos consultados, también espeta el documento que el tributo no respeta la Ley de Financiación de las Comunidades Autónomas.

Por otro lado, y como tercer aspecto que destaca el IEE, el gravamen va en contra de los principios de seguridad jurídica, ya que el texto se dio a conocer apenas un mes antes de que finalizara el ejercicio 2022, concretamente el 11 de noviembre, para además entrar en vigor en ese mismo año. El BOE publicó el nuevo tributo el 28 de diciembre. Esta falta de tiempo constituye para los catedráticos que elaboraron el informe una retroactividad de grado medio o impropia, contraria a la doctrina del Tribunal de Garantías sobre el principio seguridad jurídica.

[

Como cuarto aspecto, el informe también considera anticonstitucional que el impuesto es potencialmente confiscatorio ya que puede generar imposiciones superiores al 60% de manera conjunta con el IRPF, en patrimonios no productivos, frente a los principios de capacidad económica, como parámetro o medida de la imposición, y de prohibición de la confiscatoriedad si la carga total tributaria resulta desproporcionada. El tipo máximo de este impuesto, del 3,5%, es muy alto, ya que en el contexto actual, muchos activos no tienen rendimientos que alcancen ese porcentaje, por lo que este tipo podría agotar totalmente el rendimiento y forzar a vender el activo para pagar la cuota. Finalmente, como cuarto punto, el documento considera que como otro elemento de anticonstitucionalidad, el gravamen incumple el principio de equidad ya que se aplica sobre rendimientos que en su día pagaron impuestos al generarse.

Opción de quedarse

El Impuesto Temporal de Solidaridad a las Grandes Fortunas recoge en su propio nombre que se trata de una medida que tendrá caducidad, aunque ya desde su nacimiento cuestiona esta misma posibilidad. El Ejecutivo ha diseñado el tributo para que inicialmente grave los patrimonios de los contribuyentes en 2022 y 2023. Sin embargo, la propia norma que lo regula establece que al término del periodo de vigencia de este impuesto, el Gobierno efectuará una evaluación para valorar los resultados del impuesto y proponer, en su caso, su mantenimiento o supresión.

El argumento para la creación del impuesto es que la inflación junto con los efectos de la invasión de Ucrania motiva a los poderes públicos, "como garantes de los valores constitucionales", a articular una respuesta "eficaz, eficiente y contundente" para hacer frente a los efectos que la escalada de precios está generando en la ciudadanía, "poniendo en peligro" en ciudadanos especialmente vulnerables "una mínima calidad de vida".

1.3. Regímenes fiscales perjudiciales

Orden HFP/115/2023, de 9 de febrero, por la que se determinan los países y territorios, así como los regímenes fiscales perjudiciales, que tienen la consideración de jurisdicciones no cooperativas.

En la nueva lista se mantienen países y territorios que ya figuran en la lista en vigor del citado Real Decreto 1080/1991 y, como novedad, se incorporan los siguientes: Barbados, Guam, Palaos, Samoa Americana, Trinidad y Tobago y Samoa, por lo que respecta al régimen fiscal perjudicial (offshore business).

Real Decreto 1080/1991, de 5 de julio, por el que se determinan los países o territorios a que se refieren los artículos 2.º, apartado 3, número 4, de la Ley 17/1991, de 27 de mayo, de Medidas Fiscales Urgentes, y 62 de la Ley 31/1990, de 27 de diciembre, de Presupuestos Generales

Artículo único. Relación de jurisdicciones no cooperativas.

Tienen la consideración de jurisdicciones no cooperativas los siguientes países y territorios, así como los siguientes regímenes fiscales perjudiciales:

1] Desde 10-02-2011 (fecha de entrada en vigor del Acuerdo sobre intercambio de información en materia tributaria-BOE 23-11-2010-) dejó de tener la consideración de paraíso fiscal

3. Aruba. [3]

4. Emirato del Estado de Bahrein.

13. Barbados. [4]

14. Bermuda.

5. Sultanato de Brunei.

6. República de Chipre. [5]

7. Emiratos Árabes Unidos.[6]

17. República de Dominica.

19. Fiji.

8. Gibraltar.

9. Hong-Kong. [7]

20. Islas de Guernesey y de Jersey (Islas del Canal).

11. Antigua y Barbuda.

12. Las Bahamas. [8]

24. Isla de Man.

15. Islas Caimanes.

16. Islas Cook.

18. Granada.

21. Jamaica. [9]

22. República de Malta. [10]

23. Islas Malvinas.

25. Islas Marianas.

29. Islas Salomón.

33. Islas Turks y Caicos.

35. Islas Vírgenes Británicas.

36. Islas Vírgenes de Estados Unidos de América.

26. Mauricio.

27. Montserrat.

28. República de Naurú.

[

[

[

2. Bahréin.

3. Barbados.

4. Bermudas.

5. Dominica.

6. Fiji.

7. Gibraltar.

8. Guam.

9. Guernsey.

10. Isla de Man.

11. Islas Caimán.

12. Islas Malvinas.

13. Islas Marianas.

14. Islas Salomón.

15. Islas Turcas y Caicos.

16. Islas Vírgenes Británicas.

17. Islas Vírgenes de Estados Unidos de América.

2] Desde 27-01-2010 (fecha de entrada en vigor del Acuerdo sobre intercambio de información en materia tributaria – BOE 24-11-2009 -) dejó de tener la consideración de paraíso fiscal

Desde el 10 de octubre de 2010 (fecha de disolución de las Antillas Neerlandesas) Curaçao y San Martín se convirtieron en Estados autónomos del Reino de los Países Bajos. Las islas restantes (Bonaire, San Eustaquio y Saba) han pasado a formar parte de los Países Bajos. A San Martín y Curaçao les es aplicable el Acuerdo sobre Intercambio de Información firmado con Antillas Holandesas, mientras que a las otras tres islas les es de aplicación el CDI con Países Bajos

3] Desde 27-01-2010 (fecha de entrada en vigor del Acuerdo sobre intercambio de información en materia tributaria – BOE 23-11-2009 -) dejó de tener la consideración de paraíso fiscal

4] Desde 14-10-2011 (fecha de entrada en vigor del Convenio para evitar la doble imposición entre España y Barbados-BOE 14-09-2011-) dejó de tener la consideración de paraíso fiscal.

[

5] Desde 28-05-2014 (fecha de aplicación del Convenio-BOE 26-05-2014-) dejó de tener la consideración de paraíso fiscal

[

6] El Convenio entre España y los Emiratos Árabes Unidos para evitar la doble imposición entró en vigor el 2/04/2007

[

7] Desde 01-04-2013 (fecha de aplicación del Convenio-BOE 14-04-2012-) dejó de tener la consideración de paraíso fiscal.

[

8] Desde 17-08-2011 (fecha de entrada en vigor del Acuerdo sobre intercambio de información en materia tributaria -BOE 15-07-2011-) dejó de tener la consideración de paraíso fiscal.

[9]El Convenio entre España y Jamaica para evitar la doble imposición entró en vigor el 16-5-2009

Las sociedades mencionadas en el párrafo A del apartado V del Protocolo del Convenio están excluidas del mismo y de los efectos de la aplicación de la disposición adicional primera de la Ley 36/2006 de medidas para la prevención del fraude fiscal.

[10] El Convenio entre España y Malta para evitar la doble imposición entró en vigor el 12/09/2006

30. San Vicente y las Granadinas.

31. Santa Lucía.

37. Reino Hachemita de Jordania.

38. República Libanesa.

39. República de Liberia.

40. Principado de Liechtenstein.

41. Gran Ducado de Luxemburgo, por lo que respecta a las rentas percibidas por las Sociedades a que se refiere el párrafo 1 del Protocolo anexo al Convenio, para evitar la doble imposición, de 3 de junio de 1986. [11]

42. Macao.

43. Principado de Mónaco.

44. Sultanato de Omán. [12]

45. República de Panamá. [13]

46. República de San Marino. [14]

48. República de Singapur. [15]

20. Islas de Guernesey y de Jersey (Islas del Canal).

18. Jersey.

19. Palaos.

20. Samoa, por lo que respecta al régimen fiscal perjudicial (offshore business).

21. Samoa Americana.

47. República de Seychelles.

32. República de Trinidad y Tobago. [16]

34. República de Vanuatu.

22. Seychelles.

23. Trinidad y Tobago.

24. Vanuatu.

Disposición transitoria única. Aplicación transitoria de la consideración de jurisdicción no cooperativa.

En relación con los tributos cuyo período impositivo no hubiera concluido en la fecha de la entrada en vigor de esta orden, de acuerdo con lo establecido en la disposición transitoria segunda de la Ley 36/2006, de 29 de noviembre, de medidas para la prevención del fraude fiscal, los países o territorios que tienen la consideración de jurisdicción no cooperativa en dicho período impositivo serán los países o territorios previstos en el Real Decreto 1080/1991, de 5 de julio, por el que se determinan los países o territorios a que se refieren los artículos 2.º, apartado 3, número 4, de la Ley 17/1991, de 27 de mayo, de Medidas Fiscales Urgentes, y 62 de la Ley 31/1990, de 27 de diciembre, de Presupuestos Generales del Estado para 1991.

Disposición final segunda. Entrada en vigor.

[11] Desde 16-07-2010 (fecha de entrada en vigor del Protocolo de modificación del Convenio -BOE 31-05-2010-) dejó de tener la consideración de paraíso fiscal

[12] Desde 19-09-2015 (fecha de aplicación del Convenio-BOE 08-09-2015-) dejó de tener la consideración de paraíso fisca

[13] El Convenio entre España y Panamá para evitar la doble imposición entró en vigor el 25-07-2011

[14] Desde 02-08-2011 (fecha de entrada en vigor del Acuerdo sobre intercambio de información en materia tributaria-BOE 06-06-2011-) dejó de tener la consideración de paraíso fiscal

[15] Desde 01-01-2013 (fecha de aplicación del Convenio-BOE 11-01-2012-) dejó de tener la consideración de paraíso fiscal.

[16] El Convenio entre España y Trinidad y Tobago para evitar la doble imposición entró en vigor el 28-12-2009

La presente orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado» y será de aplicación a los tributos sin período impositivo devengados a partir de su entrada en vigor y a los demás tributos cuyo período impositivo se inicie desde ese momento.

No obstante, para los países o territorios incluidos en la lista del artículo único que no estuvieran previstos en el Real Decreto 1080/1991, de 5 de julio, por el que se determinan los países o territorios a que se refieren los artículos 2.º, apartado 3, número 4, de la Ley 17/1991, de 27 de mayo, de Medidas Fiscales Urgentes, y 62 de la Ley 31/1990, de 27 de diciembre, de Presupuestos Generales del Estado para 1991, la orden entrará en vigor a los seis meses desde el día siguiente a su publicación en el «Boletín Oficial del Estado» y será de aplicación a los tributos sin período impositivo devengados a partir de su entrada en vigor, y a los demás tributos cuyo período impositivo se inicie desde ese momento.

1.4. Noticias autonómicas

1.4.1. Baleares estudia restringir la compra de vivivenda a extranjeros

Las tres formaciones que integran el Govern quieren limitar la compra de vivienda por no residentes. Una comisión estudia la medida, que requeriría una excepcionalidad dentro de la UE. Frenar el encarecimiento de la vivienda limitando la compra por parte de no residentes. Esta es la medida que actualmente está estudiando un grupo de trabajo por encargo del Gobierno de Baleares, integrado por PSOE, Podemos y Més per Mallorca, cuyos representantes, con el portavoz del Govern, Iago Negueruela, a la cabeza, se han expresado en diversas ocasiones a lo largo del último año a favor de "fijar límites" en este sentido como remedio al encarecimiento de la vivienda en el archipiélago, fruto de una escasa oferta frente a una demanda que no para de aumentar.

Ahora, además, los ánimos del Govern balear se pueden ver alentados por la adopción de una medida en esta línea en Canadá, que ha prohibido durante dos años la compra de vivienda a extranjeros no residentes. Según datos de Idealista, Baleares cerró 2022 con un incremento interanual del 10,5% en el precio del metro cuadrado, el mayor de la serie histórica para esta región, que la sitúa como una de las comunidades con la vivienda más cara de España. En un año 2022 en el que se ha registrado una cifra récord de compra de vivienda en España, los datos publicados por los registradores apuntan a que el porcentaje de operaciones en las que el comprador fue un no residente se situó por encima del 15%, alcanzando niveles récord y siendo aún superiores en Baleares, por encima del 30%.

Por su parte, el Observatori DESC, publicó la semana pasada un informe encargado por Podemos Baleares sobre la medida que quiere establecer el Govern. Dicho informe indica que la compra de vivienda por parte de no residentes ha aumentado un 93% desde la crisis del Covid-19. Sin embargo, el observatorio advierte que la medida "sobrepasaría las competencias de las comunidades autónomas y requeriría que se incluyera una habilitación especial en una normativa estatal", razón por la que desde la formación morada han reclamado al Estado central que habilite a Baleares para poder aplicar la medida. Y, por encima de la legislación nacional, se une el impedimento que podría suponer la regulación europea (ver información adjunta).

En cualquier caso, de aplicarse una medida de este tipo, cabe preguntarse su eficiencia y las consecuencias fiscales. A este respecto, el decano de los Registradores de Baleares, José Jiménez Herrera-Burgaleta, señala en declaraciones a EXPANSIÓN que "la eficiencia de estas medidas ha sido puesta en cuestión" en Nueva Zelanda y Australia, aunque apunta que su periodo de aplicación ha sufrido las distorsiones económicas derivadas de la pandemia y la inflación ocasionada por la guerra en Ucrania.

Desde el punto de vista fiscal, apunta Jiménez que "no parece posible gravar de manera diferenciada las adquisiciones realizadas por no residentes", y, aunque advierte sobre el posible uso de "estructuras societarias interpuestas", indica que esto podría ser evitado aplicando las normas sobre blanqueo de capitales y el auxilio del Registro de titularidades reales".

DIFICULTAD PARA ENCAJAR EN LA NORMATIVA DE LA UE

El decano de los Registradores de Baleares, José Jiménez Herrera-Burgaleta, recuerda en declaraciones a EXPANSIÓN que "en principio, los Estados miembros de la UE están vinculados por los principios fundacionales de la misma que se manifiestan en la libertad de circulación de las personas, bienes y servicios entre ellos", aunque pueden existir "particularidades siempre que hayan sido expresamente contempladas en los respectivos tratados de adhesión".

Señala el ejemplo de las limitaciones en el archipiélago finlandés de las Islas Aland, así como las restricciones para la adquisición de terrenos rústicos en Croacia y Hungría, de carácter temporal e incluidas en sus respectivos tratados de adhesión.

A este respecto, la propia presidenta balear, Francina Armengol, ha indicado en enero que la limitación a no residentes "es un tema que depende exclusivamente de la UE". Pero, incluso en caso de que la UE se abriera a permitir este tipo de medidas, la legislación sobre el espacio Schengen podría suponer que estas se limitaran exclusivamente a nacionales de terceros países y no a ciudadanos de Estados miembro de la UE.

El informe publicado por el Observatori DESC, sin embargo, argumenta que la medida "puede encajar en las normativas europea y estatal, puesto que hay numerosas sentencias judiciales que supeditan el derecho a la propiedad privada a la necesidad de garantizar otros derechos", y que "el Tribunal de Justicia de la Unión Europea (TJUE) ha establecido en numerosas ocasiones que las medidas que restringen algunas de las libertades comunitarias (libertad de movimiento de trabajadores, de establecimiento, de prestación de servicios o de circulación de capitales) y que pueden tener efectos discriminatorios, pueden admitirse en caso de que concurran razones imperiosas de interés general y si respetan el principio de proporcionalidad".

Armengol, quien anteriormente ha reconocido que la ley comunitaria de unidad de mercado "imposibilita a día de hoy tratar de manera distinta a los ciudadanos europeos", fue elegida en abril de 2021 para presidir por dos años la Comisión de Islas de la Conferencia de regiones periféricas y marítimas de la UE, mandato para el que se propuso la elaboración de un estatuto de islas europeas que permita atender las peculiaridades y necesidades de estos territorios.

1.4.2. Comunitat Valenciana. Medidas fiscales. Turismo.

LEY 7/2022, de 16 de diciembre, de la Generalitat, de medidas fiscales para impulsar el turismo sostenible.

(…)

Constituye, pues, el objeto de esta ley la creación del impuesto valenciano sobre estancias turís-

ticas (IVET) como un impuesto propio de la Generalitat Valenciana que grava la capacidad económica puesta de manifiesto por estar en un establecimiento turístico, y lo hace de forma progresiva en función de la categoría del establecimiento, de acuerdo con los principios constitucionales de igualdad, generalidad, progresividad y capacidad económica.

Artículo 10. Bonificaciones en la cuota Sobre la cuota íntegra del impuesto se aplica una bonificación del 100%.

Artículo 11. Recargo municipal voluntario

1. Los ayuntamientos podrán establecer, en ejecución de su autonomía municipal, un recargo sobre el impuesto valenciano en las estancias turísticas.

Este recargo se exigirá a los mismos sujetos pasivos y en los mismos casos previstos en la normativa reguladora del impuesto y consistirá en un porcentaje sobre la cuota íntegra de hasta un máximo del 100%. Los ayuntamientos establecerán el recargo mediante ordenanza.

2. Las competencias para su aplicación, recaudación y potestad sancionadora corresponderán a la Agencia Tributaria Valenciana, de acuerdo con la normativa reguladora de los tributos propios de la Comunitat Valenciana.

3. La conselleria competente en materia de hacienda establecerá, mediante desarrollo reglamentario, los plazos y forma para efectuar la correspondiente liquidación a los ayuntamientos que apliquen el recargo.

4. A este recargo municipal no le será de aplicación la bonificación prevista en el artículo 10 de la presente ley.

5. Los municipios tendrán competencia para establecer dos o más tramos anuales distintos del recargo, según sus circunstancias y peculiaridades, mediante ordenanza.

6. La Agencia Tributaria Valenciana podrá establecer mecanismos de colaboración para aquellos municipios que apliquen el recargo al impuesto objeto de esta ley y que además soliciten realizar las gestiones de recaudación del mismo recargo.

DISPOSICIONES ADICIONALES

Primera. Recargo municipal voluntario

Los ayuntamientos que no apliquen el recargo sobre el impuesto valenciano de estancias turísticas según el artículo 11 de esta ley, así como los establecimientos situados dentro de su ámbito territorial, no tendrán que realizar ninguna declaración al respecto.

Ante la aprobación del referido recargo, el ayuntamiento informará al órgano o estructura municipal de participación en la acción pública turística, para que ejerza sus funciones recogidas en el artículo 13 del Decreto 5/2020, de 10 de enero, del Consell, de regulación del Estatuto del municipio turístico de la Comunitat Valenciana.

(…)

DISPOSICIONES FINALES (….)

Tercera. Entrada en vigor

Las disposiciones de la presente ley entrarán en vigor en el plazo de un año desde su publicación en el DOGV.

Los ayuntamientos que decidan aplicar de forma voluntaria el recargo al que hace referencia la disposición adicional primera se sujetarán a la normativa reguladora de la imposición y ordenación de los tributos locales contenida en el Real decreto legislativo 2/2004, de 5 de marzo, por el que se se aprueba el texto refundido de la Ley reguladora de las haciendas

1.4.3. Pressupostos de la Generalitat de Catalunya per al 2023

El Govern aprova el Projecte de llei de mesures fiscals, financeres, administratives i del sector públic per al 2023 (...)

En matèria fiscal, el Projecte de llei incorpora algunes modificacions, la majoria de les quals de caràcter tècnic, que afecten principalment alguns dels tributs cedits total o parcialment a la Generalitat (IRPF, impost sobre successions i donacions i impost sobre transmissions patrimonials i actes jurídics documentats). L’objectiu és doble: d’una banda, impulsar l’emprenedoria, la recerca i l’activitat empresarial; i, de l’altra, facilitar l’accés a l’habitatge habitual a determinats col·lectius com són les famílies nombroses, monoparentals, joves i persones amb cert grau de discapacitat.

IRPF: En primer lloc, s’amplia el percentatge (del 30% al 40%) i la quantia màxima de la deducció (que passa de 6.000 euros a 12.000 euros) de les inversions que faci un àngel inversor (business angel) en concepte de compra d’accions o de participacions socials en empreses noves o de creació recent.

En segon lloc, es modifica la deducció –que s’incrementa del 25% al 30% de la quantitat donada, amb el límit màxim del 10% de la quota íntegra autonòmica- d’aquelles donacions que es facin a favor dels instituts universitaris i altres centres de recerca integrats o adscrits a les universitats catalanes i dels centres de recerca promoguts o participats per la Generalitat, que es dediquin al foment de la recerca científica i el desenvolupament i la innovació tecnològics. Segons el text del projecte de llei, en cap cas, la suma dels percentatges de la deducció autonòmica i de la deducció estatal pot superar el percentatge de deducció del 100%

Impost sobre successions i donacions: amb la voluntat d’impulsar l’activitat empresarial, s’amplia la base màxima de la reducció (fins a 200.000 euros, límit que es fixa en 400.000 euros per als donataris amb un grau de discapacitat igual o superior al 33%) per la donació de diners a favor de fills o nets sempre que aquestes quantitats serveixin per o bé constituir o adquirir una empresa o un negoci professional amb domicili fiscal i social a Catalunya, o bé comprar-ne participacions. També es modifiquen els requisits subjectius que ha complir el donatari: se suprimeix el topall d’edat i s’incrementa l’import del seu patrimoni net fins als 500.000 euros.

Per facilitar l’accés, en la reducció ja existent del 95% per la donació a un descendent d’un habitatge perquè sigui destinat a primera residència, s’inclou el supòsit de donació de terreny per a construir-la o de diners per a l’adquisició del terreny amb la mateixa finalitat.

Impost sobre transmissions patrimonials i actes jurídics documentats: també es fan modificacions en la regulació dels tipus reduïts que graven l’adquisició de l’habitatge habitual per a determinats col·lectius. En el cas de les famílies nombroses, monoparentals o de persones amb discapacitat i de joves (32 anys o menys) s’afegeix que també pot gaudir del tipus reduït l’adquisició d’un terreny per a construir-hi l’habitatge habitual.

A més, s’incrementa de 30.000 euros a 36.000 euros el topall de la base imposable del contribuent i, en el cas concret de les famílies nombroses i monoparentals, aquesta quantitat s’eleva en 14.000 euros per cada fill que excedeixi del nombre de fills que la legislació exigeix com a mínim perquè una família tingui la condició legal de nombrosa o de monoparental de categoria especial.

Tributs propis i taxes

El text aprovat avui pel Govern també incorpora algunes novetats en els tributs propis que gestiona i recapta l’Agència Tributària de Catalunya. En concret, en el cas de l’impost sobre les estades en establiments turístics, s’estableix el mateix tipus de gravamen (2 euros) per a totes les estades efectuades en un creuer, amb independència de la durada de l’estada. Aquesta mesura entrarà en vigor a partir de l’1 d’abril del 2023. En l’impost sobre les emissions de CO2 dels vehicles de tracció mecànica, es fa una puntualització per poder gaudir de la bonificació en el cas concret dels vehicles clàssics. En aquest sentit, es preveu que el contribuent es pugui adreçar a qualsevol club o associació automobilística adscrita a la Federació Catalana de Vehicles Històrics per sol·licitar el document que acrediti que el seu vehicle sigui considerat clàssic, sense la necessitat d’estarhi associat.

Finalment, se suprimeixen sis taxes -gestionades pels departaments competents en matèria de justícia, cultura, acció climàtica i salut- i s’actualitzen les quotes d’algunes altres per ajustar els imports al cost del servei que presten.

I per tancar l’àmbit de les mesures fiscals, es modifica el Codi Tributari de Catalunya, que passa de tres a set Llibres; d’una part, s’aprova el Llibre quart, que fa referència a la Política Fiscal Corporativa, la regulació de la qual fins ara es trobava recollida en la Llei de finances públiques de Catalunya; d’una altra, s’autoritza al Govern perquè en el termini de 12 mesos aprovi, el Llibre sisè del Codi, mitjançant decret legislatiu que ha d’integrar el text refós de la normativa pròpia aprovada per la Generalitat de Catalunya en l’àmbit dels tributs cedits. (...)

1.5. IRPF. Intereses de demora al efectuar devolución de ingresos indebidos. Nuevo criterio: son ganancias patrimoniales que integran la base imponible general. Existe voto particular.

La cuestión con interés casacional objetivo para la formación de jurisprudencia consiste en determinar si los intereses de demora abonados por la Agencia Tributaria al efectuar una devolución de ingresos indebidos, pese a su naturaleza indemnizatoria, se encuentran sujetos y no exentos del impuesto sobre la renta, constituyendo una ganancia patrimonial que procederá integrar en la base imponible del ahorro o, por el contrario, debe ser otro su tratamiento fiscal, atendiendo a que, por su carácter indemnizatorio, persiguen compensar o reparar el perjuicio

causado como consecuencia del pago de una cantidad que nunca tuvo que ser desembolsada por el contribuyente

El TS cambia de criterio. Resumiendo, declaramos que los intereses de demora que nos ocupan sí constituyen ganancias patrimoniales. Con lo cual, anticipamos ya que no ha lugar al recurso de casación interpuesto. Fijamos la siguiente doctrina en relación con la cuestión con interés casacional: "los intereses de demora abonados por la Agencia Tributaria al efectuar una devolución de ingresos indebidos se encuentran sujetos y no exentos del impuesto sobre la renta, constituyendo una ganancia patrimonial que constituye renta general, de conformidad con lo dispuesto en el artículo 46, b) LIRPF, interpretado a sensu contrario"

1.5.1. Miedo entre grandes

El Supremo modifica su criterio y pasa a considerar que se debe tributar por los intereses de demora. Los despachos temen que haya reclamaciones por los últimos cuatro años

El giro radical del Supremo sobre los intereses de demora, por los que ahora habrá que tributar, tiene muchas derivadas. Y una de ellas es que se abre la puerta, también, a que Hacienda reclame tributar por los intereses percibidos durante los últimos cuatro años, según temen despachos consultados.

1.5.2. El Supremo da oxígeno a Hacienda ante la ola deindemnizaciones por el modelo 720 de bienes en el extranjero

El cambio de criterio del Alto Tribunal, exigiendo gravar los intereses de demora cobrados de la Agencia Tributaria, abarata el coste de las compensaciones del Fisco por la declaración de bienes en el extranjero dado que podrá recuperar hasta la mitad de lo abonado.

El sorpresivo cambio de criterio del Tribunal Supremo, que como adelantó ayer EXPANSIÓN impone ahora gravar las indemnizaciones abonadas por la Agencia Tributaria por sus errores, supone un relevante balón de oxígeno para Hacienda. El Ministerio, que cada año viene abonando de media unos 350 millones de euros en intereses de demora, asume ahora la carga adicional de las compensaciones por la nulidad del régimen sancionador del modelo 720 de declaración de bienes en el extranjero con el alivio de que podrá recobrar hasta el 54% de las indemnizaciones que abone aplicando el nuevo criterio del Supremo.

Los intereses de demora son una compensación que la Agencia Tributaria abona a los contribuyentes por el tiempo en que les priva indebidamente de un dinero -por una liquidación excesiva o errónea anulada luego en tribunales o por el retraso en una devolución, por ejemplo- y su cuantía se fija anualmente por ley. En los últimos ejercicios ha sido del 3,75% por cada año de retraso y en 2023 se ha elevado al 4,0625%.

Según los datos oficiales, la Agencia Tributaria ha abonado 2.441,5 millones de euros en intereses de demora a los contribuyentes españoles en el periodo 2015 a 2021, último ejercicio del que hay información, a una media de 348,8 millones al año. La cifra oscila entre los 235,5 millones de 2018 y los 633,3 millones de 2020, año en que la cuantía se disparó por el revés judicial contra el pago fraccionado en el Impuesto de Sociedades. Es de esperar que también los ejercicios 2022 y 2023 resulten excepcionales en el volumen de intereses de demora a abonar por Hacienda tras el varapalo del Tribunal de Justicia de la Unión Europea (TJUE) al régimen sancionador del modelo 720, que fue anulado obligando al Fisco a compensar a los contribuyentes que habían pagado lo exigido pero decidieron litigar.

Tradicionalmente, el criterio de Hacienda había sido el de exigir al contribuyente que tributara por esos intereses de demora, considerándolo como una ganancia patrimonial a integrar en la base imponible del ahorro (que hoy se grava con tipos del 19% al 28%).

El asunto fue objeto de una larga controversia judicial hasta que, en diciembre de 2020, el Supremo dictaminó que los intereses de demora pagados por el Fisco "no están sujetos al IRPF".

La sorpresa se ha producido cuando, apenas dos años después, un cambio en la composición del grupo de magistrados que resuelven en materia tributaria ha propiciado un "giro copernicano" de criterio, en palabras de uno de ellos. La sentencia no solo supone un bandazo "radical", frente a la interpretación de 2020, al establecer que las indemnizaciones deben ser gravadas, sino que las considera renta general, sobre la que operan tipos marginales que, en función de la comunidad autónoma, van del 47% al 54%. Es decir que la Agencia Tributaria opta a recuperar cerca de la mitad de las compensaciones que abone, lo que rebaja con fuerza la factura de sus errores. En un año medio podría recobrar hasta 188,3 de los 348,8 millones que paga en compensaciones.

1.6. Proyecto de Ley del Cine. Incentivos Fiscales.

El anteproyecto de ley fue aprobado por el consejo de Ministros el 27/12/2022 para su tramitación parlamentaria.

El capítulo IV se refiere a los incentivos fiscales que favorecen la competitividad del sector audiovisual en un mercado global, cuya aplicación se efectuará en base a lo que disponga la normativa tributaria. Asimismo, regula la intensidad máxima de las ayudas junto con las deducciones aplicadas por incentivos fiscales, de acuerdo con la normativa comunitaria. Y establece, por último, la colaboración entre la Agencia Estatal de Administración Tributaria y el ICAA a efectos del control de dicha intensidad máxima, así como los mecanismos de colaboración entre el Ministerio de Hacienda y Función Pública, el Ministerio de Cultura y Deporte y el Ministerio de Asuntos Económicos y Transformación Digital para realizar un seguimiento del impacto de los incentivos fiscales al sector de la cinematografía y del audiovisual para garantizar su utilidad y rendimiento efectivo.

Artículo 36. Incentivos fiscales.

CAPÍTULO IV

Incentivos fiscales

1. Los incentivos fiscales aplicables al sector de la cinematografía y el audiovisual serán los establecidos en la normativa tributaria. Para un mejor aprovechamiento de los incentivos fiscales regulados en la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades y en su normativa de desarrollo, podrán constituirse agrupaciones de interés económico de acuerdo con lo previsto en la Ley 12/1991, de 29 de abril, de Agrupaciones de Interés Económico, así como otras figuras o modalidades que establezca la citada normativa tributaria.

2. El importe de las deducciones aplicadas por incentivos fiscales junto con el de las ayudas recibidas no podrá superar el límite de intensidad fijado por la normativa comunitaria, teniendo en cuenta, en su caso, la consideración de obra difícil de la misma. El ICAA verificará en cualquier momento y hasta el cumplimiento del plazo de prescripción previsto en el artículo 39 de la Ley 38/2003, de 17 de noviembre, que las producciones beneficiarias de las ayudas no superan estos límites, siendo la superación de los mismos causa de reintegro o de reducción de las ayudas concedidas hasta el importe máximo financiable.

3. La Agencia Estatal de Administración Tributaria y el ICAA intercambiarán la información necesaria a efectos del control de la intensidad máxima de las ayudas a percibir por cada producción, cuya identificación corresponderá al ICAA, sin perjuicio de la competencia de la Agencia Estatal de Administración Tributaria en la recuperación de los incentivos fiscales que se hayan podido percibir en exceso. Asimismo, podrán establecerse los oportunos mecanismos de colaboración entre el Ministerio de Hacienda y Función Pública, el Ministerio de Cultura y Deporte y el Ministerio de Asuntos Económicos y Transformación Digital para realizar un seguimiento del impacto de los incentivos fiscales al sector de la cinematografía y del audiovisual para garantizar su utilidad y rendimiento efectivo.

4. En el supuesto de superación del límite de intensidad fijado por la normativa comunitaria a que se refieren los apartados anteriores, el exceso sobre dicho límite se imputará, en primer lugar, a los incentivos fiscales regulados en la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades, a efectos de su regularización por los órganos competentes de la Agencia Estatal de Administración Tributaria y, en ausencia de estos, al resto de las ayudas recibidas.

1.7. El golpe del Supremo a la lista de morosos es una victoria de los dos mayores deudores

Los hermanos Cort Lagos, empresarios que encabezaron el listado de morosos de Hacienda en 2018 con 28 millones de deuda cada uno, logran que el Supremo restrinja el señalamiento a deudas firmes.

Las sentencias recién emitidas por el Tribunal Supremo suponen un relevante blindaje para los contribuyentes que permitirá a los mayores deudores de Hacienda evitar, o al menos postergar, su aparición en la lista de morosos mientras recurran las deudas tributarias que se les exigen. Más allá, los fallos suponen la victoria particular de los dos mayores deudores del listado de 2018 en su pulso judicial contra el Fisco.

Se trata de los hermanos Cristina y Luis Cort Lagos, dos de los herederos de los terrenos de Valdebebas donde se instaló el Real Madrid y del parque de la Quinta de los Molinos, que la familia cedió al ayuntamiento de la capital a cambio de licencias urbanísticas.

Ambos irrumpieron en la lista de morosos de Hacienda de 2018, Cristina con 27,8 y Luis con 28 millones de deuda (a los que habría que sumar 90 millones de una e sus empresas), desbancando al tradicional líder del listado, el empresario Agapito García Sánchez. Los hermanos recurrieron su aparición en el listado y el Supremo les da ahora la razón teniendo en cuenta que ambos estaban recurriendo judicialmente deudas ligadas a un delito fiscal.

Sus nombres son conocidos. Los hermanos Cort Lagos, primos del constructor de Valdebebas, César Cort Lanteros (célebre por colgar de una edificio la mayor bandera española del país en respuesta al procés catalán) ya lograron otra sonada victoria judicial al esquivar un delito fiscal de 111 millones por una prescripción de plazo que luego sirvió de precedente a los encausados por la segunda lista Falciani.

7.000 contribuyentes

La lista de morosos fue lanzada por primera vez en 2015 por el entonces ministro de Hacienda, Cristóbal Montoro, y con su sucesora, María Jesús Montero, ha cumplido nueve ediciones. La última, en la que el umbral de deuda para aparecer había bajado ya de un millón a 600.000 euros, incluía a 7.037 contribuyentes (5.650 de ellos personas jurídicas) con una deuda total de 17.000 millones con Hacienda.

La jurisprudencia del Supremo obligará ahora a reducir con fuerza el listado al suprimir los delitos fiscales y las deudas recurridas, si bien el Ministerio aclara que sigue estudiando el impacto de las sentencias en la próxima edición.

1.8. El móvil, en el radar: así vigila Hacienda la residencia fiscal

La Agencia Tributaria dispara el control sobre la residencia fiscal a través del uso de las nuevas herramientas de análisis masivo y automático de datos de la AEAT. Estos expedientes son ya habituales.

La geolocalización del móvil, la vigilancia de las redes sociales, los movimientos de las tarjetas, las facturas abonadas, o los suministros de la vivienda. Son sólo algunos de los datos con los que la Agencia Tributaria (AEAT) vigila ya a los contribuyentes de los que sospecha que residen en un territorio distinto del que declaran.

EXPANSIÓN ha tenido acceso a expedientes emitidos por la AEAT contra contribuyentes por la residencia fiscal. "A través de los movimientos de la tarjeta de crédito, el consumo de teléfono y las compras de billetes queda acreditada su permanencia en España los siguientes días", recoge un documento.

A continuación, expone un calendario del año con un código de colores. En azul, los días de permanencia en España; en rojo, los días en su residencia fiscal, y en naranja, otros países. "Ha estado 282 días en España", concluye el informe de la AEAT, por lo que exige aplicar la residencia fiscal. "Además, el roaming de su teléfono confirma que las llamadas se hacían desde España. Consideramos sobradamente probados los requisitos para ser considerado residente en territorio español", concluye la Inspección.

Los servicios tributarios han intensificado las comprobaciones por este concepto tal y como confirman los asesores fiscales, que notan el aumento de expedientes. "La experiencia acumulada permite poner de manifiesto la existencia de conductas extremadamente lesivas para los intereses de la Hacienda Pública, relacionadas con la simulación de la residencia fiscal fuera del territorio español, especialmente en casos de personas físicas, con la principal finalidad de obtener una tributación efectiva inferior a la debida", apunta la Agencia Tributaria en su plan de control anual.

1.9 Mahou gana el pulso contra Hacienda: el Supremo anula la multa de 1,08 millones

La compañía fue sancionada por la deducción de la inclusión de logotipos de grandes eventos para su promoción

El Tribunal Supremo ha puesto fin al pulso jurídico entre Mahou y Hacienda. En una sentencia del pasado diciembre, la Sala de lo Contencioso-Administrativo anuló la sanción de 1,08 millones de euros que la Agencia Tributaria impuso en 2014 a la compañía cervecera, al considerar que la tributación del Impuesto de Sociedades (IS) correspondientes a los años 2008 y 2009 no era correcto.

Las discrepancias se centran en los gastos de propaganda y publicidad para la difusión de grandes eventos. Mahou interesó la rebaja de la cuota a pagar al fisco por la inclusión en los envases de San Miguel (que adquirió en el año 2000) los logotipos de “Alicante 2008, vuelta al mundo a vela” y “Año Jubilar Guadalupense 2007”. Asimismo, también participó en la promoción del “V Centenario del Quijote” y “Año Labaniego 2006”.

Después de que la Audiencia Nacional avalara, en 2021, prácticamente la totalidad de la resolución del Tribunal Económico Administrativo Central (TEAC), de marzo de 2018, que dio el visto bueno a la reclamación de la Agencia Tributaria, Mahou elevó el asunto al Tribunal Supremo y le instó a que aclarara cómo se debe calcular la deducción del 15% de los gastos de propaganda y publicidad para la difusión de acontecimientos de excepcional interés público, prevista en la ley de régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo.

En concreto, la compañía solicitó que se determinara si se debe distinguir entre la parte que cumple una función estrictamente publicitaria y la parte que cumple otras funciones vinculadas con necesidades ordinarias de la actividad empresarial; o, por el contrario, el cálculo se ha realizar sobre el coste total de los envases que incorporan el logotipo de los eventos.

Necesidad de revisar la jurisprudencia

Ya en la admisión a trámite del recurso, la Sala de lo Contencioso-Administrativo advirtió de la necesidad de revisar su propia jurisprudencia, marcada por una sentencia del año 2017, que, además, no se adoptó por unanimidad, ya que contó con el voto particular de tres magistrados. Tras analizar la cuestión, el Supremo decidió cambiar su doctrina y estableció que la deducción se debe hacer sobre el “coste total de los envases”. En este sentido, revocó la sentencia de la Audiencia Nacional, que se basó en la jurisprudencia que ahora ha quedado sin efecto para confirmar la multa de Hacienda. Para marcar el nuevo camino, el Alto Tribunal se ha apoyado, precisamente, en una sentencia de la Audiencia Nacional, dictada en marzo de 2016, que destacó que el legislador introdujo este incentivo fiscal para fomentar la “máxima difusión posible” de grandes acontecimientos y, por tanto, “es completamente indiferente que, además de la finalidad publicitaria o de promoción, el gasto sirva también a los fines de la empresa”.

Es más, destacó que el hecho de que "esto sea así es lo que facilita que las empresas se adhieran al programa", pues se trata de gastos "que normalmente iban a realizar en todo caso" y obtienen un beneficio fiscal "si al mismo tiempo promocionan un evento".

"Dicho de otro modo, no hay razón para excluir de la base el coste normal de las latas, o de los envases, por el hecho, de que en todo caso son necesarios para vender el producto", concluyó la Audiencia Nacional. Estos argumentos han sido asumidos por el Tribunal Supremo para formar su nueva jurisprudencia y han servido a Mahou para esquivar la multa de más de un millón de euros.

1.10 Hacienda rectifica: ya no pedirá la devolución de la ayuda de maternidad a las madres afectadas por un ERTE y culpa al PP

El Ministerio apunta que ya ha aprobado un cambio legal para que no se vuelvan a exigir 1.200 euros por hijo a las mujeres en estuvieron en un expediente de regulación durante el Covid

Las madres afectadas por un ERTE durante la crisis derivada del Covid ya no tendrán que devolver las deducciones por maternidad. La Agencia Tributaria había comenzado a remitir cartas a mujeres trabajadoras exigiendo la devolución de 1.200 euros por hijo, alegando que en los casos de expediente de regulación la deducción no es compatible. Pero fuentes de Hacienda afirman que esta situación ya no se seguirá produciendo, y que ya ha aprobado una medida retroactiva para que ninguna madre que haya estado en ERTE como consecuencia del Covid se vea afectada.

La información, que ha sido adelantada por la Cadena Ser y en el Ministerio de María Jesús Montero confirman que, efectivamente, se estaban produciendo estas reclamaciones. Pero en Hacienda culpan al Gobierno de Mariano Rajoy y a una consulta tributaria de 2013 en la que se señala que para cobrar la deducción es necesario que se "realice una actividad por cuenta propia o ajena", y se entiende que en los meses en los que el contrato de trabajo se encuentre suspendido no existe tal actividad.

Desde entonces no se ha producido ningún cambio interpretativo, por lo que la deducción por maternidad era compatible en los casos de ERTE en los que se mantenga una cierta actividad, como por ejemplo en uno de reducción de jornada. Pero no lo era, según esta doctrina de Tributos, cuando el ERTE implica que no haya actividad alguna.

Hacienda subraya se ha dado instrucción para garantizar que ninguna delegación remita ningún requerimiento en este sentido, y asegura que la situación no se volverá producir. Primero, porque impulsará un cambio legal para garantizar toda madre que durante el COVID estuviera en ERTE no pierda su derecho a la deducción por maternidad. Y segundo, y de cara al futuro, este problema ya no existe porque ya introdujo en los Presupuestos de 2023 un cambio legal que que extiende los supuestos para acceder a la deducción por maternidad.

El cambio se produjo por la Ley 31/2022, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2023. [BOE 24.12.2022]

TÍTULO VI - NORMAS TRIBUTARIAS

CAPÍTULO I - IMPUESTOS DIRECTOS

Artículo 64. Ampliación de la deducción por maternidad en el Impuesto sobre la Renta de las Personas Físicas.

Con efectos desde 1 de enero de 2023 se modifica el artículo 81 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, que queda redactado de la siguiente forma:

«Artículo 81. Deducción por maternidad.

1. Las mujeres con hijos menores de tres años con derecho a la aplicación del mínimo por descendientes previsto en el artículo 58 de esta Ley, que realicen una actividad por cuenta propia o ajena por la cual estén dadas de alta en el régimen correspondiente de la Seguridad Social o mutualidad, podrán minorar la cuota diferencial de este Impuesto hasta en 1.200 euros anuales por cada hijo menor de tres años.

1. Las mujeres con hijos menores de tres años con derecho a la aplicación del mínimo por descendientes previsto en el artículo 58 de esta ley, que en el momento del nacimiento del menor perciban prestaciones contributivas o asistenciales del sistema de protección de desempleo, o que en dicho momento o en cualquier momento posterior estén dadas de alta en el régimen correspondiente de la Seguridad Social o mutualidad con un período mínimo, en este último caso, de 30 días cotizados, podrán minorar la cuota diferencial de este Impuesto hasta en 1.200 euros anuales por cada hijo menor de tres años hasta que el menor alcance los tres años de edad.

En los supuestos de adopción o acogimiento, tanto En los supuestos de adopción o acogimiento, tanto

preadoptivo como permanente, la deducción se podrá practicar, con independencia de la edad del menor, durante los tres años siguientes a la fecha de la inscripción en el Registro Civil.

Cuando la inscripción no sea necesaria, la deducción se podrá practicar durante los tres años posteriores a la fecha de la resolución judicial o administrativa que la declare.

En caso de fallecimiento de la madre, o cuando la guarda y custodia se atribuya de forma exclusiva al padre o, en su caso, a un tutor, siempre que cumpla los requisitos previstos en este artículo, éste tendrá derecho a la práctica de la deducción pendiente.

2. El importe de la deducción a que se refiere el apartado 1 anterior se podrá incrementar hasta en 1.000 euros adicionales cuando el contribuyente que tenga derecho a la misma hubiera satisfecho en el período impositivo gastos de custodia del hijo menor de tres años en guarderías o centros de educación infantil autorizados.

En el período impositivo en que el hijo menor cumpla tres años, el incremento previsto en este apartado podrá resultar de aplicación respecto de los gastos incurridos con posterioridad al cumplimiento de dicha edad hasta el mes anterior a aquél en el que pueda comenzar el segundo ciclo de educación infantil.

A estos efectos se entenderán por gastos de custodia las cantidades satisfechas a guarderías y centros de educación infantil por la preinscripción y matrícula de dichos menores, la asistencia, en horario general y ampliado, y la alimentación, siempre que se hayan producido por meses completos y no tuvieran la consideración de rendimientos del trabajo en especie exentos por aplicación de lo dispuesto en las letras b) o d) del apartado 3 del artículo 42 de esta Ley.

3. La deducción prevista en el apartado 1 anterior se calculará de forma proporcional al número de meses en que se cumplan de forma simultánea los requisitos previstos en dicho apartado y tendrá como límite

preadoptivo como permanente, la deducción se podrá practicar, con independencia de la edad del menor, durante los tres años siguientes a la fecha de la inscripción en el Registro Civil.

Cuando la inscripción no sea necesaria, la deducción se podrá practicar durante los tres años posteriores a la fecha de la resolución judicial o administrativa que la declare.