LÍMITES A LA RESPONSABILIDAD

El cumplimiento o el incumplimiento de una operación subyacente.

La exactitud, la autenticidad o el efecto de cualquier documento presentado al amparo del Crédito Standby.

Los actos y omisiones de terceras personas, incluso si han sido escogidas por el emisor o por la persona designada, o

El incumplimiento de las leyes o usos diferentes de los escogidos en el crédito contingente o diferentes de los aplicables en el lugar de emisión.

DISPOSICIONES GENERALES

Contenido de la Regla

11 Numerales

Ámbito, aplicación, definiciones e interpretación de estas reglas

Principios Generales

Terminología

1.01. Ámbito y aplicación 1.02. Relación con la Ley y otras reglas 1.03. Principios de Interpretación 1.04. Efectos de las reglas

1.05. Exclusión de asuntos relaciones con la emisión legítima y con las disposiciones fraudulentas o abusivas

1.06. Naturaleza de los créditos contingentes 1.07. Independencia de la relación entre el emisor y el beneficiario 1.08. Límites a la responsabilidad

1.09. Términos Definidos

1.10. Términos redundantes o no deseables

1.11. Interpretación de estas reglas

DISPOSICIONES GENERALES

Ámbito, aplicación, definiciones e interpretación de estas reglas

1.01. Ámbito y aplicación

• Aplica a cartas de crédito contingente (incluye: las de cumplimiento, las financieras y las de pago directo)

10.2. Relación con la ley y otras reglas

• Se requiere pacto expreso para someterse a estas reglas

• Esta regla complementa la ley aplicable

• Se puede modificar o excluir su aplicación

• Toda promesa e estas reglas se denomina: “crédito contingente”

• Las reglas tienen prevalencia sobre cualquier otro uso o costumbre al cual esté cometido la carta contingente.

Ámbito, aplicación, definiciones e interpretación de estas reglas

1.03. Principios de Interpretación

• Las reglas se interpretan como usos mercantiles en lo que respecta a:

- La integridad de los créditos = promesas de pagos fiables y eficientes

- Los usos y la terminología empleada por los bancos en su operatividad del día a día

- La coherencia con el sistema internacional en operaciones bancarias y de comercio

- La uniformidad internacional en su aplicación e interpretación

10.4. Efectos de las reglas

• Estas reglas se entienden incorporadas en las cláusulas del crédito contingente, una confirmación, una notificación, una designación, una modificación, una transferencia o una solicitud de emisión.

• También se entiende incorporadas a cualquier acuerdo de: (i) el emisor; (ii) el beneficiario; (iii) el notificador; (iv) el confirmante; (v) cualquier persona designada por el crédito contingente que actúa o acepta actuar; (vi) el solicitante que autoriza la emisión del crédito contingente

Ámbito, aplicación, definiciones e interpretación de estas reglas

1.05. Exclusión de asuntos relaciones con la emisión legítima y con las disposiciones fraudulentas o abusivas

• Estas reglas no consagran disposiciones referidas a:

- La autoridad para emitir un crédito contingente

- Los requisitos formales para la ejecución del crédito

- Las excepciones de cumplimiento por fraude, abuso u otras circunstancias

Nota: Le corresponde a la ley local regular estos aspectos

DISPOSICIONES GENERALES

Principios Generales

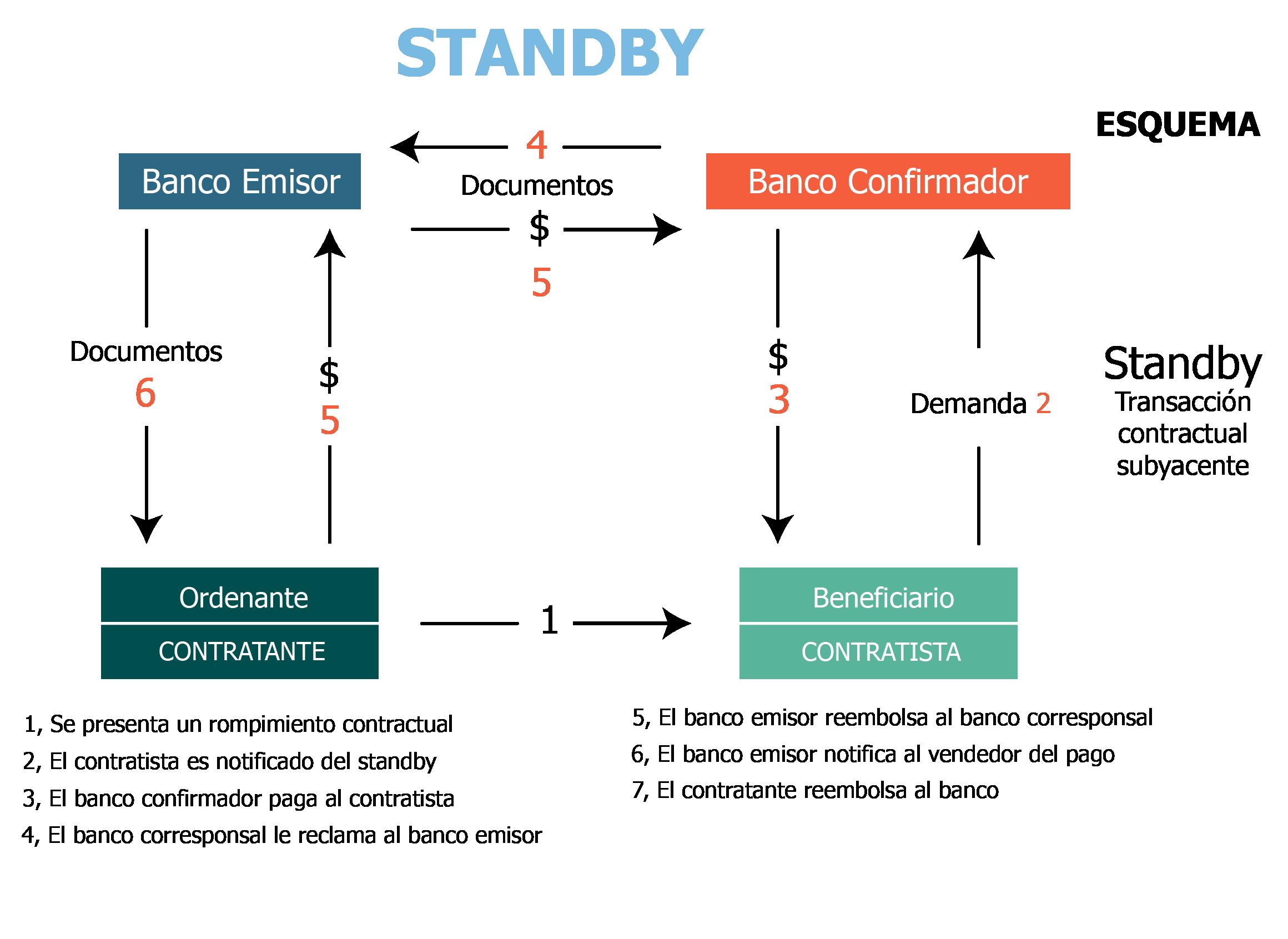

1.06. Naturaleza de los créditos contingentes

• Es una promesa irrevocable: El emisor no puede modificar o cancelarla a menos que así se disponga o la contraparte lo acepte.

• Es independiente: La exigibilidad de la obligación no depende de:

- La facultada del emisor para obtener el reembolso de lo pagado

- El derecho del beneficiario que reclama el pago

- No depende de una operación subyacente

- El conocimiento que tenga el emisor del cumplimiento o no de una operación subyacente

• Es documentaria: Se requiere la presentación del documento para la exigibilidad de las obligaciones y el examen de conformidad de los mismos.

• Es vinculante desde su emisión: Es exigible la prestación independientemente de si el solicitante autorizó la emisión, el emisor cobró sus gastos o si el beneficiario recibió o contaba con el crédito contingente o su correspondiente modificación

DISPOSICIONES GENERALES

Principios Generales

1.07. Independencia de la relación entre el emisor y el beneficiario

1.08. Límites a la responsabilidad

• Sin importar el acuerdo, el uso o la legislación aplicable al crédito contingente, las obligaciones que tiene el emisor respecto de su beneficiario no se afectan por derechos u obligaciones que tenga el emisor respecto de el solicitante.

• El emisor no es responsable de:

- El cumplimiento o no de una obligación subyacente

- La exactitud, autenticidad o el efecto de cualquier documento presentado junto con el crédito contingente

- Los actos u omisiones de terceros

- El cumplimiento de leyes o usos diferentes a los aplicables al crédito contingente o de su lugar de emisión.

DISPOSICIONES GENERALES

Terminología

1.09. Términos definidos (General)

Solicitante: Persona que solicita la emisión del crédito contingente

Confirmante: Persona designada por el emisor que agrega al crédito contingente su promesa de pago

Fecha de vencimiento: Es el último día para realizar la presentación del crédito contingente

Beneficiario: Persona designada para recibir el derecho incorporado en el crédito contingente

Reclamación: Es la solicitud de cumplimiento de un crédito contingente

Persona: Persona física o institución o sociedad jurídica gubernamental o comercial

Día hábil: Día que está abierto con normalidad el establecimiento que cumple el crédito contingente.

Documento: Cualquier plasmación de hechos, leyes, derechos u opiniones que al presentarse (físico o digital) permito ser examinado para determinar el cumplimiento de los términos del crédito contingente.

Presentación: Acto de entregar los documentos para su examen

Firma: Todo símbolo adoptado por una persona con la intención de autenticar el documento

Día laborable bancario: Significa el día en que el banco está abierto con normalidad en el lugar donde se cumple el crédito contingente.

Disposición: Una reclamación presentada o una reclamación cumplida

Presentador: Persona que realiza la presentación como beneficiario o poderdante

Terminología

1.09. Términos definidos (Presentación Electrónica)

Registro Electrónico:

Registro comunicado por medios electrónicos susceptible de ser autenticado y examinado para determinar su conformidad con el crédito contingente.

Autenticar:

Corresponde a la verificación de un registro por cualquier metodología aceptada en la práctica comercial.

Firma electrónica:

Hace referencia a letras, características, las cifras u otros símbolos en formato electrónico adjuntados o asociados a un registro electrónico que es utilizado por una de las partes para autenticar dicho registro.

Terminología

1.10. Términos redundantes o no deseables

• No deben incorporarse al crédito contingente términos

como:

- Incondicional o abstracto: Se condiciona el pago a la presentación de unos documentos determinados

- Absoluto: Que es irrevocable

- Primario: Que es una obligación independiente del emisor

- Pagadero con los fondos del emisor: El pago se realiza independientemente de los recursos del solicitante

- Limpio o pagadero contra reclamación: Es pagadero exclusivamente con la presentación de la reclamación escrita y los documentos soportes acordados

• En los créditos contingentes no se debe incorporar las expresiones “y/o” si se incluye significa “o” “ambos”

• Estos términos no gozan de un único significado:

- Exigible, divisible, fraccionable, indivisible y transmisible

• Estos términos no deben tenerse en cuenta a menos que el contexto les asigne un significado:

- Cesible, perpetuo, restituible y rotativo

Terminología

1.11. Interpretación de estas reglas

• Se interpretan en el contexto de los usos estándares aplicables

• La expresión: “carta de crédito contingente” se refiere al tipo de promesa independiente para el cual se crearon estas reglas

• La expresión: “crédito contingente” se refiere a la promesa sujeta a estas reglas

• La expresión “emisor” incluye al “confirmante”

• La expresión “beneficiario” incluye la persona a la cual se le hayan transferido los derechos del beneficiario

• La expresión: “incluyendo” significa “incluyendo pero sin limitarse a”

• “A o B” significa “A o B o ambos”

• “o A o B” significa “A o B” pero no ambos.

• “A y B” significa tanto A como B.

• Las palabras en singular incluyen el plural y viceversa

• Las palabras de un género incluyen todos

DISPOSICIONES GENERALES

Terminología

• La expresión: “a menos que en el crédito contingente se estipulo de otro modo” significa que el texto del crédito contingente prevalece sobre cualquier otra regla

• La expresión: “expresamente” o “claramente” enfatiza que la regla requiere ser incluida en el crédito contingente de manera específica.

• La expresión: “estipulado en el crédito contingente” se refiere al texto del crédito contingente.

• La expresión: “dispuesto en el crédito contingente” se refiere al texto del crédito contingente como a estas reglas.

OBLIGACIONES

7 Numerales

2.01. Promesa de cumplimiento del emisor y de cualquier confirmante ante el beneficiario

2.02. Obligaciones de las distintas sucursales, agencias u otras oficinas

2.05. Notificación del crédito contingente o de la modificación

2.03. Condiciones para la emisión

2.06. Modificaciones autorizadas y vinculantes

Contenido de la Regla

2.04. Designación

2.07. Tramitación de modificaciones

2.01. Promesa de cumplimiento del emisor y de cualquier confirmante ante el beneficiario

• El emisor se compromete con el beneficiario a honrar la prestación incorporada en el crédito contingente

• El emisor cumple con su obligación una vez paga el importe a la vista.

• Otras formas de cumplimiento:

- Por aceptación de un instrumento de giro librado por el beneficiario sobre el emisor

- Por pago diferido

- Por negociación

• El confirmante se compromete al cumplimiento según la promesa del emisor

• Si la confirmación permite la presentación al emisor, el confirmante debe pagar como si le hubieran presentado la reclamación.

• Si el crédito contingente permite la presentación al confirmante, el emisor se compromete al pago en caso de incumplimiento.

• El emisor cumple si paga la prestación en la divisa indicada en el crédito contingente o en la unidad determinada o en la entrega de artículos de valor acordados

• El emisor actúa en plazo si paga (en cualquier de sus formas de cumplimiento) o notifica su incumplimiento dentro del plazo para examinar los documentos

2.02. Obligaciones de las distintas sucursales, agencias u otras oficinas

• La sucursal, agencia u otra oficina del emisor que se compromete a actuar en el crédito contingente a título diferente del emisor, queda obligada en los términos pactados y es tratada como una persona distinta.

2.03. Condiciones para la emisión

• El crédito contingente se emite cuando sale del control del emisor a menos que se estipule lo contrario con expresiones como: “no está emitido” o “no es exigible”

2.04. Designación

• En el crédito contingente se puede designar una persona para:

- Notificar

- Recibir una presentación

- Efectuar una transferencia

- Confirmar

- Pagar

- Negociar

- Incurrir en una obligación de pago diferido

- Aceptar un instrumento de giro

2.05. Notificación del crédito contingente o de la modificación

2.06. Modificaciones autorizadas y vinculantes

• La notificación significa:

- Que el notificador ha comprobado la autenticidad del mensaje notificado

- La notificación refleja con corrección lo recibido

• Se puede estipular expresamente en el crédito contingente una “modificación automática” por causas específicas, estás entran en vigor una vez ocurra la causa sin requerimiento adicional. V.gr. Prórroga de la fecha de vencimiento.

• Si el notificador decide no hacer una notificación del crédito contingente debe informarlo a la parte solicitante

• Esta modificación automática también puede ser estipulada como de entrada en vigor “sin modificación”

• Si no hay modificaciones automáticas, estas vinculan al emisor y al confirmante cuando las modificaciones aceptadas salgan de su control.

OBLIGACIONES

• Las modificaciones no automáticas para que sean vinculantes, requieren :

- Que el beneficiario acepte la modificación

- La aceptación del beneficiario debe realizarse mediante comunicación expresa a la persona que notifica la modificación a menos que el beneficiario presente documentos conforme a las modificaciones del crédito.

- La modificación no requiere aceptación del solicitante para ser vinculante para el emisor, el confirmante o el beneficiario

• La aceptación de una sola de las partes constituye un rechazo total de la modificación

2.07. Tramitación de modificaciones

• Si el emisor utiliza a otra persona para notificar un crédito contingente debe notificar de toda modificación a esa persona.

• Las modificaciones no vinculan a las partes hasta tanto se reciba la notificación

• El no pactar una prórroga automática no afecta los derechos de las personas hasta tanto se reciba la notificación de no prórroga

14 Numerales

Contenido de la Regla

Presentación

• 3.01. Presentación conforme al amparo de un crédito contingente

• 3.02. Qué Constituye una presentación

• 3.0.3. Identificación del Crédito Contingente

• 3.04. Dónde y a quién se hace una presentación conforme

• 3.05. Presentación realizada en plazo

• 3.06. Medio de Presentación Conforme

• 3.07. Independencia de las presentaciones

• 3.08. Disposición parcial y presentaciones múltiples; importe de las disposiciones

• 3.09. Prórroga o pago

• 3.10. Falta de Notificación de Recepción de Notificación

• 3.11. Renuncia del Emisor a las reglas de presentación y consentimiento del solicitante a esta renuncia

• 3.12. Original del crédito contingente perdido, robado, mutilado o destruido

Cierre en la fecha de vencimiento

• 3.13. Vencimiento en día inhábil

• 3.14. Cierre en día hábil y autorización para realizar la presentación en otro lugar razonable

Presentación

3.01. Presentación conforme al amparo de un crédito contingente

• El crédito contingente debe indicar para su presentación:

- Momento

- Lugar y ubicación

- La persona que realizará la presentación

- El medio a utilizarse

• Sino se incluyen estos datos, se suplen con lo establecido en esta Regla 3.

3.02. Qué Constituye una presentación

• La presentación de un documento exigido en un crédito contingente para ser examinado conforme a las condiciones pactadas, así no se hayan presentado todos los documentos exigidos.

Presentación

3.0.3. Identificación del Crédito Contingente

• Debe indicarse el crédito contingente

• Puede indicarse el número de referencia completo del crédito y el nombre y ubicación del emisor o adjuntar el original o copia del crédito contingente

• Si con los documentos presentados no se puede identificar el crédito contingente, solo se tendrá por presentado en la fecha de la identificación

3.04. Dónde y a quién se hace una presentación conforme

• A falta de estipulación, la presentación se realizará en el establecimiento desde donde se emitió el crédito contingente

• Si el crédito es confirmado y no se indica en la confirmación el lugar de la presentación, ésta se debe realizar en el establecimiento del confirmante desde donde se emitió la confirmación

• La presentación es conforme cuando se presenta en el lugar y ubicación indicado en el crédito contingente

• Sino se indica con precisión la dirección de presentación, esta podrá realizarse en la dirección postal general o en cualquier lugar para recibir documentos o a cualquier persona del lugar de presentación autorizada real o aparente para recibirla.

Presentación

3.05. Presentación realizada en plazo

• Se entiende realizada en plazo la presentación cuando:

3.06. Medio de Presentación Conforme

• Se considera conforme la presentación cuando se presenta a través del medio indicado en el crédito contingente

- Se realiza en cualquier momento después de la emisión y anterior al vencimiento (hasta el día de vencimiento inclusive)

• Si la presentación se realiza con posterioridad a la hora de cierre se considera realizada el día hábil siguiente

• A falta de estipulación, debe ser presentada en:

- En papel

- Si solo requiere una reclamación, se puede presentar en: Swift o Télex cifrado o cualquier otro sistema semejante, solo si el beneficiario es miembro de Swift.

Presentación

• Sino se presenta la reclamación en papel no es considerada conforme a menos que el emisor lo permita

3.07. Independencia de las presentaciones

• El documento no se considera presentado en papel si se utiliza un medio electrónico, aún incluso si el emisor genera el documento en papel luego de recibir el mensaje electrónico

• La presentación no conforme o la retirada o la falta de alguna presentación programada no retira el derecho a realizar otra presentación si se encuentra en plazo a si se hayan prohibido las presentaciones parciales

• Si se estipula la presentación por “medios electrónicos” la presentación es conforme si se presenta en “registro electrónico” que puede ser “autenticado” por el emisor o la persona designada.

• La presentación sin el cumplimiento de los requisitos no invalida el crédito contingente y no exime del derecho a realizar otras presntaciones

Presentación

3.08. Disposición parcial y presentaciones múltiples; importe de las disposiciones

• La presentación puede realizarse por un menor valor (disposición parcial)

• Si la reclamación excede el importe disponible del crédito contingente, la disposición es “discrepante”

• Puede realizarse más de una presentación (presentaciones múltiples)

• El empleo de expresiones como: “aproximadamente” o cualquier otra semejante permite una tolerancia de hasta el 10% en más o menos el importe al que se refieren estas expresiones.

• Si se estipula “disposiciones parciales prohibidas” o cualquier otra semejante significa que la presentación debe realizarse por el importe total.

• Si se estipula “disposiciones múltiples prohibidas” o cualquier otra semejante significa que solo admite una presentación

Presentación

3.09. Prórroga o pago

• La presentación del beneficiario de la prórroga o el pago, implica:

3.10. Falta de Notificación de Recepción de Notificación

- Que la presentación exige el pago y por tal debe ser examinada la reclamación

- Que el beneficiario acepta la modificación de la prórroga hasta la fecha propuesta

- Otorga al emisor la discrecionalidad para solicitar autorización de prórroga del solicitante

- Al emitirse la prórroga se retracta del pago

• El emisor no está obligado a notificar al solicitante de una presentación

Presentación

3.11. Renuncia del Emisor a las reglas de presentación y consentimiento del solicitante a esta renuncia

- Dónde y a quien realiza la presentación (salvo el país de presentación)

• El emisor puede renunciar a las siguientes reglas, a su exclusiva discreción, aún sin notificarle al solicitante u obtener autorización de este:

- El tratamiento de la presentación realizada después de la hora de cierre

- Un documento exigido fechado después de la fecha de presentación

- El tratamiento de documentos recibidos si hubieran sido presentados en fecha posterior.

- La identificación de una presentación con el crédito contingente

- Los documentos estén redactados en el idioma del crédito contingente

- Aceptación de una reclamación por medios electrónicos

Presentación

3.12. Original del crédito contingente perdido, robado, mutilado o destruido

• Si el crédito contingente se pierde, es robado o mutilado o destruido, el emisor no está obligado a reemplazarlo ni a renunciar al requisito de presentarlo en original

• Si el emisor accede a reemplazar el crédito contingente, debe proceder a emitir un sustituto con su respectiva indicación.

• En este evento, se pueden solicitar seguridades o garantías de no haberse efectuado ningún pago.

Cierre en la fecha de vencimiento

3.13. Vencimiento en día inhábil

3.14. Cierre en día hábil y autorización para realizar la presentación en otro lugar razonable

• Si el día de vencimiento del crédito contingente no es un día hábil para el emisor, se entenderá realizada en plazo cuando se realiza el primer día hábil siguiente.

• La persona designada para realizar la presentación debe notificar esta circunstancia el emisor

• Si el día hábil de vencimiento del crédito contingente el lugar de presentación está cerrado por cualquier circunstancia, el término se prorroga por 30 días naturales desde la reapertura del lugar. A menos que se estipule de otro modo.

• Si el emisor conoce del cierre el día de vencimiento, puede autorizar el lugar de presentación en otro lugar razonable a través de una comunicación al beneficiario o en el crédito contingente

REGLA 4 EXAMEN

21 Numerales

Examen

• 4.01. Examen de la conformidad

• 4.02. Exclusión de documentos ajenos

• 4.03. Examen de la inconsistencia

• 4.04. Idioma de los documentos

• 4.05. Emisor de los documentos

• 4.06. Fecha de los documentos

• 4.07. Firma exigida en los documentos

• 4.08. Documento de reclamación implícito

• 4.09. Redacción idéntica y comillas

• 4.10. Aprobación del solicitante

• 4.11. Términos o condiciones no documentarios

• 4.12. Formalidad de las declaraciones en los documentos

• 4.13. No-responsabilidad de identificar al beneficiario

• 4.14. Nombre del emisor o del confirmante si son adquiridos o fusionados

• 4.15. Originales, copias y documentos múltiples

Contenido de la Regla

Tipos de documentos de los créditos contingentes

• 4.16. Reclamación de pago

• 4.17. Declaración de incumplimiento u otra causa de disposición

• 4.18. Documentos negociables

• 4.19. Documentos legales o judiciales

• 4.20. Otros documentos

• 4.21. Solicitud de emisión de una promesa separada

Examen de Conformidad

4.01. Examen de la conformidad

4.03. Examen de la inconsistencia

• Toda presentación de documentos deberá cumplir con los términos y condiciones estipulado en la carta de crédito contingente.

4.02. Exclusión de documentos ajenos

• Documentos presentados y que no sean requeridos, no deberán examinarse.

• Si se ha dispuesto así en el crédito contingente, el emisor o la persona designada verificará los documentos a efectos de determinar inconsistencias

• Deberán devolverse al presentador sin ninguna responsabilidad.

4.04. Idioma de los documentos

• El idioma de todos los documentos emitidos por el beneficiario deberá ser el mismo de la carta de crédito contingente.

Examen de Conformidad

4.05. Emisor de los documentos

• Todo documento debe ser emitido por el beneficiario, a menos que expresamente se diga dentro de los términos de la carta, que puede ser emitido por un tercero, o que por su naturaleza, debe ser emitido por un tercero.

4.07. Firma exigida en los documentos

• Los documentos no necesitan ir firmados a menos que así se indique o que por su naturaleza deban ir firmados.

• La firma exigida puede ponerse de cualquier manera en el documento.

4.06. Fecha de los documentos

• La fecha de los documentos estipulados no puede ser posterior a la de su presentación.

• No es necesario indicar el cargo de la persona que firma el documento.

• Si en el crédito contingente se ha dispuesto la firma de una persona física en específico, la firma es conforme si aparentemente es el de la persona designada.

REGLA 4

Examen de Conformidad

• Si se exige la firma de una persona jurídica o un agente gubernamental sin exigirse la identificación del nombre o cargo de quien firma, la misma es conforme si aparentemente ha sido puesto en nombre de esa persona jurídica.

4.09. Redacción idéntica y comillas

• Si se exige una declaración sin exigirse una redacción específica, lo redactado en el documento debe expresar en apariencia el mismo significado exigido.

• Si se exige el cargo del firmante, la misma es conforme si se indica el cargo.

4.08. Documento de reclamación implícito

• Así no se haya pactado ningún documento en el crédito contingente, se presume que se exige la reclamación documentaria para su pago.

• Si se exige un redactado en específico mediante el uso de comillas, mayúsculas o un formulario adjunto, no es necesario duplicar errores tipográficos.

• Si se exige un redactado en específico mediante el uso de comillas, mayúsculas o un formulario adjunto y se dispone un especificado “exacto” o “idéntico”, debe duplicarse exactamente, aún con los errores tipográficos

Examen de Conformidad

4.10. Aprobación del solicitante

4.11. Términos o condiciones no documentarios

• Un crédito contingente no debería requerir la emisión, firma o contrafirma de un documento, sin embargo, si así se exige, el emisor no puede excluirlo de solicitar el requisito.

• Los términos o condiciones no documentarios no deben ser tenidos en cuenta, así se afecte la presentación conforme de un crédito contingente, su modificación o extinción.

• Los términos o condiciones no son documentarios cuando en el crédito contingente no se exige la presentación de un documento en el que se evidencien y el emisor no puede determinar por sus propios medios su cumplimiento.

Examen de Conformidad

• El emisor puede determinar, por sus propios registros o su operatividad normal, lo siguiente:

- Cuando, dónde y cómo se presentan los documentos al emisor

- Cuándo, dónde y cómo se envían o reciben comunicaciones por parte del emisor, beneficiario o cualquier designado.

- Las cantidades transferidas

- Las cuentas en que se realizaron las transferencias

- Las cantidades determinadas a través de índices publicados.

• A menos que así lo disponga el crédito contingente, no será necesario para el emisor calcular nuevamente las operaciones efectuadas por el beneficiario.

Examen de Conformidad

4.12. Formalidad de las declaraciones en los documentos

• Las declaraciones requeridas no necesitan formalidades adicionales, a menos que se hayan solicitado expresamente.

• Si se dispone de que la declaración debe ser atestiguada por otra persona, pero sin especificar su forma, el requisito se cumple si aparentemente tiene la firma de una persona distinta del beneficiario con indicación de que actuó como testigo.

• Si se exige una declaración formal sin especificar la manera de realizarlo, este requisito se cumplirá con una aseveración de la persona obligada de que fue declarada, garantizada, atestiguada, prestada bajo la gravedad del juramente, afirmada, certificada o similar.

• Si se ha dispuesto que una declaración requiere ser visada por un representante gubernamental, judicial o corporativo sin especificar su forma, se cumple con el requisito si se tiene la firma de una persona distinta al beneficiario e incluye la indicación de la capacidad representativa de dicha persona y la organización respecto de la cual actúa.

Examen de Conformidad

• Si se exige una declaración formal sin especificar la manera de realizarlo, este requisito se cumplirá con una aseveración de la persona obligada de que fue declarada, garantizada, atestiguada, prestada bajo la gravedad del juramente, afirmada, certificada o similar.

4.13. No-responsabilidad de identificar al beneficiario

Salvo que se exige la presentación de un registro electrónico:

• Si se dispone de que la declaración debe ser atestiguada por otra persona, pero sin especificar su forma, el requisito se cumple si aparentemente tiene la firma de una persona distinta del beneficiario con indicación de que actuó como testigo.

• No se exige que quien realiza la presentación esté obligado ante el solicitante a comprobar la identidad de la persona que realiza la presentación o del cesionario de la suma a cobrar.

• No se exige verificar la cuenta a quien el beneficiario haya transferido el crédito voluntariamente o por ministerio de la ley, si la cuenta está consagrada en el crédito contingente.

Examen de Conformidad

4.14. Nombre del emisor o del confirmante si son adquiridos o fusionados

4.15. Originales, copias y documentos múltiples

• Si el emisor o confirmante cambian su organización por fusión o cambian su razón

social , cualquier referencia que se haga al nombre del emisor o confirmante puede hacerse tanto al antiguo como al nuevo nombre.

• Todo documento debe presentarse en original

• La presentación de un registro electrónico se considera presentado en original

• Los documentos son originales cuando aparentemente la firma es original

• Si el crédito contingente exige la presentación de una “copia” se permite la presentación de un original o de una copia a menos que el crédito contingente especifique que solo se puede presentar una copia.

Tipos de documentos en los créditos continentes

4.16. Reclamación de pago

• No es necesario que la declaración de pago esté separada de la del beneficiario o cualquier otro documento que se haya exigido.

• Si se exige una reclamación separada, la declaración de pago debe incluir:

- La Firma del beneficiario.

• La solicitud podrá hacerse a través de una letra de cambio, o de cualquier otro instrumento o título.

- La solicitud de pago hecha por el beneficiario al emisor o a otra persona determinada

- La fecha indicando la emisión de la solicitud.

- La suma requerida.

• Si se exige un instrumento de giro o letra de cambio, no es necesario que estos instrumentos sean negociables.

Tipos de documentos en los créditos continentes

4.17. Declaración de incumplimiento u otra causa de disposición

• La declaración deberá contener una manifestación expresa, por medio de la cual se explique que el dinero es debido ya que el evento descrito en el crédito contingente como requisito o condición para su pago ha ocurrido. Fecha y firma del beneficiario son igualmente requeridos.

4.18. Documentos negociables

• Si el crédito contingente requiere presentación de documentos que se transfieren por vía de endoso, deberán decir cómo o a quien el endoso debe ser hecho. De lo contrario, podrá presentarse sin endoso o con endoso en blanco y podrá ser emitido el documento con o sin responsabilidad.

Tipos de documentos en los créditos continentes

4.19. Documentos legales o judiciales

4.20. Otros documentos

• Si se requiere la presentación de un documento emitido por el gobierno, una sentencia o un laudo arbitral, y otro similar, éste deberá ser emitido por la agencia o departamento, corte, o tribunal respectivo, debidamente titulado, firmado, con la fecha y presentado en original.

• Si el crédito continente se exige un documento diferente a las reglas aplicables, sin especificar el emisor, el contenido o el redactado, el documento es conforme si aparentemente está correctamente titulado o cumple la función de ese tipo de documentos.

• Todo documento presentado ha de ser examinado en el contexto de los usos de los créditos contingente, al amparo de estas reglas, incluso si el tipo de documento (está regulado con detalle por las Reglas y Usos Uniformes Relativos a los Créditos Documentarios.

Tipos de documentos en los créditos continentes

4.21. Solicitud de emisión de una promesa separada

• Si en un crédito contingente se exige que el beneficiario emita su propia promesa separada para un tercero, el beneficiario no recibe más derecho que el de disponer del amparo del crédito, aún si el emisor paga los gastos de la promesa separada.

• No es necesario presentar la promesa separada.

REGLA 5

NOTIFICACIÓN, EXCLUSIÓN Y DISPOSICIÓN DE DOCUMENTOS

9 Numerales

5.01. Notificación de incumplimiento en plazo

5.06. Petición del emisor de renuncia del solicitante a petición del presentador

5.02. Declaración sobre las causas de incumplimiento

5.05. Petición del emisor de renuncia del solicitante sin petición del presentador

5.03. Falta de notificación de incumplimiento en plazo

Contenido de la Regla

5.07. Disposición de los documentos

5.08. Instrucciones adjuntas / Carta de Transmisión

5.04. Notificación de vencimiento

5.09. Notificación de objeciones del solicitante

5 NOTIFICACIÓN, EXCLUSIÓN Y DISPOSICIÓN

5.01. Notificación de incumplimiento en plazo

• La notificación del incumplimiento debe realizarse en un “plazo razonable”

• El plazo para realizar la notificación comienza a computarse al día laboral siguiente a la presentación.

• Se entiende por “plazo razonable” cuando se efectúa la notificación 3 días labores siguientes y más allá de 7 días laborales siguientes se considera la notificación como no razonable.

• La notificación debe realizarse por sistemas de telecomunicaciones. Sino se dispone de ello, por cualquier otro medio expedito.

• El plazo para calcular la notificación no depende de ninguna fecha límite de presentación.

• Si se recibe la notificación en un “plazo razonable”, se entiende que ha sido por un medio expedito.

• La notificación de incumplimiento debe realizarse a la persona respecto de la cual se recibieron los documentos, salvo que se establezca de otro modo.

NOTIFICACIÓN, EXCLUSIÓN Y DISPOSICIÓN

5.02. Declaración sobre las causas de incumplimiento

5.03. Falta de notificación de incumplimiento en plazo

• La notificación de incumplimiento debe indicar todas las discrepancias en que se fundamenta el incumplimiento.

• La falta de notificación de la discrepancia en una notificación de incumplimiento, excluye la posibilidad de alegar la discrepancia en cualquier otro documento retenido o presentado de nuevo que contenga la discrepancia, pero no excluye la posibilidad de alegar la discrepancia en cualquier presentación diferente al amparo del mismo crédito contingente.

• La falta de notificación de incumplimiento obliga al emisor a pagar al vencimiento.

5.04. Notificación de vencimiento

• La falta de notificación de que la presentación se realizó después de la fecha de vencimiento no exonera el incumplimiento por este motivo.

5.05. Petición del emisor de renuncia del solicitante sin petición del presentador

• Si el emisor decide que la presentación no es conforme y el presentador no lo instruye de otro modo, el emisor puede, a su discreción:

- Pedir al solicitante que renuncie a la no conformidad

- Que autorice al cumplimiento en el plazo disponible para notificar el incumplimiento pero sin prorrogarlo.

• La obtención de la renuncia del solicitante no obliga al emisor a renunciar a la falta de conformidad.

NOTIFICACIÓN, EXCLUSIÓN Y DISPOSICIÓN

5.06. Petición del emisor de renuncia del solicitante a petición del presentador

• Si luego de realizarse la notificación de incumplimiento, el solicitante insiste en el envío de los documentos al emisor o solicita que el emisor alegue la renuncia del solicitante, se tiene el siguiente efecto:

- Si los documentos se envían o se solicita la renuncia:

a. El presentador no puede oponerse a la discrepancia

b. El emisor no queda exonerado de revisar los documentos

c. El emisor no está obligado a levantar la discrepancia, incluso si el solicitante lo hace

- Ninguna persona está obligada a enviar los documentos discrepantes o a alegar la renuncia del solicitante.

- La presentación del emisor continúa sujeta a estas reglas a menos que se autorice expresamente su exclusión

d. d. El emisor debe conservar los documentos hasta que reciba una respuesta del solicitante o hasta que el presentador le requiere que devuelva los documentos.

NOTIFICACIÓN, EXCLUSIÓN Y DISPOSICIÓN

5.07. Disposición de los documentos

• Los documentos deben ser devueltos, conservados o dispuestos como lo establezca el presentador.

5.08. Instrucciones adjuntas / Carta de Transmisión

• Si no hay instrucciones sobre la disposición de los documentos en la notificación de incumplimiento, no impide que el emisor recurra a cualquier recurso jurídico del que disponga contra el cumplimiento.

• Las instrucciones que acompañan la presentación de un crédito contingente pueden considerarse válidas, sólo si no contravienen los términos del crédito contingente o de estas reglas.

• Las manifestaciones de un tercero que acompañan la presentación de un crédito contingente pueden considerarse válidas, sólo si no contravienen los términos del crédito contingente o de estas reglas.

• La declaración de que las instrucciones adjuntas son discrepantes, no exime al emisor de examinar la conformidad de la presentación

5.09. Notificación de objeciones del solicitante

• El solicitante debe objetar en plazo la notificación que realice el emisor de una presentación no conforme, remitiendo la objeción por un sistema rápido.

• Se actúa en plazo, siempre que el solicitante remite la objeción en un plazo razonable

• La falta de notificación en plazo, excluye la posibilidad del solicitante de alegar ante el emisor cualquier discrepancia pero no excluye la posibilidad de alegar la objeción en otra presentación distinta.

14 Numerales

Transferencia de los derechos de disposición

Reconocimiento de la cesión de la suma a cobrar

Contenido de la Regla

Transferencia por ministerio de la ley

• 6.01. Solicitud de transferencia de los derechos de disposición

• 6.02. Cuándo son transferibles los derechos de disposición

• 6.03. Condiciones para la transferencia

• 6.04. Efecto de la transferencia sobre los documentos exigidos

• 6.05. Reembolso del Pago basado en una transferencia

• 6.06. Cesión de la suma a cobrar

• 6.07. Solicitud de reconocimiento

• 6.08. Condiciones al reconocimiento de la cesión de la suma a cobrar

• 6.09. Contradicción entre reclamaciones de las sumas

• 6.10. Reembolso del pago basado en una cesión

• 6.11. Beneficiario de la transferencia por ministerio de la ley

• 6.12. Documento adicional en disposiciones a nombre del sucesor

• 6.13. Suspensión de obligaciones cuando el sucesor realiza la presentación

• 6.14.Reembolso del pago basado en una transferencia por ministerio de la ley

Transferencia de los derechos de disposición

6.01. Solicitud de transferencia de los derechos de disposición

6.02. Cuándo son transferibles los derechos de disposición

• Esta regla es aplicable cuando el beneficiario solicita que el pago se realice a persona distinta.

• El crédito contingente solo es transferible por acuerdo expreso.

• Si se pacta que es transferible, sin menciones adicionales, los derechos de disposición son los siguientes:

- Transferirse el importe total más de una vez

- No se puede transferir parcialmente

- - No pueden ser transferidos los derechos a menos que el emisor y el confirmante acepten la transferencia.

Transferencia de los derechos de disposición

6.03. Condiciones para la transferencia

- El crédito continente en original

• El emisor solamente puede aceptar la transferencia cuando se cumplen con los siguientes requisitos:

- La verificación de la firma de la persona que firma por el beneficiario

a. Se esté suficientemente seguro de la autenticidad del crédito contingente.

- La verificación de la facultad de transferir del beneficiario

- El pago de los gastos de transferencia

b. Que el beneficiario presente:

- Una solicitud formal al emisor para que este la acepte. Se debe incluir la fecha efectiva de la transferencia, el nombre y la dirección del beneficiario de la transferencia

- Cualquier otro requisito razonable

Transferencia de los derechos de disposición

6.04. Efecto de la transferencia sobre los documentos exigidos

6.05. Reembolso del Pago basado en una transferencia

• Si ha operado la transferencia, el instrumento de giro o la reclamación deben ser firmados por el beneficiario de la transferencia y el nombre de éste puede ser empleado en lugar del nombre del beneficiario transferente en cualquier otro documento exigido.

• El emisor o la persona designada que paga al amparo de una transferencia, tiene derecho al reembolso como si hubiera pagado al beneficiario.

Reconocimiento de la cesión de la suma a cobrar

6.06. Cesión de la suma a cobrar

6.07. Solicitud de reconocimiento

• La cesión de la prestación del crédito contingente, le son aplicables las disposiciones descritas en estas reglas, excepto si la ley aplicable lo exige de otro modo.

• El emisor o la persona designada no está obligada a efectura una desión de la suma a cobrar que no haya reconocido.

• El emisor o la persona designada no está obligada a reconocer la cesión.

• Si el emisor o la persona designada reconocen la cesión:

- El reconocimiento no confiere ningún derecho respecto del crédito contingente al cesionario, quien solo tiene derecho a la suma cedida, cuyos derechos pueden verse afectados por una cancelación o modificación.

Reconocimiento de la cesión de la suma a cobrar

• Los derechos del cesionario están sujetos a:

6.08. Condiciones al reconocimiento de la cesión de la suma a cobrar

- La existencia de las sumas pendientes de pago al beneficiario

- Los derechos de las personas designadas y de los beneficiarios de la transferencia.

- Los derechos de otros cesionarios reconocidos

- Cualquier otro derecho o interés que pueda tener prioridad según la ley aplicable.

• El emisor puede condicionar el reconocimiento de la cesión a la recepción de:

- El crédito contingente original (para anotación)

- La verificación de la firma del beneficiario.

- La verificación de la facultad del beneficiario

- La solicitud irrevocable del beneficiario para el reconocimiento de la cesión.

- El pago de los gastos por reconocimiento

- El cumplimiento de cualquier otro requisito razonable

Reconocimiento de la cesión de la suma a cobrar

6.09. Contradicción entre reclamaciones de las sumas

6.10. Reembolso del pago basado en una cesión

• Si se presentan contradicciones entre las sumas reclamadas, se podrá suspender el pago a un cesionario hasta que se resuelva la duda.

• El emisor que paga a un cesionario, con cumplimiento de los requisitos de la cesión, tendrá derecho al reembolso como si hubiere pagado al beneficiario.

• Si el beneficiario es un banco, el reconocimiento puede estar basado únicamente en una comunicación autenticada.

Transferencia por ministerio de la ley

6.11. Beneficiario de la transferencia por ministerio de la ley

6.12. Documento adicional en disposiciones a nombre del sucesor

• Aplican estas reglas a los herederos, representantes legales, liquidador, fiduciario, depositario, sociedad sucesora o una persona similar que por ministerio de la ley le hayan sido transferidos los derechos del beneficiario.

• El sucesor será tratado en los mismos términos del beneficiario, siempre que presente los siguientes documentos emitidos aparentemente por una autoridad pública en donde se indique:

- El sucesor reclamante es resultante de una fusión, consolidación o acción similar de una empresa

- El sucesor reclamante está autorizado para actuar por cuenta del beneficiario a causa de un proceso de insolvencia

- El sucesor reclamante está autorizado para actuar por cuenta del beneficiario a causa de su defunción o incapacidad.

- El nombre del beneficiario designado se ha cambiado por el del sucesor reclamante

Transferencia por ministerio de la ley

6.13. Suspensión de obligaciones cuando el sucesor realiza la presentación

• Cuando el emisor recibe la presentación del sucesor y esta cumple en todos los aspectos a excepción del nombre del beneficiario, podrá:

- Solicitar: un dictamen jurídico; un documento adicional emitido por funcionario público que acredite la sucesión; declaraciones relativos a la posición del sucesor reclamante por ministerio de la ley; cualquier documento exigido para realizar una reclamación o para el reconocimiento de una cesión.

Lo anterior, conforme a las reglas aquí descritas.

• Esta documentación no debe ser tenida en cuenta como documentos exigidos al vencimiento del crédito contingente.

• Hasta que el emisor no reciba la documentación solicitada, se suspende la obligación de cumplimiento o de notificación de incumplimiento pero no se prorrogan las fechas límites para presentar los documentos.

TRANSFERENCIA, CESIÓN Y TRANSFERENCIA POR MINISTERIO