CONSULENTIA24 PRONTA AL VIA

Economia reale, tecnologia e normative al centro della manifestazione di Anasf

LE PAGELLE ALLE RETI

Promossi e bocciati del 2023 tra raccolta e reclutamento

IL RISPARMIO E GLI OBIET TIVI

Stefano Volpato parla delle novità in arrivo in Banca Mediolanum: un innovativo ambiente di lavoro digitale per i Family Banker, per una visione profonda e dinamica dei patrimoni dei clienti

MARZO 2024Numero 3Anno XIV5,00 euro MensilePrima immissione 18/03/2024Poste Italiane Spa Spedizione in abbonament o postale D.L. 353/2003 (conv in L. 27/02/2004 n. 46) Art. 1 comma 1, LO/MI

Stefano Volpato direttore commerciale di Banca Mediolanum

Forte dell’esperienza maturata in 30 cicli di mercato,* PGIM crede nel proprio approccio attivo e nella rigorosa gestione del rischio per aiutare i clienti a perseguire rendimenti di lungo termine.

Esplora il tuo domani su PGIM.com

Prudential Financial, Inc. degli Stati Uniti non è affiliata in alcun modo con Prudential plc, costituita nel Regno Unito o con Prudential Assurance Company, una controllata di M&G plc, costituita nel Regno Unito. *PGIM è Il gestore degli investimenti globale di Prudential Financial, Inc. (PFI). 30 cicli di mercato rappresentano l’esperienza di PFI nella gestione patrimoniale attraverso PGIM e le sue affiliate e i suoi predecessori.

I NOSTRI INVESTIMENTI DANNO FORMA AL DOMANI, OGGI OBBLIGAZIONARIO / AZIONARIO / IMMOBILIARE / INVESTIMENTI ALTERNATIVI / CREDITO PRIVATO / INVESTIMENTI QUANTITATIVI / SOLUZIONI DI PORTAFOGLIO

ALL’INDUSTRIA DEI CF SERVONO TESTIMONIAL

di Andrea Giacobino

di Andrea Giacobino

Sostegno alla crescita del Paese: questo l’obiettivo di Conte (Anasf) all’apertura di ConsulenTia Ma il settore è in fase disruptive e deve attrarre più giovani

“A Roma lanceremo un messaggio forte e chiaro: la categoria dei consulenti finanziari può sostenere il Paese nella crescita economica e culturale dei cittadini. Solo facendo fronte comune su tutte le sfere che trasversalmente afferiscono alla vita dei cittadini sarà possibile agire all’unisono per la crescita del Paese”. È ambizioso l’obiettivo di Luigi Conte, presidente di Anasf, in apertura dell’undicesima edizione di ConsulenTia, l’evento romano diventato una tappa obbligata per l’industria dell’advisory (intervista alle pagg. 42-44, n.d.r.). Conte punta in alto e ci auguriamo che questa linea contraddistingua anche il tempo che rimane del suo mandato alla guida dell’associazione, attraversato invece in passato, talora, dalle puntate su battaglie di retroguardia, come quella riguardante la personalità giuridica dei consulenti finanziari. La tempesta perfetta che s’è scatenata lo scorso anno sull’industria nazionale del risparmio gestito, che ha perso 50 miliardi di euro di raccolta a causa della concorrenza dei titoli di stato e la concomitante fuga dalle polizze di ramo I, fa comprendere che i consulenti devono imparare ad agire in un mondo nuovo, segnato da eventi disruptive. Il mondo è cambiato proprio nel 2023. Infatti dal confronto dei numeri rilasciati da Assoreti, la raccolta dal 2022 allo scorso anno del gestito ha subito una frenata superiore all’83%, passando dai quasi 17 miliardi del 2022 ai soli 2,8 del 2023.

All’interno delle voci di raccolta è curioso il fatto che nel 2022 fondi e sicav aperti di diritto italiano mostravano deflussi pari a 773 milioni mentre nel disastrato 2023 sono riusciti a chiudere in positivo, sebbene per solo 14,7 milioni di apporti. Parallelamente è aumentata di oltre il 92% la raccolta sui fondi e sicav aperti di diritto estero, nel 2023 pari a oltre 4,8 miliardi. Ciò significa in realtà che i fondi collocati dalle reti non hanno sofferto così tanto in termini di afflussi nel 2023. Il vero “macigno” per il gestito è stato il crollo dei prodotti assicurativi: nel 2022 regalavano al sistema oltre 7,3 miliardi, mentre nel 2023 hanno drenato risorse per oltre 3,7 miliardi. A fronte di questo trend che pare inarrestabile è ovvio che il problema più importante dell’industria riguarda il proprio ricambio generazionale e, a tal proposito, bisogna osservare che manca un progetto organico e condiviso delle banche-reti su questo argomento vitale per la sopravvivenza stessa del mestiere. Qualche anno fa un noto settimanale economico del nostro Paese dedicò addirittura la foto e il servizio di copertina a un consulente finanziario (ex-promotore finanziario) di una rete emergente che rappresentava un modello di businessman vincente, testimone di una professione attrattiva anche per i giovani. E ancora oggi alla consulenza finanziaria servono forse non gli “influencer”, ma “testimonial” autorevoli.

Andrea Giacobino | andreagiacobino.wordpress.com

IDEE&PROTAGONISTI | 3

BLUERATING n marzo 2024

Professionsiti di nuovo a raduno a Roma Torna ConsulenTia con la regia di Anasf 4 | SOMMARIO BLUERATING n marzo 2024 36 Cambiare contratti e organici Gli Stati Generali della consulenza Il mercato è difficile, ma l’utile non è in affanno Analisi sui bilanci e sui profitti dei big dell’advisory 28 Barra dritta verso i cento miliardi di euro Banca Generali e l’obiettivo di masse a tre cifre Tutti gli affari del banker Daffina In società anche con Gheordunescu Pietrafesa prima della classe Ottima pagella per Allianz Bank FA 18 38 10 Al rampollo piace l’immobiliare Del Vecchio investe nel mattone 8

41

64

Vittoria al Festival, ma con pochi denari Un rimborso spese per Angelina Mango

anno XIV - numero 3 - marzo 2024 mensile registrato presso il Tribunale di Milano n. 3 del 4 gennaio 2011

Editore

BFC Media Spa

Via Melchiorre Gioia, 55 - 20124 Milano

Tel. (+39) 02.30.32.11.1

Fax (+39) 02.30.32.11.80

info@bfcmedia.com - www.bfcmedia.com

Presidente e amministratore delegato Elio Pariota pariota@bfcmedia.com

Direttore responsabile Andrea Giacobino giacobino@bfcmedia.com

Redazione Andrea Telara telara@bfcmedia.com redazione@bfcmedia.com

Tel. (+39) 02.30.32.11.72

Matteo Chiamenti chiamenti@bfcmedia.com

Gianluigi Raimondi raimondi@bfcmedia.com

Viola Sturaro sturaro@bfcmedia.com

Daniele Tortoriello tortoriello@bfcmedia.com

Opinioni

Gaetano Megale, Maria Grazia Rinaldi, Giuseppe Santorsola, Fabrizio Tedeschi

Hanno collaborato

Andrea Barzaghi, Sara Mortarini, Matteo Sportelli, Francesca Vercesi

Graphic design

Paolo Di Stefano distefano@bfcmedia.com

Fotografie a Stefano Volpato by Laila Pozzo in copertina e nell’intervista alle pagine 12-16

Pubblicità

Michele Gamba gamba@bfcmedia.com

Mob. (+39) 393.95.010.95

Ufficio abbonamenti

Direct Channel SpA

Via Mondadori 1, 20090 Segrate (MI)

Tel. 02 49572012 - abbonamenti.bfc@pressdi.it

Stampa

TEP Arti Grafiche Srl - Piacenza (PC) Strada di Cortemaggiore, 50 - 29100

Tel. 0523.504918 - Fax. 0523.516045

Distributore esclusivo per l’Italia

Press - Di Distribuzione stampa e multimedia srl

Via Bianca di Savoia, 12 - 20122 Milano

arretrato è di 10 euro

costo

ciascun

Il

di

58 Un cf che è anche un influencer Cinque profili social sotto la lente 6 | SOMMARIO 66 Un restyling completo per la coupé L’Aston Martin Vantage cambia look BLUERATING n marzo 2024 Addio per sempre mia cara lingerie In liquidazione il noto brand La Perla 10

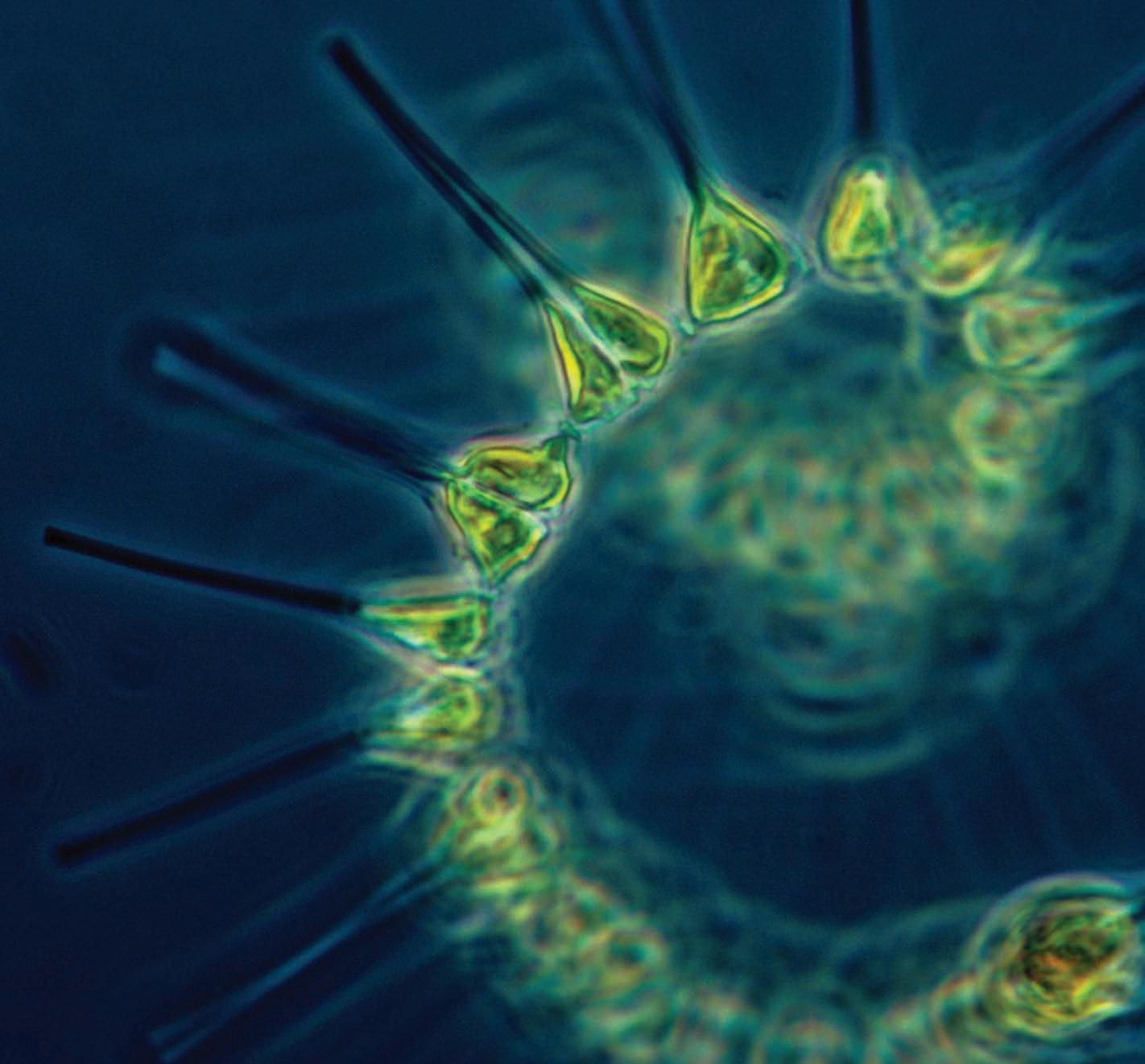

Clara ha compiuto cento anni. Ecco perché dovresti festeggiare anche tu.

Ci sono forze inarrestabili che ci parlano del mondo che sarà. L’aspett ati va di vita aumenterà, la sostenibilità diventerà fondamentale, Internet sarà ovunque. In economia si chiamano megatrend. Per te sono grandi opportunità di investi mento. I fondi Anima Megatrend si concentrano su aziende che benefi ceranno di questi cambiamenti globali per permetterti di investire nell’economia di domani, oggi. Scopri di più su megatrend.animasgr.it

Morningstar Rating TM

Anima Bilanciato Megatrend People (classe A) al 31 gennaio 2024

Top Gestore Fondi Categoria Italia BIG 2024 Per maggiori informazioni consultare il sito www.istituto-qualita.com

Avvertenze: questa è una comunicazione di marketing. Si prega di consultare il Prospetto, il Documento contenente le informazioni chiave (KID), il Regolamento di gestione e il Modulo di sottoscrizione prima di prendere una decisione finale di investimento. Questi documenti, che descrivono anche i diritti degli investitori, possono essere ottenuti in qualsiasi tempo, gratuitamente sul sito web della Società di gestione e presso i Soggetti Incaricati del collocamento. È, inoltre, possibile ottenere copie cartacee di questi documenti presso la Società di gestione del fondo su richiesta. I KID sono disponibili nella lingua ufficiale locale del paese di distribuzione. Il Prospetto è disponibile in italiano. I rendimenti passati non sono indicativi di quelli futuri. Il collocamento del prodotto è sottoposto alla valutazione di appropriatezza o adeguatezza prevista dalla normativa vigente. ANIMA Sgr si riserva il diritto di modificare in ogni momento le informazioni riportate. Il valore dell’investimento e il rendimento che ne deriva possono aumentare così come diminuire e, al momento del rimborso, l’investitore potrebbe ricevere un importo inferiore rispetto a quello originariamente investito.

Per ulteriori informazioni visita il sito.

Il mat tone del rampollo

Una newco immobiliare per Leonardo Maria Del Vecchio, erede di Luxottica

Leonardo Maria Del Vecchio (nella foto) ha aperto il 2024 con un’altra società, a metà con un noto architetto, che opererà nel settore immobiliare. A Milano, nello studio del notaio Ciro De Vivo, s’è presentato l’architetto Marcello Pianosi quale amministratore e socio unico della Pom Home proprietaria del 100% di Borromea srl, una newco costituita poche settimane prima.

Vendita del 50%

Davanti al notaio Pianosi ha ceduto il 50% di Borromea a Marco Talarico, presente in quanto amministratore delegato della Lmdv Capital il cui 100% è di Del Vecchio. La vendita di metà del capitale è avvenuta al prezzo del valore nominale, pari cioè a 5mila euro. Pianosi con Pom Home è azionista di controllo di

Lavori edili e compravendite nel core business della società

Luigi Berlusconi va in albergo

Pom Glass srl che è nata nel 2018 e costruisce sistemi di pareti di vetro di lusso che sono stare già usate in molte abitazioni di alta gamma. Pom Home recentemente ha disegnato gli interni del nuovo superyacht Mangusta 165Rev.

Non solo costruzioni

La newco Borromea, di cui Pianosi è amministratore unico, ha come oggetto sociale “l’attività di costruzioni e lavori edili su immobili a uso commerciale e abitativo e gli interventi di ristrutturazione”, ma anche la compravendita e la locazione di immobili. Pianosi, infine, dal 2002 fa parte della Commissione per l’Arte Sacra e i Beni Culturali istituita dalla Diocesi di Milano.

Andrea Giacobino

C’è anche Luigi Berlusconi (nella foto) nella nuova iniziativa immobiliare che punta ad alberghi “top” e all’hospitality di lusso lanciata da Gianluigi Casole, fra l’altro co-fondatore con Andrea Scotti Calderini della piattaforma Freeda, rivolta al pubblico femminile, di proprietà della Ag Digital Media di cui primo socio è il fondo francese di venture capital Fpci Alven Capital V. S’è chiuso l’aumento di capitale di 2,5 milioni di euro lanciato da Hesovisia Spv, la newco costituita qualche mese fa a Milano nello scorso giugno da Stefania Bettoni qual rappresentante della Gc Partecipazioni di Casole.

La srl ha come oggetto sociale “l’acquisto, lo sviluppo, la gestione e la valorizzazione di immobili nell’ambito luxury hospitality”. La ricapitalizzazione ha visto così la quota di Casole diluirsi al 13,1% e delinearsi un nuovo libro soci primo dei quali col 16,5% è la Gefira dell’imprenditore bergamasco Angelo Radici (numero uno di RadiciGroup). La El Holding, società “benefit” di proprietà al 100% di Luigi Berlusconi, ha il 2,7%.

8 | INSIDER / 1

BLUERATING n marzo 2024

INVESTIRE IN MODO SOSTENIBILE CON CHIAREZZA

Investire in fondi sostenibili significa anche comprendere esattamente in cosa si sta investendo.

Ecco perché in iShares ci stiamo impegnando al massimo per fornirti i dati ESG e sul clima di cui hai bisogno, con l’obiettivo di farti comprendere cosa includono i nostri ETF.

ETF sostenibili. iShares. Aspettati di più.

Capitale a rischio. Il valore degli investimenti e il reddito da essi derivante sono soggetti a oscillazioni al rialzo o al ribasso e non sono garantiti. L’investitore potrebbe non recuperare l’importo inizialmente investito.

Messaggio Promozionale: Prima dell’adesione leggere il Prospetto e il PRIIPs KID disponibili su http://www.ishares.com/it, che contengono una sintesi dei diritti degli investitori. Informativa di Legge. Pubblicato da BlackRock (Netherlands) B.V. BlackRock (Netherlands) B.V. è autorizzata e disciplinata dall’Autorità per i mercati finanziari olandese. Sede legale: Amstelplein 1, 1096 HA, Amsterdam - Tel.: 020 – 549 5200 - Tel.: 31-20-549-5200. Iscrizione al Registro delle Imprese n. 17068311. A tutela dell’utente le telefonate potranno essere registrate. Per informazioni sui diritti degli investitori e su come presentare reclami, visitare https://www.blackrock.com/corporate/compliance/investor-right disponibile in italiano.

© 2023 BlackRock, Inc. Tutti i diritti riservati. 3046038

Materiale di marketing

Addio lingerie

In liquidazione il noto brand di intimo La Perla

Capolinea per La Perla, l’azienda bolognese, leader della lingerie di alta gamma. Maurizio Atzori, giudice delegato del tribunale di Bologna, ha infatti appena decretato la liquidazione giudiziale di La Perla Global Management Srl, nominando Luca Mandriola quale curatore e convocando i creditori il prossimo 22 maggio per l’esame dello stato passivo. Il tribunale felsineo, quindi, ha deciso per

Banker e azionista

la misura più radicale e non per l’amministrazione straordinaria per la società che fa capo al fondo olandese Tennor del discusso finanziere Lars Windhorst, oramai fuori dai giochi pur avendo il 100% del capitale. Lo scoppio della crisi risale a giugno scorso, quando fu evidenziata dai sindacati la mancata attuazione del piano di investimenti da 60-70 milioni.

Andrea Giacobino

NVIDIA SENZA FRENI

NAlessandro Daffina (1) non è solo l’amministratore delegato di Rothschild Italia, ma anche un investitore in proprio. Detiene lo 0,05% della Tcm Immobiliare di Milano e il 2,6% di Redinvest Brain. La terza partecipazione è lo 0,92% della Mirages srl, di proprietà della bella imprenditrice romena Miruna Gheordunescu (2), che si occupa di fashion. Daffina è poi azionista con lo 0,51% della Xmh che possiede il 15,1% di Sq11 che a sua volta possiede il 100% di MinervaHub, presieduta da Matteo Marzotto

vidia, azienda tecnologica statunitense con sede a Santa Clara, è diventata la terza azienda americana nella storia a raggiungere una valutazione di 2mila miliardi di dollari, sfruttando l’euforia posttrimestrale. La notizia arriva in un periodo in cui gli investitori stanno puntando con decisione sulla storia di crescita della società che sviluppa chip per gaming, intelligenza artificiale, mobile computing e industria automobilistica. Secondo i dati di Yahoo Finance, venerdì 23 febbraio la capitalizzazione di mercato di Nvidia è aumentata di circa 50 miliardi di dollari arrivando a 2.010 miliardi di dollari, unendosi ad Apple e Microsoft nell’esclusivo club delle società che hanno superato i 2mila miliardi di dollari. Nvidia ha ora raggiunto una valutazione maggiore di Amazon di circa 190 miliardi di dollari e di Alphabet, società a capo di Google, di 212 miliardi di dollari. Il traguardo dei 2mila miliardi di dollari di capitalizzazione è stato raggiunto dopo la seduta migliore di qualsiasi altra azienda in termini di capitalizzazione, con un aumento di oltre 275 miliardi di dollari. Di conseguenza, le azioni di Nvidia sono salite al massimo storico di 808 dollari. Il suo rally del 67% da inizio anno ha contribuito a portare gli indici azionari S&P 500 e Nasdaq Composite ai livelli più alti di sempre. Dopo l’impennata della valutazione di Nvidia, il ceo e cofondatore Jensen Huang è diventato incredibilmente ricco con un patrimonio di circa 70 miliardi di dollari.

10 | INSIDER / 2

letto su Forbes sportelli@bfcmedia.com di Matteo Sportelli

BLUERATING n marzo 2024 1 2

Stefano Volpato direttore commerciale di Banca Mediolanum

Stefano Volpato direttore commerciale di Banca Mediolanum

È l’ora del Life Planning

Volpato (Banca Mediolanum): “Un nuovo ambiente di lavoro per i Family Banker”

di Andrea Telara

Stefano Volpato, direttore commerciale di Banca

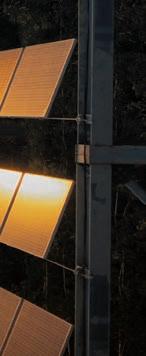

Mediolanum, ha con sé alcune statistiche di fronte alle quali non trova pace. Sono quelle pubblicate qualche settimana fa dalla Banca d’Italia e dall’Istat sulla ricchezza finanziaria delle famiglie italiane che, dal 2005 a oggi, è stata ampiamente superata da quella delle famiglie tedesche e francesi. Meno di venti anni fa, gli italiani erano primi assoluti con una ricchezza pro capite di oltre 144mila euro, contro i 124mila dei francesi e i 94mila circa dei tedeschi. Alla fine del 2022, la situazione si era completamente ribaltata: più di 213mila per i francesi, oltre 211mila per i tedeschi e “appena” 176mila euro circa pro capite per i nostri connazionali. “Andando avanti di questo passo”, dice Volpato, “rischiamo di vedere deteriorato uno dei beni più preziosi che abbiamo sempre avuto: la nostra tradizionale propensione al risparmio, risorsa indispensabile per realizzare i progetti di vita.”. Ecco allora che, per il direttore commerciale di Banca Mediolanum, serve un cambio di passo radicale, una soluzione concertata che coinvolga tutti gli attori economici e sociali del Paese. “Noi, per parte nostra”, continua Volpato, “ci stiamo mettendo grande impegno, partendo da un presupposto: se una volta

il mestiere del consulente finanziario era importante per la società, oggi è diventato indispensabile”. La prova di questo impegno di Banca Mediolanum arriva anche da un nuovo ambiente di lavoro che verrà messo a disposizione della rete dei Family Banker e che consentirà una visione complessiva di tutto il patrimonio del cliente. È stato presentato a Torino il 18 marzo, in occasione della convention annuale della banca.

Dottor Volpato, partiamo proprio dalla convention, quali sono state le novità presentate a Torino?

Dunque?

Partendo da questo presupposto, dobbiamo mettere a fuoco il contesto attuale, caratterizzato, negli ultimi mesi, da due elementi degni di nota. Il primo riguarda l’annuale rapporto del Censis e le sue previsioni a dir poco allarmanti. Entro il 2050 avremo 4 milioni di residenti in meno nel nostro Paese e verranno a mancare oltre 9 milioni di contribuenti. A questo quadro possiamo aggiungere i dati ben noti della demografia. Il tasso di natalità è ben inferiore al livello di equilibrio e i giovani raggiungono mediamente l’autonomia finanziaria in età sempre più avanzata, cioè dopo i 45 anni, mentre quasi il 35% delle famiglie ha una persona non autosufficiente a carico.

Innanzitutto, per spiegare le novità bisogna partire dal contesto in cui ci muoviamo. La convention nazionale è il nostro appuntamento annuale, la cui base si fonda da sempre sul chi sei e qual è la direzione in cui vuoi andare. È un percorso in divenire. Lo scorso anno abbiamo avuto come ospite il noto saggista e motivatore Simon Sinek, che ha illustrato chiaramente un concetto: ha successo chi ha, dentro di sé, un grande perché. Le persone non comprano i tuoi prodotti, come li fai, comprano il tuo perché. Nel nostro caso, la forte motivazione è di carattere etico e sociale. Il cliente mette nelle nostre mani la sua vita e noi dobbiamo fare in modo che raggiunga gli obiettivi per i quali ha tanto faticato. continua a pag. 14 >

Ci sono molti casi di italiani con discontinuità lavorativa mentre il tasso di sostituzione tra le pensioni e gli ultimi redditi percepiti prima di mettersi a riposo è destinato ad attestarsi attorno al 45% per i lavoratori autonomi e al 65% per i dipendenti. A tutti questi dati, ne aggiungo uno sulla sanità: già oggi, una prestazione medica su due viene pagata dai cittadini privatamente di tasca propria. Se questo è lo scenario che ci deve guidare, possiamo contare su una risorsa preziosa: la ricchezza delle famiglie italiane.

COVER STORY | 13 BLUERATING n marzo 2024

Guardi, non è un tema estetico.

Dietro ai risparmi ci sono delle fragilità, dei bisogni con cui le persone dovranno confrontarsi e, fortunatamente, i progetti di vita.

Se il nostro mestiere è sempre stato importante, oggi è fondamentale. È proprio partendo da qui che alla convention di Torino abbiamo lanciato una importante novità.

Di cosa si tratta?

Partendo dalla imprescindibilità della professione della consulenza finanziaria per noi è necessario un cambio di paradigma, la sostituzione di una visione statica, spesso rivolta al passato con una visione dinamica, rivolta al futuro e alle discontinuità che andremo ad affrontare.

Pertanto, abbiamo creato un supporto per i Family Banker che

rappresenta una sorta di vista aumentata sulla vita dei clienti, in grado di rendere più semplice l’operatività quotidiana del consulente, dando contezza dello sviluppo temporale della relazione. Life Planning è un ambiente di lavoro unico, capace di integrare ogni dimensione del patrimonio per dare risposte coerenti e personalizzate. È uno spazio digitale integrato con tutte le interfacce aziendali già esistenti che permette di tracciare un percorso virtuoso della relazione, di mantenerlo costantemente attualizzato e di comprenderne il posizionamento rispetto ad ogni item. Il tema è quello di finalizzare il risparmio, definendo molto bene gli obiettivi, creando cultura ed educazione finanziarie e generando efficienza.

Cosa vuol dire generare efficienza?

Scelte coerenti rispetto alle finalità e giusto tempo di permanenza nei mercati. Spesso le persone si preoccupano di quando entrare nei mercati. In realtà dovrebbero preoccuparsi di quanto tempo rimanervi. Altri elementi distintivi di Life Planning risiedono nella gestione emotiva del cliente, nell’ottimizzazione fiscale e infine nella profondità della consulenza. Cosa intendo? Curare ogni singolo aspetto. I dati preoccupanti sulla ricchezza finanziaria visti poco fa nascondono intere aree del bisogno ancora scoperte. Avere ancora quasi un terzo della ricchezza finanziaria non investita è un costo che non possiamo più permetterci di pagare.

continua a pag. 16 > 14 | COVER STORY BLUERATING n marzo 2024

Stefano Volpato durante la convention di Banca Mediolanum del 2023 dal titolo: ”Noi, nati per essere grandi

kairospartners.com

Kairos International Sicav

ActivESG

Benvenutinelcircolovirtuosotrasostenibilitàevalore

KIS ActivESG è la proposta di Kairos dedicata agli investimenti sostenibili che, puntando su società rispettose dell’ambiente, attive nel sociale e guidate da solidi principi di governance, ha l’obiettivo di ridurre l’esposizione alle emissioni di carbonio.

È stata una delle prime soluzioni ESG in Italia ad adottare una strategia di gestione long-short.

La consolidata expertise in metodologie di gestione alternative, unitamente alla capacità di selezione dei titoli, basata su di un rigoroso processo di analisi fondamentale e su di un modello proprietario di analisi ESG, consente a Kairos di proporsi sul mercato con un’offerta distintiva.

KIS ActivESG intende generare un impatto positivo sul mondo, continuando a valorizzare il patrimonio dei clienti.

Grazie a KIS ActivESG, Kairos è stata premiata nella categoria Alternative Investments ai Private Banking Awards 2023*

Rischio più basso

Rendimento potenzialmente più basso

Rischio più alto

Rendimento potenzialmente più alto

1234567

Le informazioni complete sui rischi sono disponibili sul Prospetto e sul KID.

Morningstar Sustainability Rating

Questa è una comunicazione di marketing con finalità promozionali. Si prega di consultare il Prospetto e il documento contenente le informazioni chiave (KID) prima di prendere una decisione finale di investimento, disponibili in lingua italiana sul sito www.kairospartners.com nonché presso la sede legale di Kairos Partners SGR S.p.A. (“Kairos”) e i soggetti collocatori, anche in forma cartacea. Una sintesi dei diritti degli investitori è disponibile in lingua italiana e inglese al link https://www.kairospartners.com/sintesi-dei-diritti-degli-investitori-it-en/. I rendimenti sono rappresentati al netto delle spese a carico del Fondo e al lordo degli oneri fiscali. I rendimenti passati non sono indicativi di quelli futuri. L’investimento riguarda l’acquisizione di azioni del Fondo e non di una determinata attività sottostante che resta di proprietà del Fondo medesimo e implica una componente di rischio, di conseguenza il capitale investito in origine potrebbe non essere recuperato in tutto o in parte. Le oscillazioni dei tassi di cambio possono influenzare il valore dell’investimento e i costi laddove espressi in una valuta diversa da quella di riferimento dell’investitore. Informazioni sulle specificità del Fondo e sugli aspetti generali in tema di sostenibilità (ESG) ai sensi del Regolamento (UE) 2019/2088, sono disponibili al link www.kairospartners.com/esg/. In caso di commercializzazione del Fondo in paesi diversi da quello di origine, Kairos ha il diritto di porre fine agli accordi per la commercializzazione in base al processo di ritiro della notifica previsto dalla Direttiva 2009/65/CE. Le informazioni e le opinioni qui riportate non costituiscono un’offerta al pubblico, né una raccomandazione personalizzata, non hanno natura contrattuale, non sono redatte ai sensi di una disposizione legislativa, non sono sufficienti per prendere una decisione di investimento e non sono dirette a persone residenti negli Stati Uniti o ad altri soggetti residenti in Paesi dove il Fondo non è autorizzato alla commercializzazione.

© 2023 Morningstar, Inc. Tutti i diritti riservati. Le informazioni (1) sono di proprietà di Morningstar e/o dei suoi fornitori di contenuti; (2) non possono essere copiate o distribuite; e (3) non si garantisce che siano accurate, complete o tempestive. Né Morningstar né i suoi fornitori di contenuti sono responsabili di eventuali danni o perdite derivanti dall’uso di queste informazioni. Il Morningstar Sustainability Rating è riferito alla classe P-EUR, dati al 31 ottobre 2023.

(*) L’evento organizzato e promosso da Blue Financial Communication, casa editrice specializzata nell’informazione finanziaria, premia i principali protagonisti del mercato italiano destinato alla gestione dei grandi patrimoni e agli investimenti alternativi. Una giuria di esperti ha definito, attraverso una serie d’incontri periodici, gli attori che maggiormente si sono distinti durante l’anno in corso.

COMUNICAZIONE DI MARKETING

Abbiamo creato uno spazio digitale integrato con tut te le inter facce aziendali esistenti che permet te di tracciare un percorso vir tusoso nella relazione con il cliente

Quali attività di formazione avete messo in campo per la rete, in vista del lancio di questa piattaforma?

Abbiamo predisposto un piano formativo rivolto a tutta la rete che si articolerà in un percorso su tre moduli per tutte le aree di competenza tecnica. Oltre ai docenti della Mediolanum Corporate University sono state coinvolte primarie realtà della formazione come Progetica e BigName di Luigi Centenaro.

La convention è anche l’occasione per fare un bilancio dell’ultimo anno. Com’è andato per la vostra rete?

Siamo estremamente soddisfatti per come è trascorso un anno che è stato indubbiamente faticoso. Sono orgoglioso di come i Family Banker hanno gestito i clienti, soprattutto nelle fasi in cui l’emotività si fa più pressante. Questa tipicità di Banca Mediolanum evidenzia la capacità del consulente di diventare il contrappeso razionale all’emotività del cliente. Io credo che il nostro settore stia vivendo un periodo d’oro. La vera sfida per Banca Mediolanum e per l’intero settore è riuscire ad avere delle dimensioni più importanti per dare un servizio

non più opzionale, ma essenziale a un numero sempre più alto di persone. Credo che di fronte a temi socialmente così importanti ciascuno debba fare la propria parte.

Quali sono, a suo avviso, le caratteristiche che deve avere oggi un bravo consulente finanziario, in una realtà così complessa come quella contemporanea?

Io credo che un consulente debba avere in primo luogo un profondo senso etico-sociale. La magia di questa professione sta proprio in questo, nel saper coniugare il naturale desiderio di affermazione personale nel lavoro con il fatto di essere determinanti nella vita degli altri, di essere in grado di soddisfare i loro bisogni fondamentali. Le racconto un episodio: proprio di recente ho incontrato un conoscente di lunga data che mi ha chiesto un aiuto per risolvere un problema. È una persona che vive una situazione complessa: è separato, di mezza età ed è figlio unico con due genitori anziani da accudire. Ecco, fare il consulente finanziario vuol dire anche questo: avere il piacere di sentirsi dire grazie da un cliente, dopo aver svolto il proprio lavoro.

Andrea Telara

UN PERCORSO INTENSO PER LA RETE IL PIANO DI FORMAZIONE PER IL LANCIO DI LIFE PLANNING 16 | COVER STORY BLUERATING n marzo 2024

4 Classi pilota con le punte di diamante della rete 13 Classi per wealth advisor, private baker e top 80 24 Classi per 569 private banker tra aprile e luglio 3.494 I restanti Family Banker coinvolti entro fine anno

4,4%4,7%-0,8%5,1%1,9%-0,9%-15,1%10,1%15,1% 5,97%

2014201520162017201820192020202120222023

Reti, è tempo di pagelle

Raccolta, reclutamenti e pro capite. I promossi e i bocciati nell’anno passato

di Matteo Chiamenti

Il 2023 è stato un anno sicuramente contraddittorio dal punto di vista della consulenza finanziaria in Italia. Da un lato i mercati hanno vissuto un periodo di grande spolvero dopo le difficoltà del 2022, mentre dall’altro la

raccolta del risparmio gestito si è ingolfata a causa delle difficoltà e delle performance registrate dai risparmiatori in Borsa nel corso l’anno precedente. Tirando le somme, a fare ancora una volta da locomotiva del sistema ci hanno pensato i consulenti finanziari, capaci di portare a casa la terza

migliore raccolta annuale di sempre, pari a 43,9 miliardi di euro, sebbene questa abbia visto solamente 2,8 miliardi frutto del risparmio gestito, contro i quasi 17 miliardi di euro del 2022. Va però sottolineato che le reti di consulenza finanziaria

18 | COVER FINANZA / 1 BLUERATING n marzo 2024

20 >

continua a pag.

TOTALE 1.050.108,1

TOTALE 1.048.557,7

TOTALE 512.627,5

TOTALE 411.104,9

TOTALE 358.618,7

La raccolta del risparmio gestito si è ingolfata a causa delle paure dei clienti, dovute alle per formance negative dei mercati nel 2022 e alla corsa verso le obbligazioni

COVER FINANZA / 1 | 19 BLUERATING n marzo 2024

GENNAIO-DICEMBRE 2023 -

IN MIGLIAIA

EURO TOTALE 7.110.084,5 TOTALE 6.309.501,3 TOTALE 5.752.832,2 TOTALE 2.117.479,7

CLASSIFICA AFFLUSSI NETTI

DATI

DI

TOTALE 5.645.303,4 10 punti 9 punti 8 punti 7 punti 6 punti 5 punti 4 punti 3 punti 2 punti 1 punti TOTALE 13.534.190,4 11 punti

CLASSIFICA VARIAZIONE ORGANICO GENNAIO-DICEMBRE 2023

hanno chiuso l’anno con la migliore raccolta mensile per i prodotti dell’asset management. A dicembre, infatti, i dati rilevati da Assoreti hanno evidenziato investimenti netti su fondi comuni, gestioni individuali e prodotti assicurativi e

previdenziali per 2 miliardi di euro; il risultato, insieme alla raccolta netta complessiva realizzata sui titoli amministrati, pari a 2,4 miliardi, e ai flussi di liquidità per 1,4 miliardi di euro, ha determinato volumi netti complessivi per 5,7 miliardi, un

valore più che raddoppiato rispetto a quello del mese di novembre, in crescita di circa il 7,2% nel confronto con l’anno precedente. Si intravede dunque un segnale evidente di un nuovo cambio di marcia per il sistema nel suo complesso.

20 | COVER FINANZA / 1 BLUERATING n marzo 2024

VARIAZIONE +3,8% 634 al 31.12.2022 658 al 31.12.2023 VARIAZIONE +1,3% 6.535 al 31.12.2022 6.617 al 31.12.2023 VARIAZIONE +2,5% 2.204 al 31.12.2022 2.260 al 31.12.2023 VARIAZIONE +0,2% 4.355 al 31.12.2022 4.362 al 31.12.2023 VARIAZIONE +2,5% 552 al 31.12.2022 566 al 31.12.2023 VARIAZIONE -0,3% 1.143 al 31.12.2022 1.139 al 31.12.2023 VARIAZIONE +2,3% 2.177 al 31.12.2022 2.226 al 31.12.2023 VARIAZIONE -3,6% 196 al 31.12.2022 189 al 31.12.2023 VARIAZIONE +1,5% 2.918 al 31.12.2022 2.962 al 31.12.2023 VARIAZIONE - 4,1% 1.072 al 31.12.2022 1.028 al 31.12.2023 10 punti 9 punti 8 punti 7 punti 6 punti 5 punti 4 punti 3 punti 2 punti 1 punti VARIAZIONE +7,9% 531 al 31.12.2022 573 al 31.12.2023 11 punti

Come tradizione ormai vuole, BLUERATING ha voluto compilare l’attesa “pagella” di fine anno dando, sulla scia di quanto fanno nel semestre precedente, un plusvalore a chi è stato capace di ottenere buoni risultati nell’ambito dell’asset

management; oltre ai consueti risultati calcolati sulla base dei dati Assoreti su afflussi netti, pro capite e variazione dell’organico, abbiamo moltiplicato per 1,5 il punteggio derivante dal piazzamento nella classifica del pro capite gestito.

A questi numeri abbiamo affiancato una valutazione ragionata su quanto fatto dalle singole reti nel 2023. Tra conferme e sorprese, ecco la nostra classifica.

BLUERATING n marzo 2024 COVER FINANZA / 1 | 21

continua a pag. 22 >

Da sinistra a destra: Mario Ruta, vice direttore generale di Allianz Bank Financial Advisors, Paola Pietrafesa, amministratore delegato di Allianz Bank FA e Carlo Balzarini, vice direttore generale di Allianz Bank FA

11 Zurich Bank

GEMELLA DIVERSA

Ancora in ultima posizione. Nella scorsa pagella l’avevamo definita “ingolfata”, ora lo scenario appare un pochino più preoccupante perché i deflussi sul gestito, la peggior raccolta complessiva del sistema e la maggior decrescita di organico registrata nel settore, non possono essere frutto solo di un periodo di adattamento: diciamoci la verità, ci aspettavamo tutti di più dai numeri del primo anno pieno di Zurich Bank. Eppure la squadra guidata da Silvio Ruggiu ci ricorda tanto le dinamiche viste in IWBank subito dopo l’acquisizione da parte di Intesa. Vi è però una differenza non da poco, che di fatto ne aggrava la valutazione

di merito: IWBank si trovava catapultata improvvisamente in un nuovo mondo e necessitava una nuova strategia dedicata (cosa poi ultimata), mentre l’ex DBFA sembrava aver trovato in Zurich una capogruppo ideale per unità di intenti, attenzioni e affinità elettive. Qualcosa, ci sembra, per ora è andato storto.

10° Credem SCIVOLONE

In ogni nostra pagella ne abbiamo esaltato la solidità, al pari della poca propensione a offrire particolari sorprese sul fronte della posizione in classifica, così come delle dinamiche di raccolta. Ora però lo scossone è avvenuto, ma non nei termini che

ci aspettavamo, dato che la società ha perso due posizioni, scivolando al decimo posto in classifica. Paga sicuramente il peggiore risultato in assoluto per quel che riguarda il pro capite gestito, segnale di una probabile difficoltà nel riuscire a veicolare verso questa tipologia di offerta i risparmi dei clienti. Che poi, si sa, Credem è tradizione e viene naturale pensare che anche la clientela sia tradizionalista, con tutto ciò che ne deriva (leggasi mediamente poca propensione al rischio). Ma la tanto voluta e reclamizzata riorganizzazione della struttura manageriale della consulenza finanziaria del gruppo non ha offerto fino a ora, almeno a livello di numeri, risultati particolarmente apprezzabili.

22 | COVER FINANZA / 1 BLUERATING n marzo 2024

Palazzo Visconti-Ajmi in Piazzetta Enrico Cuccia 1 a Milano, sede del gruppo Mediobanca

Ci lascia un po’ perplessi la scelta compiuta da Finint Private Bank di aprire i propri numeri al mondo di Assoreti. Non per la qualità della sua offerta, ma perché a questa scelta di

CLASSIFICA

apertura dell’ex Banca Consulia non è coincisa con una contemporanea e parallela attività di comunicazione, capace di raccontare con costanza e anche con attenzione tutta la realtà che caratterizza il gruppo. I dati, considerato il ridotto numero di

professionisti presenti nell’organico, sono onorevoli (in particolare per quanto riguarda l’ottima raccolta nel pro capite), ma sono in pochi ad essersene accorti finora.

BLUERATING n marzo 2024 COVER FINANZA / 1 | 23

TOTALE 2.400,4 TOTALE 2.175,2

1.859,1

TOTALE 905,7 TOTALE 348,9 TOTALE 2.045,4 9 punti 8 punti 7 punti 6 punti TOTALE 2.536,1 TOTALE 1.832,6 10 punti 5 punti 4 punti 3 punti 2 punti 1 punti TOTALE 2.545,5 11 punti continua a pag. 24 >

PRO CAPITE GENNAIO-DICEMBRE 2023 - DATI IN MIGLIAIA DI EURO

TOTALE

TOTALE 1.593,6 TOTALE 1.446,5

9° Finint Private Bank NASCOSTA

CLASSIFICA PRO CAPITE GESTITO GENNAIO-DICEMBRE 2023 - DATI IN MIGLIAIA DI EURO - PUNTEGGIO 1,5

Vorremmo un management maggiormente sotto i riflettori, perché a nostro avviso è proprio questo quello che serve per imporre sul mercato una boutique le cui qualità meriterebbero una maggiore spinta mediatica.

8° Banca Widiba INCOMPRESA

È un vero peccato che una società dall’offerta all’avanguardia come Banca Widiba non sia stata capace ancora di fare il salto di qualità che si aspettava fin dai tempi dell’ex

amministratore delegato Andrea Cardamone. Di acqua sotto i ponti ne è passata tanta, ma Banca Widiba si trova più o meno allo stesso punto. Ancora una volta, pensiamo noi, il peso del mancato balzo in avanti è da attribuirsi alla

24 | COVER FINANZA / 1 BLUERATING n marzo 2024

15 punti TOTALE 687,8 7,5 punti TOTALE -94,8 13,5 punti TOTALE 674,7 6 punti TOTALE -135,2 12 punti TOTALE 273,8 4 ,5 punti TOTALE -202,4 10,5 punti TOTALE 89,1 3 punti TOTALE -264,2 9 punti TOTALE 77,4 1,5 punti TOTALE -749,0 16,5 punti TOTALE 987,6

situazione incerta che affligge ormai da anni la capogruppo Mps; la realtà guidata dal direttore generale Marco Marazia, che tra l’altro ha ottenuto uno dei migliori risultati sul fronte della crescita dell’organico, meriterebbe o una proprietà dal profilo definito o la possibilità di emanciparsi. Ora come ora, né uno né l’altro scenario, appaiono vicini. Purtroppo, aggiungiamo noi.

7° Fideuram ISPB COSTANTE

La più grande e antica rete italiana si conferma ancora una volta per quello che è: una schiacciasassi quando si tratta di macinare miliardi di raccolta, un po’ meno abile invece quando si parla di lavorare in punta di fioretto. E i dati ce lo mostrano senza ombra di dubbio: il gruppo è nettamente al vertice per raccolta netta complessiva, ha un buon piazzamento per crescita dell’organico e del pro capite complessivo, mentre il pro capite gestito è stato tra i peggiori. Insomma Fideuram non sbaglia, ma nemmeno sorprende.

6° Banca Mediolanum SPECIALISTA

Già la scorsa pagella avevamo usato una metafora calcistica per descrivere la qualità del lavoro offerto dalla squadra di Massimo Doris. Oggi la utilizziamo nuovamente per sancire ancora una volta come il consulente di casa Mediolanum sia ormai uno specialista del gestito, un po’ come il favoloso Juninho Pernambucano fu maestro inarrivabile nei calci

di punizione. Quando si tratta di fare numeri su fondi e previdenza nessuno tiene testa all’armata di Basiglio, c’è poco altro da dire.

Certo, con un esercito così ampio (il secondo per dimensioni) la raccolta complessiva potrebbe

offrire qualcosa di più, ma non ci si può comunque lamentare. Perché vincere è bello, ma vuoi mettere piazzare la palla all’incrocio da 30 metri?

continua

COVER FINANZA / 1 | 25 BLUERATING n marzo 2024

a pag. 26 >

Mauro Albanese / vice direttore generale e direttore commerciale rete pfa & private banking di FinecoBank

5° Bnl Bnp Paribas

FENICE

Era stata la maggiore delusione delle scorse pagelle: a fine 2022 era pronta per il balzo definitivo ai vertici dopo il quarto posto finale, ma a metà 2023 si era ritrovata solamente in settima posizione. Ma noi avevamo sempre creduto nella qualità della proposta della realtà guidata da Luca Romano ed è per questo che non ci sorprende affatto che Bnl Bnp Paribas Life Banker si sia velocemente rimessa in carreggiata, dopo la “sbandata” estiva. A dare manforte alla rimonta, nonostante una classifica degli afflussi non brillante, vi è il secondo posto per crescita percentuale dell’organico e l’ottimo piazzamento sul fronte del pro capite gestito. Ora la rete può tranquillamente tornare a sognare il podio nel 2024.

4° Banca Generali

SEMPRE LEI

C’è davvero poco da dire sul lavoro di Banca Generali: anno dopo anno, la banca private guidata dall’amministratore delegato Gian Maria Mossa rimane ai vertici del mercato italiano. Prima nel pro capite, rimane sempre ancorata a buoni risultati anche nelle altre classifiche. La società è attenta alle tendenze del mercato e i consulenti finanziari che ne fanno parte sono affidabili e costanti. Non è quindi un caso se Mossa risulti quasi sempre al primo posto nei sondaggi realizzati periodicamente sulla reputazione dei top manager che guidano le banche-reti: lavorare bene paga. In tutti i sensi.

La torre Hadid, sede del gruppo Generali a Milano

3° FinecoBank

BELLA D’ESTATE

Ci eravamo lasciati con una FinecoBank a “testa alta” in seconda posizione lo scorso giugno. Ora la ritroviamo sull’ultimo gradino del podio, segno che forse il meglio di sé sia stata capace di offrirlo nel periodo estivo, richiamando le malinconiche note del bellissimo pezzo scritto dal papà dell’ultima vincitrice del Festival di Sanremo. Esasperati riferimenti musicali a parte, la squadra guidata da Alessandro Foti ha offerto nel corso del 2023 una

performance di assoluto valore su tutti i fronti: seconda per afflussi complessivi, terza sul pro capite totale, quarta su quello relativo al gestito e con un organico in crescita. Diciamo allora pure che FinecoBank è bella sempre, ma d’estate forse ancora di più.

2 CheBanca!

FENOMENO

Siamo rimasti sorpresi nel vedere il rebranding di una realtà, quella di CheBanca!, che aveva puntato

26 | COVER FINANZA / 1 BLUERATING n marzo 2024

Allianz Bank FA si af ferma al primo posto grazie ai risultati ot tenuti con i flussi pro capite nel gestito

tantissimo proprio sulla capacità di posizionarsi, anche per immagine, fuori dal coro. E i risultati, pagella dopo pagella, ce lo hanno mostrato, con una rete di “soli” 573 consulenti che è stata capace di sbaragliare tante società più strutturate grazie a un lavoro incentrato sulla qualità della raccolta. Un vero fenomeno che dal prossimo anno vedremo nelle vesti più formali di Mediobanca Premier, scelta fatta forse per strizzare l’occhio ai nuovi trend della consulenza, sempre meno retail e sempre più “tailor made”, almeno a livello di comunicazione. Cambierà il volto, è vero, ma ci auguriamo che non cambi la sostanza; ed è quello che dovrebbero augurarsi tutti, visti i numeri. Mediobanca in primis.

1 Alli anz Bank FA COLOSSO

Dopo averla definita rocciosa e poi schiacciasassi, completiamo il trittico minerale con il termine colosso, naturalmente di pietra. Stiamo parlando di Allianz Bank Financial Advisors, che è letteralmente un gigante buono (per la raccolta), ma anche un’opera d’arte da ammirare per la raffinatezza dei dettagli (come per esempio il primato raggiunto nella raccolta pro capite del gestito). L’ultima convention della società, che lo scorso 13 febbraio 2024 ha riunito gli oltre 2.300 consulenti finanziari e i migliori agenti di Allianz provenienti da tutta Italia, è stata intitolata: “Eccezionali. Consapevoli del nostro Futuro”. C’è davvero altro da aggiungere?

Matteo Chiamenti

COVER FINANZA / 1 | 27 BLUERATING n marzo 2024 CLASSIFICA FINALE PUNTEGGIO TOTALE 40,5 punti 36 punti 35,5 punti 32,5 punti 30 punti 29,5 punti 26 punti 22 punti 19,5 punti 16,5 punti 9 punti

L’utile viaggia ancora

Tengono i profitti delle banche-reti, in un anno difficile per il risparmio gestito

28 | COVER FINANZA / 2 BLUERATING n marzo 2024

Piazza degli Affari a Milano, con Palazzo Mezzanotte sullo sfondo, sede di Borsa Italiana

di Gianluigi Raimondi

Per i big del risparmio gestito attivi in Italia i risultati dello scorso anno confermano, mediamente, un trend di crescita del settore. E il 2024 sembra essere iniziato sotto i migliori auspici, almeno in termini di raccolta.

BANCA GENERALI

I numeri parlano chiaro: Banca Generali ha annunciato risultati preliminari dell’esercizio 2023 dai quali emerge un utile netto record di 326,1 milioni di euro, in aumento del 53% rispetto al 2022 (una crescita nettamente superiore all’obiettivo del piano triennale, che prevedeva un incremento limitato al 10%-15%), e trainato, stando a quanto indicato dal managment, dal progresso dei profitti ricorrenti che sono saliti del 45% a 320,3 milioni di euro. Le commissioni attive ricorrenti sono poi aumentate del 2% a 958 milioni. Cresciuti però anche i costi operativi “core” a 246,8 milioni (+6%). Il margine di intermediazione è salito del 23,2% a 788,2 milioni di euro, trainato dal balzo del margine finanziario (321,3 milioni, +90,9%) e dalla tenuta delle commissioni nette ricorrenti (459,3 milioni, +1,2%, al netto della quota di commissioni passive relative al margine d’interesse). Le masse hanno poi registrato il massimo storico con 92,8 miliardi di euro (+12% rispetto al 2022) dei quali 9,6 miliardi (+30%) riferiti alla quota relativa alla consulenza evoluta. La raccolta netta è salita del 3% a 5,9 miliardi e a gennaio la stessa raccolta è cresciuta di ulteriori 323 milioni di euro.

I RISULTATI RAGGIUNTI NEL 2023 NON VANNO OSSERVATI IN MODO ISOLATO, MA IN UN TREND DI CRESCITA STRUT TURALE CHE PARTE DA LONTANO

Last but not the least, a fine dicembre il Common Equity Tier 1 Ratio e il Total Capital Ratio (due indicatori che misurano la solidità di una banca) hanno fatto segnare valori robusti del 17,8% e del 19%, che si posizionano su livelli ampiamente superiori ai requisiti minimi richiesti nell’ambito del processo di revisione e valutazione prudenziale Srep. Alla luce di questi risultati il consiglio di amministrazione ha proposto all’assemblea un dividendo di 2,15 per azione da corrispondere a maggio 2024 (1,55 euro) e a febbraio 2025 (0,6 euro). “Il 2023 è stato un anno complesso”, ha commentato l’amministratore delegato e direttore generale di Banca Generali, Gian Maria Mossa, “con gli investitori disorientati dall’effetto negativo del rialzo dei tassi sugli investimenti, la perdita di potere d’acquisto da pressioni inflazionistiche e le crescenti incertezze geopolitiche.

COVER FINANZA / 2 | 29 continua a pag. 30 > BLUERATING n marzo 2024

Massimo Doris / amministratore delegato di Banca Mediolanum

In tale contesto siamo riusciti a performare meglio in termini di raccolta rispetto al 2022 e a registrare il miglior anno della nostra storia per utili e masse, il tutto rafforzando la solidità patrimoniale e aumentando la remunerazione degli azionisti. Merito della professionalità dei nostri banker e della completezza dell’offerta si confermano elementi distintivi del nostro modello di business, con un crescente interesse per l’advisory evoluta e le soluzioni personalizzate. Nelle prime settimane di quest’anno abbiamo inoltre iniziato ad osservare segnali incoraggianti su mix di raccolta e inserimento di nuovi consulenti e siamo inoltre convinti che i progetti strategici in fase di roll out, con particolare focus su dati e Svizzera, rappresentano leve differenzianti che ci fanno guardare con ottimismo le prospettive di crescita sostenibile”.

BANCA MEDIOLANUM

Proseguendo, anche Banca Mediolanum ha archiviato l’esercizio 2023 con un utile netto record di 821,9 milioni di euro, il 62% in più rispetto allo scorso anno con un margine di contribuzione salito del 30% a 1,77 miliardi e un margine operativo pari a 987,7 milioni, aumentato del 49%.

Le commissioni nette hanno superato la soglia del miliardo di euro (1,03 miliardi per la precisione) segnando un incremento del 6% “in scia”, ha specificato l’istituto, “al positivo andamento dei mercati e del significativo contributo della raccolta netta gestita. Il margine da interessi, pari a 752,4 milioni di euro, è poi cresciuto dell’85%”.

ABBIAMO ARCHIVIATO LO SCORSO ESERCIZIO CON UTILI E RICAVI RECORD INIZIANDO CON PARTICOLARE SLANCIO ANCHE L’ANNO IN CORSO

Al 31 dicembre 2023 il Common Equity Tier 1 Ratio segnava anche in questo caso un “solido” 22,3%. Passando ad analizzare le masse, il totale gestito e amministrato ha raggiunto quota 118,07 miliardi di euro registrando un incremento del 14% sul 2022 e gli impieghi alla clientela retail del gruppo sono saliti del 4% a 17,03 miliardi. A gennaio di quest’anno la raccolta netta è stata positiva per 645 milioni di euro, rispetto ai 685 milioni dello stesso mese dello scorso anno. In particolare, la raccolta netta in risparmio gestito è stata positiva per 287 milioni. Tutto ciò ha portato il cda a proporre all’assemblea degli azionisti un saldo dividendo di 0,42 euro per azione, pari a circa 311 milioni di euro. Considerando l’acconto di 0,28 euro distribuito a novembre, il dividendo complessivo proposto per l’esercizio 2023 ammonta perciò a 0,70 euro per azione, per un totale di circa 519 milioni di euro, segnando

30 | COVER FINANZA / 2 BLUERATING n marzo 2024

Alessandro Foti / amministratore delegato di FinecoBank

un aumento del 40% rispetto alle cedole staccate nel 2022. “Il 2023 è stato un anno che definisco semplicemente straordinario, in particolare per il record registrato dall’utile”, ha affermato Massimo Doris, amministratore delegato di Banca Mediolanum, che ha aggiunto: “Come tutto il settore bancario, nel 2023 abbiamo beneficiato del repentino rialzo dei tassi e del conseguente contributo derivante dal margine da interessi. Il 2023 di Banca Mediolanum non va osservato in modo isolato, ma deve essere analizzato in sequenza con gli esercizi precedenti, come un anno di ulteriore conferma di un trend di crescita strutturale che parte da lontano, attraversando in aggiunta anni difficili come quelli della pandemia e delle tensioni geopolitiche. Questa espansione di lungo corso, generata da un modello di business ampiamente diversificato e fedelmente in linea con la consueta strategia di consulenza omnicomprensiva al cliente, ha condotto all’attuale salto dimensionale. Una nuova base per gli anni a venire, un nuovo ordine di grandezza in termini di risultati economici, solidità patrimoniale”.

FINECOBANK

Ancora, passando a FinecoBank, i risultati al 31 dicembre 2023 vantano un utile netto di 609,1 milioni di euro in crescita del 42% su base annua, ricavi complessivi per 1,24 miliardi circa (+30,5%) e un robusto cost/income ratio del 24,1%. Il dividendo proposto dal cda è di 0,69 euro per azione, in aumento anno su anno del 41%.

DOPO AVER CENTRATO I TARGET DEL 2023, QUEST’ANNO ABBIAMO FISSATO L’OBIET TIVO DI RAGGIUNGERE UN UTILE NET TO DI 500 MILIONI

Le masse gestite da Fineco Asset Management sono state pari a 30,9 miliardi di euro, di cui 20 miliardi relativi a classi retail (+26,8% anno su anno) e 10,9 miliardi relativi ai fondi sottostanti dei wrapper (classi istituzionali, +7,3%). A fine dicembre il totale delle attività finanziarie aveva raggiunto i 122,6 miliardi di euro (+15% rispetto a inizio anno). Nell’intero 2023 la raccolta netta è stata pari a 8,8 miliardi, rispetto ai 6,8 miliardi dell’esercizio precedente mentre a gennaio è stata pari a 580 milioni di euro, di cui gestito a 79 milioni. Continua inoltre l’acquisizione di nuovi clienti, che nel 2023 ha raggiunto il nuovo record annuo pari a 119.179 (+22,5% anno su anno), portando il totale a 1.562.907. Alessandro Foti, amministratore delegato e direttore generale di FinecoBank, ha commentato: “Fineco archivia il 2023 con una crescita molto robusta,

continua a pag. 32 >

COVER FINANZA / 2 | 31 BLUERATING n marzo 2024

Pietro Giuliani / presidente di Azimut

caratterizzata da utili e ricavi record, iniziando con slancio anche il nuovo anno. Risultati che confermano un consolidamento del nostro percorso di sviluppo, rafforzato da una forte spinta verso gli investimenti e da una maggiore richiesta di consulenza, con i clienti sempre più interessati a interagire con i mercati attraverso la piattaforma di investimento. L’attrattività della nostra offerta e le iniziative messe in atto su tutto il territorio nazionale insieme ai nostri consulenti, si confermano decisivi per la forte accelerazione dei clienti registrata soprattutto negli ultimi mesi dell’anno. Ai brillanti risultati ha contribuito inoltre Fineco AM, grazie all’ampia offerta di nuove strategie di investimento efficienti, innovative e adeguate all’evoluzione dei mercati. I dati di raccolta di gennaio confermano il solido contributo dell’investing e la capacità dei nostri consulenti di intercettare le esigenze della clientela in tutte le fasi di mercato e di affiancarli in una pianificazione efficace e di lungo periodo. Tutto questo ci spinge a guardare con ottimismo alle sfide del 2024”.

AZIMUT

Azimut ha pubblicato i risultati del 2023 mentre il nostro mensile era già in stampa. Da notare però che il gruppo prevede di chiudere l’esercizio 2023 con un utile netto adjusted compreso tra 445 e 455 milioni di euro, in linea con l’obiettivo fornito al mercato (pari a 450 milioni) e che la raccolta complessiva è stata pari a 6,9 miliardi, in linea con il target di 6-8 miliardi per l’anno con circa il

GODIAMO DI UNA CONDIZIONE UNICA PER CRESCERE NEI RICAVI GRAZIE ALL’AT TIVITÀ NEL WEALTH MANAGEMENT

46% della raccolta netta 2023 (3,2 miliardi) indirizzata in prodotti gestiti. Al 31 dicembre 2023, le masse totali gestite hanno poi raggiunto i 60,6 miliardi segnando un aumento del 10% sul 2022, il totale delle masse amministrate si è attestato a 30,2 miliardi (+27%). Inoltre il patrimonio totale è cresciuto raggiungendo il livello record di 90,8 miliardi con una crescita del 15% su base annua. Pietro Giuliani, presidente del gruppo, ha poi dichiarato: “Nel 2023 abbiamo raggiunto gli obiettivi dichiarati a inizio anno e annunciamo ora quelli per il 2024: 500 milioni di utile netto e oltre 7 miliardi di nuova raccolta netta”. Da evidenziare poi che Azimut ha registrato a gennaio di quest’anno una raccolta netta positiva per 414 milioni di euro attestando così il totale delle masse comprensive del risparmio

32 | COVER FINANZA / 2 BLUERATING n marzo 2024 continua a pag. 34 >

Carlo Messina / amministratore delegato di Intesa Sanpaolo

amministrato a 92,1 miliardi, di cui 61,3 miliardi fanno riferimento alle masse gestite. Gabriele Blei, amministratore delegato del gruppo, ha commentato: “Abbiamo iniziato il nuovo anno con una riallocazione dei fondi tradizionali in soluzioni di private market con una serie di closing intermedi di fondi nelle varie asset class, registrando un forte slancio sul fronte dei private markets in Italia. Inoltre, la rete italiana ha concluso con successo e in anticipo rispetto alle previsioni le attività di raccolta di club deal per investire

in tre diverse società per circa 180 milioni di euro, che saranno contabilizzati nella raccolta netta al momento del closing”.

FIDEURAM ISPB

Infine, tra le non direttamente quotate a Piazza Affari, la divisione private banking di Intesa Sanpaolo, tramite Fideuram ISPB ha registrato un risultato netto di 1,36 miliardi di euro contro i 1,034 miliardi del 2022, proventi operativi netti in aumento del 28,6% con un incidenza del 13% sui proventi netti operativi

del gruppo. “Intesa Sanpaolo”, ha dichiarato l’amministratore delegato Carlo Messina, “gode di una condizione unica per la crescita dei ricavi derivante dell’attività di Wealth Management, Protection & Advisory, in particolare in una prospettiva di tassi di interessi in riduzione: 1.300 miliardi di euro di attività finanziarie della clientela, oltre 16mila professionisti dedicati, un’offerta digitale all’avanguardia, le società assicurative e dell’asset management di proprietà”.

Gianluigi Raimondi

34 | COVER FINANZA / 2 BLUERATING n marzo 2024

FLUSSI E PATRIMONI AL 31.12.2023 DATI SU RACCOLTA, MASSE E UTILI - DATI IN MILIONI DI EURO MASSE 122.600 RACCOLTA NETTA 8.800 UTILE NETTO 609,1 PROVENTI OPERATIVI NETTI 3.184 RISULTATO NETTO 1.366 MASSE 118.000 RACCOLTA NETTA 7.200 UTILE NETTO 821,9 MASSE 92.800 RACCOLTA NETTA 5.900 UTILE NETTO 326,1 MASSE 60.600 RACCOLTA NETTA 6.900 UTILE NETTO 445 - 455

Al passo con i tempi

Educazione finanziaria e innovazione al centro degli Stati Generali della consulenza

di Matteo Chiamenti

“Insieme possiamo creare un nuovo Rinascimento italiano”. Questa frase del ceo di Amundi Italia, Gabriele Tavazzani, pronunciata in occasione dell’apertura degli Stati Generali della consulenza finanziaria, racchiude il senso ultimo dello stesso evento svoltosi a Firenze lo scorso 22 e 23 febbraio. Non è forse quindi un caso che sia stato scelto proprio il capoluogo toscano, dominato dalla meravigliosa e imponente cupola del Brunelleschi, come “culla” simbolica di un rinnovato spirito di confronto all’interno del mondo dell’advisory italiano. Sebbene sia nato, inutile negarlo, come occasione di “emancipazione” politica dopo una serie di confronti interni al mondo associativo e istituzionale, l’evento fiorentino non ha in realtà mostrato intenti polemici degni di nota.

Rapporto con le istituzioni Dopo gli interventi iniziali di Alfonsino Mei (qui sotto nel box un estratto del discorso, n.d.r.) e di Tavazzani, è stata la volta della tavola rotonda “Istituzioni e mondo della consulenza: una collaborazione strategica per il futuro” alla quale hanno partecipato Renato Loiero, consigliere economico Presidenza del Consiglio, Marcello Presicci, presidente board FEduF Fondazione per l’Educazione Finanziaria, Massimo Lapucci, del board di

BLUERATING n marzo 2024 36 | COVER FINANZA / 3

Alfonsino Mei / presidente Fondazione Enasarco

Ha par tecipato all’evento anche Marco Deroma, at tuale presidente di Efpa Italia, che si candiderà

alla guida dell’Anasf in vista del prossimo mandato

Mercer Italia Sim, Marco Deroma, presidente Efpa Italia e da remoto Cristina Catania, senior partner McKinsey & Company. Gli ospiti sono stati concordi nel ritenere essenziale l’attenzione alla qualità dell’educazione finanziaria come leva per per lo sviluppo dell’advisory in Italia, premesso che, come sottolineato da Presicci, “non può essere fatta a misura di politica di collocamento o di prodotto, ma servono linee comuni e condivise”. È emersa anche la volontà di esaltare il ruolo sociale dei consulenti

Marco Deroma presidente di Efpa Italia

Giovani, donne e nuovi contratti

Qui di seguito, in esclusiva per BLUERATING, trovate un estratto essenziale del discorso di apertura del presidente di Enasarco Alfonsino Mei “Questo è il momento per affrontare insieme tematiche di grande attualità e importanza, come l’inserimento dei giovani nel nostro settore, l’empowerment femminile, la definizione di un contratto di settore che sia al passo con i tempi, e le implicazioni dell’intelligenza artificiale e dello sviluppo tecnologico sulla consulenza finanziaria. Questi sono solo alcuni dei temi cruciali che ci attendono, e la nostra discussione qui, oggi, ci permetterà di elaborare proposte adeguate e coerenti. L’obiettivo è quindi doppio: da un lato, arricchire il dibattito interno e, dall’altro, uscire da questo evento con idee e soluzioni concrete da portare avanti sia nelle sedi associative che nei confronti delle istituzioni”.

“La nostra intenzione è quella di garantire una rappresentanza ampia e variegata del settore, permettendo così un dibattito ricco e costruttivo. Dal nostro punto di vista è fondamentale che tutti gli attori del settore, dai professionisti ai regolatori, dai consumatori agli esperti, partecipino attivamente a questo processo, contribuendo a definire politiche e regolamentazioni efficaci per la consulenza finanziaria. In conclusione, vi invito a collaborare, a condividere le vostre competenze e a promuovere l’innovazione all’interno del nostro settore”.

“Insieme, possiamo superare le sfide che ci attendono, difendendo e valorizzando il ruolo della consulenza finanziaria italiana e assicurando un futuro di successo per il nostro settore e per il nostro Paese”.

finanziari, come ha avuto modo di evidenziare Catania: “Nel panorama europeo l’Italia ha una modalità unica di intermediazione finanziaria, quella rappresentata dalle reti, un vero motore per la costituzione della cultura del risparmio e dei bisogni degli investitori.

Voce ai professionisti Dopo la successiva conversazione tra Mei e Nunzio Luciano, presidente Emapi, intitolata “Assistenza e previdenza per il consulente finanziario, un confronto tra esperti”, è stata la volta di dare voce direttamente ai professionisti di importanti mandanti operative in Italia, i quali hanno discusso del presente e del futuro dell’advisory nostrana nel corso della tavola rotonda “La visione dei consulenti sul futuro, orientamenti e proposte concrete per il settore della consulenza in Italia e confronto tra le generazioni”. Infine sono stati introdotti i diversi team dedicati ai tavoli di lavoro tematici, che il giorno seguente si sarebbero poi confrontati a porte chiuse.

“Noi ci poniamo con uno spirito di apertura e inclusività” ha ribadito Mei in conclusione dell’evento; e così, dopo due giorni intensi e appassionati, è arrivata una catarsi che non può non assumere i contorni di una tregua (non) annunciata.

Matteo Chiamenti

BLUERATING n marzo 2024 COVER FINANZA / 3 | 37

Obiet tivo cento miliardi

Banca Generali cresce ed è vicina al target di tre cifre per le masse in gestione

di Andrea Barzaghi

La grande qualità dei consulenti della nostra rete ci ha permesso di accompagnare le famiglie nelle scelte di protezione dei loro risparmi

Un 2023 record per Banca Generali che ha superato tutte le stime sia di profitti, sia di ricavi, grazie alla forte accelerazione in diverse voci del conto economico. E per l’amministratore delegato Gian Maria Mossa, la sfida dell’ambizioso piano triennale entra nel vivo, attraversando l’ultimo atto di un ciclo industriale che ha messo nel mirino il traguardo dei 100 miliardi di masse. Un risultato ragguardevole se si considera che alla vigilia del piano gli asset superavano gli 80 miliardi, e in questi due anni è successo di tutto: dalla corsa dell’inflazione alle guerre. E all’ingresso in banca nel lontano luglio 2013 dell’allora giovane top manager, il livello superava appena i 25 miliardi. Ma oltre alla capacità di mantenere la parola di fronte agli impegni finanziari e crescere nonostante le avversità, a convincere di più gli analisti nei giudizi su Banca Generali post risultati sono stati, secondo la view della banca del Leone, “il mix di solidità e qualità delle voci di business e la capacità di remunerare gli stakeholders”. “Gli analisti e gli investitori”, fanno notare da Banca Generali, “hanno apprezzato principalmente il modello diversificato della banca private (dai fondi all’advisory patrimoniale fino alla consulenza e all’amministrato) che si è dimostrato

particolarmente premiante e distintivo per la società”. Il titolo ha guadagnato oltre il 52% dai picchi pre-Covid di 5 anni fa e restituisce agli azionisti circa il 6% in termini medi di dividend-yield. Il report di Intermonte, che consiglia il titolo come “outperform” con un prezzo obiettivo a 38,5 euro, ha infatti evidenziato l’outlook positivo, per le stime di raccolta e le prospettive dalla recente riorganizzazione della rete che pone nuovo focus sulla crescita degli inserimenti, oltre che accrescere l’attenzione sulle figure d’eccellenza (rete Senior Partner), così come sullo sviluppo dei banker. “Mix di ricavi, efficienza operativa e attenzione alla crescita sostenibile portando valore a tutti gli stakeholder”, sono i tre X Factor sottolineati da Mossa che evidenzia “i numeri sopra le stime della crescita della consulenza evoluta, salita di oltre il 30% a quasi 10 miliardi, e i passi avanti nella raccolta a 5,9 miliardi lo scorso anno”.

Anno cruciale

“Il 2023 è stato più complesso di quanto sembri per l’industria”, ha commentato Mossa.

“La resilienza dell’inflazione, le tensioni geopolitiche, e gli effetti degli alti tassi di interesse su consumi e potere d’acquisto, hanno certamente avuto un peso ma, nonostante questo, la qualità dei nostri consulenti nel sapere

BLUERATING n marzo 2024 38 | COVER FINANZA / 4

100

il traguardo messo nel mirino

per i suoi asset miliardi di masse +52% È la performance del titolo BG dai picchi toccati prima del Covid di rialzo

È

da BG

accompagnare le famiglie nelle scelte di protezione dei propri risparmi ci ha visto premiati come si evince nella crescita di migliaia di nuovi clienti, specie imprenditori sempre più attratti dai servizi su misura per le esigenze patrimoniali”. Come dicevamo, il 2024 sarà un anno cruciale in cui la realtà getterà già le basi del nuovo business plan. Le previsioni di flussi per l’anno sono viste a 6 miliardi, come base con cui affrontare il percorso verso l’obiettivo dei 100 miliardi fissato a fine anno, come capolinea del piano strategico. E il nuovo anno, secondo Banca Generali, è già partito col piede giusto. Il mix di

raccolta ha riportato in positivo i flussi sull’assicurativo e il gestito ha mostrato una sensibile crescita dopo i mesi di difficoltà per la concorrenza dell’amministrato, con febbraio protagonista come uno dei migliori mesi di sempre.

Espansione in Ticino

Il recupero delle borse e la necessità di diversificare i rischi stanno riportando i risparmiatori vicini ai vantaggi delle gestioni attive, favorendo le realtà di consulenza specializzate in questo ambito. Nel cassetto della private bank c’è poi un disegno strategico ben preciso: quello di approdare

oltreconfine, in Ticino e portare i suoi servizi di protezione patrimoniale in Svizzera. La banca triestina ha infatti ottenuto da poco la licenza per operare nel mercato elvetico con la neonata BG Suisse. Si tratta della prima licenza per una banca italiana oltralpe da 15 anni. Un primo step, dopo l’inizio delle attività commerciali avvenuto a dicembre, che vedrà importanti passi successivi come l’ottenimento della licenza di libera prestazione e servizio (attesa nel secondo trimestre dell’anno) e il lancio dell’offerta multibooking a favore dei clienti residenti in Italia.

Bluerating

BLUERATING n marzo 2024 COVER FINANZA / 4 | 39

Gian Maria Mossa / amministratore delegato di Banca Generali

DALLE NOSTRE RADICI, NASCE VALORE PER IL VOSTRO FUTURO. Messaggio pubblicitario con finalità promozionale. Credem Euromobiliare Private Banking S.p.A. - Sede legale: via Emilia San Pietro 4, 42121 Reggio nell’Emilia - Iscritta all’Albo delle Banche (al n. 4999) e all’Albo dei Gruppi Bancari tenuto dalla Banca d’Italia - Società soggetta ad attività di direzione e coordinamento (ex art. 2497 bis c.c.) da parte di Credito Emiliano S.p.A. Aderente al Fondo interbancario di Tutela dei Depositi e al Fondo Nazionale di Garanzia - Società autorizzata e vigilata da Banca d’Italia, CONSOB ed IVASS. www.credemeuromobiliarepb.it Ph. Vincent Peters

CONSULENTI A RADUNO

Dal 19 al 21 marzo si tiene a Roma una nuova edizione di ConsulenTia organizzata dall’Anasf I professionisti e i big delle reti si confronteranno sulle tematiche economiche e finanziarie del momento

Bluerating

ConsulenTia 2024 ConsulenTia 2024

Advisor y e modernità

Economia reale, innovazione ed evoluzione normativa al centro di ConsulenTia

Tre giorni di incontri e dibattiti, con molti spunti di riflessione. È fitto il calendario di ConsulenTia24, la più importante manifestazione italiana dedicata alla consulenza finanziaria, organizzata dall’Anasf. BLUERATING ne ha parlato con il presidente dell’associazione, Luigi Conte.

Quali temi sono al centro di ConsulenTia24?

Economia reale, intelligenza artificiale ed evoluzione della normativa saranno il focus dell’edizione 2024, in particolar modo dell’incontro “Un’ora con...” dove Insieme a Luciano Floridi, professore ordinario di filosofia ed etica dell’informazione dell’Università di Oxford e alla pianista Mariangela Vacatello rifletteremo su “L’etica dell’intelligenza artificiale”, e del convegno inaugurale dove discuteremo del settore e dell’economia reale con la politica e le istituzioni. Quest’anno abbiamo voluto concentrare le attività di Anasf a Roma anche su educazione finanziaria, inclusione di genere e interazione generazionale con tre convegni dedicati nel terzo giorno di lavori.

Quali obiettivi avete fissato per l’edizione di quest’anno in termini di partecipazione?

Sono già migliaia i colleghi che si sono registrati all’evento che ha ricevuto il patrocinio da Consob, dal Ministero dell’Economia e delle Finanze, da Ocf e a Roma Capitale. Questa undicesima edizione verrà realizzata con il supporto di 51 sponsor, la media partnership di Affari & Finanza, di Class CNBC, de L’Economia e di Radio 24 e con la collaborazione di 15 media supporter.

Ci sono degli eventi in programma che, dal punto di vista dell’Anasf, meritano particolarmente di essere messi in evidenza?

Sicuramente i cinque convegni Anasf meritano attenzione per i focus sulla professione, ma arricchiscono il programma anche sedici incontri con le società sponsor con contenuti di valore su investimenti tematici, economia rigenerativa, intelligenza artificiale, e approfondimenti su mercati azionari e obbligazionari. Sul sito www.consulentia.com si possono visionare i contenuti e i relatori e ci si può iscrivere all’evento.

L’ultimo anno è stato difficile per il settore del risparmio gestito ma non per le reti di consulenti che hanno avuto una raccolta positiva, soprattutto in termini di risparmio amministrato. Quali sono i fattori che hanno portato a questi risultati?

Due dei principali fattori che hanno portato a questo risultato sono la frenata dell’inflazione sperimentata nel corso dell’anno appena passato (nell’area euro, +2,8% su base annua a gennaio 2024) e la conseguente modifica delle attese degli investitori, che prevedono ora un allentamento della politica monetaria a livello globale nel corso dell’anno. Questo ha portato a un rialzo dei corsi azionari in tutto il mondo, specialmente negli Stati Uniti dove si prevede il cosiddetto “soft landing” dell’economia americana. I consulenti finanziari hanno saputo offrire ai loro clienti soluzioni per lo scenario mutato e questo ha determinato l’ottima performance delle reti.

Possiamo tirare già un primo bilancio del suo primo mandato alla guida dell’Anasf?

42 | EVENT BLUERATING n marzo 2024

ConsulenTia 2024 ConsulenTia 2024

DA GIUGNO 2020 GLI ISCRITTI ALL’ANASF SONO AUMENTATI DI 2MILA UNITÀ, DI CUI UN TERZO È COMPOSTO DA UNDER 40

Le attività svolte da Anasf tramite consultazioni e audizioni sono numerose, a partire dalle memorie associative presentate alla Camera nell’ambito della riforma fiscale e dei mercati finanziari al servizio della crescita economica e al Senato sul Pnrr per contribuire allo sviluppo del sistema Paese, fino ad arrivare ai traguardi più significativi e recenti, tra cui annoveriamo i risultati contenuti nel Ddl Capitali, nel Ddl Competitività e nel Ddl Lavoro sul tema dell’educazione finanziaria, la riforma fiscale e la Retail Investment Strategy-RIS.

continua a pag. 44 >

EVENT | 43 BLUERATING n marzo 2024 ConsulenTia 2024 ConsulenTia 2024

Luigi Conte / presidente dell’Anasf

E ancora, rispetto alla tematica del digitale il progetto Open Finance, il Regolamento e la Direttiva sui pagamenti online. Molti passi avanti sono stati fatti in questi tre anni anche sul tema sostenibilità. Per gli associati abbiamo realizzato oltre 100 eventi formativi tra webinar e seminari sul territorio, istituito il corso Esg con Sda Bocconi, attivato una convenzione per il master di secondo livello alla Luiss Guido Carli e dato il

patrocinio Anasf all’executive master sulla Longevity con Ali - Active Longevity Institute. Altrettanto numerosi sono stati gli eventi svolti sul territorio dagli associati per l’accrescimento della cultura finanziaria dei cittadini, raggiungendo oltre 12.600 studenti con il progetto economic@mente e oltre mille cittadini con l’iniziativa Pianifica la Mente, e la diffusione della professione con una trentina di Career day Anasf nelle Università.

APPUNTAMENTI CLOU

Da giugno 2020, gli iscritti Anasf sono aumentati di quasi duemila unità e di questi un terzo è under 41. Sono numeri in crescita e in controtendenza rispetto all’andamento della professione, che risente del problema demografico della popolazione, proprio come in altri settori. Un lavoro premiante, che per i prossimi mesi trarrà spunto anche dalle riflessioni che emergeranno a ConsulenTia 2024.

Bluerating

ALL’AUDITORIUM PARCO DELLA MUSICA ENNIO MORRICONE DI ROMA

martedì 19 marzo

SALA SINOPOLI

14:30 - 15:30

CONVEGNO DI APERTURA Un’ora con...

mercoledì 20 marzo

SALA SANTA CECILIA

10:00 - 12:30

PLENARIA E TAVOLA ROTONDA Relazione Conte

giovedì 21 marzo

SALA SINOPOLI

10:00 - 10:45

CONVEGNO ANASF Non si nasce imparati

44 | EVENT ConsulenTia 2024 ConsulenTia 2024 BLUERATING n marzo 2024

Tagli, utili e giovani leve

La ristrutturazione delle banche, tra ricambio generazionale e nuovi contratti

di Viola Sturaro

Circa 40 miliardi di utili. È il risultato complessivo con cui si è chiuso il 2023 per le banche italiane che ha favorito il rinnovo di un contratto collettivo nazionale di lavoro con un un aumento di 435 euro mensili al livello medio di riferimento, oltre al riconoscimento degli arretrati e al ripristino della base di calcolo piena per il Tfr. A parte i dati di bilancio, però, nel settore bancario continua la riduzione della forza lavoro, legata al progredire dell’automazione e alla riduzione del numero di filiali. Come emerso da un’analisi del Financial Times, anche per il 2024 le prospettive non sembrano essere delle migliori: prendendo in considerazione 20 grandi banche internazionali, si arriva a stimare oltre 60mila tagli. Uno dei campioni è stato Ubs, che dopo l’integrazione di Credit Suisse ha eliminato circa 13mila posizioni, con ulteriori tagli previsti per quest’anno.

Nel 2023 ben oltre la metà dei tagli, circa 30mila, sono avvenuti negli Stati Uniti dove Wells Fargo ha limato 12mila posti, Citigroup 5mila, Morgan Stanley 4.800, Bank of America 4mila, Goldman Sachs 3.200 e JPMorgan Chase mille. In Italia la situazione sembra essere per una volta più equilibrata. Nonostante la possibilità di vedere alcune fusioni e risiko a livello bancario, nel nostro Paese l’attenzione è più concentrata sulla staffetta generazionale del comparto, con l’obiettivo primario di trovare un equilibrio tra uscite e assunzioni.

70mila in meno

Proprio questo, tra l’altro, è stato uno dei punti focali dell’ultimo rinnovo del contratto dei bancari Abi, tenendo anche conto del calo dei lavoratori, scesi sotto i 270mila dai 343mila del 2009. Una delle prime a muoversi in tal senso è stata UniCredit, impegnata in un nuovo ricambio dopo l’accordo raggiunto con Fabi, First Cisl, Fisac

Cgil, Uilca e Unisin per consentire, esclusivamente su base volontaria, l’uscita incentivata di 850 lavoratori e, contemporaneamente, l’assunzione di 850 giovani under 35. In questo modo, l’istituto mantiene l’equilibrio uno a uno tra uscite e nuovi assunti, che secondo l’accordo verranno destinati soprattutto alla rete commerciale. Circa le uscite, saranno prese in considerazioni le richieste dei dipendenti che maturano il requisito per la pensione entro il 31 dicembre 2029. L’accordo raggiunto tra UniCredit e i sindacati prevede anche l’erogazione a tutti i dipendenti del perimetro Italia di una cifra complessiva di 2.400 euro, che comprende 800 euro detassati sottoforma di welfare (il cosiddetto bonus carovita) pagato con lo stipendio di dicembre 2022. La cifra comprende inoltre un premio una tantum di produttività di 1.510 euro, sempre come welfare (930 euro per chi sceglie il pagamento in busta paga) e un contributo per la polizza odontoiatrica di 88,70 euro.

46 | RETI MERCATO / 1

BLUERATING n marzo 2024 LA CURA DIMAGRANTE DEI COLOSSI AMERICANI LA RIDUZIONE DI ORGANICO DELLE BANCHE STATUNITENSI Wells Fargo 12.000 posti tagliati Citigroup Morgan Stanley Bank of America Goldman Sachs JPMorgan Chase 5.000 posti tagliati 4.800 posti tagliati 4.000 posti tagliati 3.200 posti tagliati 1.000 posti tagliati

L’accordo riguarda anche la formazione finanziata in azienda che viene valorizzata e resa centrale, le nuove figure professionali della rete commerciale e l’allineamento dei congedi parentali al Ccnl Bper è invece pronta ad affrontare i prossimi dodici mesi con l’uscita di mille senior e l’ingresso di 500 giovani. Facendo riferimento al piano 2022-2025, nel 2023 il gruppo ha salutato 1.450 persone, con 600 assunzioni.

Il saldo tra ingressi e uscite

Un nuovo piano è stato invece annunciato da Banco Bpm per il periodo 2023-2026, con 1.600 uscite e 800 assunzioni nella rete e nella digital branch, di cui 200 figure a supporto di sviluppo informativo e digitalizzazione. Nel 2023 sono uscite circa 650 persone, per lo più attraverso pensionamenti e accesso al fondo di solidarietà. Nel contempo sono state fatte 250 assunzioni che si aggiungono alle 800 del 2021 e del 2022. C’è poi chi cerca di mantenere un equilibrio tra uscite e assunzioni, come Crédit Agricole: nel 2023 le prime sono state 681, le seconde 608. L’unico istituto italiano ad andare notevolmente in controtendenza, collezionando più assunzioni che uscite, è il gruppo Mediobanca, con 573 ingressi e 318 uscite nel 2023 e un obiettivo di rafforzare l’organico

RETI MERCATO / 1 | 47

BLUERATING n marzo 2024 continua a pag. 48 >

Nelle

reti

c’è chi vede un cambio di tendenza: una minore propensione tra i bancari nel passare alla libera professione di consulente finanziario con contrat to di agenzia