Ο ΑΣΦΑΛΙΣΤΙΚΟΣ ΚΟΣΜΟΣ

τεύχος 111|μάιος-ιούνιος/2023

30 απολογισμός

«H νέα εποχή συνεργασίας

ιδιωτικής ασφάλισης-κράτους»:

Ένας επίκαιρος διάλογος στο 16ο Insurance Conference

50 αφιέρωμα

Ασφάλιση εγγυήσεων: Πρόσβαση σε νέες αγορές και νέες δυνατότητες cross selling

20 θέμα

Πώς διαμορφώνεται το τοπίο στην ελληνική ασφαλιστική

αγορά-Τα κέρδη, τα μερίδια, η αύξηση παραγωγής

Κωνσταντίνος Αντωνόπουλος

Ιδρυτής & Διευθύνων Σύμβουλος της SRS Group of Companies

Μας τιμά που η Ardonagh, ένας από τους μεγαλύτερους

μεσίτες στον κόσμο, επέλεξαν να επενδύσουν σε εμάς

τεύχος#111 05-06/2023 ISSN 1791-8480

ισχυρή κυβέρνηση του πρωθυπουργού, κ. Κυριάκου Μητσοτάκη, που προέκυψε από τις εθνικές εκλογές της 25ης Ιουνίου 2023, φανέρωσε ήδη τις προθέ-

σεις της όσον αφορά τη «ματιά» της προς τον χώρο της ιδιωτικής ασφάλισης, σύμφωνα με τις προεκλογικές δεσμεύσεις της για τη μεγάλη αυτή αγορά, και τη συμβολή της στην εθνική οικονομία.

«H νέα εποχή συνεργασίας ιδιωτικής ασφάλισης-κράτους» αποτέλεσε και για εμάς στο iw το κεντρικό θέμα του ετήσιου συνεδρίου που –παρά τις αντικειμενικές δυσκολίες που ζήσαμε μεσούσης της προεκλογικής περιόδου– αποτέλεσε μια εξαιρετική συνάντηση και φορέα δημόσιου λόγου, που έρχεται να συμπληρώσει όσα είχαν προηγηθεί –και φυσικά θα ακολουθήσουν– σχετικά με την ασφαλιστική αγορά και την «υποχρεωτικότητα», αλλά και τα κίνητρα που ο κλάδος της ιδιωτικής ασφάλισης ζητά, με επιχειρήματα, και η Πολιτεία ήδη έχει αποδεχθεί. Ανάμεσα σε πολύ σημαντικά που ακούσαμε και καταγράψαμε σε αυτό το συνέδριο ήταν η θέση του έμπειρου κ. Αλέξανδρου Σαρρηγεωργίου, που ανέδειξε μια μεγάλη αλήθεια: «Τα θέματα της αγοράς μας είναι ταυτόχρονα και θέματα της κοινωνίας» τόνισε και άμεσα συνέδεσε με επιχειρήματα τη σκέψη του αυτή με την ίδια τη «φιλοσοφία» του πρωθυπουργού, που ανακοίνωσε ότι θα εισαγάγει, για πρώτη φορά, τη μείωση του ΦΠΑ εφόσον κάποιος ασφαλίσει το σπίτι του! «Μια κίνηση που τη βλέπουμε τροχιοδεικτικά σαν το πρώτο κίνητρο σε μια σειρά κινήτρων που θα επανέλθουν» είπε ο κ. Σαρρηγεωργίου, με τον πρόεδρο του Επαγγελματικού Επιμελητηρίου Αθηνών, κ. Γιάννη Χατζηθεοδοσίου, να… «σηκώνει το γάντι» στον δικό του χαιρετισμό και να μιλά για «το πολιτικό κόστος» που έχει η ιδιωτική ασφάλιση, φέρνοντας συγκεκριμένα παραδείγματα.

Ο δυναμικός πρόεδρος του ΕΕΑ θα πει ξεκάθαρα: «Η υποχρεωτικότητα, που τη συζητάμε δέκα χρόνια, θα πρέπει να γίνει πράξη. Πρέπει να υπάρξουν κίνητρα. Πρέπει, επιτέλους, η Ελλάδα να εναρμονιστεί με την Ευρώπη». Αυτός ο παραγωγικός διάλογος είχε την… κεραία του, καθώς το συνέδριό μας τίμησε ο τ. υπουργός Ανάπτυξης και Επενδύσεων, αντιπρόεδρος της ΝΔ και νυν βουλευτής του Βόρειου Τομέα και σημερινός, πλέον, υπουργός Εργασίας και Κοινωνικής Ασφάλισης, κ. Άδωνις Γεωργιάδης.

Από το βήμα του συνεδρίου, ο κ. Γεωργιάδης επανέλαβε ότι «οι δεσμεύσεις που έχουν ειπωθεί για την ασφαλιστική αγορά θα γίνουν στο ακέραιο. Η πίστη του κ. Μητσοτάκη στην ιδιωτική ασφαλιστική αγορά παραμένει ενεργή και πιστεύει ότι πρέπει να φτάσει τους δείκτες της Ευρώπης».

Και έτσι φαίνεται ότι θα γίνει! Ήδη οι πρώτες ανακοινώσεις αυτό επιβεβαιώνουν και η αγορά αυτό αναμένει: Να θεσπιστούν κίνητρα και η ιδιωτική ασφαλιστική αγορά να αναβαθμιστεί.

Λάμπρος Αριστ. Ρόδης

64, 176 74 Καλλιθέα

210 998 4950, E:insurance-press@ethosmedia.eu www.insuranceworld.gr

ΚΩΝΣΤΑΝΤΙΝΟΣ ΟΥΖΟΥΝΗΣ CEO, ethosGROUP ouzounis.k@ethosmedia.eu

ΧΡΗΣΤΟΣ ΚΩΝΣΤΑΣ Διευθυντής Σύνταξης konstas.c@ethosmedia.eu

ΛΑΜΠΡΟΣ ΡΟΔΗΣ Αρχισυντάκτης rodis.l@ethosmedia.eu

ΕΛΕΝΑ ΕΡΜΕΙΔΟΥ Συντάκτρια ermeidou.e@ethosmedia.eu

ΝΙΚΟΣ ΚΩΤΣΙΚΟΠΟΥΛΟΣ Συντάκτης kotsikopoulos.n@ethosmedia.eu

ΜΥΡΤΩ ΤΣΑΒΑΛΟΥ Συντάκτρια tsavalou.m@ethosmedia.eu

ΠΟΠΗ ΚΑΛΟΓΙΑΝΝΗ Δημιουργικό popikalogianni@gmail.com

ΑΜΑΛΙΑ ΛΟΥΒΑΡΗ Eπιμέλεια-Διόρθωση louvari.a@ethosmedia.eu

ΡΑΝΤΩ ΜΑΝΩΛΟΓΛΟΥ Key Account Manager manologlou.r@ethosmedia.eu

ΓΙΟΥΛΗ ΜΟΥΤΕΒΕΛΗ Διοικητική Υποστήριξη mouteveli.g@ethosmedia.eu

ΧΡΙΣΤΙΝΑ ΚΡΟΥΛΗ Sales Assistant krouli.c@ethosmedia.eu

ΣΤΑΥΡΟΥΛΑ ΟΙΚΟΝΟΜΑΚΗ Υπεύθυνη Συνδρομών oikonomaki.s@ethosmedia.eu

ΜΑΡΙΑ ΑΝΔΡΙΩΤΗ Λογιστήριο andrioti.m@ethosmedia.eu

PHOTOPRESS/ Θ&Α ΑΝΑΓΝΩΣΤΟΠΟΥΛΟΙ SHUTTERSTOCK

Φωτογραφία

PRESSIOUS ΑΡΒΑΝΙΤΙΔΗΣ Α.Β.Ε.Ε. Εκτύπωση-ΒιβλιοδεσίαΣακουλοποίηση

ΓΕΜΗ: 00044774007000 www.banks.com.gr • www.virus.com.gr • www.nplconfidential.com

www.coffeemag.gr

www.ethomedia.eu • www.ethosevents.eu

insurance w * rld 2

τεύχος

μάιος-ιούνιος

τιμή τεύχους 10 € * Κείμενα και φωτογραφίες που αποστέλλονται για δημοσίευση στο περιοδικό δεν επιστρέφονται και αποτελούν πνευματική ιδιοκτησία της ethosMEDIA SA, η οποία έχει νόμιμο δικαίωμα για κάθε είδους έντυπη ή ηλεκτρονική χρήση τους. Απαγορεύεται αυστηρά η αναδημοσίευση, η αναπαραγωγή, ολική ή μερική, φωτογραφιών και ύλης του περιοδικού και η καθ' οιονδήποτε τρόπο εκμετάλλευσή τους χωρίς την έγγραφη άδεια του εκδότη. Η άποψη των συντακτών δεν είναι απαραίτητα άποψη της Διεύθυνσης του περιοδικού.

Μια νέα εποχή κράτουςιδιωτικής ασφάλισης, που αναμέναμε!

111

2023

Λυσικράτους

T:+30

Αριθμός

Η Επισκεφθείτε

για

ενημέρωση! editorial ιδιοκτησία

ISSN 1791-8480

•

•

τον δικτυακό τόπο

συνεχή, σφαιρική & έγκυρη

τεύχος 111 | μάιος-ιούνιος 2023

06

www.insuranceworld.gr

Η έγκυρη και έγκαιρη διαδικτυακή ενημέρωση

08

επικαιρότητα

«Ζεστό χρήμα» στα ταμεία των ασφαλιστικών επιχειρήσεων

ΚΩΝΣΤΑΝΤΙΝΟΣ

10

cover story

ΑΝΤΩΝΟΠΟΥΛΟΣ

Ιδρυτής & Διευθύνων Σύμβουλος

της SRS Group of Companies

«Μας τιμά που η Ardonagh, ένας από τους μεγαλύτερους μεσίτες στον κόσμο, επέλεξαν να επενδύσουν σε εμάς»

16

συνέντευξη

ΗΛΙΑΣ ΑΠΟΣΤΟΛΟΠΟΥΛΟΣ

Βραβευμένος Ασφαλιστικός

Σύμβουλος, Interamerican

«Η συζήτηση γύρω από την ιδιωτική

ασφάλιση και την ασφάλιση υγείας τώρα ξεκινά»!

20

θέμα

Πώς διαμορφώνεται το τοπίο στην

ελληνική ασφαλιστική αγορά

Τα κέρδη, τα μερίδια των

μεγαλύτερων «παικτών» και η

αύξηση παραγωγής, παρά τις δυσκολίες 24

επικαιρότητα

Το πρώτο βήμα σύνδεσης της ασφάλισης με τις φοροαπαλλαγές

28

προφίλ

ΜΑΝΟΛΗΣ ΓΚΑΤΖΟΦΛΙΑΣ

Μέλος του ΔΣ, ΜΙΝΕΤΤΑ Ασφαλιστική

Ο άνθρωπος πίσω από τον τεχνολογικό

μετασχηματισμό της ασφαλιστικής

εταιρείας με τις “365yposxeseis”!

30

απολογισμός

«H νέα εποχή συνεργασίας ιδιωτικής

ασφάλισης-κράτους»

Ένας επίκαιρος διάλογος στο 16ο

Insurance Conference

48

θέμα

Επικουρικό Κεφάλαιο Αυτοκινήτου:

Πώς φτάσαμε στη μεγαλύτερη

ανατροπή στην ιστορία του

50

αφιέρωμα

Ασφάλιση Εγγυήσεων

Πρόσβαση σε νέες αγορές και νέες

δυνατότητες cross-selling

58 special report

Αποστολή: Το iw στην 23η ετήσια

Συνάντηση Ασφαλιστών και

Αντασφαλιστών στην Ύδρα

64

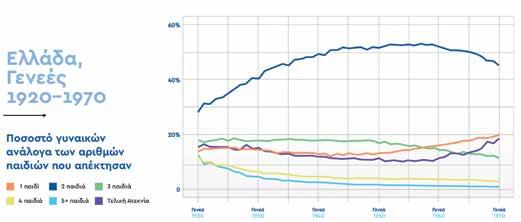

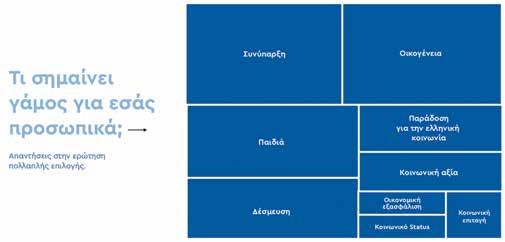

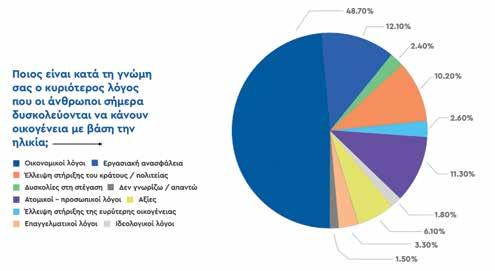

έρευνα

Σταθερή αξία η οικογένεια στην Ελλάδα - Βασικά εμπόδια στη δημιουργία

οικογένειας το οικονομικό και η

εργασιακή ανασφάλεια 72

παλμός της αγοράς 80

αιρετικός

4 insurance w * rld

περιεχόμενα 10 50 58

Στις σελίδες αυτές

θα βρείτε τους

τίτλους ειδήσεων

και άρθρων που

έχουν δημοσιευθεί

τον τελευταίο μήνα

στο ασφαλιστικό portal insuranceworld.gr

«Στόχος μας είναι, στο εγγύς

μέλλον, να μη χρειάζεται να

μιλάμε σε πάνελ για το πώς

θα εφαρμόσουμε το ESG,

αλλά να το έχουμε ήδη

υιοθετήσει και ενσωματώσει

στην καθημερινότητά

μας και στις καθημερινές

μας δραστηριότητες

στον εργασιακό χώρο»

➧ Συνάντηση κορυφής

Με μεγάλο ενδιαφέρον, όλη η αγορά

παρακολούθησε το φετινό Insurance Conference,

με τίτλο «Υποχρεωτική

Ασφάλιση: Μπροστά

σε νέες προκλήσεις και

κίνητρα». Το συνέδριο

άνοιξε το θέμα της υποχρεωτικότητας,

αλλά και των κινήτρων

που ο κλάδος της

ιδιωτικής ασφάλισης

ζητά με επιχειρήματα.

Μεταξύ των κορυφαίων προσκεκλημένων ήταν

και ο πρώην υπουργός Ανάπτυξης, κ. Άδωνις

Γεωργιάδης, και ο πρόεδρος της ΕΥΡΩΠΗ

Ασφαλιστικής, κ. Νικόλαος

Μακρόπουλος. Τι τους

συνδέει; Η απάντηση

ειπώθηκε από τους ίδιους τους ομιλητές. Μια βαθιά

και ειλικρινής φιλία.

➧ Ασφαλιστικά προϊόντα

νέας εποχής

«Υπάρχουν τρία επίπεδα

που χαρακτηρίζουν κάθε

προϊόν μας: υπάρχει το Core-core product, που

αφορά αυτό καθεαυτό

το προϊόν, το εμπειρικό

ανέφερε, στην έναρξη της

τοποθέτησής του στο πάνελ

στο οποίο συμμετείχε, ο αντιπρόεδρος της Insurance

Europe και πρόεδρος

της ΕΑΕΕ, Αλέξανδρος

Σαρρηγεωργίου, στο

πλαίσιο του 13ου Διεθνούς

Συνεδρίου της Insurance

Europe. Και συνέχισε: «Οι

κομμάτι που χτίζουμε με τους πελάτες και, τρίτον, όλες οι συναφείς υπηρεσίες που έρχονται και συνθέτουν την εμπειρία του

πελάτη» τόνισε ο Μάρκος Φραγκουλόπουλος, Head of Corporate Marketing, Interamerican.

➧ Τι ειπώθηκε στο Leadership Panel

του 16ου Insurance Conference

Ο κ. Νικόλαος

Μακρόπουλος είπε μεταξύ

άλλων: «Η ασφαλιστική

αγορά διανύει ένα

μεταβατικό στάδιο. Στην

ελληνική αγορά έγιναν

πολλές συγχωνεύσεις και

μου κάνει εντύπωση ότι

υπάρχουν συγχωνεύσεις/

εξαγορές και στον τομέα

των διαμεσολαβούντων,

αλλά πρέπει πάντα να

υπάρχουν οι εξειδικευμένες

εταιρείες. Ο κλάδος

αυτοκινήτου σιγά-σιγά

αλλάζει.

➧ Χρ. Γεωργακόπουλος:

«Υπάρχουν τεράστια

περιθώρια ανάπτυξης»

«Υπάρχουν τεράστια

περιθώρια ανάπτυξης,

Επιμέλεια: Έλενα Ερμείδου

ασφαλιστικές

εταιρείες

έχουν αλλάξει τις τελευταίες δεκαετίες. Μας ενδιαφέρει περισσότερο το κοινωνικό

σύνολο, το μέλλον του πλανήτη, και για τον λόγο αυτό η επένδυση στο βιωσιμότητα αποτελεί αναπόσπαστο μέρος του εταιρικού μας σκοπού».

αν αξιοποιήσουμε οι ασφαλιστές τις δυνάμεις

που έχουμε αντί να επικαλούμαστε εξωτερικά

εμπόδια» ήταν το μήνυμα

που έστειλε στον κόσμο της διαμεσολάβησης ο κ. Χρήστος Γεωργακόπουλος, διευθύνων σύμβουλος της Ευρωπαϊκής Πίστης και της Allianz Ελλάδος, μιλώντας στην ανοικτή συζήτηση που διοργάνωσαν τα σωματεία EEAE-ΕΣΑΠΕΣΕΜΑ.

➧ Η «πρώτη» της Φιλίππας Μιχάλη Στο Συνέδριο Πωλήσεων

της NN, στο βήμα ανέβηκε η κ. Φιλίππα Μιχάλη

ως νέα πρόεδρος και διευθύνουσα σύμβουλος της NN Hellas για πρώτη φορά μετά την ανάληψη των καθηκόντων της, διαδεχόμενη την κ. Μαριάννα Πολιτοπούλου. Συγκινημένη, δήλωσε ότι ξεκίνησε την καριέρα της πριν από 25 χρόνια, επιβεβαιώνοντας ότι το ίδιο πάθος και ενδιαφέρον διατηρεί μέχρι σήμερα. Εμφανέστατα, από τα λόγια και τις δηλώσεις της

insurance w * rld 6 portal

ΔΙΑΒΑΣΤΕ ΣΤΟ

Δεν νοείται ασφαλιστής που δεν ενδιαφέρεται για το μέλλον

προέκυπτε το συμπέρασμα

ότι η ισχυρή κυρία της

ασφαλιστικής διαθέτει

όραμα και στόχους για το μέλλον.

➧ Δ. Νοδάρος, ΝΝ:

Στόχος το 1 δισ. σε

παραγωγή ασφαλίστρων

Καλωσορίζοντας το δίκτυο

των πωλήσεων, που, μετά τη συνένωση των

δύο ιστορικών εταιρειών,

απαρτίζεται από 1.400

επαγγελματίες, και με

βάση τον κανονισμό των

πωλήσεων της NN που

στηρίζει τις δίκαιες αμοιβές, ο Διονύσιος Νοδάρος

έθεσε ως στόχο για την

NN Hellas –τη μεγαλύτερη

ασφαλιστική στη χώρα το

2023– το 1 δισ. ευρώ σε

παραγωγή ασφαλίστρων.

➧ Οι πέντε πρώτες

ασφαλιστικές

σε παραγωγή το 2022

στην Ελλάδα

Τις πέντε πρώτες θέσεις

σε επίπεδο παραγωγής

ασφαλίστρων για το 2022

στην Ελλάδα κατέκτησαν, κατά σειρά, η ΝΝ, η Εθνική Ασφαλιστική, η

Εurolife, η Generali και η Interamerican. Αλλαγές

υπήρξαν στα μερίδιά

τους στην αγορά, στην

κερδοφορία αλλά και

στην καταγραφή των ιδίων

κεφαλαίων.

Στην κορυφή της αγοράς

βρίσκεται η ΝΝ, τα

εγγεγραμμένα ασφάλιστρα

ανήλθαν σε 884,4 εκατ.

ευρώ, σημειώνοντας

αύξηση 65% σε σύγκριση

με την περσινή χρονιά, κυρίως λόγω της

συγχώνευσης με την NN Hellas II.

➧ Εξελίξεις με

τις προμήθειες:

Αποσύρεται η πρόταση κατάργησής τους

Το ζήτημα είχε προκαλέσει

σωρεία αντιδράσεων στους Ευρωπαίους ασφαλιστές, με την Insurance Europe

να τονίζει ότι θα πρέπει

να αναγνωριστεί η ποικιλομορφία των αγορών της ασφαλιστικής διαμεσολάβησης στην ΕΕ, παραθέτοντας

παραδείγματα αγορών, για καθένα από τα οποία τα κράτη μέλη δύνανται να προσαρμόσουν τα μέτρα που θα λάβουν.

➧ Γ. Στουρνάρας: Φερέγγυες οι ασφαλιστικές-Οι στρατηγικές προκλήσεις

της αγοράς Ο κ. Στουρνάρας αναφέρθηκε στα στοιχεία φερεγγυότητας των

εταιρειών στην Ελλάδα, τονίζοντας πως διαθέτουν συνολικά εποπτικά ίδια κεφάλαια 3,8 δισ. ευρώ, γεγονός που αποτυπώνει ότι οι ελληνικές ασφαλιστικές εταιρείες είναι φερέγγυες, διαθέτοντας δύο φορές περισσότερα κεφάλαια από τα αναγκαία.

➧ Εγκαίνια του 3ου Medifirst στο Περιστέρι Εγκαινιάστηκε το 3ο Medifirst της Interamerican, στο Περιστέρι. Τα εγκαίνια σηματοδοτούν την περαιτέρω ανάπτυξη του ομίλου, ο οποίος θέτει ως στόχο «να δημιουργηθεί και το 4ο, το 5ο, το 6ο Medifirst όχι μόνο στην Αθήνα, αλλά και στη

Θεσσαλονίκη και σε άλλα σημεία της Ελλάδος», όπως αναφέρθηκε χαρακτηριστικά κατά τη διάρκεια της εκδήλωσης.

➧ Φήμες για ίδρυση νέας εταιρείας διαχείρισης

ζημιών

Ακούγονται στην αγορά αυτές οι φήμες για ίδρυση νέας εταιρείας διαχείρισης

ζημιών, αφού προκύψει

συμφωνία και πωληθεί μια

γνωστή εταιρεία από τον κλάδο της ασφαλιστικής διαμεσολάβησης.

➧ Ασφάλιση εγγυήσεων:

Τι δεν έχει πάει καλά και δεν «περπατάει»;

Σήμερα, από την αλλαγή της νομοθεσίας 4541/2018

μπορούν να επωφεληθούν

τόσο οι εμπορικές όσο και οι κατασκευαστικές και οι βιομηχανικές επιχειρήσεις, συνάπτοντας συμβόλαια στο πλαίσιο των εμπορικών συναλλαγών και συμβόλαια στο πλαίσιο των συμβάσεων. Δεν έχουν όμως τη δυναμική που αναμενόταν.

➧ Δ. Λύχρου: Κορυφαία η θέση της διαμεσολάβησης στις πωλήσεις Παρέμβαση σχετικά με τη θέση της ασφαλιστικής

διαμεσολάβησης στο θέμα των πωλήσεων

ασφαλιστικών

προϊόντων, καθώς και για τις εξετάσεις που

περνούν οι ασφαλιστικοί διαμεσολαβητές, πραγματοποίησε η

πρόεδρος της ΕΕΑΕ, κ. Δήμητρα Λύχρου, μιλώντας στο 16ο

Ιnsurance Conference.

Σύμφωνα με την κυρία

Λύχρου, η διαμεσολάβηση

είναι αναντικατάστατη,

από τη στιγμή που ο

κόσμος θέλει να μιλήσει

ανθρώπινα για ό,τι τον

απασχολεί με φυσική

παρουσία.

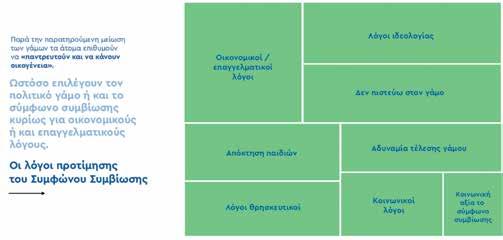

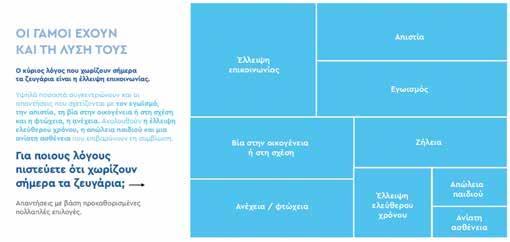

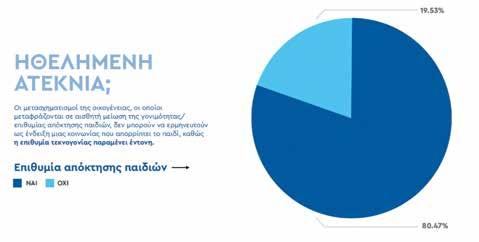

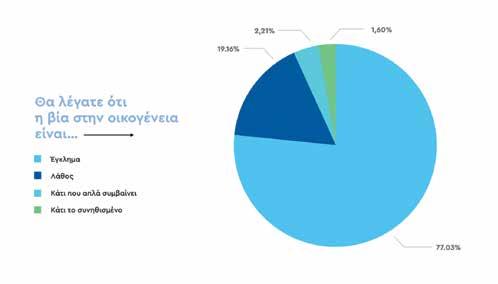

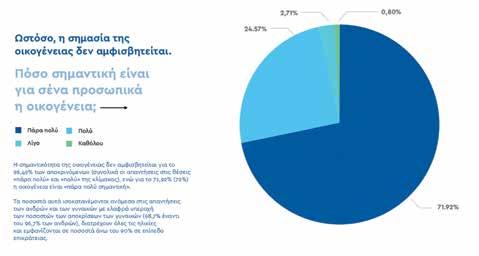

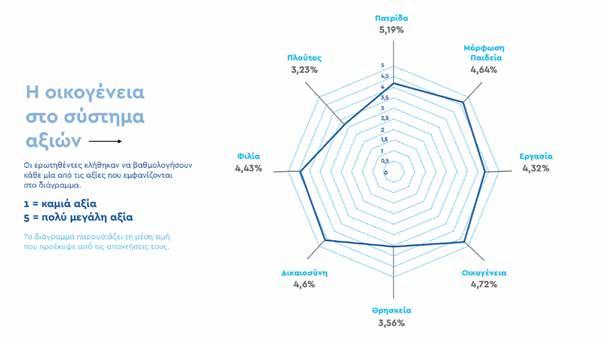

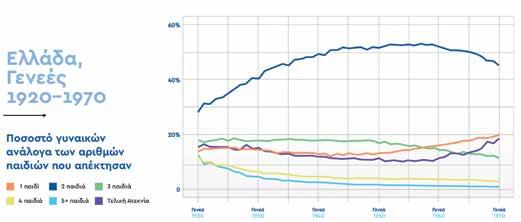

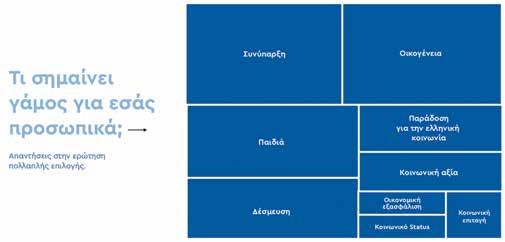

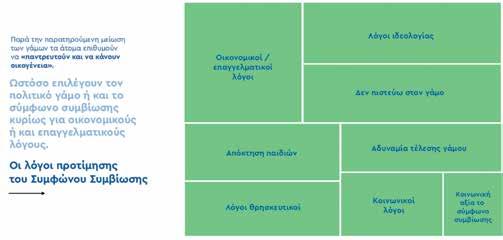

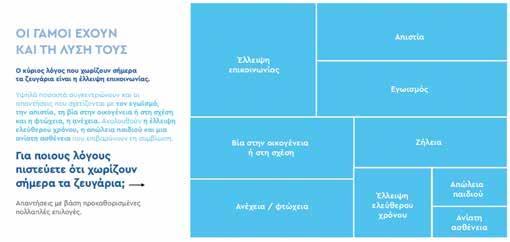

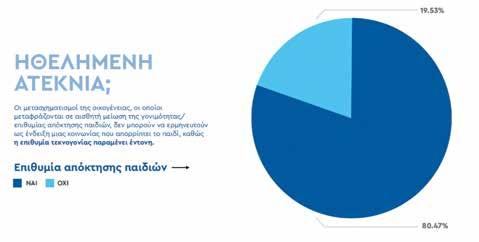

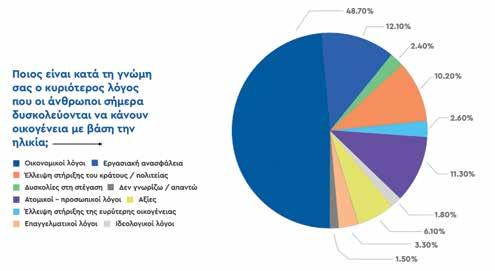

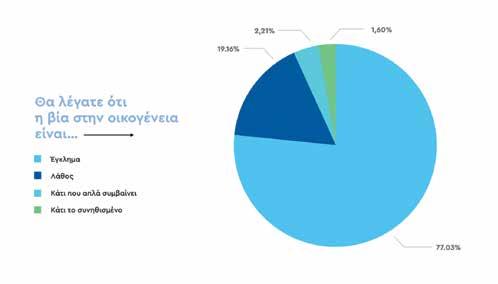

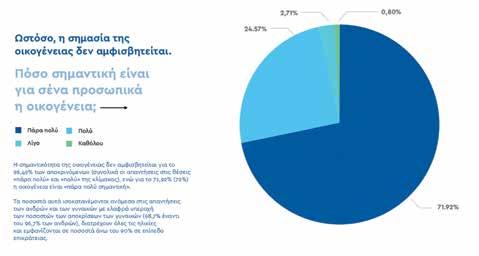

➧ Έρευνα-Υδρόγειος

Ασφαλιστική:

H οικογένεια καθολική

αξία στην Ελλάδα

Οικονομικοί λόγοι (48,70%) και εργασιακή

ανασφάλεια (12,10%) είναι

οι κυριότεροι λόγοι για

τους οποίους οι άνθρωποι

δυσκολεύονται σήμερα

να κάνουν οικογένεια.

Αυτό προκύπτει από

έρευνα που διενήργησε

το Εθνικό Κέντρο

Κοινωνικών Ερευνών για

λογαριασμό της Υδρογείου

Ασφαλιστικής.

➧ Το «ευχαριστώ»

του ΣΠΑΤΕ

στον Μιχάλη Τάτση

«Η προσωπικότητα

του Μιχάλη απέφερε

θεαματικά αποτελέσματα

και επίτευξη κορυφαίων

στόχων, σε μια

μεταβατική περίοδο για

την Εθνική Ασφαλιστική, αλλά και εν μέσω

πρωτοφανών συνθηκών

και καταστάσεων, που

επικράτησαν και στην

ελληνική ασφαλιστική

αγορά. Πέτυχε να

κρατήσει ισορροπίες

μεταξύ εταιρείας, συνεργατών, ασφαλιστών, κλάδων και πελατών,

χωρίς να διαρρήξει τις

μεταξύ τους σχέσεις,

επιδεικνύοντας εξαιρετική

προσαρμοστικότητα». iw

μάιος ιούνιος 2023 7 portal

«Ζεστό χρήμα» στα ταμεία των

Αυξημένα κατά 365 εκατ. ευρώ είναι τα

ταμειακά διαθέσιμα των ασφαλιστικών

επιχειρήσεων, σύμφωνα με τα στοιχεία

της Τραπέζης της Ελλάδος, καταθέσεις που

κατέγραψαν μείωση τον προηγούμενο μήνα

κατά 1,145 δισ. ευρώ, ενώ ο ετήσιος ρυθμός

μεταβολής μειώθηκε μόνο σε 2,3% από 3,6%

τον προηγούμενο μήνα.

ιδικότερα, οι καταθέσεις

των MXE αυξήθηκαν κατά

752 εκατ. ευρώ, έναντι

μείωσης κατά 1.154 εκατ.

ευρώ τον προηγούμενο μήνα. Οι

καταθέσεις των ασφαλιστικών επιχειρήσεων και των λοιπών χρηματοπιστωτικών ιδρυμάτων αυξήθηκαν κατά

365 εκατ. ευρώ, έναντι αύξησης κατά

9 εκατ. ευρώ τον προηγούμενο μήνα.

Γενικότερα, μείωση κατά 324 εκατ. ευρώ παρουσίασαν, τον Μάιο του 2023, οι καταθέσεις των νοικοκυριών

και των ιδιωτικών μη κερδοσκοπικών

ιδρυμάτων, με αποτέλεσμα το συνολι-

κό τους υπόλοιπο να διαμορφωθεί

στα 141,7 δισ. ευρώ, έναντι αύξησης

κατά 1,129 δισ. ευρώ τον προηγού-

μενο μήνα, ενώ ο ετήσιος ρυθμός

μεταβολής παρέμεινε αμετάβλητος

στο 3,7% σε σχέση με τον προηγού-

μενο μήνα.

Ωστόσο, σύμφωνα με τα στοιχεία

της Τραπέζης της Ελλάδος, συνολικά

ΙΙ.Ι.Β. ΑΣΦΑΛΙΣΤΙΚΕΣ

οι καταθέσεις του ιδιωτικού τομέα

αυξήθηκαν κατά 794 εκατ. ευρώ, εξέ-

λιξη που αντανακλά την αύξηση των καταθέσεων από επιχειρήσεις κατά

1,1 δισ. ευρώ.

Μείωση κατά 3 εκατ. ευρώ παρουσία-

σαν, τον Μάιο του 2023, οι καταθέ-

σεις της Γενικής Κυβέρνησης, έναντι

αύξησης κατά 57 εκατ. ευρώ τον προηγούμενο μήνα, ενώ ο ετήσιος ρυθμός μεταβολής αυξήθηκε σε

2,3% από 1,7% τον προηγούμενο μήνα.

Στο σκέλος των χορηγήσεων H μηνιαία καθαρή ροή της συνολικής χρηματοδότησης ήταν θετική κατά 405 εκατ. ευρώ, τον Μάιο του 2023, έναντι αρνητικής καθαρής ροής 22 εκατ. ευρώ τον προηγούμενο μήνα, εξέλιξη που οφείλεται στην αύξηση της χρηματοδότησης προς τον δημόσιο τομέα, με τη μηνιαία καθαρή ροή προς τη Γενική Κυβέρνηση να είναι

θετική κατά 680 εκατ. ευρώ, έναντι θετικής καθαρής ροής 767 εκατ. ευρώ τον προηγούμενο μήνα.

Ωστόσο, η μηνιαία καθαρή ροή της χρηματοδότησης προς τις επιχειρήσεις, τον Μάιο του 2023, ήταν

αρνητική κατά 170 εκατ. ευρώ, έναντι αρνητικής καθαρής ροής 582 εκατ. ευρώ τον προηγούμενο μήνα, ενώ ο ετήσιος ρυθμός μεταβολής μειώθηκε σε 7,0% από 8,2% τον προηγούμενο μήνα.

Ειδικότερα, ο ετήσιος ρυθμός μεταβολής της χρηματοδότησης των μη χρηματοπιστωτικών επιχειρήσεων

(ΜΧΕ) μειώθηκε σε 6,7% από 8,7% τον προηγούμενο μήνα. Η μηνιαία καθαρή ροή της χρηματοδότησής τους ήταν αρνητική κατά 335 εκατ. ευρώ, έναντι αρνητικής καθαρής ροής 441 εκατ. ευρώ τον προηγούμενο μήνα. Ο ετήσιος ρυθμός μεταβολής της χρηματοδότησης των ασφαλιστικών επιχειρήσεων και των λοιπών χρηματοπιστωτικών ιδρυμάτων αυξήθηκε

σε 9,6% από 4,6% τον προηγούμενο μήνα. Η μηνιαία καθαρή ροή της χρηματοδότησής τους ήταν θετική κατά 164 εκατ. ευρώ, έναντι αρνητικής καθαρής ροής 141 εκατ. ευρώ τον προηγούμενο μήνα.

Αρνητική κατά 80 εκατ. ευρώ ήταν

η μηνιαία καθαρή ροή της χρηματοδότησης προς τους ιδιώτες και τα

ιδιωτικά μη κερδοσκοπικά ιδρύματα, τον Μάιο του 2023, έναντι αρνητικής

καθαρής ροής 156 εκατ. ευρώ τον προηγούμενο μήνα.

Ο ετήσιος ρυθμός μεταβολής της

χρηματοδότησής τους διαμορφώθηκε

σε -2,8%, από -2,7% τον προηγούμενο μήνα. iw

8 insurance w * rld επικαιρότητα

Ε

ασφαλιστικών επιχειρήσεων

ΕΠΙΧΕΙΡΗΣΕΙΣ ΚΑΙ ΛΟΙΠΑ ΧΡΗΜΑΤΟΠΙΣΤΩΤΙΚΑ ΙΔΡΥΜΑΤΑ Υπόλοιπο χρηματοδότησης 7.746 7.605 7.738 Μηνιαία καθαρή ροή -85 -141 164 (%) 12μηνη μεταβολή 6,8% 4,6% 9,6%

9 μάιος ιούνιος 2023

Συνέντευξη στον Λάμπρο Ρόδη

να έμπειρο στέλεχος της ασφαλιστικής αγοράς, όπως ο κ. Κωνσταντίνος Αντωνόπουλος, ιδρυτής και διευθύνων σύμβουλος της SRS Group of Companies, δεν θα μπορούσε

να μην προχωρήσει τον ασφαλιστικό διάλογο ένα βήμα πιο πέρα, αναδεικνύοντας την εκπαίδευση ως

ένα από τα σημαντικότερα στοιχεία

που μπορούν να αναβαθμίσουν το

σύνολο της αγοράς, σε συνδυασμό

με τα φορολογικά ή άλλα κίνητρα

δώσει η Πολιτεία με τη μορφή της «υποχρεωτικότητας» και τη νέα

εποχή συνεργασίας της ιδιωτικής

ασφάλισης με το κράτος. Παράλληλα, μας μιλά για την εξαγορά τους από τον όμιλο Ardonagh, έναν από τους μεγαλύτερους μεσίτες στον κόσμο. «Μας τιμά που επέλεξαν να

επενδύσουν σε εμάς» θα μας πει, τονίζοντας ότι η Ardonagh «δεν πρόκειται να κάνει rebranding. Δεν θα αλλάξει τίποτε άλλο, παρά μόνον ότι είμαστε και εμείς μέλος ενός μεγαλύτερου πολυεθνικού ομίλου

και θα μπορούμε να φέρουμε νέα προϊόντα στην αντασφαλιστική αγορά».

iw? Κύριε Αντωνόπουλε, ξεκινώντας από την πρόσφατη τοποθέτησή σας στο 16ο Insurance Conference 2023, με θέμα «H νέα εποχή συνεργασίας ιδιωτικής ασφάλισης-κράτους», θέλω να σταθούμε στην τοποθέτησή σας στο πάνελ «Ασφαλιστική Ηγεσία». Ποια είναι, κατά τη γνώμη

σας, η μεγαλύτερη ευκαιρία

για την ασφαλιστική αγορά και

ποιος είναι ο μεγαλύτερος κίνδυνος για τις εταιρείες που θέλουν να θεωρούνται ηγέτες;

απ. Αρχικά, να σας ευχαριστήσω, για άλλη μια φορά, για το βήμα που μου δίνετε και για την ερώτηση με την οποία επανέρχομαι στην τοποθέτησή μου. Όπως είπα και στο 16ο Συνέδριό σας, στην παρούσα οικονομικοκοινωνική πραγματικότητα, υπάρχουν πολλοί μακροοικονομικοί και μικροοικονομικοί παράγοντες

αυτή τη στιγμή που επηρεάζουν το σκηνικό της αγοράς. Ας ξεκινήσουμε από τους μικροοικονομικούς:

έχουμε όλοι ακούσει, για παράδειγμα, ότι η ασφάλιση του αυτοκινήτου

cover story 10 insurance w * rld ΄

«Μας τιμά που η Ardonagh, ένας από τους μεγαλύτερους μεσίτες στον κόσμο, επέλεξαν να επενδύσουν σε εμάς»

11 μάιος ιούνιος 2023 Κωνσταντίνος Αντωνόπουλος Ιδρυτής & Διευθύνων Σύμβουλος της SRS Group of Companies ©Θεόδωρος Αναγνωστόπουλος/PHOTOPRESS Θ&Α Αναγνωστόπουλοι

είναι ένας κλάδος που οδηγεί την αγορά, αλλά τελευταία η συχνότητα

των ζημιών αρχίζει να αυξάνεται. Ως αποτέλεσμα, τα τιμολόγια αρχίζουν

να αυξάνονται και η αγορά μεγαλώνει λόγω της αλλαγής, προς τα πάνω, του όγκου των ασφαλίστρων.

Αυτό είναι γεγονός.

Ένα δεύτερο παράδειγμα μικροοικονομικού παράγοντα που επηρεάζει την αγορά είναι η τεχνολογία.

H direct ασφάλιση, τα προϊόντα online, 5 ή 10 χρόνια πριν, μπορεί

να αποτελούσαν μεγάλη πρόκληση, τώρα όμως οι καταναλωτές, αλλά

και οι παράγοντες της αγοράς τα έχουν αποδεχθεί. Αυτό έχει αλλάξει

την αγορά μας και την πρόσβαση σε

αυτήν. Κάποιοι άνθρωποι προτι-

μούν την direct ασφάλιση, κάποιοι αγοράζουν μέσω πρακτόρων και μεσιτών. Πάντως, η τεχνολογία μεταμορφώνει την αγορά σε σημαντικό

βαθμό. Σε επίπεδο μακροοικονομί-

ας, μία από τις μεγαλύτερες προκλή-

σεις είναι η αύξηση των επιτοκίων.

Ταυτόχρονα με την αύξηση των

επιτοκίων έχουμε και αύξηση του πληθωρισμού.

Τώρα, λοιπόν, που τα επιτόκια και

ο πληθωρισμός αυξάνονται, τα ασφάλιστρα πρέπει να αυξηθούν αναλόγως. Παρά τις αυξήσεις σε όλα τα προϊόντα, οι καταναλω-

τές περιμένουν και επιμένουν να

δουν μειώσεις στα ασφαλιστήριά τους. Εάν πάμε στην ασφάλιση των

ειδικών και μεγάλων κινδύνων, θα δούμε ότι οι ανανεώσεις γίνονται

με αύξηση ασφαλίστρων 5% στην

καλύτερη περίπτωση. Όταν οι underwriters λένε ότι μια ανανέωση

θα γίνει με ίδιους όρους, εννοούν αύξηση ασφαλίστρων τουλάχιστον

5%. Είναι μια πραγματικότητα που

ίσως δημιουργεί πρόβλημα στους ασφαλισμένους, αλλά δεν μπορούμε να την αποφύγουμε. Επομένως, χρειάζεται σωστή επικοινωνία προς

τους πελάτες μας για να την αποδεχτούν. iw? Επιμένετε να μιλάτε για αύξηση των ασφαλίστρων. Γιατί;

απ. Είχαμε ως τώρα μια πολύ ανταγωνιστική αγορά, που έκανε μειώσεις στα ασφάλιστρα. Τώρα, αυτό δεν είναι πλέον εφικτό, καθώς, όπως προείπα, η οικονομία και η αύξη-

ση των δεικτών ζημιών μας οδηγεί σε αυξήσεις. Και όταν πληρώνεις

περισσότερο για ένα προϊόν, τότε το εξετάζεις προσεκτικότερα, εξετάζεις

την ποιότητά του. Και στην ελληνική

αγορά, όλοι έχουν κάτι ποιοτικό

και διαφορετικό να προσφέρουν.

Μια εταιρεία μπορεί να είναι πιο εξειδικευμένη, κάποια άλλη να έχει

καλύτερες υποστηρικτικές υπηρεσίες, μια άλλη καλύτερη τεχνολογική πλατφόρμα, κάποια εταιρεία να έχει μεγάλη εμπειρία και ιστορία. Τώρα όμως είναι η στιγμή να εξετάσει ο

καταναλωτής τι είναι το καλύτερο

που έχει να προσφέρει η κάθε

εταιρεία και όχι αν το ασφάλιστρο

είναι 5% ακριβότερο ή φθηνότερο.

Αυτά πρέπει να τα λάβουμε σοβαρά

υπόψη όσοι από εμάς θέλουμε ένα αξιοποιήσουμε τις τάσεις της (αντ)ασφαλιστικής αγοράς.

iw? Τι χρειάζεται να γίνει για να αναπτυχθεί η ελληνική ασφαλιστική αγορά και να παίξει επιτέλους ηγετικό ρόλο στην οικονομία της χώρας μας; Πώς γίνεται να αλλάξει το πολύ χαμηλό ποσοστό διείσδυσης;

απ. Για να δώσω μια ολοκληρωμένη

απάντηση, θα έδινα έμφαση σε δύο βασικά σημεία: Το πρώτο είναι: Τα φορολογικά κίνητρα που εξετάζει

η κυβέρνηση είναι σίγουρα μέτρο προς τη σωστή κατεύθυνση. Ακόμη, η όποια πρόοδος γίνει σχετικά με την υποχρεωτική ασφάλιση κατοι-

κίας-σεισμού ή άλλων καταστροφικών κινδύνων θα ενισχύσει την αγορά μας και θα προστατεύσει τους πολίτες.

Πιο σημαντική όμως είναι η εκπαίδευση, ώστε οι καταναλωτές να κατανοήσουν την αξία της ασφάλισης. Πρέπει να επενδύσουμε στην εκπαίδευση και των ενηλίκων καταναλωτών και των παιδιών. Πρέπει η ασφαλιστική αγορά να γίνει πιο εξωστρεφής και να συνδεθεί με τους

και οι παράγοντες της αγοράς τα έχουν αποδεχθεί. Αυτό έχει αλλάξει την αγορά μας και την

πρόσβαση σε αυτήν. Κάποιοι άνθρωποι προτιμούν την direct ασφάλιση, κάποιοι αγοράζουν μέσω πρακτόρων και μεσιτών. Πάντως, η τεχνολογία μεταμορφώνει την αγορά σε σημαντικό βαθμό.

12 insurance w * rld

cover story

H direct ασφάλιση, τα προϊόντα online, 5 ή 10 χρόνια πριν, μπορεί να αποτελούσαν μεγάλη πρόκληση, τώρα όμως

οι καταναλωτές αλλά

ανθρώπους, βοηθώντας τους να κα-

τανοήσουν το προϊόν μας, αλλά και

το γεγονός ότι η ασφάλιση δεν είναι

προνόμιο των λίγων, αλλά απα-

ραίτητο εργαλείο διαχείρισης των

κινδύνων που αντιμετωπίζει κάθε οι-

κογένεια. Ήδη ο κλάδος μας, και με

την πολύτιμη βοήθεια της Ένωσης

Ασφαλιστικών Εταιρειών, κάνει ενέργειες, όπως παρουσιάσεις σε σχο-

λεία και άλλες κινήσεις προβολής.

Πρέπει όλα αυτά να συνεχιστούν και

να ενισχυθούν, δημιουργώντας μια

μεγαλύτερη εξωστρέφεια.

Σίγουρα, οι επενδύσεις που γίνονται

στη χώρα μας δημιουργούν ζήτη-

ση, γιατί αφορούν μεγάλα έργα, υποδομής και άλλα, που απαιτούν

ασφάλιση. Αλλά, ακόμη και σε

επαγγελματικές ασφαλίσεις, συμβαί-

νει η ασφάλιση να έρχεται τελευ-

ταία. Έχουμε παραδείγματα όπου το

ασφαλιστήριο συμβόλαιο είναι αυτό

που θα αγοραστεί τελευταίο, μία

εβδομάδα πριν αρχίσει ένα έργο,

καμιά φορά και μία ημέρα πριν

αρχίσει το έργο.

Άρα, αυτό που χρειαζόμαστε είναι

η κοινωνία να αντιληφθεί τα οφέλη

της ασφάλισης και να αγοράσει

πολύ συνειδητά. Έτσι θα πλησιάσουμε τα ποσοστά διείσδυσης των

άλλων ευρωπαϊκών χωρών.

iw? Θέλουμε να μας περιγράψε-

τε αναλυτικά σε ποιους τομείς

δραστηριοποιείται η SRS...

απ. Ο Όμιλός μας αποτελείται από

τη μητρική μας εταιρεία, με έδρα στο Ηνωμένο Βασίλειο, και από δύο θυ-

γατρικές εταιρείες στην Ελλάδα. Τα

γραφεία μας στην Ελλάδα βρίσκο-

νται στο ιστορικό κέντρο της Αθήνας.

Η μία εκ των δύο εταιρειών μας

λειτουργεί ως Management General

Agency (MGA) και η δεύτερη ως Wholesale (Re)insurance broking company. Με αυτόν τον τρόπο μπο-

ρούμε να παρέχουμε τις υπηρεσίες

μας είτε ως coverholders μέσω

του αποκλειστικού underwriting authority που έχουμε εξασφαλίσει

από διακεκριμένους (αντ)ασφαλιστές –αυτό το κάνει η MGA– είτε να προσφέρουμε λύσεις για περίπλοκους και μεγάλους κινδύνους που

απαιτούν διαφορετική αντιμετώπιση

–αυτό το κάνει η εταιρεία wholesale broker.

Όλες μας οι εργασίες αποτελούν

προαιρετικές αντασφαλίσεις. Ειδικευόμαστε σε όλους τους τομείς

13 μάιος ιούνιος 2023 cover story

(αντ)ασφάλισης (εκτός Ζωής), με ιδιαίτερη έμφαση στα casualty & specialty lines, που περιλαμβάνουν ασφαλίσεις Γενικής Αστικής και Εργοδοτικής Ευθύνης, Ευθύνης Προϊόντος, Περιβαλλοντικής Ευθύνης, Ευθύνης Διευθυντών και Στελεχών (D&O), Επαγγελματικής Ευθύνης, Κατασκευαστικών ή Ενεργειακών Έργων, Κυβερνοεπιθέσεων (Cyber), Τρομοκρατικών Ενεργειών, Marine Liability, Pharmaceutical Liability κ.λπ.

iw? Σε ποιες περιοχές δραστηριοποιείστε;

απ. Δραστηριοποιούμαστε κυρίως

σε Ελλάδα, Κύπρο, Ισραήλ, Μάλτα, Βαλκάνια και Μέση Ανατολή, ενώ φιλοδοξούμε να αναπτυχθούμε ευρύτερα γεωγραφικά στο μέλλον.

iw? Τι σημαίνει «ηγεσία» για εσάς

και για την εταιρεία σας; Ποια είναι τα χαρακτηριστικά ενός

ηγέτη που θεωρείτε σημαντικά

και τι είναι αυτό που θεωρείτε

ότι σας βοηθά να ηγηθείτε στον κλάδο τον οποίο αντιπροσωπεύετε; Οι καινούργιες εξελίξεις, που αφορούν την SRS συγκεκρι-

μένα, υποθέτω ότι βοηθούν και υποστηρίζουν το όποιο όραμα ηγεσίας έχετε…

απ. Είναι πολλά τα χαρακτηριστικά

αυτά και σίγουρα έχουν σχέση και με το περιβάλλον και τις συνθήκες στις

οποίες καλείται να λειτουργήσει και

να δημιουργήσει ένας ηγέτης, είτε ως άνθρωπος, είτε ως εταιρεία. Τα πιο

σημαντικά είναι η ευελιξία, η ικανό-

τητα να κτίσεις μια σωστή ομάδα, η χρήση της τεχνολογίας και βέβαια ένα δυνατό όραμα για το μέλλον. Αυτό ακριβώς κάνουμε και στην SRS, η οποία γεννήθηκε από ένα τολμηρό όραμα και προσαρμόζεται, καθώς μεγαλώνει, στις ανάγκες αλλά και στις ευκαιρίες της (αντ)ασφαλιστικής αγοράς. Μία από τις ευκαιρίες αυτές, η μεγαλύτερη θα έλεγα, ήταν η εξαγορά μας από τον όμιλο Ardonagh. Οι εξαγορές και οι συγχωνεύσεις είναι μια έντονη τάση, όπως όλοι ξέρουμε, στον κλάδο μας, η οποία έχει θετικό πρόσημο.

Δείχνει ότι τα ξένα funds εμπιστεύο-

νται την ασφαλιστική αγορά και την ελληνική οικονομία. Παραδείγματα

είναι η CVC, η Fairfax και, φυσικά, η δική μας Ardonagh.

Η Ardonagh είναι ένας από τους

μεγαλύτερους μεσίτες στον κόσμο

και μας τιμά που επέλεξαν να επεν-

δύσουν σε εμάς. Το πολύ θετικό και

λίγο διαφορετικό αυτής της εξαγοράς

είναι ότι η Ardonagh είναι κρυφή

δύναμη. Δεν πρόκειται να κάνει rebranding και ταιριάζει σε εμάς, που

έχουμε, ούτως ή άλλως, χαμηλό

προφίλ. Δεν θα αλλάξει τίποτε άλλο, παρά μόνον ότι είμαστε και εμείς, πλέον, μέλος ενός μεγάλου πολυεθνικού ομίλου, ο οποίος έχει 10 δισ.

ευρώ μικτά εγγεγραμμένα ασφάλιστρα και 10.000 εργαζομένους.

Αυτό σημαίνει ότι θα μπορούμε να

φέρουμε στην ασφαλιστική αγορά

πολλά και καινοτόμα προϊόντα.

iw? Ποια είναι τα χαρακτηριστικά ενός ηγέτη;

απ. Σε μεγάλο βαθμό, θα απαντήσω, το ηγετικό προφίλ επηρεάζεται σημαντικά από την εταιρεία στην οποία εργάζεται ένα κορυφαίο στέλεχος. Προσωπικά, στα ηγετικά χαρακτηριστικά συμπεριλαμβάνω την ευελιξία, την προσαρμοστικότητα, τη δύναμη να μπορεί να χτίσει μια καλή ομάδα και σίγουρα να έχει όραμα για ένα μέλλον που δεν είναι ακόμη ορατό. iw

14 insurance w * rld

cover story

ΣΥΝ-ΕΡΓΑΣΙΑ

Λ. Κηφισίας 119, 15124 Μαρούσι Αττικής, Τηλ.: 210 8127600, Fax:210 8063585 Info.Gr@aig.com, www.aig.com.gr ∆ιαθέτετε µικροµεσαία επιχείρηση µε εργατοτεχνικό ή/και υπαλληλικό προσωπικό; Επιθυµείτε την ασφάλιση των εργαζοµένων σας για να ενισχύσετε την πιστότητά τους και για να διαφοροποιήσετε την επιχείρησή σας απέναντι στον ανταγωνισµό; Επιλέξτε το πρόγραµµα οµαδικής ασφάλισης προσωπικών ατυχηµάτων εργαζοµένων «ΣΥΝ-ΕΡΓΑΣΙΑ» της AIG µέσω του οποίου µπορείτε να προσφέρετε ουσιαστική προστασία στους εργαζόµενους σας, µε προσιτό κόστος αλλά σηµαντικά πλεονεκτήµατα.

Mάθετε περισσότερα στο www.aig.com.gr

15 μάιος ιούνιος 2023 cover story

Σηµαντική Σηµείωση: Το περιγραφόµενο ασφαλιστικό προϊόν παρέχεται από την ασφαλιστική εταιρία AIG Europe S.A. Η παρούσα διαφηµιστική καταχώρηση διατίθεται αποκλειστικώς και µόνο για ενηµερωτικούς σκοπούς και δεν παρέχει καµία απολύτως ασφαλιστική καλύψη. Η ασφαλιστική κάλυψη παρέχεται σύµφωνα µε τους όρους και τις προϋποθέσεις της εκάστοτε ασφαλιστικής σύµβασης.

στον

Βραβευμένος Ασφαλιστικός Σύμβουλος, Interamerican

Μόνο ευχαριστίες προς

την εταιρεία του και τους

ανθρώπους της, που «πίστεψαν

σε εκείνον» και συνεχίζουν να

τον στηρίζουν σε όλη την 20ετή

και πλέον διαδρομή του, έχει

ο Ασφαλιστικός Σύμβουλος

κ. Ηλίας Αποστολόπουλος, από το γραφείο πωλήσεων

της Σοφίας Ζερβουδάκη,

πρώτος στη νέα παραγωγή

ασφαλίστρων Ζωής και Υγείας

και βραβευμένος, φέτος, με τη διάκριση «Δημήτρης

Κοντομηνάς», βραβείο το οποίο

θεσμοθετήθηκε προς τιμήν

του αείμνηστου ιδρυτή της Interamerican.

Ο

κ. Αποστολόπουλος, με

πολύ σκληρή δουλειά, πέτυχε

να παραμείνει στην κορυφή

της εταιρείας του, νιώθει το

βάρος της μεγάλης ευθύνης και

τονίζει για τη διάκρισή του ότι

«θα λειτουργήσει ως μια νέα

παρακίνηση»!

iw? Η πρωτιά σας στον κλάδο Ζωής και Υγείας σάς οδήγησε, φέτος, κ. Αποστολόπουλε, να είστε ο πρώτος ασφαλιστής που τιμήθηκε με το θεσμοθετημένο βραβείο «Δημήτρης Κοντομηνάς». Ποια είναι τα συναισθήματά σας για αυτήν την ξεχωριστή κατάκτηση;

απ. Αρχικά, θέλω να ευχαριστήσω

την εταιρεία μου που δημιούργησε

αυτό το βραβείο, αλλά και εσάς για

το βήμα που μου δίνετε να μοιραστώ

τις σκέψεις μου με το αναγνωστικό

σας κοινό. Έχοντας γνωρίσει παλαι-

ότερα τον Δημήτρη Κοντομηνά, δεν

μπορώ ακόμα να συνειδητοποιήσω

ότι κρατούσα στα χέρια μου, προ

λίγων ημερών, μια διάκριση που φέ-

ρει ένα τόσο «βαρύ όνομα» για τον

κλάδο των ασφαλειών, μια διάκριση

που ήρθε στη ζωή μου μετά από

πολλά χρόνια σκληρής δουλειάς και με φέρνει μπροστά σε μια επαγγελ-

ματική ολοκλήρωση.

iw? Τι έχει αλλάξει από τότε που

κρατήσατε αυτό το βραβείο όσον

αφορά τον τρόπο που βλέπετε το

αντικείμενο της δουλειάς σας;

απ. Πρωτίστως, αυτή η διάκριση είναι

ευθύνη. Ως άνθρωπος της ομάδας

που βλέπει κάθε επιτυχία ως ένα

ακόμα κίνητρο και νέο στόχο, θέλω

να μιλάω με συναδέλφους και να

τους παρακινώ. Επιθυμώ να τους μεταφέρω την εμπειρία μου, πώς

είναι να βάζεις έναν μεγάλο στόχο και

όταν τον κατακτάς, να χτυπά δυνατά η καρδιά σου και να μην μπορείς να περιγράψεις τα συναισθήματά σου. Τα τελευταία επτά χρόνια, είμαι πρώτος στον κλάδο Υγείας της Interamerican, αλλά αυτή η διάκριση ήρθε να απογειώσει την αναγνωρισιμότητά μου. Πάνω απ’ όλα, λειτουργεί ως μια νέα παρακίνηση.

iw? Μια μεγάλη επιτυχία έχει πάντοτε πίσω της «σκληρή δουλειά»;

απ. Πάρα πολλή και σκληρή δουλειά, αλλά και ευχαρίστηση! Ξέρετε η δική μας δουλειά σου δίνει αγωνίες, αλλά και πολλές ικανοποιήσεις, σου δίνει χαρά, εισπράττεις χαμόγελα, δέχεσαι ευχές και αγάπη. Μετά από

όλα αυτά, φτάνεις στο σπίτι σου και

νιώθεις γεμάτος. Προσφέρεις σιγουριά και νιώθεις καλά.

16 insurance w * rld

συνέντευξη «Η

την ιδιωτική

και την ασφάλιση υγείας

συζήτηση γύρω από

ασφάλιση

τώρα ξεκινά»!

Αποστολόπουλος

Ηλίας

Λάμπρο Ρόδη

17 μάιος ιούνιος 2023

iw? Είστε διαρκώς πρώτος σε έναν

τομέα της ιδιωτικής ασφάλισης

εξαιρετικά δύσκολο, όπως πολύ

δύσκολα ήταν και τα τελευταία

χρόνια της πανδημίας που βιώσαμε

ως κοινωνία. Είχε ευκαιρίες αυτή η

εποχή, τελικά;

απ. Ιδιαίτερα τα τελευταία χρόνια, πολύ σωστά, βιώσαμε καταστάσεις

πρωτόγνωρες και όλοι «ήθελαν να

είναι καλά στην υγεία τους», ωστόσο,

για το δικό μας αντικείμενο ήταν το

πιο πρόσφορο έδαφος να μιλήσεις

γι’ αυτές τις ανάγκες και είχαμε ένα τεράστιο πεδίο δράσης. Με άλλα

λόγια, από εκεί που μιλούσαμε για

την πολυτέλεια της ιδιωτικής ασφά-

λισης υγείας, περάσαμε στην ανάγκη

της ιδιωτικής ασφάλισης υγείας.

Επιπλέον, επανήλθε η ανάγκη να ξαναδούμε τις ομαδικές ασφαλίσεις

και γενικά στον τομέα της υγείας όλοι

ήταν περισσότερο έτοιμοι να δεχτούν τις υπηρεσίες μας. Ο κόσμος βάζει

και έβαζε πάντοτε την υγεία του πάνω

από όλα!

iw? Επομένως, λέτε ότι υπάρχει «πεδίο δράσης λαμπρό»;

απ. Θεωρώ ότι η συζήτηση γύρω

από την ιδιωτική ασφάλιση και την

ασφάλιση υγείας τώρα ξεκινά!

Μέχρι σήμερα, προσπαθούσαμε να πείσουμε τον κόσμο και να περάσουμε στη συνείδησή του την

αξία της. Τώρα, ολοένα και περισ-

σότεροι συνάνθρωποί μας έχουν

συνειδητοποιήσει τι σημαίνει στην πράξη «ασφάλιση υγείας». Ήδη, η νεοσύστατη κυβέρνηση έδωσε το στίγμα της και μίλησε για την ανασύσταση στον χώρο της υγείας, οπότε καταλαβαίνετε ότι το έργο μας, το επόμενο διάστημα, θα είναι πολύ πιο εύκολο. Το μόνο που μένει είναι να μιλήσουμε στον κόσμο γι’ αυτές τις υπηρεσίες.

iw? Κύριε Αποστολόπουλε, στο πρόσφατο 16ο Insurance Conference, μιλήσαμε για αυτήν τη νέα σχέση κράτους-ιδιωτικής ασφάλισης και την «υποχρεωτικότητα» που επανέρχεται και διαμορφώνει μια

νέα εποχή. Ποια είναι η άποψή σας;

απ. Από την εμπειρία μου, θα σας απαντήσω ότι ο Έλληνας μπροστά στη λέξη «υποχρεωτικότητα» είναι επιφυλακτικός! Από την άλλη, ο δικός μας ρόλος, επειδή δεν «προσφέ-

ρουμε απλά μια ασφάλιση υγείας», αλλά δίνουμε την ψυχή μας για τον συνάνθρωπό μας, είναι να προετοιμάσουμε τον κόσμο και, αντί για «υποχρεωτικότητα», να μιλήσουμε για αναβάθμιση της υγείας.

Είναι σημαντικό να αντιληφθούν πόσο

ουσιαστικό είναι να έχουν πάντοτε κοντά τους έναν σύμβουλο, έναν ασφαλιστή, ώστε, όποτε τον χρειαστούν, να είναι πραγματικά δίπλα τους. Εάν τους εξηγήσουμε ότι είναι κάτι που θα τους βελτιώσει τη ζωή, θα οδηγηθούμε στην απογείωση.

iw? Εξακολουθείτε και αντλείτε πελατολόγιο με τον παραδοσιακό τρόπο προσέγγισης; Μιλάτε απευθείας με τους ανθρώπους που ασφαλίζετε;

απ. Η ερώτηση που μου κάνουν συχνά αυτήν την εποχή είναι πώς κατάφερα να αυξήσω την παραγωγή μου την περίοδο της πανδημίας με όλες τις δυσκολίες που είχαμε να αντιμετωπίσουμε. Παρ’ όλο που η τεχνολογία μάς βοήθησε εκείνη την περίοδο, όπως και σήμερα βέβαια, προκειμένου να μειώσουμε τις αποστάσεις και να επικοινωνήσουμε με μεγαλύτερη ασφάλεια, προσωπικά, επιδίωκα την προσωπική επαφή, με τα δυνατά μέτρα προστασίας. Θέλω να τους γνωρίζω όλους και να είμαι «ο άνθρωπός τους», όπως έλεγε και

ο μεγάλος Δημήτρης Κοντομηνάς.

iw? Θα πάψει ποτέ η προσωπική

επαφή να αποτελεί το κυρίαρχο

κανάλι πώλησης;

απ. Η τεχνολογία είναι βοηθός στο

επάγγελμά μας, αλλά δεν μπορεί

ποτέ να «γίνει το αφεντικό» και να αντικαταστήσει την προσωπική

επαφή. Είναι ένας εξωτερικός βοηθός, αλλά χωρίς συναισθήματα! Προσωπικά, εξακολουθώ να δουλεύω κυρίως με συστάσεις και κέντρα επιρροής.

iw? Ποιο θα λέγατε ότι είναι

το «μότο» της ζωής σας;

απ. Να έχεις ένα κίνητρο στη ζωή σου. Κάτι πρέπει να κυνηγάς. Να έχεις

έναν στόχο και προς τα εκεί να πηγαί-

νεις. Αυτό είναι κάτι που με ακολο

θεί και με αντιπροσωπεύει. iw

Από τα φετινά Interamerican Sales Awards 2022: Ο Ηλίας

Αποστολόπουλος, πρώτος στη νέα παραγωγή ασφαλίστρων Ζωής

και Υγείας, που έλαβε το βραβείο

«Δημήτρης Κοντομηνάς», με τον Τάσο Ηλιακόπουλο, Γενικό Διευθυντή Πωλήσεων της Interamerican (αριστερά), και τον Γιάννη Καντώρο, Διευθύνοντα Σύμβουλο της Interamerican (δεξιά).

18 insurance w * rld συνέντευξη

19 μάιος ιούνιος 2023 συνέντευξη

Πώς διαμορφώνεται

το τοπίο στην ελληνική

ασφαλιστική αγορά

Τα κέρδη, τα μερίδια

των μεγαλύτερων

«παικτών» και η

αύξηση παραγωγής, παρά τις δυσκολίες

Mε την παραγωγή να αυξάνεται και τους δείκτες φερεγγυότητας να ξεπερνούν σημαντικά τα απαιτούμενα επίπεδα, το 2022, αν και στην πορεία αποδείχθηκε δύσκολη χρονιά, ανέδειξε ωστόσο την παροιμιώδη αντοχή του ασφαλιστικού κλάδου στην Ελλάδα, καθώς αυξήθηκε η ασφαλιστική παραγωγή, που ξεπέρασε συνολικά τα 4,83 δισ. ευρώ, σημειώνοντας αύξηση 4,2%. Στο μεταξύ, μετά από ένα θετικό ξεκίνημα φέτος στο πρώτο τρίμηνο, εκτιμάται ότι ο κλάδος μπορεί να εκμεταλλευτεί την ανάπτυξη της ελληνικής οικονομίας, καθώς η παραγωγή αυξάνεται με ταχύτερους ρυθμούς.

20 insurance w * rld θέμα του Νίκου Κωτσικόπουλου

Tο 2022 είχε ξεκινήσει με

πολύ μεγάλη δυναμική

και αισιοδοξία μετά την

υποχώρηση της πανδημί-

ας. Όμως, στην πορεία, ο ασφαλι-

στικός κλάδος, όπως και το σύνολο

της οικονομίας, επηρεάστηκαν από

εξωγενείς παράγοντες, όπως ο πόλε-

μος στην Ουκρανία, ο πληθωρισμός

–που κλιμακώθηκε έντονα εντός

του έτους, με αδιανόητες αυξήσεις

των τιμών στην ενέργεια–, και τελικά

από τις υποχρεωτικές αυξήσεις των

επιτοκίων διεθνώς, που αύξησαν το

κόστος του χρήματος και επηρέασαν

τις αγορές, καθώς ο πληθωρισμός

είχε ξεφύγει και έπρεπε να αναχαι-

τιστεί.

Η συνύπαρξη όλων αυτών επηρέ-

ασε την αγοραστική δύναμη των

νοικοκυριών και αναχαίτισε την

ανοδική πορεία των αγορών και της

ελληνικής αγοράς, μέχρι, τελικά,

να αποδειχθεί, προς το τέλος του

έτους και την αρχή του 2023, ότι

η δυναμική της ελληνικής οικονο-

μίας έχει αλλάξει θετικά σε βαθμό

που να εξισορροπεί, ακόμα και να υπερβαίνει, αυτά τα εμπόδια, χάρη στην εισροή κυρίως ευρωπαϊκών, αλλά και διεθνών, κεφαλαίων, που ανακαλύπτουν ένα φιλικό στις επενδύσεις περιβάλλον και, μετά από πολλά χρόνια, δημιουργούν συνθήκες ανάπτυξης. Με την προοπτική ανάκτησης της επενδυτικής βαθμίδας, η αγορά είναι τώρα σε θέση οδηγού των εξελίξεων στην οικονομία, που προοιωνίζονται νέα κεφάλαια και επενδύσεις.

Ο ασφαλιστικός κλάδος στην ελληνική αγορά προσαρμόστηκε γρήγορα, αλλάζοντας το 2022 κατευθύνσεις στις ασφάλειες ζωής, με τις γενικές ασφάλειες να ηγούνται και τις ομαδικές ασφαλίσεις να καλύπτουν τις απώλειες στον κλάδο των Unit Linked.

Οι τελευταίες αντιμετώπισαν, το 2022, τις αντιξοότητες των αγορών τόσο στις μετοχές όσο και στα ομόλογα.

Αλλά, στο μεταξύ, ο κλάδος άλλαζε, και λόγω των εξαγορών και

Εθνική Ασφαλιστική

Κέρδη προ φόρων ύψους 41,9 εκατ.

ευρώ πέτυχε, το 2022, η Εθνική

Ασφαλιστική, με οδηγό τα ομαδικά

συμβόλαια ζωής και υγείας και τις

γενικές ασφαλίσεις. Η συνολική

παραγωγή έφθασε τα 655,9 εκατ.

ευρώ, έναντι 689,6 εκατ. ευρώ το

2021, με τα Unit Linked να έχουν

παίξει ρόλο σε αυτό το αποτέλεσμα.

Η μείωση κατά 4,9% έναντι του 2021

προήλθε από τα ατομικά παραδοσια-

κά συμβόλαια με εγγυήσεις, τα οποία πλέον δεν διατίθενται. Ο δείκτης φερεγγυότητας είναι αυξημένος στο 225%, από 221% έναν χρόνο πριν.

Από το σύνολο της παραγωγής του 2022 τα 479 εκατ. ευρώ αφορούσαν ασφαλίσεις ζωής και 176,9 εκατ. ευρώ ασφαλίσεις κατά ζημιών. Η Εθνική Ασφαλιστική συνεχίζει να κατέχει ισχυρή παρουσία στην ελληνική ασφαλιστική αγορά, με μερίδιο 13,6% επί των ακαθάριστων εγγεγραμμένων ασφαλίστρων, διατηρώντας επαρκή κεφάλαια, τα οποία της επιτρέπουν να προσφέρει

συγχωνεύσεων, οι οποίες συμμετεί-

χαν στη διαμόρφωση των αποτελε-

σμάτων, αλλά έθεσαν και τις βάσεις

για ένα νέο τοπίο.

Η NN έχει αλλάξει μετά τη συγχώ-

νευση της MetLife και, πλέον, το

ίδιο έχει συμβεί μετά την εξαγορά

της Ευρωπαϊκής Πίστης από την

Allianz, κάτι που θα φανεί φέτος. Η

Εθνική Ασφαλιστική αλλάζει επίσης.

Σταδιακά, διαμορφώνεται ένα τοπίο

με ευάριθμους ισχυρούς πόλους,

καθώς στις παραπάνω τρεις εταιρείες

πρέπει να προστεθούν και οι επίσης

ισχυρές Eurolife, Interamerican

και Generali, οι οποίες φαίνεται ότι

έχουν προβάδισμα στη δημιουργία

μιας εξάδας με ισχυρά μεγέθη, που

θα πρωταγωνιστήσει στην επόμενη

φάση, όταν οι εταιρείες θα ξεδιπλώ-

σουν τα πλάνα τους, στοχεύοντας σε

περαιτέρω μεγέθυνση.

Ακολουθούν μια σειρά υγιών

εταιρειών που, διαφοροποιούμενες

ή αναδεικνύοντας ισχυρά σημεία

καθεμιά, διεκδικούν δυναμικά όλο

και υψηλότερες θέσεις.

αποτελεσματικά υπηρεσίες στους

ασφαλισμένους της.

Η Εθνική Ασφαλιστική καλύπτει

πλήρως τις κεφαλαιακές απαιτήσεις

φερεγγυότητας με και χωρίς τη χρήση

των μεταβατικών μέτρων. Το σύνολο

των ιδίων κεφαλαίων στο τέλος του

2022 ήταν 830,5 εκατ. ευρώ, εκ των

οποίων 750,3 εκατ. ευρώ κρίνονται

επιλέξιμα για την κάλυψη των κεφα-

λαιακών απαιτήσεων φερεγγυότητας,

ενώ το σύνολο των κεφαλαιακών

απαιτήσεων φερεγγυότητας ήταν

332,9 εκατ. ευρώ.

Η εταιρεία, με την ολοκλήρωση της

21 μάιος ιούνιος 2023 θέμα

εξαγοράς της, διένειμε μέρισμα 91,7

εκατ. ευρώ. Υπενθυμίζεται ότι τον

Μάρτιο του 2022 το 90,01% της

εταιρείας πέρασε στην CVC Capital Partners. NN Hellas

Η παραγωγή μικτών εγγεγραμμένων

ασφαλίστρων ανήλθε σε 884,4 εκατ.

ευρώ, αυξημένα κατά 65% από την

προηγούμενη χρονιά, λόγω της συγ-

χώνευσης με την NN Hellas II (πρώην MetLife), η οποία συνεισέφερε 317,1

εκατ. ευρώ και έφερε την NN Hellas

στην πρώτη θέση. Τα κέρδη μετά

από φόρους για την NN Hellas ήταν

16,483 εκατ. ευρώ και για την NN Hellas II στα 25,974 εκατ. ευρώ.

Τα συνολικά έσοδα μειώθηκαν κατά

9,4 εκατ. ευρώ το 2022, λόγω της μείωσης κατά 116 εκατ. ευρώ της αποτίμησης των Unit/Index-Linked προϊόντων και της απομείωσης κατά

9 εκατ. ευρώ των διαθέσιμων προς πώληση αμοιβαίων κεφαλαίων, που αντισταθμίστηκαν μερικώς από

την επίδραση 77 εκατ. ευρώ που αφορούν στην NN Hellas II, από τη μεγαλύτερη παραγωγή ασφαλίστρων

κατά 30 εκατ. ευρώ και από την

αύξηση 8 εκατ. ευρώ στα έσοδα από αμοιβές και προμήθειες.

Τα συνολικά έξοδα αυξήθηκαν κατά 23 εκατ. ευρώ για τη συγχωνευμένη

εταιρεία, ενώ σε επίπεδο ατομικών

καταστάσεων, εξαιρουμένων των

συνολικών εξόδων της ΝΝ Hellas II, σημείωσαν μείωση της τάξεως των

80 εκατ. ευρώ.

Ο Δείκτης Φερεγγυότητας (SCR ratio)

ανήλθε σε 181% στις 31 Δεκεμβρίου 2022. Ο Δείκτης Κάλυψης Ελάχιστης

Κεφαλαιακής Απαίτησης (MCR ratio)

ανήλθε σε 472% στις 31 Δεκεμβρίου

2022. Η εταιρεία για το 2022 δεν

προέβη σε διανομή μερίσματος.

Τα βασικά ίδια κεφάλαια της εταιρεί-

ας αυξήθηκαν κατά 76,4 εκατ. ευρώ,

κυρίως λόγω των επενδύσεων, που

αυξήθηκαν κατά 1,54 εκατ. ευρώ, με

βασική αιτία για αυτό την απορρό-

φηση της NN Hellas II από την ΝΝ, η

οποία ουσιαστικά απέφερε ποσό άνω

του 1,6 δισ. ευρώ.

Eurolife

Το 2022, ο Όμιλος Eurolife FFH

κατέγραψε εγγεγραμμένα ασφάλι-

στρα που ξεπέρασαν τα 617,3 εκατ.

ευρώ, ποσό αυξημένο κατά 10,5

εκατ. ευρώ σε σχέση με το 2021,

ενώ αύξηση ύψους 7% σημειώθηκε

και στα ισοδύναμα ετησιοποιημένα

ασφάλιστρα (APE).

Οι αποζημιώσεις του 2022 προς

πελάτες και ασφαλισμένους ανήλθαν

σε 449 εκατ., ξεπερνώντας κατά 67

εκατ. ευρώ το ποσό του 2021. Τα

συνολικά κέρδη προ φόρων ξεπέ-

ρασαν τα 112 εκατ. ευρώ, ενώ τα

λειτουργικά κέρδη προ φόρων του

ομίλου έφτασαν τα 75,7 εκατ. ευρώ.

Ο Όμιλος Eurolife FFH χαρακτηρίζεται

από υψηλή κεφαλαιακή επάρκεια, με

πολύ υψηλά ποσοστά φερεγγυότητας

(solvency ratios), τα οποία ξεπέρασαν

το 193% και το 144% για τις ασφά-

λειες ζωής και τις γενικές ασφάλειες,

αντίστοιχα.

Το συνολικό ενεργητικό για το 2022

έφτασε τα 3,4 δισ. ευρώ και τα ίδια

κεφάλαια έφτασαν τα 552,6 εκατ.

ευρώ. Σε υψηλά επίπεδα κινήθηκαν

και τα μερίδια αγοράς (13% σε επίπεδο Group) και συγκεκριμένα 19%

στις ασφάλειες ζωής και 3,4% στις

γενικές ασφάλειες.

Generali

Η συνολική παραγωγή ασφαλί-

στρων το 2022 ανήλθε στα 477,6

εκατ. ευρώ, σημειώνοντας συνολική

αύξηση 6,8% συγκριτικά με το 2021, διατηρώντας το υψηλής ποιότητας

χαρτοφυλάκιο, από το οποίο 213,8

εκατ. ευρώ ασφάλιστρα αφορούν

ασφαλίσεις ζωής και 263,7 εκατ.

ευρώ ασφαλίσεις ζημιών.

Η αύξηση προέρχεται από όλα τα

δίκτυα πωλήσεων και από τους δύο

κλάδους ασφάλισης, σημειώνοντας

αύξηση 11,2% στον κλάδο ζωής και

αύξηση 3,5% στον κλάδο ζημιών.

Τα καθαρά κέρδη ανήλθαν σε 27,4

εκατ. ευρώ για το 2022, κυρίως

λόγω του υψηλού λειτουργικού

αποτελέσματος. Τα αποτελέσματα

από την επενδυτική δραστηριότητά

της διαμορφώθηκαν στα 9,4 εκατ. ευρώ, λαμβάνοντας υπόψη την αρνητική επίδραση από τις πωλήσεις ομολόγων και αμοιβαίων κεφαλαίων, στο πλαίσιο του πλάνου βελτιστοποίησης των κεφαλαιακών απαιτήσεων.

Στα παραπάνω αποτελέσματα περιλαμβάνεται η αρνητική επίδραση της αποτίμησης των Unit Linked 5,7 εκατ. ευρώ.

Για το 2022 η Generali Hellas ΑAΕ κάλυψε επαρκώς το σύνολο των κεφαλαιακών απαιτήσεών της που απορρέουν από το σύστημα της Φερεγγυότητας ΙΙ.

Ο Δείκτης Φερεγγυότητας SCR (SCR ratio) διαμορφώθηκε στο 149,7%, με τη χρήση της προσαρμογής λόγω μεταβλητότητας στη σχετική διάρθρωση των επιτοκίων άνευ κινδύνου (volatility adjustment).

Allianz Hellas & Ευρωπαϊκή Πίστη

Η Ευρωπαϊκή Πίστη, η ασφαλιστική εταιρεία που εξαγοράστηκε από τον γερμανικό ασφαλιστικό όμιλο Allianz το 2022 και ανακοίνωσε μόλις πρόσφατα τη συγχώνευσή της με τη θυγατρική του Ομίλου Allianz Ελλάδος,

22 insurance w * rld θέμα

σύμφωνα με στοιχεία που παραθέτει

στην Έκθεση Χρηματοοικονομικής

Κατάστασης και Φερεγγυότητας για

το 2022, καταγράφει μερίδιο αγοράς 4,9%.

Τα μεγέθη αυτά, σε συνδυασμό με

τα μεγέθη της Allianz Ελλάδος, είναι

το νέο στοιχείο στην αγορά, καθώς

διαμορφώνουν έναν πρωταγωνιστικό

όμιλο στην ελληνική αγορά και τον

φέρνουν στην κορυφή.

Η Allianz δημοσίευσε έκθεση φερεγ-

γυότητας, σύμφωνα με την οποία η

παραγωγή ασφαλίστρων το 2022

ανήλθε στα 174,3 εκατ. ευρώ, αυξη-

μένη κατά 4,7% σε σύγκριση με το

2021. Ο δείκτης Solvency II (SCR) της

εταιρείας βρίσκεται στο 165,9%.

Το 2022, η Ευρωπαϊκή Πίστη δια-

τήρησε την ανοδική της πορεία στο

σκέλος των εγγεγραμμένων ασφαλί-

στρων και κατάφερε να καταγράψει

μερίδιο αγοράς 4,9%. Η εταιρεία

δημιούργησε καινοτόμα ασφαλιστικά

προγράμματα, με στόχο την πληρέ-

στερη κάλυψη αναγκών, διέθεσε νέα

και καινοτόμα ψηφιακά εργαλεία στο

δίκτυο πωλήσεων με την ταυτόχρονη

εκπαίδευσή τους σε αυτά, εγκαινίασε

νέα γραφεία πωλήσεων στην ελληνι-

κή επικράτεια και προσέλκυσε νέους

εταιρικούς πελάτες.

Κατά την περίοδο αναφοράς, η εται-

ρεία κατάφερε να πετύχει πολλούς

από τους στόχους της, παρά τη μείω-

ση του συνόλου των ασφαλιστηρίων

συμβολαίων κατά 0,9%.

Τα βασικά οικονομικά στοιχεία της

περιόδου έχουν ως εξής:

Τα μικτά εγγεγραμμένα ασφάλιστρα

και συναφή έσοδα ανήλθαν στο

ποσό των 234,7 εκατ., έναντι 232,6

εκατ. ευρώ το 2021, παρουσιάζο-

ντας αύξηση 0,9%.

Ο δείκτης φερεγγυότητας της εται-

ρείας μειώθηκε κατά 64 ποσοστιαί-

ες μονάδες και διαμορφώθηκε σε

112,17% (2021: 177%), απόρροια

τόσο της αλλαγής των ορίων της

προβολής από βραχυχρόνια σε μακροχρόνια των ισόβιων νοσοκομειακών προγραμμάτων όσο και της μεταβλητότητας των χρηματαγορών.

Τα ίδια κεφάλαια, κατά ΦΙΙ, μειώθηκαν κατά 33%, στα 97,6 εκατ. ευρώ (από 147 εκατ. ευρώ το 2021).

Τα κέρδη προ φόρων διαμορφώθηκαν αρνητικά σε -11,5 εκατ. ευρώ.

Interamerican

H συνολική παραγωγή ασφαλίστρων του Ομίλου Interamerican διαμορφώθηκε στα 435,2 εκατ. ευρώ, έναντι 413,9 εκατ. ευρώ έναν χρόνο πριν, εκ των οποίων 236,4 εκατ. ευρώ είναι η παραγωγή της εταιρείας ζημιών, 163,1 εκατ. ευρώ της εταιρείας ζωής και 35,7 εκατ. ευρώ της εταιρείας βοηθείας.

Ο Δείκτης Φερεγγυότητας SCR (SCR ratio) της εταιρείας ζωής διαμορφώθηκε σε 176%, της εταιρείας ζημιών σε 186% και της εταιρείας βοηθείας (γενικών ασφαλίσεων) σε 150%.

Ergo Hellas

Με πλάνο να αυξήσει την παραγωγή της στις ασφάλειες ζωής και χωρίς να αποκλείσει ακόμα και εξαγορά, η Ergo Hellas είναι εταιρεία που μπορεί να απασχολήσει την επόμενη διετία, διεκδικώντας μεγαλύτερα μερίδια.

Η συνολική παραγωγή ασφαλίστρων

το 2022 ανήλθε στα 255,3 εκατ. ευρώ, σημειώνοντας αύξηση 1,6% σε σύγκριση με το έτος 2021 (251,3 εκατ.). Ο Δείκτης Φερεγγυότητας (SCR ratio) ανήλθε στο 136,2%, από 123,9% το 2021.

Η Groupama είχε συνολική

παραγωγή 178,094 εκατ. ευρώ, έναντι 158,603 το 2021, και δεί-

κτη SCR στο 149,1% για το 2022.

Η Υδρόγειος Ασφαλιστική είχε

εγγεγραμμένα ασφάλιστρα

89,359 εκατ. ευρώ, έναντι 85,08

εκατ. ευρώ έναν χρόνο πριν, και δείκτη SCR στο 170,44%, έναντι 178,7% το 2021.

Η Interlife, με εγγεγραμμένα

ασφάλιστρα το 2022 στα 82,54

εκατ. ευρώ, έναντι 74,82 εκατ.

ευρώ το 2021, κατέγραψε

αύξηση της τάξεως του 10%. Ο

δείκτης SCR είναι στο 180%.

Η Μινέττα Ασφαλιστική παρου-

σίασε παραγωγή ασφαλίστρων

60,85 εκατ. ευρώ, έναντι 60,90

εκατ. ευρώ το 2021, και δείκτη φερεγγυότητας SCR 2022 στο 167,8%, έναντι 159,1% το 2021.

Η Ατλαντική Ένωση, με εγγεγραμμένα ασφάλιστρα ύψους

45.183.644,33 ευρώ, έναντι

41.851.523,98 ευρώ της προηγούμενης χρήσης, κατέγραψε

αύξηση κατά 7,96%. Ο δείκτης κεφαλαιακής απαίτησης φερεγ-

γυότητας για τη χρήση 2022 διαμορφώθηκε σε 284,34%.

Η NP Ασφαλιστική, με παραγωγή 44,016 εκατ. ευρώ, παρουσίασε αύξηση 7,8% από τα 40,84

εκατ. ευρώ του προηγούμενου

έτους και δείκτη φερεγγυότητας

287,8% από 295,9% έναν χρόνο

πριν.

Επίσης, η Interasco είχε συνολική

παραγωγή ασφαλίστρων 38,5

εκατ. ευρώ, έναντι 33,5 εκατ.

ευρώ το 2021, και δείκτη SCR στο 113%.

Τέλος, η Ευρώπη ΑΕΓΑ ακολουθεί με συνολική παραγωγή ασφαλίστρων για τη χρήση του 2022 στα 16,093 εκατ. ευρώ, η οποία είναι αυξημένη κατά

31,38% σε σχέση με τη χρήση του 2021, που ανήλθε στα

12,249 εκατ. ευρώ. Ο δείκτης SCR είναι στο 201,61%. iw

23 μάιος ιούνιος 2023 θέμα

Το

πρώτο βήμα σύνδεσης

της ασφάλισης με τις φοροαπαλλαγές

Με τον Κωστή Χατζηδάκη στη θέση του υπουργού Οικονομικών, τα θέματα της ασφάλισης και της σύνδεσης του ΕΝΦΙΑ με φοροαπαλλαγές, για όσους έχουν ασφαλίσει την κατοικία τους έναντι φυσικών καταστροφών, μάλλον δείχνουν να είναι πιο εύκολα. Ο Κωστής Χατζηδάκης γνωρίζει και τη δουλειά που έχει κάνει η ΕΑΕΕ σε θέματα ασφάλισης και τις επιστημονικές αρχές της ασφάλισης, οπότε εξαλείφονται οι περιπτώσεις συντακτικών λαθών που έγιναν όταν γραφόταν το αρχικό σχέδιο νόμου του Υπουργείου Περιβάλλοντος και Ενέργειας «Εθνικός Κλιματικός Νόμος-Μετάβαση στην Κλιματική Ουδετερότητα και Προσαρμογή στην Κλιματική Αλλαγή».

ην εποχή εκείνη, όλος ο κλάδος είχε αντιδράσει, και ευλόγως, μιας και οι διατάξεις του τότε νομοσχεδίου δεν συμβάδιζαν με τις αρχές της ασφάλισης. Οι διατάξεις ήταν

αδύνατο να εφαρμοστούν και αν εφαρμόζονταν, τα ασφάλιστρα θα ακρίβαιναν τόσο που κανείς δεν θα μπορούσε να ασφαλιστεί.

Οι διατάξεις περί ασφάλισης τότε αποσύρθηκαν, με σκοπό να επανεξεταστούν.

Ωστόσο, η στιγμή αυτή έφτασε!

Μέσα στο καλοκαίρι θα κατατεθεί η πρόταση

Η κυβέρνηση και το Υπουργείο

Οικονομικών στοχεύουν να βάλουν

στο πρώτο πακέτο μέτρων για την

ενίσχυση των εισοδημάτων των νοι-

κοκυριών, μεταξύ άλλων, το μέτρο

σύνδεσης του ΕΝΦΙΑ με την ασφά-

λιση κτηρίων. Λέγεται ότι μέσα στο καλοκαίρι θα κατατεθεί η πρόταση.

«Φυσώντας», όμως και «το γιαούρ-

τι», η ασφαλιστική αγορά περιμένει

να δει τα πρώτα δείγματα γραφής.

Κάποια από τα στελέχη της αγοράς

εκφράζουν φόβους για το αν μπορεί

η ασφάλιση να συνδεθεί με τον

ΕΝΦΙΑ και την έκπτωση 10%.

Κάποιοι άλλοι υποστηρίζουν ότι

το μέτρο θα συμφέρει μόνο όσους

πληρώνουν υψηλό ΕΝΦΙΑ, όχι

όσους πληρώνουν κάτω από 500600 ευρώ, καθώς το ασφάλιστρο

δεν θα είναι και της τάξης των 100 ευρώ. Κάποιοι, επίσης, βλέποντας τις

καθυστερήσεις στη διασταύρωση των

ανασφάλιστων οχημάτων, πιστεύουν

ότι ο κρατικός μηχανισμός δεν μπορεί

να υποστηρίξει το μέτρο σύνδεσης

24 insurance w * rld επικαιρότητα της Έλενας Ερμείδου

Τ

Μέσα στο καλοκαίρι η κυβερνητική

πρόταση για τη μείωση του ΕΝΦΙΑ

του ΕΝΦΙΑ με την ασφάλιση.

Από την άλλη, και το κράτος θα είναι κερδισμένο, καθώς δεν θα επιβαρύ-

νεται ο κρατικός προϋπολογισμός

με επιπλέον πόρους σε περίπτωση

φυσικών καταστροφών, αφού θα

υπάρχει ιδιωτική κάλυψη απέναντι σε

φυσική καταστροφή.

Μεγάλο το κόστος των

φυσικών καταστροφών

Αξίζει να σημειωθεί ότι οι φυσικές

καταστροφές αποτελούν άλλον έναν

κίνδυνο για τα δημόσια οικονομικά.

Η όλο και συχνότερη επέλαση φυ-

σικών καταστροφών επιδρά αρνη-

τικά στην ελληνική οικονομία τόσο

βραχυπρόθεσμα όσο και μακροπρόθεσμα.

Το μέτρο κόστους 40 εκατ. ευρώ θα

ενεργοποιηθεί από το 2024, εφόσον ανανεωθεί η τετραετία για τη Νέα Δημοκρατία. Σύμφωνα με στοιχεία

του Υπουργείου Οικονομικών, τα τελευταία 4 χρόνια δόθηκε 1,5 δισ. ευρώ για να καλυφθούν οι ζημιές

από κάθε είδους φυσικές καταστροφές σε νοικοκυριά και επιχειρήσεις.

Μέσα σε ενάμιση χρόνο από τη θέσπιση του νέου πλαισίου Κρατικής Αρωγής, χορηγήθηκαν περισσότερα από 191 εκατ. ευρώ για τη στήριξη νοικοκυριών και επιχειρήσεων που δοκιμάστηκαν από φυσικές καταστροφές ανά την επικράτεια.

Ειδικότερα, από τον Απρίλιο του 2021 έως το τέλος του 2022, διατέθηκαν:

120,3 εκατ. ευρώ στις τρεις κατηγορίες δικαιούχων πρώτης αρωγής, έναντι επιχορήγησης σε επιχειρήσεις για την αντιμετώπιση ζημιών, έναντι της στεγαστικής συνδρομής, και αποζημίωση οικοσκευής

30,8 εκατ. ευρώ για επιχορηγήσεις

6,4 εκατ. ευρώ για προκαταβολές

33,7 εκατ. ευρώ, μέσω του ΕΛΓΑ, για αγρότες και μη κατά κύριο επάγγελμα αγρότες για ζημιές σε πολυετείς καλλιέργειες

Μόνο το 17% των κατοικιών

είναι ασφαλισμένες

Συγκεκριμένα, από 6.371.901

κατοικίες ασφαλισμένες είναι μόνο

1.074.053, σύμφωνα με την ΕΛΣΤΑΤ.

Όπως υπολογίζεται, αν ασφαλιστούν

200.000 νέες κατοικίες με μέσο ετή-

σιο ασφάλιστρο 155 ευρώ, το έσοδο

για τον κρατικό προϋπολογισμό θα

προσεγγίσει τα 10 εκατ. ευρώ μόνο

από φόρο ασφαλίστρων και φόρο

επί των κερδών των ασφαλιστικών

επιχειρήσεων, χωρίς να υπολογι-

στούν τα επιπλέον οφέλη για την οι-

κονομία, την αγορά και την κοινωνία

γενικότερα.

25 μάιος ιούνιος 2023 επικαιρότητα

Σε ερώτηση του iw σχετικά με

το αν οι φυσικές καταστρο-

φές και η κρατική αρωγή

θα μπορούσαν να γίνουν ένα

ξεχωριστό χαρτοφυλάκιο και στη

χώρα μας, ο τότε υφυπουργός στον

πρωθυπουργό, αρμόδιος για την

Κρατική Αρωγή και την Αποκατά-

σταση από Φυσικές Καταστροφές, κ. Χρήστος Τριαντόπουλος, είχε

απαντήσει:

«Η κλιματική κρίση “έχει δείξει τα

δόντια της”. Βλέπουμε ότι έχουν

αυξηθεί, τόσο σε συχνότητα όσο

και σε ένταση, τα ακραία καιρικά

φαινόμενα. Όχι μόνο στη χώρα μας.

Παντού. Βέβαια, βρισκόμαστε και

σε μια περιοχή, τη Μεσόγειο, που

αποτελεί το hotspot της κλιματικής

κρίσης, καθώς εδώ η θερμοκρασία

αυξάνεται με υψηλότερους ρυθ-

μούς από όσο σε άλλες περιοχές, - 20% ταχύτερα σε σύγκριση με τον

παγκόσμιο μέσο όρο.

Αυτό σημαίνει αυξημένες περιό-

δους ξηρασίας και καύσωνα και, ως εκ τούτου, αυξημένο κίνδυ-

νο πυρκαγιών. Παράλληλα, οι

βροχοπτώσεις γίνονται ιδιαίτερα

βίαιες. Θυμηθείτε, για παράδειγμα,

τις πλημμύρες στην Αγία Πελαγία

και τη Σητεία τον προηγούμενο Οκτώβριο.

Όλα αυτά καθιστούν επιτακτική

ανάγκη την αλλαγή της στρατηγι-

κής της χώρας. Μια αλλαγή που υλοποιείται ήδη από την παρούσα κυβέρνηση.

Η νέα στρατηγική στηρίζεται σε τρεις συν έναν πυλώνες.

Πρώτον, στην εξασφάλιση των όρων της βιώσιμης, πράσινης ανάπτυξης, που θα αμβλύνει τους παράγοντες που πυροδοτούν την κλιματική κρίση. Δεύτερον, στην πρόληψη και την αντιμετώπιση των φυσικών καταστροφών, με δεσπόζοντα τον ρόλο του Υπουργείου Κλιματικής Κρίσης και Πολιτικής Προστασίας. Τρίτον, στη στήριξη και αποκατάσταση μετά από μια φυσική καταστροφή. Και, τέλος, στην κατάρτιση σχεδίων ανασυγκρό-

τησης των περιοχών που έχουν πληγεί σημαντικά από μια μεγάλη φυσική καταστροφή.

Ήταν η μόνη επιλογή για να αντιμετωπίσουμε αποτελεσματικά τα νέα δεδομένα. Επιλογή, όμως, που δεν είναι αυτονόητη αν θα υπήρχε κάποια άλλη κυβέρνηση στο τιμόνι της χώρας».

Επιπλέον, όσον αφορά το θεσμικό πλαίσιο και τη νέα σχέση που οικοδομεί η κυβέρνηση Μητσοτάκη με την ιδιωτική ασφάλιση, ο κ. Τριαντόπουλος είχε πει: «Κορωνίδα του θεσμικού πλαισίου για την κρατική αρωγή αποτελεί, πλέον, ο νόμος 4797/2021. Παράλληλα, προχωρά και η εναρμόνιση των άλλων θεσμικών πλαισίων, που αφορούν στη στεγαστική συνδρομή, την οικοσκευή και την αποζημίωση του πρωτογενούς τομέα, δίνοντας πάντα προτεραιότητα

στην ψηφιοποίηση, στην ταχύτητα και στη δικαιοσύνη.

Όλη αυτή η διεργασία θεσμικής εξέλιξης είναι ιδιαίτερα απαιτητική, αφού αφορά διαδικασίες με ρίζες πολλές δεκαετίες πριν, και πραγματοποιείται παράλληλα με την εφαρμογή του πλαισίου στήριξης και αποκατάστασης. Πρόκειται, λοιπόν, για ένα πρότζεκτ εν εξελίξει, κατά την υλοποίηση του οποίου προβαίνουμε σε αναπροσαρμογές όπου βλέπουμε ότι προκύπτουν ανάγκες. Φυσικά, έχουμε τη βούληση να προχωρήσουμε αυτήν τη μεταρρυθμιστική προσπάθεια και κατά τη δεύτερη θητεία της κυβέρνησης του Κυριάκου Μητσοτάκη».

Το ευχόμαστε

26 insurance w * rld επικαιρότητα

και το αναμένουμε! iw

Τι είχε πει προεκλογικά στο iw ο τ. υφυπουργός στον πρωθυπουργό, αρμόδιος για την Κρατική Αρωγή και την Αποκατάσταση από Φυσικές

Καταστροφές, κ. Χρήστος Τριαντόπουλος

Ο άνθρωπος πίσω από τον τεχνολογικό μετασχηματισμό

της ασφαλιστικής εταιρείας με τις “365yposxeseis”!

ι αν θα διψάσεις για νερό, θα στύψουμε ένα σύννεφο» είχε γράψει ο σημαντικός Έλληνας ποιητής, μεταφραστής και στιχουργός Νίκος Γκάτσος και το μελοποίησε ένας από τους μεγαλύτερους Έλληνες συνθέτες, ο Μάνος Χατζηδάκης. Ένας στίχος που αποτέλεσε και μία από τις “365yposxeseis” που σχεδόν καθημερινά βλέπουμε να «ανεβαίνουν»

στην ψηφιακή σελίδα της ΜΙΝΕΤΤΑ

στα social media, ξεδιπλώνοντας, μέρα με την ημέρα, τη φιλοσοφία

μιας ασφαλιστικής εταιρείας, κομμάτι

της οποίας είναι από το 1995 ο κ.

Μανόλης Γκατζόφλιας.

Από δημοσιευμένα στοιχεία προ-

κύπτει ότι είναι πτυχιούχος του Οικονομικού Τμήματος της Σχολής Νομικών, Οικονομικών και Πολιτικών Επιστημών του Πανεπιστημίου Αθηνών, κάτοχος μεταπτυχιακού τίτλου MA in Finance and Investment του Πανεπιστημίου Exeter UK και, κατά το πρόσφατο παρελθόν, διετέλεσε διευθυντής Οργάνωσης Λειτουργιών της ΜΙΝΕΤΤΑ Ασφαλιστικής. Ο κ. Γκατζόφλιας αποτελεί ένα από τα πρωταγωνιστικά πρόσωπα που συνδέθηκαν με μια ασφαλιστική εταιρεία που εξυπηρέτησε για πάνω από πέντε δεκαετίες εκατοντάδες χιλιάδες ασφαλισμένους και ασφαλιστικούς διαμεσολαβούντες και διαχειρίστηκε

Έχοντας περάσει από θέσεις ευθύνης, ο κ. Γκατζόφλιας έχει συμβάλει αποφασιστικά

και στον τεχνολογικό μετασχηματισμό της

ΜΙΝΕΤΤΑ Ασφαλιστικής, μιας εταιρείας που διατηρεί τη «φρεσκάδα» της για πάνω από μισό αιώνα, προσφέροντας σε διαμεσολαβητές

και ασφαλισμένους πλήθος τεχνολογικών

εργαλείων.

με υπευθυνότητα την περίοδο της πανδημίας.

Ανάμεσα σε όσα αξιοσημείωτα έγιναν το τελευταίο χρονικό διάστημα με την καθοδήγηση του κ. Μανόλη Γκατζόφλια, μέλους του ΔΣ της εταιρείας, ήταν και η αναδιάρθρωση της διεύθυνσης πωλήσεων, με στόχο την ακόμη καλύτερη και αμεσότερη εξυπηρέτηση των συνεργατών της. Με τις κινήσεις αυτές η ΜΙΝΕΤΤΑ σημείωσε αύξηση της πελατειακής της βάσης, με αντίστοιχη αύξηση των εσόδων της, και παράλληλα δημιούργησε νέα ασφαλιστικά προγράμματα, με αιχμή του δόρατος το “MINETTA electrify”, ένα εξειδικευμένο πρόγραμμα για ηλεκτρικά αυτοκίνητα, προσφέροντας, για μία ακόμη φορά, στους καταναλωτές ουσιαστική κάλυψη, η οποία ανταποκρίνεται στις πραγματικές τους ανάγκες.

Αίσθηση στην ασφαλιστική αγορά

είχε κάνει και η διαδικτυακή πύλη “MyMinetta”, μια ηλεκτρονική

εφαρμογή για τους ασφαλισμένους

της ΜΙΝΕΤΤΑ Ασφαλιστικής, η οποία

τους προσφέρει, απλά και γρήγορα, πληροφορίες για τα συμβόλαιά τους

καθώς και πρόσβαση σε χρηστικές

λειτουργίες.

28 insurance w * rld προφίλ

του Λάμπρου Ρόδη

«

Μια πύλη που αποτελεί ένα κομμάτι

των πολυάριθμων εφαρμογών που

δημιούργησε τα τελευταία χρόνια η

εταιρεία, προσφέροντας λύσεις όπως

το βραβευμένο “MINETTA app”, την

εκπαιδευτική πύλη για τους συνερ-

γάτες ΜΙΝΕΤΤΑ EDU, τη δημιουργία

του ψηφιακού πολυχώρου/μουσεί-

ου ΜΙΝΕΤΤΑ, μιας πρωτοποριακής

ψηφιακής πύλης ασφαλιστικής

συνείδησης, η οποία υποστηρίζει τη

χρήση γυαλιών VR για τρισδιάστατη

εμπειρία κ.ά.

Μόλις τον περασμένο χρόνο, μάλι-

στα, η πιστοποίησή τους ως “4 Star Recognised by EFQM Company”

του Διεθνούς Μοντέλου Επιχειρη-

ματικής Αριστείας EFQM αποτελεί

επιβεβαίωση της σωστής κατεύθυν-

σης στην οποία κινείται η ΜΙΝΕΤΤΑ, προσφέροντας ταυτόχρονα στην

εταιρεία ένα επιπλέον κίνητρο για

περαιτέρω βελτίωση των υπηρεσιών

της, ώστε να συνεχίσει να ανταπο-

κρίνεται με επιτυχία στις ανάγκες του

καταναλωτικού κοινού, των συνεργατών της, της ευρύτερης κοινωνίας, αλλά και στις επιχειρηματικές προκλήσεις του μέλλοντος, όπως και ο

ίδιος έχει, χαρακτηριστικά, δηλώσει, με αφορμή την ανακοίνωση της πιστοποίησης.

Ιδιαίτερες είναι και οι κινήσεις τους να στηρίζουν οικονομικά πρωτοβουλίες

γύρω από τον πολιτιστικό πλούτο της Ελλάδας, όπως το έργο “Walk to Plato’s Academy”, μιας ψηφιακής οπτικοακουστικής εφαρμογής ελεύθερης πρόσβασης, σχεδιασμένης

πάνω στα ίχνη του δρόμου που στην αρχαιότητα συνέδεε τον Κεραμεικό

με την Ακαδημία Πλάτωνος.

Ο κ. Μανόλης Γκατζόφλιας είναι

πατέρας δύο παιδιών και τρέφει

ιδιαίτερη αγάπη όχι μόνο για τον

χώρο της ιδιωτικής ασφάλισης, αλλά

και για το διάβασμα και την κηπου-

ρική, ενώ του αρέσει να ψαρεύει και

να φωτογραφίζει με πάθος ό,τι του

κάνει… «κλικ»! iw

προφίλ μάιος ιούνιος 2023 29

Μανόλης

Γκατζόφλιας

Μέλος του ΔΣ, ΜΙΝΕΤΤΑ Ασφαλιστική

Επιμέλεια: Λάμπρος Αριστ. Ρόδης

16th Insurance Conference

«H νέα εποχή

συνεργασίας

Ένας εξαιρετικά

επίκαιρος διάλο-

γος για κρίσιμα

ζητήματα και

συμπεράσματα που αφορούν

την ασφαλιστική αγορά και το σύνολο της οικονομίας, παρουσία

κορυφαίων ομιλητών, πραγμα-

τοποιήθηκε κατά τη διάρκεια του 16th Insurance Conference, την Τετάρτη 14 Ιουνίου 2023, στο Divani Caravel, αλλά και μέσω της πλατφόρμας LiveOn Expo

Complex.

Στις τέσσερις ενότητες του φετινού Insurance Conference συζητή-

©Θεόδωρος Αναγνωστόπουλος/PHOTOPRESS Θ&Α Αναγνωστόπουλοι

θηκαν, μεταξύ άλλων, το θέμα

της υποχρεωτικότητας, αλλά και των κινήτρων που ο κλάδος της ιδιωτικής ασφάλισης ζητά με επιχειρήματα και η Πολιτεία ήδη έχει αποδεχθεί, όπως και το κεφάλαιο του ψηφιακού μετασχηματισμού στον ασφαλιστικό κλάδο.

Παρουσία κορυφαίων ομιλητών, πραγματοποιήθηκε, την Τετάρτη 14 Ιουνίου 2023, στο Divani Caravel, αλλά και μέσω της

πλατφόρμας LiveOn Expo Complex, το 16ο Insurance Conference.

30 insurance w * rld

ιδιωτικής

ασφάλισης-κράτους»

Θεσμικό χαιρετισμό απηύθυνε ο Αλέξανδρος Σαρρηγεωργίου, πρόεδρος και διευθύνων

σύμβουλος του ομίλου της Eurolife

FFH Ασφαλιστικής, πρόεδρος του

Διοικητικού Συμβουλίου της Ένωσης

Ασφαλιστικών Εταιριών Ελλάδος και αντιπρόεδρος της Insurance Europe.

«Τα θέματα της αγοράς μας είναι ταυ-

τόχρονα και θέματα της κοινωνίας. Οι

ασφάλειες είναι κατεξοχήν δουλειά

της Νέας Δημοκρατίας ανακοίνωσε ότι θα εισαγάγει για πρώτη φορά τη μείωση του ΦΠΑ εφόσον κάποιος ασφαλίσει το σπίτι του. Μια κίνηση που τη βλέπουμε τροχιοδεικτικά σαν το πρώτο κίνητρο σε μια σειρά κινήτρων που θα επανέλθουν. Το πρόβλημα του κενού προστασίας μάς αφορά όλους. Το δημογραφικό πάει ανάποδα. Τα νούμερα δεν βγαίνουν. Πρέπει να καταλάβουμε

ότι όταν η Ευρώπη ανησυχεί τόσο

πολύ, στην Ελλάδα δεν πρέπει να

μένουμε σε παλιές πρακτικές, πρέπει

να δράσουμε άμεσα» τόνισε ο πρόε-

δρος και διευθύνων σύμβουλος του

ομίλου της Eurolife FFH Ασφαλιστι-

κής, πρόεδρος του Διοικητικού Συμ-

βουλίου της Ένωσης Ασφαλιστικών

Εταιριών Ελλάδος, αντιπρόεδρος

της

Insurance Europe, κ. Σαρρηγεωργίου

που καλύπτει χρήσιμα θέματα για

τον μέσο άνθρωπο. Την περασμένη

εβδομάδα, βρισκόμουν στο Παρί-

σι ως αντιπρόεδρος της Insurance

Europe, του βασικού οργάνου της

αγοράς στην Ευρώπη» ανέφερε ο κ.

Σαρρηγεωργίου και συνέχισε: «Το

μεγάλο θέμα ήταν το κενό προστασί-

ας, αν και στην Ευρώπη η ασφάλιση

καλύπτει το 7,5% του ΑΕΠ. Στην

Ελλάδα, είμαστε στο 1/4 όποιου

δείκτη κι αν κοιτάξεις σε ασφαλιστικές

καλύψεις. Το θέμα ήταν το επικίνδυνο

ποσοστό ασφάλειας στις συντάξεις,

την υγεία και τις φυσικές καταστρο-

φές. Τα πράγματα είναι σοβαρά για

μια χώρα σαν τη δική μας και ειδικά

για τους μη έχοντες. Πρέπει να πω ότι

είναι ενθαρρυντικό ότι ο πρόεδρος

Θεσμικό χαιρετισμό απηύθυνε ο Αλέξανδρος Σαρρηγεωργίου, πρόεδρος και διευθύνων σύμβουλος του ομίλου της Eurolife FFH Ασφαλιστικής, πρόεδρος του Διοικητικού Συμβουλίου της Ένωσης Ασφαλιστικών Εταιρειών Ελλάδος και αντιπρόεδρος της Insurance Europe.

η σκυτάλη πήρε ο πρόεδρος

του Επαγγελματικού Επιμε-

στο 16ο Insurance Conference. Τ

λητηρίου Αθηνών, Γιάννης

Χατζηθεοδοσίου, ο οποίος στον δικό

του χαιρετισμό ανέφερε: «Το θέμα

που έχουμε είναι το πολιτικό κόστος.

Ακούσαμε για τη φοροδιαφυγή.

Κάθε δευτερόλεπτο χάνονται 300

ευρώ ΦΠΑ. Αν η Πολιτεία έκανε τη δουλειά της, θα μπορούσαμε να έχουμε λύσεις. Γιατί συμβαίνει αυτό; Γιατί έχουμε το πολιτικό κόστος. Όταν αντιμετωπίσεις το λαθρεμπόριο, το παραεμπόριο, τη φοροδιαφυγή, θα έχεις μεγάλο κύμα αντιδράσεων. Τι σχέση έχει με το θέμα μας; Έχουμε

μπλέξει με δύο αντίρροπες δυνάμεις» τόνισε ο πρόεδρος του ΕΕΑ.

Και συνέχισε: «Η Πολιτεία έδωσε

2 δισ. σε αποζημιώσεις φυσικών

καταστροφών. Ένα τεράστιο νούμε-

ρο. Ο ασφαλιστικός κλάδος αποτελεί

τη λύση θεμάτων που αντιμετωπίζει

η κοινωνία. Η υποχρεωτικότητα, που

31 μάιος ιούνιος 2023

Αλέξανδρος Σαρρηγεωργίου:

«Μείζον πρόβλημα το κενό προστασίας»

Γ. Χατζηθεοδοσίου:

«Ο ασφαλιστικός κλάδος αποτελεί τη λύση των θεμάτων που αντιμετωπίζει η κοινωνία»

τη συζητάμε 10 χρόνια, θα πρέπει να

γίνει πράξη, γιατί δεν αντιμετωπίζεται

διαφορετικά το πρόβλημα. Η μείωση

του ΕΝΦΙΑ δεν είναι λύση. Η δική

μας εισήγηση αφορούσε σε ποσοστό 30%, όχι 10%».

Κλείνοντας τόνισε: «Επιμένω ότι το

θέμα είναι να πείσουμε την Πολιτεία, τα κόμματα και, από την άλλη, τον

κόσμο, που θεωρεί την ασφάλιση

ως φορολογία. Σκεφτείτε ότι 17 δισ.

κοστίζει κάθε χρόνο στην Πολιτεία το συνταξιοδοτικό. Πρέπει να υπάρξουν κίνητρα. Ως ΕΕΑ, συνεχίζουμε

να δίνουμε τη μάχη ότι θα πρέπει

Ο

πρόεδρος του Επαγγελματικού Επιμελητηρίου Αθηνών, Γιάννης Χατζηθεοδοσίου, στο βήμα της ετήσιας συνάντησης της ασφαλιστικής αγοράς.

Άδωνις Γεωργιάδης:

Τ

η στήριξή του στον θεσμό της

ιδιωτικής ασφάλισης εξέφρασε και από το βήμα του 16th Insurance Conference o τ. υπουργός Ανάπτυξης και Επενδύσεων, αντι-

πρόεδρος της Νέας Δημοκρατίας και υποψήφιος βουλευτής του Βόρειου Τομέα, κ. Άδωνις Γεωργιάδης.

Από το βήμα του συνεδρίου, ο κ.

Γεωργιάδης είπε μεταξύ άλλων:

«Εάν, την επόμενη Κυριακή, ο λαός

επαναβεβαιώσει την απόφαση της

21ης Μαΐου και έχουμε σταθερή και

ισχυρή κυβέρνηση του Κυριάκου

Μητσοτάκη, θέλω να διαβεβαιώσω

ότι οι δεσμεύσεις που έχουν ειπωθεί

επιτέλους η Ελλάδα να εναρμονιστεί με την Ευρώπη».

για την ασφαλιστική αγορά θα γίνουν στο ακέραιο. Η πίστη του κ. Μητσοτάκη στην ιδιωτική ασφαλιστική

αγορά παραμένει ενεργή και πιστεύει ότι πρέπει να φτάσει τους δείκτες της Ευρώπης. Για να γίνει αυτό, πρέπει να θεσπιστούν κίνητρα. Η ιδιωτική ασφαλιστική αγορά πρέπει να ακολουθήσει την Ευρώπη. Να φτάσουμε τον ευρωπαϊκό μέσο όρο. Η κύρια σύνταξη πάντα θα είναι κρατική ευθύνη και μέριμνα, αλλά υπάρχουν πολλές ασφαλίσεις που πρέπει να υπάρχουν». Και κατέληξε με τη διαπίστωση ότι «η ιδιωτική ασφαλιστική αγορά πρέπει να αναβαθμιστεί».

Η ροή του προγράμματος συνεχίστηκε με την ομιλία-παρουσίαση

των κ.κ. Νικόλαου Κεφαλληνού, Senior Manager, Insurance Business Consulting-P&C Leader, EY Greece, και Ειρήνης Σπυροπούλου, Senior Manager, Artificial Intelligence, CESA, Consulting Services, EY Greece, με θέμα “Insurance Analytics & Applications”.

32 insurance w * rld

«Η ιδιωτική ασφαλιστική αγορά πρέπει να ακολουθήσει την Ευρώπη»

Ο κ. Άδωνις Γεωργιάδης στο βήμα του 16th Insurance Conference.

Μια ιδιαίτερη βράβευση διεξήχθη, στη συνέχεια, κατά τη διάρκεια του 16th Insurance Conference. Ο CEO του ethosGROUP, Κωνσταντίνος Ουζούνης, παρέδωσε την τιμητική πλακέτα, μαζί με τον πρώην υπουργό Ανάπτυξης και Επενδύσεων, κ. Άδωνι Γεωργιάδη, στον κ. Γιάννη Καντώρο.

Ο κ. Ουζούνης, μιλώντας για τον κ. Καντώρο, τόνισε: «Ο Γιάννης είναι

ένας άνθρωπος χαμηλών τόνων, άνθρωπος με συγκρότηση, εξαιρετική επαγγελματική δεξιότητα. Έχει

χειριστεί πολύ δύσκολες καταστάσεις

σε μια εταιρεία και σε μια αγορά που

δεν είναι η πιο εύκολη του κόσμου.

Η Interamerican έχει πρωτοπορήσει

στο θέμα της προετοιμασίας της για το

μέλλον με νέες οργανωτικές δομές».

Ο κ. Γεωργιάδης τόνισε: Αποτελεί τιμή

και χαρά για μένα η βράβευση του

κ. Καντώρου ως leader της αγοράς, καθώς ο διευθύνων σύμβουλος της

Interamerican συμβολίζει κάτι πολύ

ωραίο. «Είναι ένας άνθρωπος που

ξεκίνησε από το μηδέν σε μια μεγάλη

εταιρεία και έφτασε να είναι ηγέτης, έχοντας διανύσει όλη την κλίμακα της ιεραρχίας».

Τέλος, ο βραβευθείς Γιάννης Καντώρος, μιλώντας στο κοινό που παρακολούθησε με μεγάλο ενδιαφέρον το 16th Insurance Conference, ανέφερε: «Νιώθω ότι έχω να κάνω πολλά πράγματα ακόμη. Είναι οξύμωρο να πιστεύουμε ότι η συνεισφορά σε ποσοστό 2,5% του ΑΕΠ μπορεί να αλλάξει μόνο με τη δουλειά των ασφαλιστικών εταιρειών. Χαίρομαι για την Interamerican, καθώς μας αρέσει η καινοτομία. Το κάναμε με την Anytime, το κάναμε με το Insurance Market, το κάναμε

με τις αλλαγές στον τρόπο με τον

οποίο ετοιμάζεται να γίνει πλήρως

ψηφιακή εταιρεία, καθώς το μέλλον

είναι ψηφιακό. Η πολλή δουλειά

είναι μπροστά μας και τα καλύτερα

χρόνια είναι μπροστά μας. Για να

προσαρμοστούμε πρέπει να αλλά-

ξουμε τα πάντα και αυτό αποτελεί

πρόκληση για όλους». Για τον κ.

Καντώρο μίλησε και ο κ. Νικόλαος

Μακρόπουλος, λέγοντας: «Ο Γιάννης

Καντώρος αξίζει αυτό το βραβείο, καθώς έχει συμβάλει τα μέγιστα στην

ασφαλιστική αγορά».

Ο CEO του ethosGROUP, Κωνσταντίνος Ουζούνης, παρέδωσε την τιμητική πλακέτα, μαζί με τον πρώην υπουργό Ανάπτυξης και Επενδύσεων, κ. Άδωνι Γεωργιάδη, στον κ. Γιάννη Καντώρο.

Τιμητική διάκριση για τον κ. Αντώνη Γαβρίλη,

Το 16th Insurance Conference

επεφύλαξε ακόμη μία διάκριση, με τιμώμενο πρόσωπο τον πρόεδρο του ΔΣ της Globalis ΑΕ, κ. Αντώνη Γαβρίλη.

Ο CEO του ethosGROUP, Κωνσταντίνος Ουζούνης, παρέδωσε την

τιμητική πλακέτα του διακεκριμένου

ηγέτη στην ελληνική ασφαλιστική διαμεσολάβηση.

Ο κ. Ουζούνης συνεχάρη τον κ. Γαβρίλη τονίζοντας ότι είναι «ένα υπόδειγμα ήθους στην ασφαλιστική διαμεσολάβηση, ένα υπόδειγμα επαγγελματία και οικογενειάρχη, αρετές που στην Ελλάδα είναι σημαντικές, καθώς κάθε λαός έχει τις δικές του καταβολές και κουλτούρα». «Με αυτά τα ηθικά και επαγγελματικά προσόντα έχει φτιάξει μια σύγχρονη και καινοτόμα εταιρεία.

Χρειαζόμαστε κι άλλους σαν τον κ.

Γαβρίλη» τόνισε ο κ. Ουζούνης.

Από τη μεριά του, ο «Διακεκριμένος

ηγέτης στην ελληνική ασφαλιστική

διαμεσολάβηση», Αντώνιος Γαβρί-

λης, ανέφερε: «Ευχαριστώ όλους

τους συντελεστές του συνεδρίου.

Τον καιρό που ξεκίνησα, πριν από

50 χρόνια, μου έλεγαν ότι αυτή η

εργασία είναι ένα επάγγελμα, ένα

33 μάιος ιούνιος 2023

Ο Γιάννης Καντώρος «Διακεκριμένος ηγέτης» στην ελληνική

ασφαλιστική αγορά

Globalis, ως

«Διακεκριμένος ηγέτης» στη διαμεσολάβηση

Ο CEO του ethosGROUP, Κωνσταντίνος Ουζούνης, παρέδωσε την τιμητική πλακέτα του

λειτούργημα, μια δουλειά, εγώ το λέω ότι είναι μια δουλειά που σου επιτρέπει να κάνεις όνειρα». Και συνέχισε: «Η Globalis είναι μια οικογενειακή, ανεξάρτητη εταιρεία, η οποία όμως σηκώνει την ελληνική σημαία σε όλο τον κόσμο. Έχει πια παρουσιάσει τεράστια και καινοτόμα

ασφαλιστήρια συμβόλαια σε όλο τον κόσμο, όπως, για παράδειγμα, το Μετρό της Ντόχα, το φωτοβολταϊκό

πάρκο στην Αγγλία, συμβόλαια στην Ασία κτλ.».

Τέλος, ο κ. Γαβρίλης αναφέρθηκε στον

γιο του, Νίκο Γαβρίλη, ο οποίος απο-

τελεί το μέλλον της εταιρείας. «Ο γιος

Leadership Panel:

Τι ειπώθηκε από κορυφαία στελέχη της αγοράς

του Insurance Conference

κολούθως, ένα πολύ ενδιαφέρον Leadership Panel, με κορυφαία στελέχη της ασφαλιστικής αγοράς, διεξήχθη κατά τη διάρκεια του 16th Insurance Conference με τίτλο «Ασφαλιστική Ηγεσία». Συντονιστής της συζήτησης ήταν ο Κωνσταντίνος Ουζούνης, CEO, ethosGROUP, με ομιλητές τους κυρίους Κωνσταντίνο Αντωνόπουλο, CPCU, ARe, CEO, SRS Group of Companies, Γιάννη Καντώρο, διευθύνοντα σύμβουλο του Ομίλου Interamerican, Νικόλαο Μακρόπουλο, πρόεδρο και διευθύνοντα σύμβουλο της ΕΥΡΩΠΗ Ασφαλιστικής, Λάμπρο Τσόλκα, αντιπρόεδρο και επικεφαλής του τομέα Χρηματοοικονομικών Υπηρεσιών της Accenture, και

Νίκο Χαλκιόπουλο, Chief Insurance Officer της Allianz Ευρωπαϊκή Πίστη.

Ακούστηκαν πολύ ενδιαφέρουσες

απόψεις γύρω από τις προκλήσεις

της επόμενης μέρας, τα χαρακτηρι-

μου είναι ομιλητής σε ένα παγκόσμιο

συνέδριο που αφορά στη διαχείριση

των αυτοκινητοδρόμων ανά την υφήλιο και φέτος θα διεξαχθεί στη Βιέννη.

Θα απευθύνει ομιλία με θέμα πώς

ασφαλίζονται οι αυτοκινητόδρομοι»

τόνισε. Μέχρι σήμερα, η Globalis έχει μια επιτυχημένη παρουσία στις διεθνείς αγορές της Ευρώπης, της Μέσης Ανατολής και του Αραβικού Κόλπου, της Αφρικής και της Κεντρικής και Νότιας Αμερικής, ασφαλίζοντας μεγάλα

τεχνικά έργα, όπως μετρό, αιολικά και φωτοβολταϊκά πάρκα, εργοστάσια διαχείρισης απορριμμάτων και μεγάλα έργα οδοποιίας.

Για τον κ. Αντώνη Γαβρίλη μίλησε και ο πρόεδρος της ΕΥΡΩΠΗ Ασφαλιστικής, κ. Νικόλαος Μακρόπουλος, πριν την παρέμβασή του στο πρώτο Panel, λέγοντας ότι είναι «ένας άριστος συνεργάτης» και του ευχήθηκε ολόψυχα «οι διάδοχοι να συνεχίσουν τη λαμπρή καριέρα του».

στο Leadership Panel

στικά του ηγέτη μιας εταιρείας, ενώ εκφράστηκαν οι θέσεις σχετικά με την τεχνητή νοημοσύνη.