บทบาทของสถาบันการเงินใน การป้องกันและปราบปรามการ ทุจริตคอร์รัปชัน 29 มีนาคม 2566 แนวร่วม Fair Finance Thailand

แนวร่วมการเงินที่เป็นธรรมจัดทากรณีศึกษา 2 กรณี ได้แก่ 1. การทุจริตเงินภาษีมูลค่าเพิ่ม มูลค่า 4.3 พันล้านบาท ของบริษัทนาเข้า-ส่งออกแร่โลหะปลอม 25 บริษัท 2. การรุกล้าพื้นที่ป่าสงวนแห่งชาติและเขตอุทยานแห่งชาติหาดเจ้าไหม ต.ไม้ฝาด อ.สิเกา จ.ตรัง โดยบริษัท เจบีบี จากัด เพื่อประกอบกิจการโรงแรมอนันตรา สิเกา รีสอร์ท แอนด์ สปา (Anantara Si Kao Resort and Spa) Agenda 2 ความเสี่ยงด้าน ทุจริตคอร์รัปชัน ในสถาบันการเงิน มาตรการและ แนวปฏิบัติใน ประเทศไทย สาหรับสถาบัน การเงินในการ ป้องกันและ ปราบปรามการ ทุจริตคอร์รัปชัน มาตรฐานและ แนวปฏิบัติระดับ สากล สาหรับ สถาบันการเงิน ในการป้องกันและ ปราบปรามการ ทุจริตคอร์รัปชัน กรณีศึกษา* ข้อเสนอแนะเชิง นโยบายจากแนว ร่วมการเงินที่เป็น ธรรมประเทศไทย

ความเสี่ยงด้านทุจริตคอร์รัปชันในสถาบันการเงิน

ความเสี่ยงด้านทุจริตคอร์รัปชันที่เกิดขึ้นในสถาบันการเงินสามารถแบ่งเป็น 2 ประเภทหลัก คือ ความเสี่ยงที่เกิดจากการร่วมมือกันระหว่างสถาบันการเงินและผู้ทุจริตโดยตรง เช่น กิจกรรมการล็อบบี้ การติดสินบน ความเสี่ยงที่เกิดจากลูกค้าของสถาบันการเงิน เช่น การฟอกเงิน การสนับสนุนเงินให้แก่การก่อการร้าย การค้ายาเสพติด ความเสี่ยงและกลไกต่อต้านทุจริตคอร์รัปชันในสถาบันการเงิน 4 กลไกการต่อต้านการทุจริตคอร์รัปชันของสถาบันการเงิน 1. แนวปฏิบัติเพื่อป้องกันและปราบปรามการฟอกเงิน (money laundering) และการสนับสนุนเงินให้ผู้ก่อการร้าย (terrorist financing) และกลุ่มผู้แพร่อาวุธที่มีอานุภาพทาลายล้างสูง (proliferation financing) • มีการระบุตัวตนลูกค้าเพื่อให้ทราบแหล่งที่มาของเงินทุนให้ได้มากที่สุด • มีการรายงานธุรกรรมที่มีเหตุอันควรสงสัย (Suspicious Transaction Report: STR) ไปยังหน่วยงานกากับดูแลที่เกี่ยวข้อง 2. แนวปฏิบัติป้องกันการรับสินบนและการทุจริตอื่น ๆ • มีกระบวนการตรวจสอบด้านคอร์รัปชันในการสรรหาพนักงาน เพื่อป้องกันผลประโยชน์ทับซ้อนที่อาจเกิดขึ้น • มีกระบวนการตรวจสอบรอบด้าน (due diligence) ความเสี่ยงเรื่องคอร์รัปชัน ก่อนการควบรวมกิจการหรือการลงทุน รวมถึงให้ ความสาคัญกับการตรวจสอบกับหน่วยบริการที่เกี่ยวข้องกับเจ้าหน้าที่รัฐ • มีช่องทางแจ้งเบาะแสการทุจริตคอร์รัปชัน (whistleblowing) ที่เข้าถึงได้ง่ายและปลอดภัยสาหรับพนักงานทุกคน 4

Global Witness (2015) รวบรวมและวิเคราะห์ช่องโหว่ในกลไกต่อต้านคอร์รัปชันของสถาบันการเงินไว้ดังนี้ บทลงโทษที่มีอยู่ยังไม่สูงพอที่จะจูงใจให้ไม่กระทาผิด: โทษปรับสาหรับสถาบันการเงินที่ปล่อยให้ลูกค้าทาธุรกรรมที่มีเหตุอัน ควรสงสัยยังไม่สูงพอ ทาให้สถาบันการเงินมองว่าค่าปรับเป็นเพียงค่าใช้จ่ายในการดาเนินงานเท่านั้น การบังคับใช้ระเบียบหรือแนวปฏิบัติมีความอ่อนแอ: รายงานของ Financial Conduct Authority (FCA) ระบุว่า ระบบ ต่อต้านการฟอกเงินของสถาบันการเงินส่วนใหญ่ยังมีจุดอ่อนในการดาเนินงาน แม้ปัจจุบันจะมีการปรับปรุงและพัฒนาแนวปฏิบัติและ มาตรการป้องกันการทุจริตที่ดีขึ้น แต่จานวนคดีทุจริตคอร์รัปชันไม่ได้ลดลงมากนัก ผู้บริหารระดับสูงหรือผู้มีอานาจในการตัดสินใจทาธุรกรรมไม่มีส่วนรับผิดชอบกับการกระทาผิด: หน่วยงานกากับดูแล และตรวจสอบของสถาบันการเงินมักมีหน้าที่ในการป้องกันการทุจริตและรับผิดชอบเมื่อเกิดการกระทาผิด ขณะที่ผู้บริหารระดับสูง หรือผู้มีอานาจในการอนุมัติธุรกรรมกลับไม่มีส่วนร่วมในการรับผิดชอบเมื่อเกิดการกระทาผิด การเข้าถึงข้อมูลของลูกค้าที่ถูกต้องยากมากขึ้น: ปัจจุบันมีบริษัทนิรนามเกิดขึ้นเป็นจานวนมาก โครงสร้างบริษัทของลูกค้ามี ความซับซ้อนมากขึ้น และบางครั้งลูกค้าใช้กฎหมายเป็นเครื่องบังตาผู้ตรวจสอบ จึงเป็นการยากที่กระบวนการตรวจสอบเพื่อทราบ ข้อเท็จจริงเกี่ยวกับลูกค้า (customer due diligence: CDD) จะตรวจสอบความผิดปกติของบริษัทเหล่านี้ได้ ช่องโหว่ของกลไกป้องปรามคอร์รัปชันในสถาบันการเงิน 5

ป้องกันและปราบปรามการทุจริตคอร์รัปชัน

มาตรการและแนวปฏิบัติในประเทศไทย สาหรับสถาบันการเงินในการ

ความเสี่ยงที่เกี่ยวข้องกับการป้องกันและปราบปรามการฟอกเงิน ความเสี่ยงที่เกี่ยวข้องกับการป้องกันและปราบปรามการฟอกเงิน ตามประกาศของ ธปท. และแนวปฏิบัติจากสานักงาน ปปง. สามารถสรุปได้ดังนี้ • ความเสี่ยงของลูกค้า: ความเสี่ยงของลูกค้ามีระดับที่แตกต่างกัน ทั้งด้านพฤติกรรมการทาธุรกรรมทางการเงิน สถานภาพ ทางการเมือง ความสอดคล้องของรายได้และอาชีพ ประเทศที่อยู่อาศัยหรือที่ตั้งสถานประกอบการของลูกค้า โครงสร้างการ ถือหุ้นของนิติบุคคล หรือการถูกบ่งชี้ในรายงานการทาธุรกรรมที่มีเหตุควรสงสัย (Suspicious Transaction Report: STR) • ความเสี่ยงของผลิตภัณฑ์และบริการ: พิจารณาจากประเภทของผลิตภัณฑ์และบริการ ทั้งด้านจานวนเงินสด มูลค่าของ การทาธุรกรรม ความถี่ ความเร็ว ความสะดวกในโอนหรือเปลี่ยนมือ หรือการใช้ผลิตภัณฑ์หรือบริการข้ามประเทศ • ความเสี่ยงเชิงพื้นที่/ประเทศ/ภูมิศาสตร์: พิจารณาจากข้อมูลของลูกค้า ทั้งสถานที่ตั้งของสถานประกอบการ พื้นที่ ให้บริการ แหล่งที่มาของรายได้ที่อาจมีความเสี่ยงสูง ระดับความเสี่ยง หลักเกณฑ์ในการพิจารณาโอกาสที่จะเกิดความเสี่ยงด้านลูกค้า สูง จานวนลูกค้าที่มีความเสี่ยงสูง มากกว่าร้อยละ 20 ของจานวนลูกค้าทั้งหมด ปานกลาง จานวนลูกค้าที่มีความเสี่ยงสูง ระหว่างร้อยละ 5 – 20 ของจานวนลูกค้าทั้งหมด ต่า จานวนลูกค้าที่มีความเสี่ยงสูง น้อยกว่าร้อยละ 5 ของจานวนลูกค้าทั้งหมด 7

(Know your Customer: KYC): ธปท. กาหนดให้สถาบันการเงินต้องมีนโยบายและ

และเอกสารหลักฐานที่บ่งชี้ถึงตัวลูกค้าในขั้นตอนการแสดงตนของลูกค้า

หลักเกณฑ์การรู้จักลูกค้า

กระบวนการปฏิบัติงานภายในที่ชัดเจนและเป็นลายลักษณ์อักษรในการรู้จักลูกค้า

โดยสถาบันการเงินต้องได้รับข้อมูล

(Identification) นอกจากนี้ สถาบันการเงิน ต้องมีหน้าที่พิสูจน์ตัวตนของลูกค้า (Verification) ไม่ว่าจะเป็นการพิสูจน์ตัวตนแบบพบเห็นหน้าลูกค้า หรือแบบไม่พบ เห็นหน้า อาทิ ระบบ National Digital ID Platform (NDID Platform) เป็นต้น มาตรการสาหรับสถาบันการเงินในการป้องกันและปราบปรามการทุจริตคอร์รัปชัน มาตรการที่เกี่ยวข้องกับสถาบันการเงินในการป้องกันการทุจริตคอร์รัปชันในประเทศไทย สามารถสรุปได้ดังนี้ การกาหนดนโยบายการป้องกันและปราบปรามการฟอกเงิน: ผู้บริหารสถาบันการเงินมีหน้าที่รับผิดชอบในการกากับ ดูแลการปฏิบัติงานให้เป็นไปตามกฎหมายว่าด้วยการป้องกันและปราบปรามการฟอกเงิน และกฎหมายว่าด้วยการ

รวมถึงต้องกาหนดกระบวนการคัดเลือกพนักงานก่อนการว่าจ้างให้ปฏิบัติงานดังกล่าว การกาหนดให้ลูกค้าแสดงตนและตรวจสอบข้อเท็จจริงของลูกค้า: สถาบันการเงินต้องกาหนดให้ลูกค้าแสดงตนและ ต้องได้รับการตรวจสอบ เพื่อให้ทราบข้อเท็จจริงเกี่ยวกับลูกค้า

ความสัมพันธ์ทางธุรกิจทุกครั้งก่อนทาธุรกรรม เว้นแต่ได้แสดงตนไว้ก่อนแล้ว 8

ป้องกันและปราบปรามการสนับสนุนทางการเงินแก่การก่อการร้ายและแพร่ขยายอาวุธที่มีอานุภาพทาลายล้างสูง

รวมถึงกาหนดให้ลูกค้าแสดงตนหากลูกค้าต้องการสร้าง

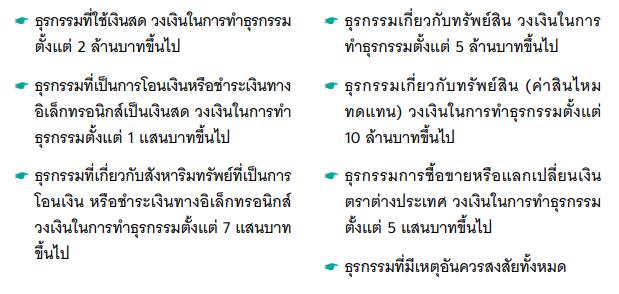

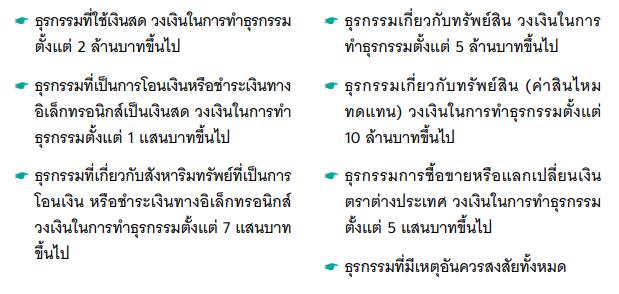

การรายงานธุรกรรมของลูกค้าที่มี ความเสี่ยงสูง สถาบันการเงินต้องรายงาน ธุรกรรมของลูกค้าต่อสานักงาน ปปง. เพื่อแสดงกิจกรรมเกี่ยวกับนิติ กรรม สัญญา หรือการดาเนินการ ของลูกค้าต่อการท าธุรกรรม ทางการเงินแต่ละประเภทกับบุคคล อื่น และเก็บรักษาข้อมูลตามที่ สานักงาน ปปง. กาหนด มาตรการสาหรับสถาบันการเงินในการป้องกันและปราบปรามการทุจริตคอร์รัปชัน (ต่อ) การตรวจสอบเพื่อทราบข้อเท็จจริงของลูกค้าอย่างเข้มข้น (Enhanced Due Diligence: EDD): ถือเป็นแนวปฏิบัติ สาหรับลูกค้าที่มีความเสี่ยงสูง โดยจะเพิ่มความเข้มข้นในขั้นตอนการตรวจสอบลูกค้า ตั้งแต่การระบุตัวตน การบริหาร ความเสี่ยง การตรวจสอบความเคลื่อนไหวทางการเงินหรือธุรกรรม จนถึงขั้นตอนการทบทวนข้อมูลของลูกค้า ขั้นตอนการระบุตัวตน สถาบันการเงินต้องกาหนด แนวทางให้บุคลากรที่เกี่ยวข้อง ขอข้อมูลหรือตรวจสอบข้อมูลของ ลูกค้าเพิ่มเติม ไม่ว่าลูกค้าจะเป็น บุคคลธรรมดา นิติบุคคล บุคคลที่มี การตกลงกันทางกฎหมาย หรือ ผู้จัดการทรัพย์สินตามกฎหมาย ขั้นตอนการตรวจสอบความ เคลื่อนไหวทางการเงินหรือธุรกรรม สถาบันการเงินต้องมีการ กาหนดระยะเวลาในการทบทวน ข้อมูลที่สั้นและถี่กว่าลูกค้ากลุ่มอื่น มีการประเมินผลข้อมูลที่เข้มข้นและ ซับซ้อนกว่าลูกค้ากลุ่มอื่น ซึ่งต้อง กาหนดให้ผู้บริหารระดับสูงเป็นผู้มี อานาจในการอนุมัติรับลูกค้าที่มี ความเสี่ยงสูงด้วย ขั้นตอนการบริหารความเสี่ยงจาก ลูกค้าที่มีความเสี่ยงสูง สถาบันการเงินต้องมีการ ประเมินความเสี่ยงของลูกค้าที่ผ่าน ขั้นตอนการระบุตัวตนอย่างเข้มข้น ในระดับต่าง ๆ ตั้งแต่ระดับปกติ จนถึงระดับสูง ซึ่งจะต้องนาข้อมูล ความเสี่ยงด้านอื่น ๆ ของลูกค้ามา พิจารณาประกอบการประเมิน ความเสี่ยงด้วย 9

มาตรการสาหรับสถาบันการเงินในการป้องกันและปราบปรามการทุจริตคอร์รัปชัน (ต่อ) การรายงานธุรกรรมของลูกค้าที่มีความเสี่ยงสูง สถาบันการเงินต้องรายงานธุรกรรมต้องสงสัยต่อสานักงาน ปปง. ดังนี้ การเก็บรักษาข้อมูลเกี่ยวกับลูกค้าที่มีความเสี่ยงสูง • เก็บข้อมูลตั้งแต่มีการทาธุรกรรมหรือบันทึกข้อเท็จจริงเป็นระยะเวลา 5 ปี • เก็บเอกสารที่เกี่ยวกับการแสดงตนหลังวันที่มีการปิดบัญชีหรือยุติความสัมพันธ์กับลูกค้าเป็นระยะเวลา 5 ปี • เก็บเอกสารเกี่ยวกับการตรวจสอบเพื่อทราบข้อเท็จจริงเกี่ยวกับลูกค้าเป็นระยะเวลา 10 ปี 10

ในการป้องกัน และปราบปรามการทุจริตคอร์รัปชัน

มาตรฐานและแนวปฏิบัติระดับสากลสาหรับสถาบันการเงิน

The Wolfsberg Anti-Money Laundering Principles

บทบาทหน้าที่ต่อสาธารณะ (Politically Exposed Persons: PEPs)

(ultimate beneficial owner)

Basel Committee on Banking Supervision: BCBS

หน่วยงานกาหนดมาตรฐานการป้องกันและปราบปรามทุจริตคอร์รัปชัน ที่เกี่ยวข้องกับสถาบันการเงินในระดับสากล Basel Committee on Banking Supervision The Wolfsberg Group เป็นหน่วยงานพัฒนานโยบายด้านการป้องกันและ ปราบปรามการฟอกเงินและการสนับสนุนทางการเงินแก่การก่อการร้าย (AntiMoney Laundering and Counter Terrorist Financing: AML/CTF) นอกจากนี้ ยังเป็นผู้จัดทา

ซึ่งครอบคลุมหลักเกณฑ์การรู้จักลูกค้า (

KYC) บุคคลที่มี

และการระบุ ตัวตนของผู้รับประโยชน์ที่แท้จริง

Know your Customer:

เป็นผู้กาหนดมาตรฐานสากล ที่ถือเป็นเวทีสาหรับความร่วมมือในการกากับดูแลด้านการสถาบันการเงิน นอกจากนี้ ยังมีการจัดกิจกรรมเพื่อเสริมสร้างกฎระเบียบ การกากับดูแล และแนวปฏิบัติของสถาบัน การเงินทั่วโลก โดยมีวัตถุประสงค์เพื่อเพิ่มเสถียรภาพทางการเงินให้แก่สมาชิก Financial Action Task Force: FATF เป็นองค์กรระหว่างรัฐ (inter-governmental) ที่คอยเฝ้าระวัง การฟอกเงินและการสนับสนุนทางการเงินแก่ผู้ก่อการร้าย และออกมาตรฐานป้องกันและปราบปราม การฟอกเงินและการสนับสนุนทางการเงินแก่การก่อการร้าย (มาตรฐาน AML/CFT ของ FATF) รวมถึงจัดทาระเบียบวิธีสาหรับการประเมินประสิทธิภาพของระบบการป้องกันดังกล่าวในชื่อ FATF Recommendations 2012 หรือข้อเสนอแนะ FATF (ปรับปรุงล่าสุดเมื่อเดือนมีนาคม พ.ศ. 2565) 12

ความสะดวก สถาบันการเงินไทยยังขาดข้อบังคับที่ชัดเจนในการกาหนดให้ตัวแทนของสถาบันการเงินมีการดาเนินการตามแนวปฏิบัติ กระบวนการตรวจสอบเพื่อทราบข้อเท็จจริงของลูกค้า (Customers Due Diligence: CDD)

(Suspicious Transaction Report: STR)

การรายงานธุรกรรมที่มีเหตุอันควรสงสัย

ประเภทอื่น ๆ ที่ไม่ใช่ธนาคาร ไม่ครอบคลุมประเด็นการกระทาผิด เช่น การลักลอบนาเข้า เป็นต้น ไม่ครอบคุลมผู้ให้บริการในการ โอนเงินหรือมูลค่าเงิน (Money or Value Transfer Service: MVTS) และไม่มีการกาหนดให้สถาบันการเงินไม่ทาธุรกรรมทาง อิเล็กทรอนิกส์กับลูกค้าที่ต้องสงสัยว่าจะมีการฟอกเงิน/การสนับสนุนทางการเงินแก่การก่อการร้าย (ML/TF) ช่องว่างระหว่างแนวปฏิบัติในประเทศไทยกับสากล คณะวิจัยสรุปช่องว่างระหว่างแนวปฏิบัติในประเทศไทยกับสากล

การฟอกเงินและการต่อต้านการสนับสนุนทางการเงินแก่การก่อการร้าย ปี ค.ศ. 2017 (Mutual Evaluation Report on anti-money laundering and counter-terrorist financing measures: MER 2017) ของกลุ่มต่อต้านการฟอกเงินเอเชียแปซิฟิก (Asia Pacific Group on Money Laundering: APG) ดังต่อไปนี้ สถาบันการเงินไทยยังยอมรับค่าอานวยความสะดวกแม้เป็นจานวนเล็กน้อย ต่างกับมาตรฐานของ Wolfsberg Group ด้านแนว ปฏิบัติป้องกันการรับสินบนและการทุจริตอื่น ๆ ที่เสนอว่าสถาบันการเงินต้องไม่ยอมรับการติดสินบนและห้ามการจ่ายเงินค่าอานวย

รวมถึงยังไม่มีมาตรการที่ กาหนดให้ตัวแทนของลูกค้าหรือผู้ดูแลผลประโยชน์ (trustees) อาทิ ทนายความ นักบัญชี ส่งข้อมูลตามกระบวนการ CDD ซึ่งทาให้สถาบันการเงินได้รับข้อมูลที่ไม่ครบถ้วน มาตรการการตรวจสอบเพื่อทราบข้อเท็จจริงของลูกค้าอย่างเข้มข้น

ของสถาบันการเงิน ไทยยังใช้กับลูกค้าในประเทศที่มีความเสี่ยงสูงเท่านั้น และสถาบันการเงินไทยยังไม่มีมาตรการในการรับมือและลดความเสี่ยงจาก ลูกค้าที่มีความเสี่ยงสูง (APG, 2021, p.6) 13

ยังไม่ครอบคลุมผู้ให้บริการทางการเงิน

ผ่านรายงานการประเมินประเทศไทยเกี่ยวกับมาตรการป้องกันและปราบปราม

(Enhanced Due Diligence: EDD)

กรณีศึกษา • การทุจริตเงินภาษีมูลค่าเพิ่ม มูลค่า 4.3 พันล้านบาท ของบริษัทนาเข้า-ส่งออกแร่โลหะปลอม 25 บริษัท • การรุกล้าพื้นที่ป่าสงวนแห่งชาติและเขตอุทยานแห่งชาติหาดเจ้าไหม ต.ไม้ฝาด อ.สิเกา จ.ตรัง โดยบริษัท เจบีบี จากัด เพื่อประกอบกิจการโรงแรมอนันตรา สิเกา รีสอร์ท แอนด์ สปา (Anantara Si Kao Resort and Spa)

หมายถึง บัญชีเงินฝากธนาคารของบุคคลอื่นซึ่งถูกคนร้ายนามาใช้เป็นช่องทางในการรับเงินและถ่ายโอนเงินที่ได้มาจากการกระทาความผิด เพื่อป้องกัน

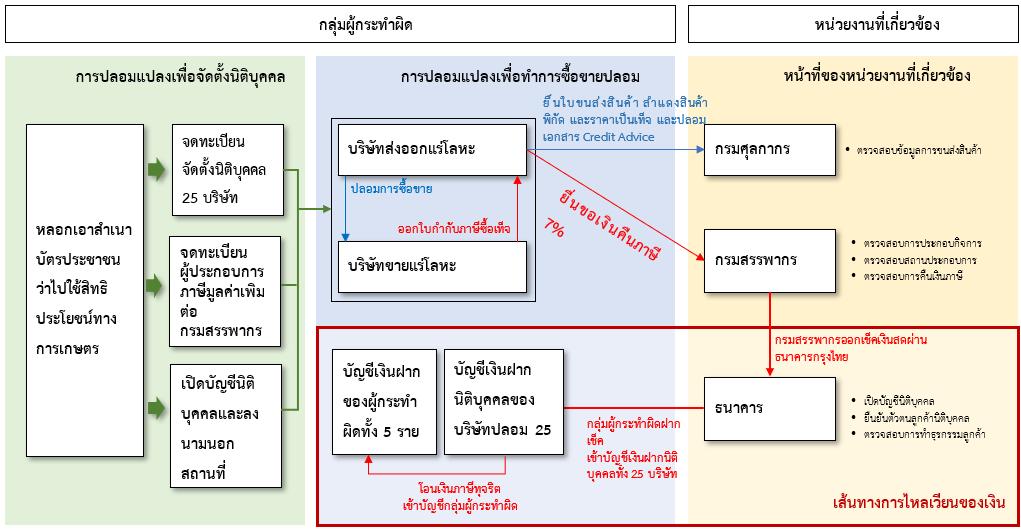

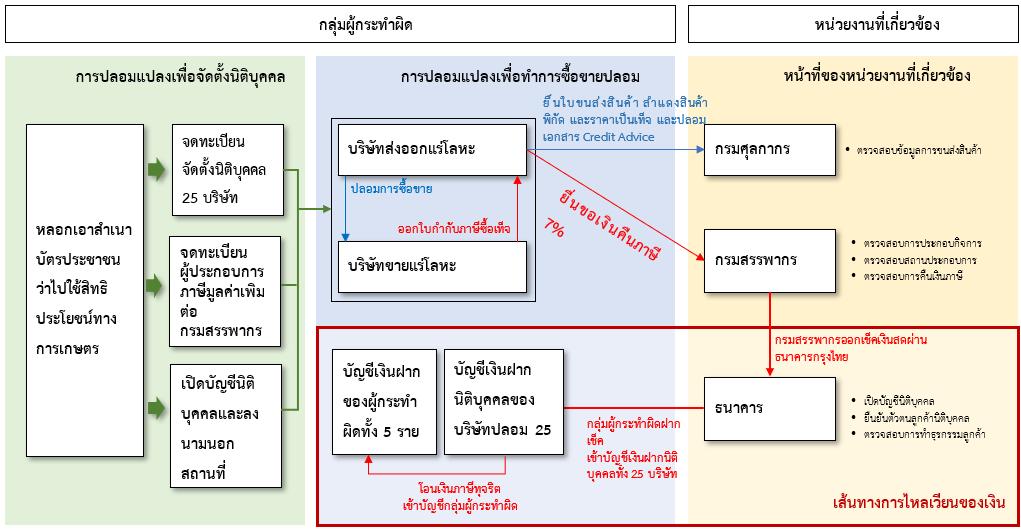

การทุจริตเงินภาษีมูลค่าเพิ่มมูลค่า 4.3 พันล้านบาท ของบริษัทนาเข้า-ส่งออกแร่โลหะปลอม 25 บริษัท ที่มาของกรณีศึกษา • 10 มิถุนายน 2556 สานักข่าวอิศรารายงานการทุจริตของบริษัทนิติบุคคล 30 แห่ง ที่ขอคืนเงินภาษีมูลค่าเพิ่มเท็จ มูลค่า 3,647 ล้านบาท (ต่อมาพบว่ามีมูลค่า 4,344 ล้านบาท) ระหว่างปี พ.ศ. 2555 – 2556 (สานักข่าวอิศรา, 2556) • บริษัททั้งหมดเป็นบริษัทนาเข้าและส่งออกแร่โลหะปลอมที่ผู้กระทาผิดตั้งใจจัดตั้งขึ้น เพื่อใช้ช่องโหว่ในการคืนอากรตามมาตรา 19 ทวิ (ยกเว้นภาษีนาเข้าและส่งออกแร่โลหะ) บุคคลที่เกี่ยวข้องกับการทุจริต สามารถแบ่งเป็น 2 กลุ่มหลัก ได้แก่ กลุ่มผู้กระทาผิด • นายวีรยุทธ แซ่หลก และนางสาวสายธาร แซ่หลก ทั้งสองเป็นผู้นาในการวางแผนสร้างกระบวนการทุจริตเงินภาษีทั้งหมด (ปัจจุบัน หลบหนีออกนอกประเทศ) • นายสุรเชษฐ์ มหาราลึก เป็นผู้ได้รับมอบอานาจเพื่อดาเนินกระบวนการทุจริตทั้งหมด ตั้งแต่การจัดตั้งบริษัท การเช่าสถาน ประกอบการ และการเปิด “บัญชีม้า*” ด้วยสาเนาบัตรประชาชนของเกษตรกรที่ถูกหลอก (ปัจจุบันหลบหนีออกนอกประเทศ) • นายประสิทธิ์ อัญญโชติ และนายกิตติศักดิ์ อัญญโชติ เป็นผู้รวบรวมสาเนาบัตรประชาชนของเกษตรกร โดยอ้างว่าจะนาไปใช้เป็น หลักฐานเพื่อให้สิทธิประโยชน์ทางการเกษตรกับเกษตรกร (นายประสิทธิ์ได้รับโทษทางคดี ส่วนนายกิตติศักดิ์ ศาลให้ยกฟ้อง) กลุ่มข้าราชการที่เกี่ยวข้อง • นายสาธิต รังคสิริ อธิบดีกรมสรรพากรในเวลานั้น จงใจไม่ให้มีการตรวจสอบการดาเนินการขอคืนเงินภาษีเท็จ (ศาลตัดสินลงโทษ) • นายศุภกิจ ริยะการ เจ้าหน้าที่สานักงานสรรพากรพื้นที่กรุงเทพมหานคร 22 ระดับ 9 ในเวลานั้น จงใจไม่ให้มีการตรวจสอบสภาพ กิจการของบริษัทปลอมที่ขอคืนเงินภาษีเท็จ (ศาลตัดสินลงโทษ

15 *บัญชีม้า

ไม่ให้มีพยานหลักฐานเชื่อมโยงมาถึงตัวได้

.,

)

(ธปท

2566)

ที่มา: คณะวิจัยสังเคราะห์ข้อมูลจากการสัมภาษณ์เชิงลึกกับกรมสืบสวนสอบสวนคดีพิเศษ และเอกสาร คาสั่งเลขาธิการคณะกรรมการป้องกันและปราบปรามการฟอกเงินที่ ย 81/2556 เรื่อง ยึดหรืออายัดทรัพย์สินที่เกี่ยวข้องกับการกระทาความผิดไว้ชั่วคราว (สานักงาน ปปง., 2556) การทุจริตเงินภาษีมูลค่าเพิ่มมูลค่า

พันล้านบาท ของบริษัทนาเข้า-ส่งออกแร่โลหะปลอม 25 บริษัท

ต่อ) กระบวนการทุจริต 16

4.3

(

4.3

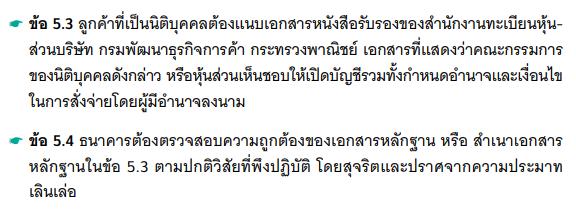

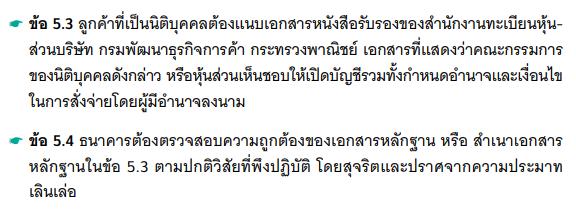

ช่องโหว่ในกลไกป้องกันและปราบปรามคอร์รัปชันของธนาคาร • กรมสอบสวนคดีพิเศษ พบว่า ธนาคารอนุญาตให้ผู้กระทาผิดนาใบคาขอเปิดบัญชีเงินฝากนิติบุคคลไปลงนามนอกพื้นที่ สาขาได้ โดยพนักงานของธนาคารไม่ได้ขอพบตัวจริงของบุคคลที่ทาเรื่องขอเปิดบัญชี ซึ่งภายหลังพบว่าผู้กระทาผิดปลอม ลายเซ็นบนเอกสารขอเปิดบัญชี • การกระทาดังกล่าวขัดกับแนวปฏิบัติตามประกาศธนาคารแห่งประเทศไทย ที่ สนส. 77/2551 เรื่อง การกาหนดให้ สถาบันการเงินปฏิบัติในเรื่องการรับฝากเงินหรือรับเงินจากประชาชน 17

การทุจริตเงินภาษีมูลค่าเพิ่มมูลค่า

พันล้านบาท ของบริษัทนาเข้า-ส่งออกแร่โลหะปลอม 25 บริษัท (ต่อ)

การทุจริตเงินภาษีมูลค่าเพิ่มมูลค่า 4.3 พันล้านบาท ของบริษัทนาเข้า-ส่งออกแร่โลหะปลอม 25 บริษัท (ต่อ) ช่องโหว่ในกลไกป้องกันและปราบปรามคอร์รัปชันของธนาคาร (ต่อ) • ผู้กระทาผิดนาเช็คที่ได้จากกรมสรรพากรเข้าบัญชีนิติบุคคลแต่ละบริษัท แล้วโยกย้ายเงินในบัญชีระหว่างบริษัทเพื่อ ปกปิดอาพรางการตรวจสอบติดตามของเจ้าหน้าที่ โดยผู้กระทาผิดโอนเงินออกจากบัญชีครั้งละไม่เกินหลักแสนบาท ไป ยังบัญชีเงินฝากหลายบัญชี ซึ่งรวมยอดการทาธุรกรรมมากกว่า 10 ล้านบาทต่อวัน • ธนาคารมีหน้าที่ต้องรายงานการทาธุรกรรมดังกล่าว เนื่องจาก พ.ร.บ. ป้องกันและปราบปรามการฟอกเงิน มาตรา 13 ระบุว่า “สถาบันการเงินมีหน้าที่ต้องรายงานการทาธุรกรรมนั้นต่อสานักงาน ปปง. เมื่อปรากฏว่าธุรกรรม ดังกล่าวเป็นธุรกรรมที่ใช้เงินสดมีจานวนเกินกว่าที่กาหนดในกฎกระทรวง (ตั้งแต่ 2,000,000 บาทขึ้นไปเมื่อเป็น ธุรกรรมที่ใช้เงินสด) หรือเป็นธุรกรรมที่มีเหตุอันควรสงสัย” • อย่างไรก็ดี ในตอนนั้นสานักงาน ปปง. ไม่ได้รับการรายงานธุรกรรมที่มีเหตุอันควรสงสัยจากธนาคารแต่อย่างใด (พ.ร.บ. ป้องกันและปราบปรามการฟอกเงิน มาตรฐาน 62 ผู้ใดไม่ปฏิบัติตามมาตรา 13 โทษปรับไม่เกิน 1,000,000 ล้านบาท และปรับอีกไม่เกินวันละ 10,000 บาท ตลอดเวลาที่ยังฝ่าฝืนอยู่) 18

ของบริษัทน

บริษัท (ต่อ) จานวนบัญชีเงินฝากที่เกี่ยวข้องกับกรณีทุจริตภาษีมูลค่าเพิ่ม (หน่วย: บัญชี) ที่มา: คาสั่งเลขาธิการคณะกรรมการป้องกันและปราบปรามการฟอกเงิน ย.81/2556 เรื่องยึดหรืออายัดทรัพย์สินที่เกี่ยวข้องกับการ กระทาความผิดไว้ชั่วคราว (สานักงาน ปปง., 2556) และคาสั่งคณะกรรมการธุรกรรมที่ พ.7/2556 เรื่องเพิกถอนอายัดทรัพย์สิน (สานักงาน ปปง., 2556) 19

การทุจริตเงินภาษีมูลค่าเพิ่มมูลค่า 4.3 พันล้านบาท

าเข้า-ส่งออกแร่โลหะปลอม 25

การทุจริตเงินภาษีมูลค่าเพิ่มมูลค่า 4.3 พันล้านบาท ของบริษัทนาเข้า-ส่งออกแร่โลหะปลอม 25 บริษัท (ต่อ) ความเสียหายที่เกิดขึ้นจากการทุจริต • กรมสรรพากรและรัฐได้รับความเสียหายเป็นมูลค่า 3,097,016,533.99 บาท แม้ว่าจะมีการ ลงโทษริบทองคา 77 แท่ง และทองคาน้าหนักรวม 7,000 บาท (iTax, 2564) • ผู้กระทาผิดทุจริตเงินภาษีไปได้ทั้งหมด 4,344,105,592.46 บาท แต่สามารถยึดและอายัด ทรัพย์สินคืนได้เพียง 133,773,846.32 บาท (สานักงาน ปปง., 2556) เท่านั้น กรณีที่เกิดสามารถจับกุมกลุ่มข้าราชการที่เกี่ยวข้องและผู้กระทาผิดได้บางส่วน แต่ไม่สามารถจับกุมกลุ่ม ผู้กระทาผิดได้ทั้งหมด (หนีออกนอกประเทศ) โดยกลุ่มข้าราชการที่เกี่ยวข้องได้รับโทษทางคดีในศาลชั้นต้น แล้ว อย่างไรก็ตาม คดีดังกล่าวยังไม่ถูกตัดสินจนถึงที่สุด และยังอยู่ระหว่างการพิจารณาของศาลอุทธรณ์ ซึ่งศาลอุทธรณ์ได้พิจารณาไม่อนุญาตให้มีการประกันตัวข้าราชการที่เกี่ยวข้อง ณ วันที่ 23 สิงหาคม 2564 (ไทยรัฐออนไลน์, 2564) 20

การครอบคลุมที่ดินระบุแนวธรรมชาติของที่ดินไว้อย่างชัดเจน นอกจากนี้

กรมอุทยานแห่งชาติฯ ยื่นฟ้อง ผู้ประกอบการโรงแรม อนันตรา สิเกา รีสอร์ท แอนด์ สปา ในกรณีที่หนังสือ รับรองการทาประโยชน์ (น.ส. 3 ก.) ออกโดยไม่ชอบด้วย กฎหมาย จึงฟ้องร้องให้เพิกถอนหนังสือรับรองดังกล่าว และให้บริษัทรื้อถอนและขนย้ายทรัพย์สินออกจากที่ดิน พร้อมทั้งชาระค่าเสียหายมูลค่า 4,425,701.52 บาท การรุกล้าพื้นที่ป่าสงวนแห่งชาติและเขตอุทยานแห่งชาติหาดเจ้าไหม ต.ไม้ฝาด อ.สิเกา จ.ตรัง โดยบริษัท เจบีบี จากัด เพื่อประกอบกิจการโรงแรมอนันตรา สิเกา รีสอร์ท แอนด์ สปา (Anantara Si Kao Resort and Spa) บริษัทโต้แย้งว่าหนังสือรับรองการทาประโยชน์ชอบด้วย

เพราะแบบแจ้ง

กรมที่ดินดาเนินการสอบสวนเรื่องการออกหนังสือ รับรองการทาประโยชน์มาแล้วถึงสองครั้งในปี พ.ศ. 2541 และ 2547 โดยมีคาสั่งวินิจฉัยออกมาเป็นที่ยุติแล้วว่า การออก หนังสือรับรองการทาประโยชน์ในที่ดินดังกล่าวชอบด้ว ย กฎหมาย กรมอุทยานแห่งชาติฯ ยื่นอุทธรณ์อีก ครั้ง โดยศาลอุทธรณ์มีคาสั่งให้บริษัท รื้นถอนและขนย้ายทรัพย์สินออกจาก ที่ดิน ค่าฤชาธรรมเนียมชั้นอุทธรณ์ให้ เป็นพับ บริษัทได้ยื่นฎีกา โดยอ้างว่า การออกหนังสือรับรองการทา ประโยชน์ (น.ส. 3 ก.) อยู่ใน เงื่อนไขที่สามารถออกหนังสือ รับรองการทาประโยชน์โดย ชอบด้วยกฎหมาย กรมอุทยานแห่งชาติฯ ยื่นพยานหลักฐาน เพิ่มเติมเป็นภาพถ่ายทางอากาศในช่วงปี พ.ศ. 2510, 2518, และ 2542 พบว่าไม่ ปรากฎร่องรอยการทาประโยชน์ในพื้นที่ ดังกล่าว ศาลมีค าพิพากษาสูงสุดให้เพิกถอน ใบรับรองการทาประโยชน์และโฉนดที่ดิน ดังกล่าว โดยไม่ต้องรับผิดชอบค่าเสียหาย ต่ออุทยานแห่งชาติฯ พ.ศ. 2557 พ.ศ. 2558 พ.ศ. 2560 21 กรณีศึกษานี้ธนาคารไม่มีส่วนเกี่ยวข้องโดยตรง แต่สามารถมีบทบาทในกระบวนการกลั่นกรองก่อนตัดสินใจ ให้การสนับสนุนทางการเงินได้

กฎหมายไม่ได้ผิดพลาดคลาดเคลื่อนแต่อย่างใด

การรุกล้าพื้นที่ป่าสงวนแห่งชาติและเขตอุทยานแห่งชาติหาดเจ้าไหม ต.ไม้ฝาด อ.สิเกา จ.ตรัง โดยบริษัท เจบีบี จากัด เพื่อประกอบกิจการโรงแรมอนันตรา สิเกา รีสอร์ท แอนด์ สปา (Anantara Si Kao Resort and Spa) (ต่อ) ข้อจากัดของธนาคารต่อการป้องปรามการทุจริต • ธนาคารมีบทบาทในการป้องปรามการทุจริตแต่เพียงทางอ้อมเท่านั้น • เมื่อบริษัทลูกค้ามาขอสินเชื่อธนาคารโดยเสนอที่ดินเป็นหลักประกัน ผู้ที่ทาหน้าที่ประเมินมูลค่าที่ดินนั้นโดย ปกติจะมีการรายงานต่อธนาคารอยู่แล้วเมื่อสังเกตว่า หนังสือรับรองการใช้ประโยชน์ของที่ดินแปลงนั้นอาจ ออกโดยไม่ชอบด้วยกฎหมาย หรือลักษณะที่ดินไม่สอดคล้องกับประเภทของหนังสือรับรองที่ทางการออก • ผู้ที่กระทาการทุจริตในกรณีดังกล่าว คือ เจ้าหน้าที่รัฐผู้ออกหนังสือรับรองการใช้ประโยชน์โดยมิชอบ มิใช่ บริษัทลูกค้าของธนาคารโดยตรง จึงเป็นการยากที่ธนาคารจะล่วงรู้ว่า หนังสือรับรองการใช้ประโยชน์ที่ดินที่ ลูกค้านามาเป็นหลักประกันนั้นชอบด้วยกฎหมายหรือไม่เพียงใด • กฎระเบียบของ ธปท. มุ่งเน้นไปที่แนวทางการประเมินราคาหลักประกันและอสังหาริมทรัพย์ มากกว่าบทบาท ในการปราบปรามหรือตรวจสอบความผิดปกติ • ภาครัฐควรเพิ่มบทบาทในการปราบปรามหรือตรวจสอบของธนาคาร โดยสามารถอาศัยกลไกเชิงสถาบัน อาทิ การเปิดข้อมูลแปลงที่ดินทั่วประเทศให้เป็นข้อมูลเปิด open data เพื่อให้การตรวจสอบทาได้ง่ายขึ้น รวมถึงการจัดทาและเผยแพร่หลักเกณฑ์ “ที่ดินมีพิรุธ” โดยกาหนดให้ธนาคารมีหน้าที่ติดต่อกรมที่ดินเพื่อ ตรวจสอบความถูกต้องของหนังสือรับรองที่ดินก่อนการอนุมัติสินเชื่อ เป็นต้น 22

ข้อเสนอแนะเชิงนโยบายจากแนวร่วมการเงินที่เป็นธรรม

แนวร่วมการเงินที่เป็นธรรมประเทศไทย (Fair Finance Thailand) มีข้อเสนอแนะเชิงนโยบายเกี่ยวกับบทบาทของธนาคาร

อาทิ ทนายความ นักบัญชี และผู้ดูแลผลประโยชน์ (trustees) ต้องส่งข้อมูลตามกระบวนการ CDD ส่งผลให้สถาบัน

ในการป้องปรามและตรวจสอบการทุจริตคอร์รัปชันดังต่อไปนี้ 1. เพิ่มบทลงโทษปรับสถาบันการเงินฐานหละหลวม เอื้อต่อกระบวนการทุจริต ในกรณีที่พนักงานทาผิดแนวปฏิบัติตาม ประกาศ ธปท. หรือหลักเกณฑ์ของสานักงาน ปปง. จนส่งผลให้ผู้กระทาผิดสามารถใช้ธุรกรรมธนาคารในการแสวง ประโยชน์จากกระบวนการทุจริตได้ o ปัจจุบันเมื่อเกิดกรณีทุจริตที่พบว่าส่วนหนึ่งเกิดจากความหละหลวมของพนักงานธนาคาร โดยมากธนาคารต้นสังกัด จะออกมาแถลงต่อสาธารณะว่าเป็นความผิดของพนักงานคนนั้น o การเพิ่มโทษปรับมีส่วนช่วยสร้างแรงจูงใจให้ธนาคารต่าง ๆ ตรวจสอบและปรับปรุงระบบงานภายในของตนเองอย่าง สม่าเสมอ 2. กาหนดให้ตัวกลาง อาทิ ทนายความ นักบัญชี และผู้ดูแลผลประโยชน์ (trustees) มีหน้าที่รายงานข้อมูลตาม กระบวนการ CDD (client due diligence) และเปิดเผยสถานะของตนกับสถาบันการเงิน o ปัจจุบันยังไม่มีมาตรการกาหนดให้ผู้ที่ทาหน้าที่เป็นตัวแทนลูกค้าที่น่าจะรู้สถานะที่แท้จริงของลูกค้า

การเงินอาจได้ข้อมูลที่ไม่ครบถ้วน ถูกต้อง และไม่เป็นปัจจุบัน o การกาหนดมาตรการดังกล่าวช่วยให้กระบวนการ CDD ของธนาคารมีประสิทธิภาพมากขึ้น 23

ข้อเสนอแนะเชิงนโยบายจากแนวร่วมการเงินที่เป็นธรรม (ต่อ) 3. ปรับปรุงเกณฑ์การรายงานธุรกรรมที่มีเหตุอันควรสงสัย (Suspicious Transaction Report: STR) ของสถาบันการเงิน ให้ครอบคลุม ประเด็นที่เกี่ยวข้องกับการกระทาผิดมากขึ้น รวมถึงขยายการรายงาน STR ให้ครอบคลุมธุรกรรมอิเล็กทรอนิกส์ และผู้ให้บริการโอนเงิน รวมถึงมีกระบวนการตรวจสอบธุรกรรมของลูกค้าที่ต่ากว่าเกณฑ์ขั้นต่า o ใช้เทคโนโลยีในการตรวจจับรายการต้องสงสัยสาหรับธุรกรรมของลูกค้าที่ต่ากว่าเกณฑ์ขั้นต่า (100,000 บาท) o ห้ามสถาบันการเงินทาธุรกรรมทางอิเล็กทรอนิกส์กับลูกค้าที่ต้องสงสัยว่ามีการฟอกเงิน หรือการสนับสนุนทางการเงินแก่การก่อการร้าย o ขยายเกณฑ์ STR ให้ครอบคลุมประเด็นที่เกี่ยวข้องกับการกระทาผิดมากขึ้น อาทิ การลักลอบนาเข้า ความผิดทางภาษี การค้าสินค้าที่ ได้มาโดยมิชอบด้วยกฎหมาย เป็นต้น o กาหนดให้ธนาคารสามารถนาข้อมูลทั้งหมดของผู้ให้บริการโอนเงิน จากฝ่ายสั่งซื้อและผู้รับผลประโยชน์ในธุรกรรมโอนเงิน มาใช้ พิจารณาการรายงานธุรกรรมที่มีเหตุอันควรสงสัย วันที่ 17 มีนาคม 2566 มีการประกาศใช้ พ.ร.ก. มาตรการป้องกันและปราบปรามอาชญากรรมทางเทคโนโลยี พ.ศ. 2566 เพื่อป้องกัน อาชญากรรมทางคอมพิวเตอร์ และคดีออนไลน์เพื่อฉ้อโกง กรรโชก และรีดทรัพย์ ซึ่งสอดคล้องกับข้อเสนอแนะของแนวร่วมฯ เช่น • กรณีเพื่อการป้องกันอาชญากรรมทางเทคโนโลยี หรือมีเหตุสงสัยว่าอาจจะมีการทาผิดทางเทคโนโลยี สถาบันการเงินมีอานาจ แลกเปลี่ยนข้อมูลเกี่ยวกับบัญชีและธุรกรรมของลูกค้า รวมถึงบัญชีม้า ผ่านระบบการแลกเปลี่ยนข้อมูลให้แก่หน่วยงานที่เกี่ยวข้อง เพื่อการระงับช่องทางการทาธุรกรรมต้องสงสัย และสามารถอายัดบัญชีได้รวดเร็วมากขึ้น ตลอดจนการลดความเสียหายของผู้เสียหาย • ห้ามมิให้ผู้ใดเปิดบัญชี บัตรอิเล็กทรอนิกส์ หรือกระเป๋าเงินอิเล็กทรอนิกส์ โดยไม่ได้มีเจตนาใช้เพื่อตน และห้ามไม่ให้ผู้ใดยินยอมให้ บุคคลอื่นใช้หรือยืมใช้ซิมโทรศัพท์ของตนทั้งที่รู้หรือควรจะรู้ ซึ่งอาจจะนาไปใช้ในการทุจริตหรือทาผิดกฎหมาย ผู้ใดฝ่าฝืนต้องระวางโทษ จาคุกไม่เกิน 3 ปี หรือปรับไม่เกิน 300,000 บาท หรือทั้งจาทั้งปรับ (บัญชีม้า) 24

Open data ต่อสาธารณะจะช่วยลดความเสี่ยงของการใช้หลักประกันสินเชื่อเป็นที่ดินที่มิชอบด้วยกฎหมายได้

ข้อเสนอแนะเชิงนโยบายจากแนวร่วมการเงินที่เป็นธรรม (ต่อ) 4. เปิดข้อมูลแปลงที่ดินและราคาประเมินที่ดินทั่วประเทศให้เป็นข้อมูลเปิด (open data) เพื่อให้สถาบันการเงินสามารถมี บทบาทในการตรวจสอบการทุจริตที่เกี่ยวข้องกับหลักประกันได้มากขึ้น รวมถึงจัดทาและเผยแพร่หลักเกณฑ์ “ที่ดินมีพิรุธ” ให้สถาบันการเงินมีหน้าที่รายงาน o การเปิด

o ธปท. และกรมที่ดิน สามารถร่วมกันกาหนดหลักเกณฑ์ “ที่ดินมีพิรุธ” และกาหนดให้สถาบันการเงินรายงานที่ดินมีพิรุธที่ ได้รับการเสนอเป็นหลักประกันสินเชื่ออย่างสม่าเสมอ 25

https://fairfinancethailand.org/bank-guide/case-studies/

Thank you! สามารถอ่านรายงานฉบับสมบูรณ์ได้ที่ เว็บไซต์